人形机器人行业或将迎来“特斯拉时刻”——特斯拉汽车产量破万时,股价出现十倍增长,成为电动汽车行业的一个里程碑事件。

今年至明年或是人形机器人产量突破万台的重要时间节点。这是在2024年4月2日召开的中国首届人形机器人生态大会上专家们达成的共识。

今年2月,高盛将2035年全球机器人市场的规模预期上调至380亿美元,预计出货量将增长4倍,达到140万台。

特斯拉CEO马斯克在2022年特斯拉人工智能日(AI Day)表示:“人形机器人需求量有望达到100亿台—200亿台,人类对人形机器人的需求甚至会远远超过汽车。”

资本市场已率先升温,2023年国内的人形机器人投融资事件激增至12起,占过去十年行业总投资的四分之一,融资金额超过20亿元。

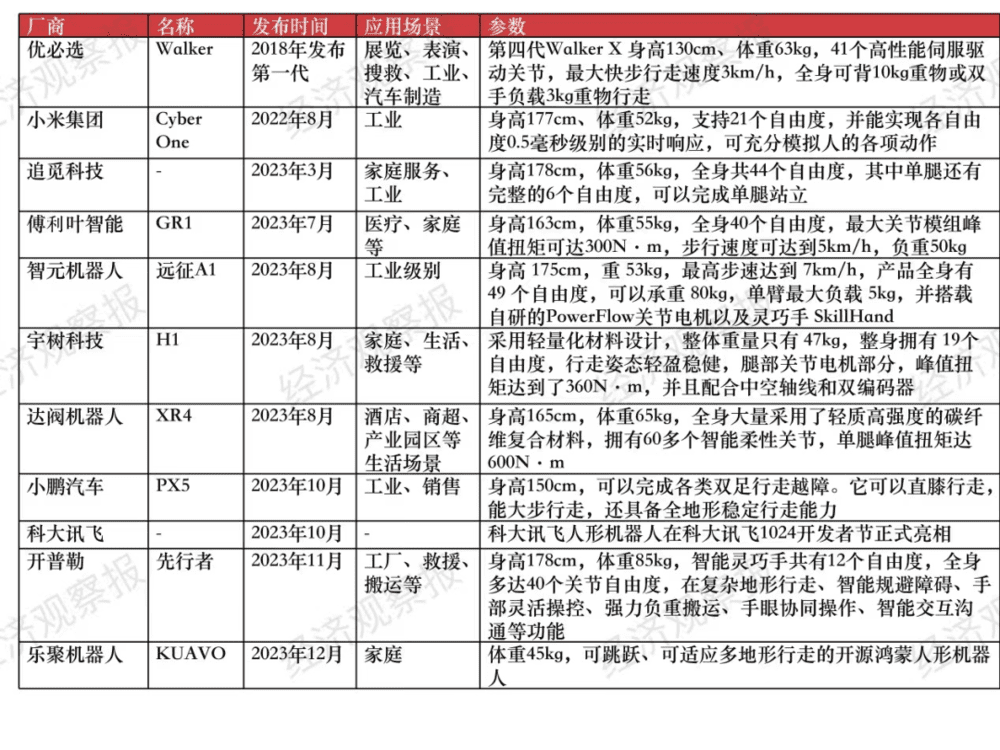

国内已经有十余家企业推出了人形机器人产品,其中不乏知名科技公司,如小米集团-W(01810.HK/XIACY.US)、小鹏汽车-W(09868.HK/XPEV.US)与科大讯飞(002230.SZ),人形机器人赛道竞争日趋激烈。

哪怕特斯拉、小米等大公司资源优渥,但它们仍然没有靠人形机器人赚到钱。一方面,人形机器人造价高,成本动辄几十万元,消费者和企业望而却步;另一方面,人形机器人的技术还不成熟,无法在精细工作上完全替代人类,距离量产仍远。

在人形机器人普及前,整机制造企业的首要难题是如何活下来。与此同时,一部分外资零部件厂商已经先富起来,凭借技术和先发优势占领了市场。中国零部件厂商正通过性价比和技术提升抢占市场,以期逐步实现国产替代。

中国厂商集中发布展示机

全球第一台人形机器人诞生在日本早稻田大学的实验室里。五十年后,人形机器人行业已经发生天翻地覆的变化。目前最具代表性的是特斯拉(TSLA.US)的“擎天柱(Optimus)”、波士顿动力的“Atlas”以及初创公司Figure在今年发布的“Figure 01”。

擎天柱展示了优秀的平衡能力和精细控制能力,能够完成单脚站立、浇花、搬运等动作;Altas以运动性能著称,执行跑酷、空翻、跳舞等高难度动作都不在话下;Figure 01则在推理判断方面展示了潜力,能够理解“口渴”这一抽象概念,并给主人倒水。

在国内,优必选(09880.HK)、追觅科技、傅利叶智能、智元机器人、宇树科技、达阀机器人、开普勒、乐聚机器人等8家主要的整机厂商相继推出了人形机器人Demo机,发布时间集中在2023年。

其中,优必选是目前人形机器人整机制造商中唯一的上市公司,被誉为“人形机器人第一股”;智元机器人发布产品的速度最快,公司成立半年便推出了“远征A1”。

国产人形机器人在硬件和运动能力方面也展示了良好的性能。

优必选的“Walker”机器人已在蔚来汽车工厂进行实习,参与了车辆门锁、安全带、前灯罩的质量检查,以及贴合车辆标志等工作。小米的“铁大(Cyber One)”人形机器人集成了多种传感器,能够识别语义和环境音,实现高级避障和目标跟随。

表1:2023年国内厂商集中发布人形机器人Demo机

量产遇瓶颈

尽管人形机器人展示了卓越的能力,但至今没有整机厂商宣布批量生产。这背后有两大难题——成本高、用途不明确。

首先是价格太贵,这直接限制了人形机器人走进普通家庭和中小企业。

特斯拉、智元机器人等公司均表示,人形机器人成本要控制在20万元人民币以下才能大规模生产。但是目前,特斯拉的擎天柱仅材料费用就需要4万美元(约合29万元人民币);国内的人形机器人成本更高,比如小米铁大(Cyber One),每台成本达六七十万元。按小米董事长雷军的说法,这一价格包括机器人制造所需的所有原材料和零部件的费用,以及软件、硬件、算法的开发工作,目前人形机器人尚无法实现量产。

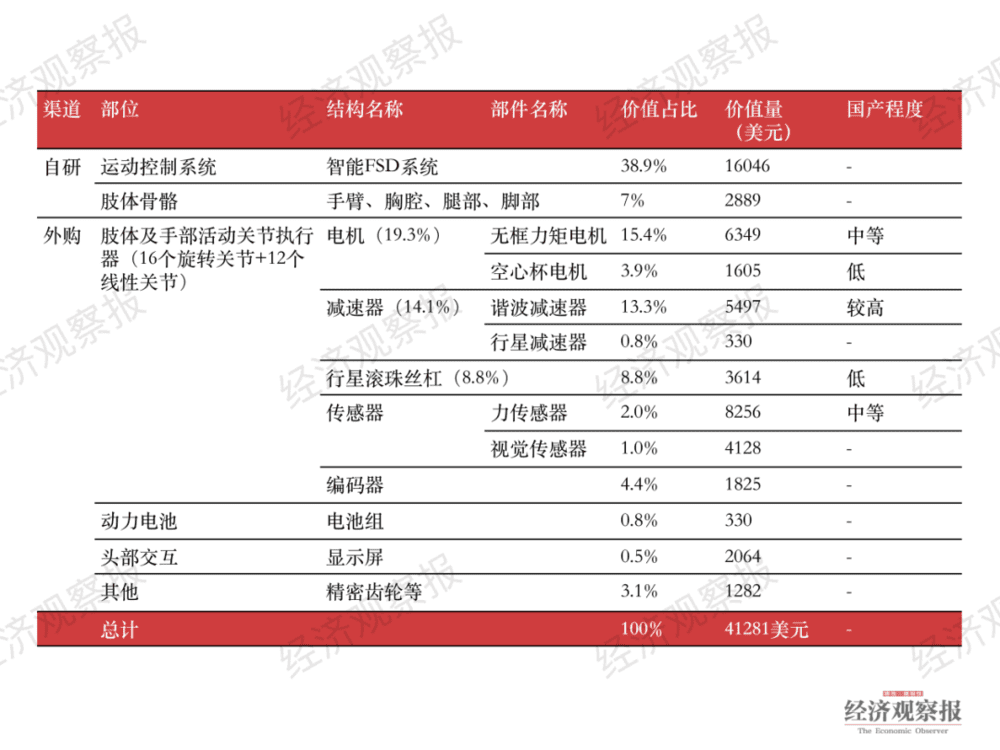

表2:特斯拉人形机器人擎天柱(Optimus)的材料清单

资料来源:Tesla Day 2022发布会、天风证券、西南证券、东方证券,经济观察报整理

降本主要靠改进技术和增加产量,让整个供应链上的材料、零部件更便宜。就像特斯拉电动车,2018年卖出24.5万辆时,价格比最初发布时的120万元下降了30%。2019年,特斯拉在中国上海建立了超级工厂后,生产Model 3的单位成本较美国工厂降低了65%。

然而,和特斯拉汽车不同的是,人形机器人没有明确的使用场景,目前的能力还存在缺陷,很难放量。

以消费者熟悉的酒店送餐或展览馆导览机器人为例,它们仅需基本移动和互动功能,无需复杂结构,租赁成本低至2000元/月;而工业级人形机器人,要有更高的灵活度,比如在汽车工厂里完成质检工作,需要弯腰下蹲贴近汽车地盘,这一类型的工作,人形机器人仍然无法取代人类;家庭场景的人形机器人尽管能够完成送花、榨汁、晾晒衣服等小事,但不能替代洗衣机、冰箱等必需品,价格定位在十几万元,消费者望而却步。

尽管目前量产还存在困难,部分整机厂商如优必选、智元机器人、宇树科技等正在加大研发投入,主攻工业级机器人,目标是替代人类完成危险和重复性高的工作。另外一部分整机厂商如乐聚、傅利叶智能等则致力于打造一款人人都能用得起的家庭级别人形机器人。

整机厂商能否撑到黎明前

人形机器人是一个投入大、回报周期长、创新要求高的行业。如何在创新与成本之间找到平衡,是每一个整机厂商必须回答的难题。

以率先登陆港交所的优必选为例,优必选在融资期间累计获得57亿元资金,成为中国人形机器人领域融资额最高的公司之一。

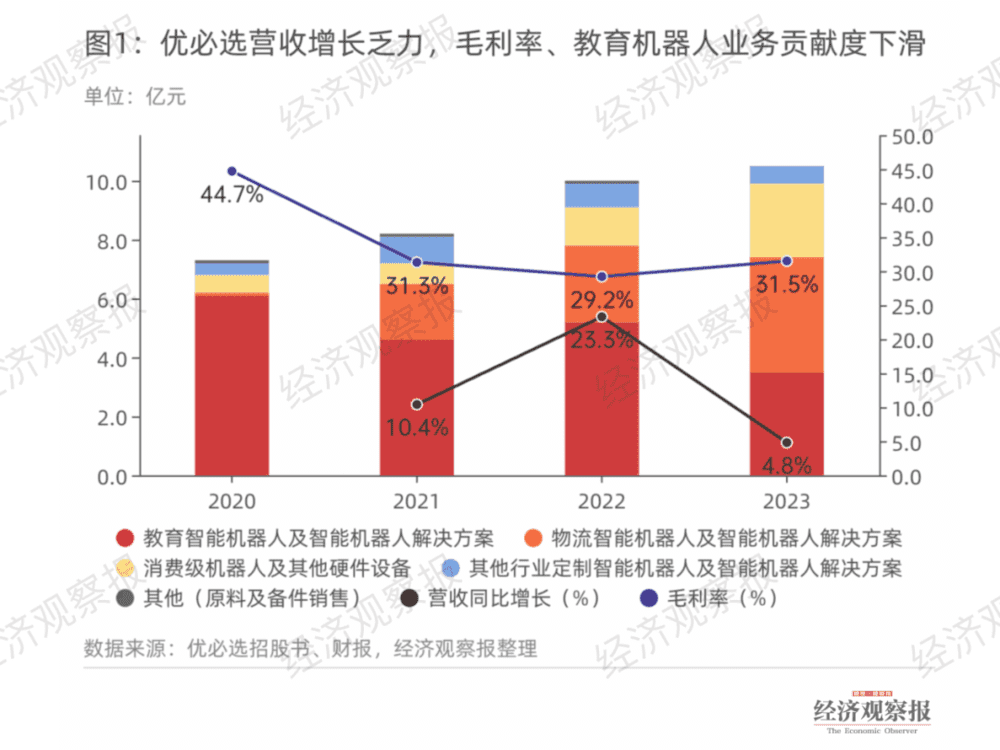

虽然被誉为“人形机器人第一股”,但优必选的主要产品并不是人形机器人,而是教育机器人、物流机器人、消费级机器人(猫砂机、割草机、扫地机等)。它的人形机器人Walker系列的商业化效果并不理想。

近日,优必选发布了上市以来的第一份财报,2023年的总收入为10.56亿元,同比增长4.7%;但归属于母公司股东的净亏损扩大至12.34亿元。自2020年以来,优必选累计净亏损38.36亿元,毛利率也从44.7%下滑到31.5%。

为什么优必选在上升期就出现了增长放缓、亏损扩大、毛利率降低的情况呢?

优必选增长放缓是由于主力业务——教育智能机器人及相关解决方案交付和验收延迟。

财报显示,教育相关业务营业收入为3.47亿元,同比减少32.8%,对总收入的贡献也从此前的一半降到了约三分之一。教育硬件产品服务及软件的平均单台售价直接腰斩,从2020年的3150元/台降至1312元/台。

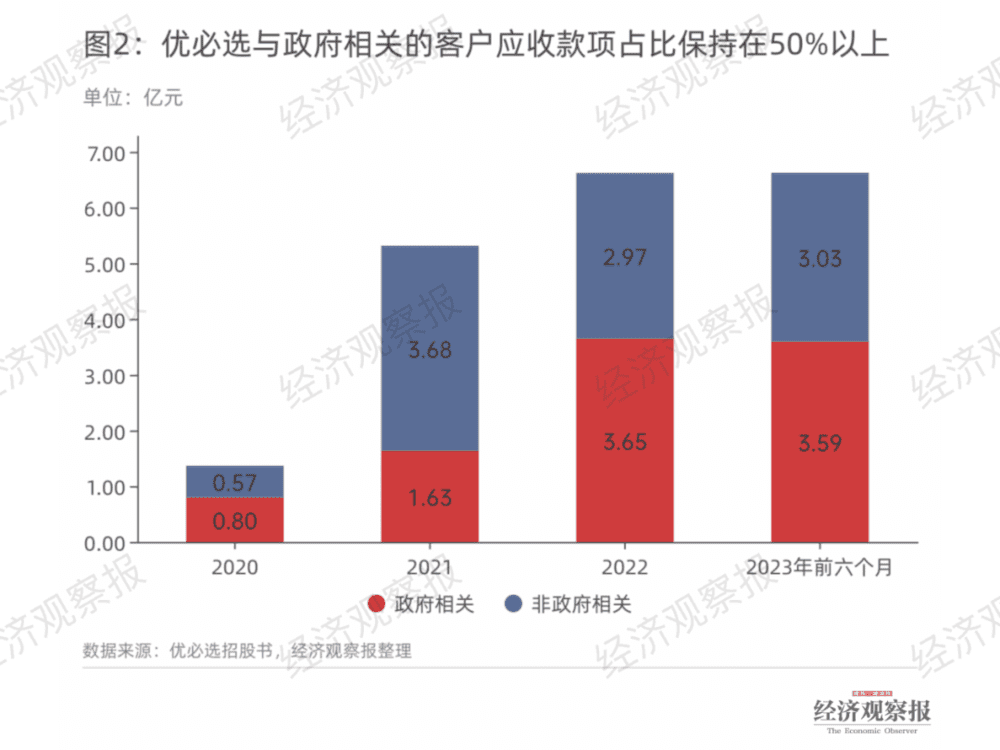

在上市阶段,优必选在招股书中披露了过分依赖教育机器人业务的风险,这类业务靠大客户招标,但这些客户很少二次采购,并且回款困难。

优必选的前五大客户除了天奇集团(002009.SZ)——一家汽车装备制造公司,其余主要是与优必选的投资方关联的教育局、国有企业。厦门市的一家国企是优必选2020年的最大客户,当年采购金额为2.8亿元,占当年总营收近四成,这家国企与优必选的投资方有密切的联系。

2021年初,厦门金圆投资集团和厦门市思明区产业投资公司各投1亿元参与优必选D轮融资,这两家公司分别由厦门市财政局和思明区财政局控制。

优必选的应收账款中,与政府相关的超过一半,并且贸易应收账款一直在增加。

优必选亏损扩大、毛利率降低的原因和很多科技公司相似,一方面需要支付高昂的研发成本和销售成本;另一方面要探索多个场景的应用,减少对竞争激烈、门槛低的教育机器人业务的依赖。

2023年,优必选研发费用为4.91亿元,同比增长14.5%。近四年,优必选研发投入占比保持在四成,研发人员超过700人,达到总员工数量的四分之一。

专利的数量一定程度体现了优必选的研发成果,根据人民网研究院发布的报告,优必选拥有超过1750项机器人及人工智能相关专利,持有有效人形机器人技术专利数量763件,位列全球第一,远超第二名本田汽车(HMC.NYSE/7267.TSE)的674件。

此外,优必选CEO周剑曾提出“用COO养活CTO”的商业路径,即通过良好的运营来养活研发,这体现在优必选近年来广告开支、雇员福利、电商推广开支等费用的大幅增加。

以2023年为例,优必选销售费用达到5.06亿元,同比增长35%,销售费用占比大幅提高,从2022年的35.8%上升到了47.9%。

优必选的研发及商业运营是否反哺了研发呢?

周剑在业绩说明会中表示,物流智能机器人和消费级机器人营收快速增长,得益于公司的自主研发创新能力和良好的产品表现力。优必选不断推出新产品,增加原有客户的复购率,并且拓展新的应用场景吸引新客户。

这两项业务增长较快,分别实现3.90亿元和2.54亿元收入,同比增长47.9%和91.5%。前者包括搬运机器人、赤兔无人物流车,后者包括猫砂机器人、扫地机器人等。

反观王牌产品Walker系列人形机器人,尽管研发速度加快,但是商业化效果一般。

优必选的人形机器人最早在2018年亮相,第二代产品曾在2019年春晚上表演。优必选迅速推进研发和销售,2021年推出了新款Walker X,并在2022年开始销售,但过去两年只卖出了10台,每台平均售价为598.8万元。优必选副总裁、研究院执行院长焦继超表示,正在为今年年底小批量量产做准备。

人形机器人的商业化道路艰难,这不仅是优必选一家的挑战,也是整个行业的缩影。

那么在人形机器人混战中,究竟有没有企业闷声发大财呢?

外资零部件厂商吃饱

人形机器人的制造商正在加快研发步伐,小规模扩大产量。一台整机至少需要上百个零部件,因此零部件供应商也在扩容。

例如,特斯拉的人形机器人,除了自己开发的软件和机器人的骨架外,最费钱的部分是无框力矩电机、谐波减速器和行星滚柱丝杠,它们分别占了材料成本的15.4%、13.3%和8.8%。

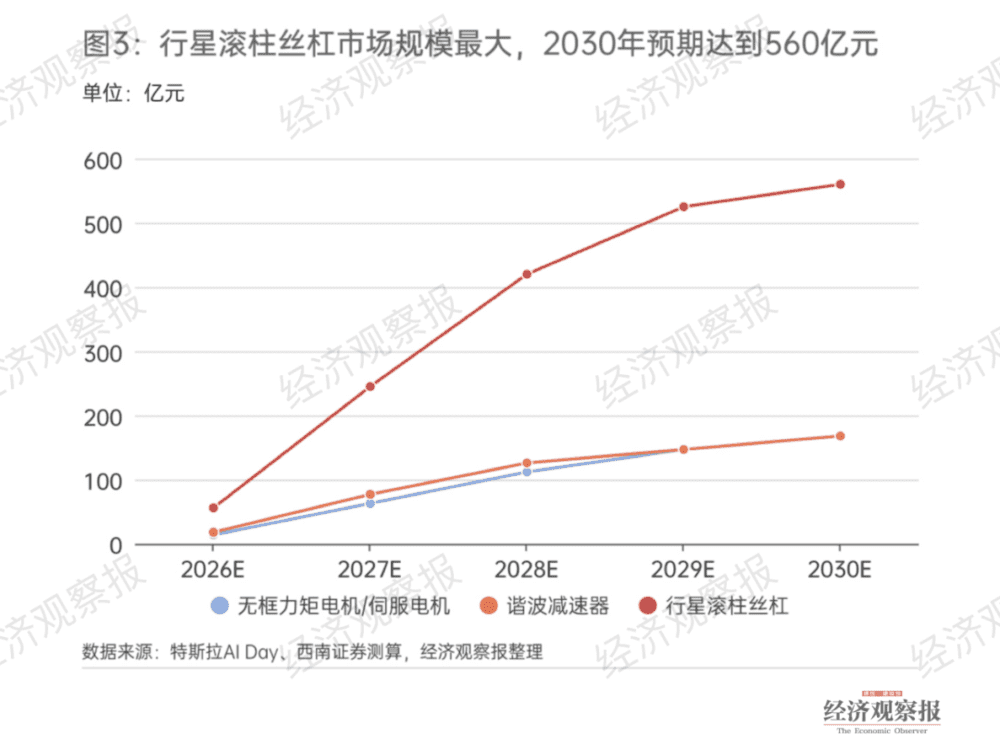

西南证券根据人形机器人擎天柱(Optimus)零部件结构预测,到2030年,前两者的市场规模最高均能达到168亿元,行星滚柱丝杠市场空间更大,最高能够达到560亿元。

不过,外国品牌是关键零部件供应的主力,仅有部分厂商在国产替代上实现盈利。

无框力矩电机能够使人形机器人的动作更快、更轻巧。美国奥创集团(AIMC.NASDAQ)旗下科尔摩根公司是这个领域的老牌强者,在运动控制领域拥有100多年的经验,生产的产品更加小巧、强劲、耐用。该公司2022年收入超过135亿元,净利润近8.85亿元,毛利率35.6%。

相比之下,国产的无框力矩电机在效率、耐用性和精度上还比不上进口产品,主要是因为制造这种电机需要昂贵的设备和精细的工艺,部分国内厂家为了节省成本,还用手工方式生产,但也有中国企业在迎头赶上。

其中具有代表性的是步科股份(688160.SH),2023年,步科股份在机器人领域的销售额达到1.89亿元,同比增长了30.6%。2021年、2022年、2023年,步科股份主要工控产品产能利用率为114.5%、109.2%、108.1%;产销率分别为98.3%、99.7%、96.2%。2023年12月,步科股份拟定增募资5亿元用于智能制造生产基地建设项目,以提升伺服系统、人机界面、PLC、低压变频器等产品的生产能力,并实现更高的自动化、数字化生产水平。

成立于1997年的雷赛智能(002979.SZ)也是这一领域的后起之秀。

今年3月,雷赛智能的FM系列无框力矩电机已经量产,这些无框电机采用全自动生产线,每分钟可产电机1台,年产能达30万台。

此外禾川科技(688320.SH)、昊志机电(300503.SZ)等企业均在发力人形机器人无框力矩电机等相关核心零部件的生产。

禾川科技四五年前就开始接国外无框电机的订单,主要应用于光伏、3C、锂电池、协作机器人等领域,目前专注研发人形机器人所需的空心杯电机和无框力矩电机。昊志机电已有用于人形机器人的谐波减速器、无框力矩电机和编码器,截至目前,尚未收到采购订单。

如果说无框力矩电机相当于人形机器人的“骨架”,那么减速器就像“肌肉”,精确控制机器人关节的转动。据高工产业研究院(GGII)数据,日本公司哈默纳科(6324.TSE)占据全球谐波减速器市场近八成的份额,中国的绿的谐波(688017.SH)占比7%。两家企业在国内市场份额的差距正在缩小,从2020年到2021年,绿的谐波国内市占率从21.4%提升至24.7%,哈默纳科则从37%降低到35.5%。

绿的谐波的产品性能接近哈默纳科,但价格只有一半,因此受到国内机器人制造商的青睐。前者售价在1300元~2000元,而后者价格为5000元左右。

绿的谐波在2022年实现营收4.46亿元,其中内销占85.1%,外销占14.2%。绿的谐波计划将年产能从60万台扩产至100万台。2023年4月,绿的谐波与特斯拉独家供应商三花智控(002050.SZ)签订了战略合作协议,双方计划在三花墨西哥工业园共同出资设立一家合资企业,专注于谐波减速器相关产品的研发、生产制造及销售。

国内其他公司如来福谐波、福德机器人、大族传动等也在快速发展,年产能在3万台至6万台。国产品牌通过增加研发投入,有望以高性价比和优质服务赢得市场认可,推动国内人形机器人产业链的发展。

行星滚柱丝杠是另一种精密传动部件,特斯拉的人形机器人需要14个这样的部件,单台价值超过2.8万元。行星滚柱丝杠的毛利率可达60%。预计到2030年,该零部件的全球市场规模将达到224亿元至560亿元,年增长率154.1%。

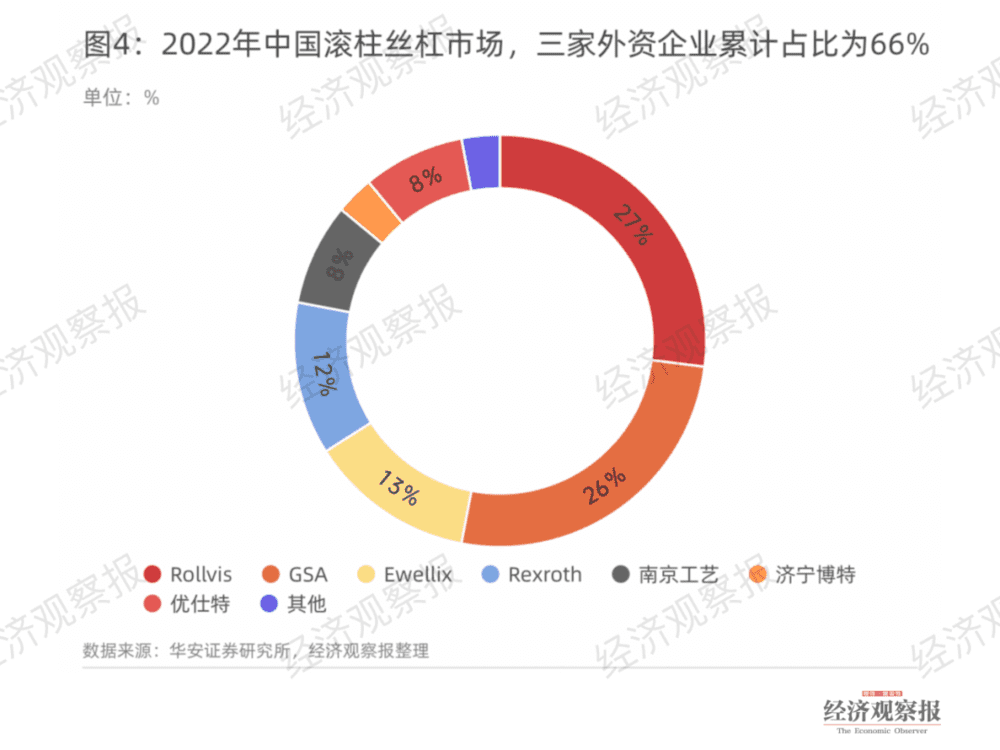

尽管市场前景向好,国产行星滚柱丝杠在性能上与国外产品还有差距,目前市场主要由瑞士的Rollvis、GSA和德国的Rexroth主导,这三家公司的市场占有率超过七成。

但是,国内企业如南京工艺、优势特(中国台湾)、济宁博特、鼎智科技(873593.BJ)也在市场中占有一席之地。

上市公司鼎智科技在2022年实现营收3.18亿元,同比增长约为63.99%,其中丝杠业务营收达到1.9亿元,产品被广泛应用于迈瑞医疗、深圳新产业、美国IDEXX、美国Adaptas和韩国三星等企业。

总体而言,随着人形机器人产业的快速发展,外资零部件厂商凭借着起步早、规模大、技术水平高的优势实现了盈利,而中国零部件厂商通过提升性价比和技术水平,也有望逐步替代进口产品,抢占市场份额,为整机厂商降低成本,推动产业链健康发展。

本文来自微信公众号:经济观察报 (ID:eeo-com-cn),作者:周悦