在我们昨日的《一图看懂》电报中曾经提到,在大宗商品价格大涨的背景下,美国通胀重新起势的风险,可能是美联储眼下最为需要担心的事。而很不幸,隔夜的美国3月CPI数据在很大程度上已经昭示着,这层担忧绝非危言耸听……

美联储降通胀努力眼下所遭遇的路障,看起来显然已不再是小坑,而是一座“真正的大山”,这已经迫使市场人士不得不深刻反思对今年的降息预估。

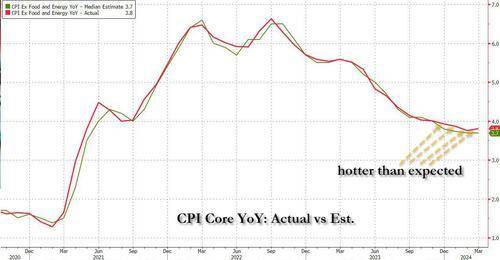

美国劳工部周三公布的数据显示,受到汽油和住房价格上涨推动,美国3月消费者价格指数(CPI)环比上涨0.4%,同比涨幅则反弹至了3.5%,双双超出市场预期。剔除波动较大的食品和能源价格不计,3月核心CPI核心CPI环比增长0.4%,同比增长3.8%,也均高于市场预期。

回首近期的CPI数据表现,这已是连续第四份比市场预期更为火热的美国核心通胀数据:

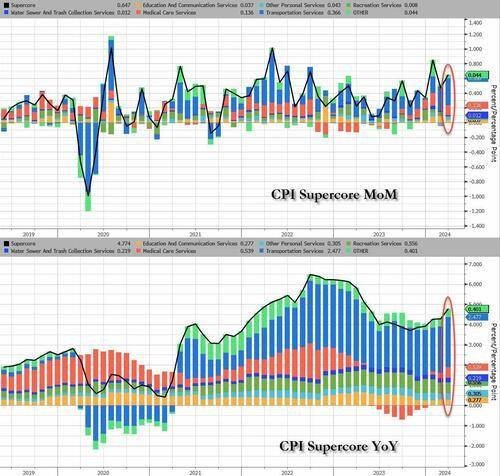

尤为令人感到担忧的是,美联储最为看重的所谓“超级核心通胀”(剔除了住房的核心CPI服务分项)同比增速加快至了4.8%,为11个月来的最高水平。R.J. O'Brien & Associates全球市场洞察董事总经理Tom Fitzpatrick表示,如果将过去三个月的读数按年化计算,超级核心通胀率涨幅将超过 8%,与美联储2%的通胀目标相去甚远。“当我们今天坐在这里时,我想他们(美联储官员)可能正在焦虑地揪头发。”

这份“灾难性”的CPI报告,在隔夜对全球金融市场的影响,无疑是非常直接的。

利率掉期市场对美联储6月降息的概率预期一路从逾五成“自由落体”到约15%。

同时,目前市场仅预计美联储2024年将降息38个基点(相当于降息1.5次)……

被数据震惊到的华尔街投行则加入到了“撕报告、改预测”的阵营中。例如,高盛的Diana Asatryan周三最新表示,他们的研究小组目前已将美联储首次降息的窗口预测从6月推迟到7月,并预计今年将仅会降息两次。

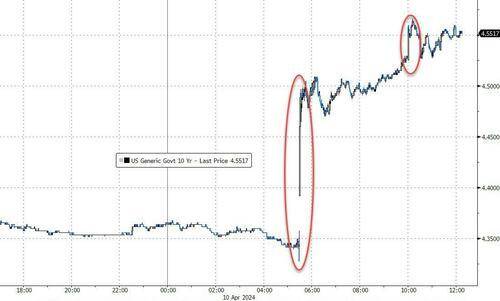

这一切直接引发了债市年内最为猛烈的恐慌抛售行情。各期限美债收益率隔夜大幅飙升,短债抛售尤为剧烈。两年期和10年期国债收益率分别创下2023年3月和2022年9月以来的最大单日涨幅。

截至纽约时段尾盘,2年期美债收益率暴涨22.9个基点报4.984%,3年期美债收益率暴涨23.7个基点报4.808%,5年期美债收益率暴涨22.9个基点报4.612%,10年期美债收益率暴涨18.2个基点报4.551%,30年期美债收益率暴涨13.2个基点报4.632%。

这是2年期美债收益率自11月中旬以来首次逼近5.00%关口。

10年期美债收益率则一举升破了至关重要的4.5%大关。CPI数据的灾难性表现还直接导致当天的10年期美债标售迎来凄惨的命运——10年期美债拍卖的最终得标利率达到4.560%,创下去年10月以来的最高,与预发行利率间尾部利差高达3.1个基点,为史上第三大。

同时,5年期与30年期美债收益率也自去年9月之后,首度重新回到了倒挂状况。

在股市方面,不少美股投资者在隔夜最为担心的,是下面这张今年以来大幅张开的“鳄鱼嘴”是否会再次合上——图中绿线为纳指,红线为美联储年内降息次数预估。年内以来,虽然美联储降息预期不断降温,股市多头却始终不为所动,但这一幕真的能长久吗?

新一轮通胀冲击已经在周三推低了主要股指,加剧了投资者对美联储短期内不会降息的担忧。截至收盘,标普500指数下跌0.9%,将2024年的涨幅缩减至8.2%。以科技股为主的纳斯达克综合指数下跌0.8%。道指下跌约422点,跌幅1.1%。

小盘股在全天交易中表现最惨,下跌了3.25%,也是自11月以来首次收盘低于了50日均线。

标普500指数的11类股中有10类股下跌。房地产股当天遭受的打击最大,只有能源股借着油价的升势依然收涨……

颇为有意思的是,随着美债遭遇大举抛售,英伟达在昨日似乎再度成为了人们的“避险”选择之一。

当然,若论CPI数据带来的长期冲击,外汇市场受到的影响显然不会逊色于股市和债市。在本周之后,投资者可能需要为一件事彻底做好打“持久战”的准备——那就是如何应对强势美元。

衡量美元兑六种主要货币价值的ICE美元指数周三上涨逾1%,报105.18,创下2023年3月以来的最大单日涨幅。彭博美元指数也升至了去年11月以来的最低位。

而很显然的是,对于昨晚这份美国CPI报告,日本的决策层甚至可能要比美联储官员还要紧张。美元兑日元隔夜进一步劲升至1990年中以来的最高点,突破了被一些业内人士视为干预“红线”的152大关。市场参与者正愈发警惕日本当局为提振日元而进行干预的任何迹象。

事实上,一些经济学家如今其实已经开始盘算起了一笔时间账:如果美联储无法在6月或7月实现首次降息,那么9月和11月可能也会比较困难,因为大选的临近可能会导致美联储采取任何政策举措都较为“投鼠忌器”,这甚至最终可能令得美联储今年只能在年底降息一次!

Renaissance Macro Research的Neil Dutta就表示,美联储官员今年应该仍会降息,但不会从6月开始。“我认为7月是可能的,这意味着两次降息仍然是合理的基线。然而,如果美联储在7月份都没有降息,那么投资者将需要担心路径依赖了。举个例子,9月份是否离大选太近了?总之,如果不是6月,那就是7月。如果不是7月,那就是12月。”

当然,这最终的一切,都依然将取决于美国通胀在未来几个月里如何发展。

但至少眼下,降息的前景显然不妙。周三,一年期的美国通胀预期已经飙升至了新的周期高点——2022年6月以来最高。

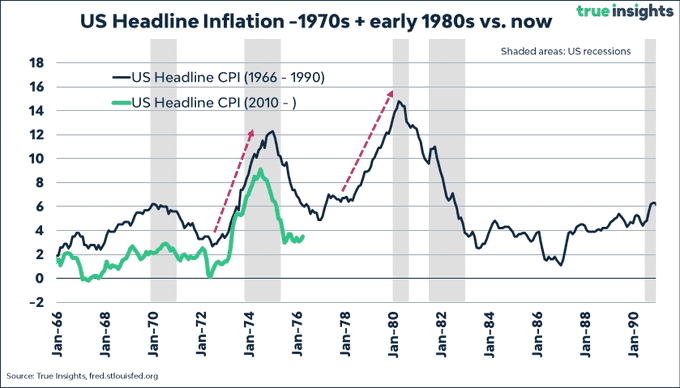

过去几个月,不少市场人士曾担心如同美国上世纪七八十年代的“二次通胀”,如今似乎已不再完全是毫无根据的臆想了……

本文来自:财联社,作者:潇湘