一、气候与环境成为核心议题

在全球零碳议程的背景下,气候与环境领域已成为印尼可持续发展领域投资的核心去向。其中可再生能源的可及性与市场化成为了各界投入的重心,而生物多样性保护、海洋资源可持续利用等议题也获得了越来越多的关注和投入。

(一)可再生能源发展潜力

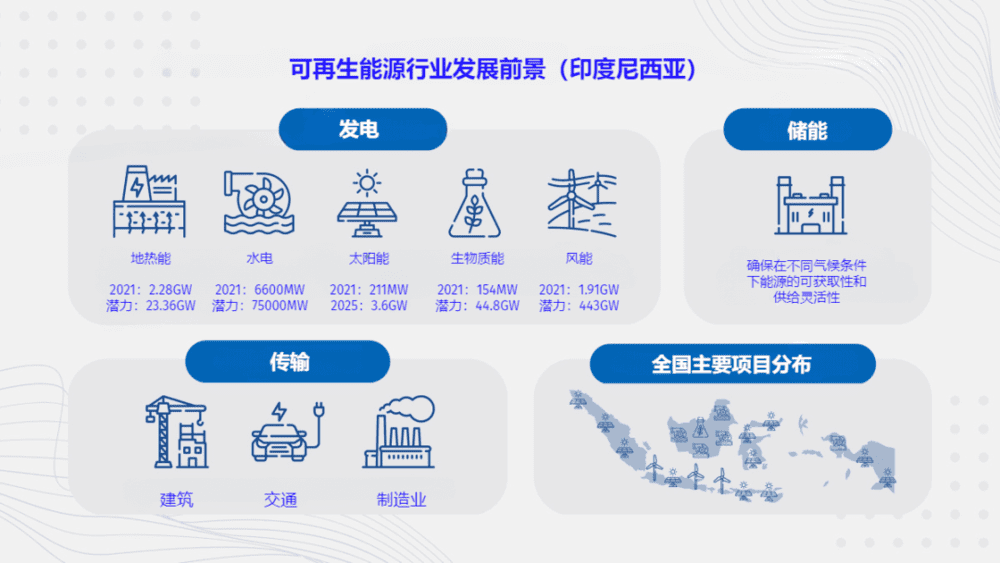

图1:印尼可再生能源行业发展前景(制图:Diinsider等;数据来源:多渠道)

印尼政府的目标是到2060年实现碳中和。为了达成这一未来目标,印尼计划到2025年将可再生能源占总能源使用的比例提升至23%,其中水电8%,地热能7.5%,生物质能6%,其他可再生能源1.5%。

在2022年11月G20峰会期间,印尼发布了“确切能源转型伙伴关系(the Just Energy Transition Partnership, JETP)”,并承诺在未来3~5年内投入200亿美元,减少化石燃料使用,加速清洁能源开发。当前,印尼清洁能源的开发情况如下(按能源的具体种类划分)。

1. 地热能

印度尼西亚的地理位置使得其在开发地热能方面处于得天独厚的位置。位于火山带旁,印度尼西亚周围的地震活动极为活跃,提供了充足的地热能源潜力。由于这些原因,印尼在300个地点拥有23.7吉瓦的地热容量,这大约是全球约40%的潜在地热资源。

目前,印度尼西亚是仅次于美国的第二大地热能源生产国,且拥有世界上最大的地热能源潜力。印尼政府希望到2025年可以实现7.24吉瓦的地热发电容量,并已将该行业确定为该国能源可持续发展目标的关键。

不过,在印尼发展地热能的挑战依然艰巨。虽然印尼地热储量充足,但勘探、钻探和土地清理相关的成本具有极大不确定性。印尼基础设施的不完备也加剧了这些挑战,通常在偏远、难以到达的地区这种不确定性尤为严重。

当前,三家印尼国有企业主导着地热能生产:PT Pertamina Geothermal Energy(PGE)、PT PLN Gas and Geothermal和PT Geo Dipa Energi。其中PGE占据特别主导地位,份额占印尼全国地热能生产的约82%。印尼地热能生产中竞争的缺乏可能会阻碍行业的创新,这也是潜在的挑战之一。

目前印尼政府正试图对地热行业进行改革,使其对外国投资者更具吸引力。涉及地热领域勘探和钻探的业务诉求被视为政府优先事项,所涉企业可以获得相应的税收减免。此外,印尼政府也放宽了对此领域外国投资者持股比例的限制,其中来自东盟国家的公司可以最高持股70%,来自东盟地区以外的公司可以最高持股67%。

2. 水电

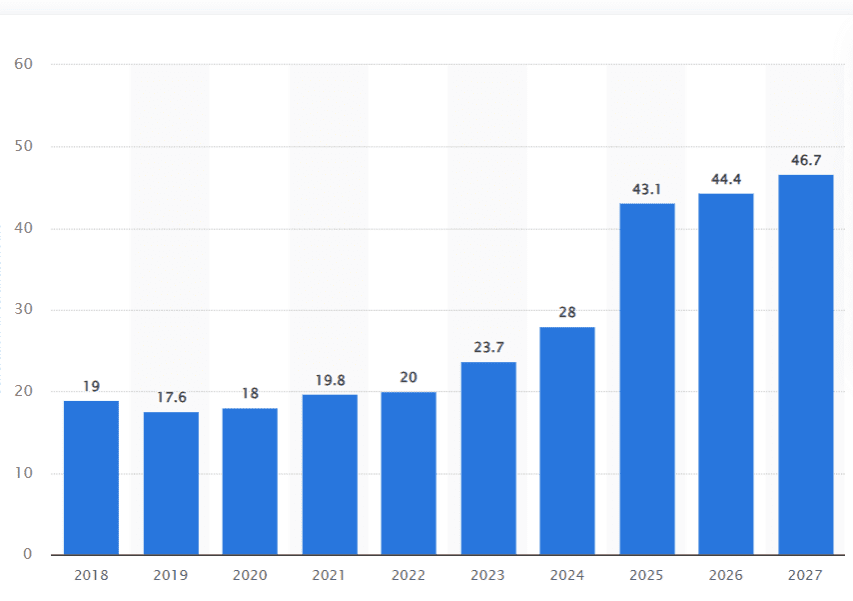

水电是目前印尼可再生能源生产的最重要贡献者,提供了其超过50%的可再生能源发电量。印尼有800多条河流具有水力发电的潜力,总容量约为75吉瓦。在未来的五年里,印尼水电的发展前景十分乐观。

图2:2018~2027印尼水力发电展望(单位:千吉瓦时);来源:Statista

可以在印尼建造的水电站主要有两种:发电量超过10兆瓦(MW)的大型水电站和利用中等体量河流发电的小型水电站。考虑到印尼各岛屿上的电力分布十分分散,小型和微型水电站可以成为水电初创公司的主要选项。

2023年3月,佐科总统启动了Mentarang Induk水电站的建设工作。这一水电站总投入将达到26亿美元,总装机容量1.375吉瓦,与北加里曼丹的电动汽车和电池产业园相连接,预计将于七年内完工。这项新的大型工程由印尼和马来西亚的合资公司主责开发。

3. 太阳能

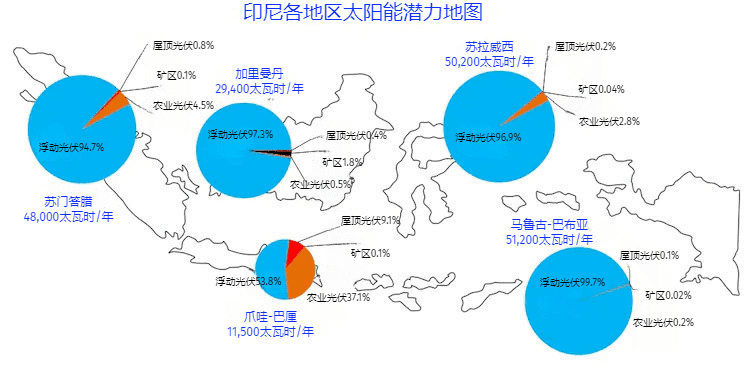

印尼位于赤道,其太阳能潜力是所有可再生能源中最高的,平均发电潜力为4.8~5.1千瓦时/平方米/天,总发电潜力每年超过20万太瓦时(200,000,000,000千瓦时)。印尼各地区中,苏拉威西、巴布亚、苏门答腊等地区的发电潜力最高,其主要适合浮动光伏;相对而言,爪洼岛发展农业光伏和屋顶光伏的潜力更高。光伏也是目前印尼成本最低、最灵活的选择。

图3:印尼各地区太阳能潜力(制图:Diinsider,数据来源:The Conversation)

图3:印尼各地区太阳能潜力(制图:Diinsider,数据来源:The Conversation)

2015年,佐科总统在印尼东部启动了当时印尼全国最大的太阳能电站,当时每度太阳能发电的成本为0.25美分。在此之后,在东爪哇地区又陆续启动了数个太阳能发电项目。而近期于巴厘岛完成的太阳能发电工程每度电仅售6美分。印尼政府还在廖内群岛启动了一个数十亿美元的大型太阳能项目,如果项目建成,印尼就将可以向包括新加坡在内的其他国家出口清洁能源,商业前景可观。

与此同时,印尼政府也设置了雄心勃勃的目标,包括到2030年将太阳能发电总量提高到6.6吉瓦。印尼政府也计划将屋顶光伏的容量提升到3.6吉瓦,这相当于建设超过1000台大型风电涡轮机。政府也希望通过这些光伏项目创造超过十万个就业岗位,并减少460万吨碳排放。

印尼的离网光伏发展同样迅速。印尼政府目前正推出大范围由离网光伏替换小型煤油设施的行动,这一行动主要集中在印尼东部的岛屿。例如在努沙登格拉的龙目岛,2019年6月时太阳能发电仅占该岛总发电量的0.1%,但是到2019年底太阳能发电量飙升至总发电量的2.8%。

这些因素都使得光伏行业成为吸引私人资本投资的热门行业。例如,印尼风险公司East Ventures投资了Xurya,这是一家为用户提供切换到光伏发电而无需负担初始投入的初创公司。Xurya的市场增长迅速,目前已经运营60余个屋顶太阳能发电项目和38个建设中的发电厂。

4. 生物质能

印尼拥有丰富的森林资源,非常适合生物质能的供应和生产。印尼是世界上最大的木制品出口国之一,也是主要的棕榈油生产国和用于生物质原料的棕榈仁壳出口国。截至2019年,印尼已落成1.89吉瓦的生物质能发电厂,而预计印尼生物质能的未来潜力则可以达到32吉瓦。印尼可以通过进一步发展生物质能来增加对可再生能源的利用。

从全球来看,生物质能市场正在快速扩张。包括日本和韩国在内的亚洲主要发达市场都在大幅增加对生物质能的使用。韩国是印尼木屑颗粒的主要进口国,其进口份额占据印尼该产品出口的88%,而日本紧随其后,目前占据11%的份额,并可能在2023年大幅增加。不过,在内外需求都十分强劲的情况下,印尼生物质能的规模增加依旧面临很多挑战。对于能源买家而言,能源供给的稳定性和价格是其决定是否购买一种特定能源的关键因素。

例如价格因素。正常情况下,用于发电的煤炭价格明显低于生物质能发电的价格:煤炭价格约为每千兆焦耳3.1美元,而生物质能和木屑颗粒的价格约为每千兆焦耳8.1美元。2022年煤炭价格一度飙升,这使得生物质能更多地被企业视为潜在的能源选择。然而,如果煤炭回到原来的价格,这种情况就很难可持续。

为使生物质能的发展得到保障,需要强化生物质能供给的可持续性。印尼国家电力公司PT PLN和国家林业公司Perhutani为此建立了战略合作关系。此外,社区的参与也至关重要,这有助于确认生物质能在相关社区生产的最适宜原料和方式。第三,应确认生物质能生产设备采用合适的负碳排放技术(NET)。

生物质能领域最常用的三种负碳排放技术是生物质气化、沼气池和具有碳捕获和储存功能的生物能源(BECCS)。自2014年以来,印尼一直在使用生物质气化厂和沼气池。从这些项目中可以吸取很多经验和教训,这些经验教训近年来也在实务工作者、学术界和政策制定者间广泛分享。

5. 风能

印尼的平均风速在1.3到6.3 米/秒之间,具有开发风能的潜力,全国总开发潜力预计可达60.6吉瓦,但目前只开发了0.15吉瓦。印尼主要风能潜力区位于努沙登加拉,平均风速超过5米/秒,开发潜力达10.18吉瓦;潜力其次的是东爪哇和西爪哇。尽管挑战依然严峻,但印尼政府近年来不断推出激励措施支持风能行业增长,市场对风能开发的兴趣也不断增加。

印尼电力和能源利用总局(DGEEU)下设的新能源和可再生能源分局,设定了到2025年实现250兆瓦风能并网发电和5兆瓦风能离网发电的目标。此外,为简化可再生能源项目的开发程序,印尼政府修改了能源和采矿部门的部分法律,以赋予省级政府颁发可再生能源运营许可的权利。投资者如果感兴趣开发小型风能项目,可以联系技术评估和应用机构(BPPT)、矿业和能源部、电力和能源开发总局(DGEED)和国家航空航天研究所(LAPAN)等。

6. 与可再生能源行业发展高度相关的自然资源

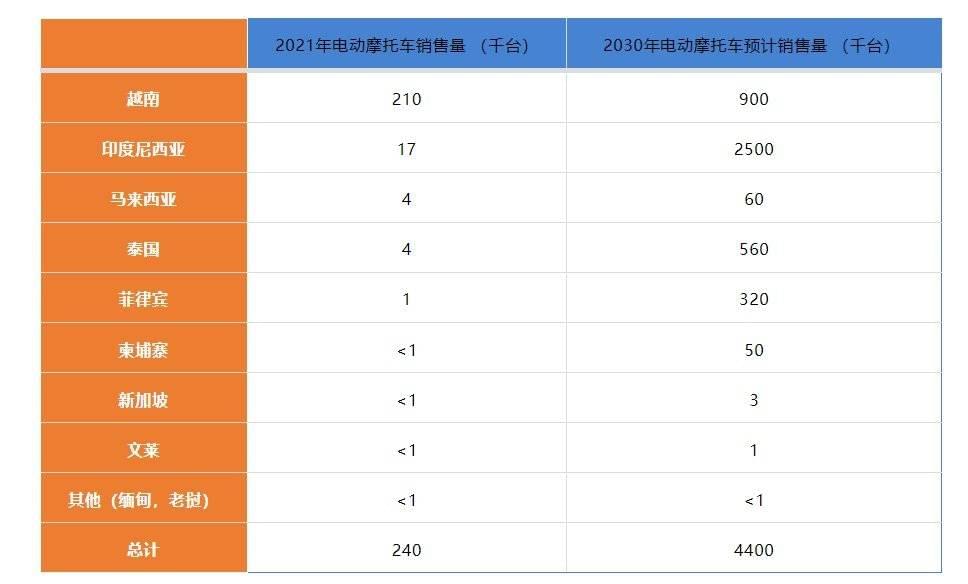

印尼拥有丰富的镍矿资源,镍是电动汽车(EV)电池开发和许多太阳能电池板的重要组分。印尼拥有镍储量2100万吨,为世界最高,这十分有利于吸引制造业投资。发展本土电池制造业还可以提振邻近行业,例如汽车或摩托车行业,加速向电气化转型。例如,摩托车是印尼民众出行的首要交通工具,而印尼电动摩托车的销量将有望在未来十年实现接近指数型增长。

表1:东盟电动摩托车(E2V)发展趋势;制表:Diinsider;数据来源:多渠道

(二)可再生能源发展的瓶颈和机遇

当前,在印尼发展可再生能源的主要瓶颈为:

第一,与可再生能源有关的法律和政策不够完善。虽然新能源和可再生能源的重要法规RUUEBT可能于近期出台,但与可再生能源具体领域发展的政策确定性不足,治理缺少统一的标准和长期可预测性,这使得私人投资者一直持有观望态度。

第二,印尼现有的输电基础设施可能无法完全兼容分布式太阳能和风力发电模式,因为这些设施是为传统的集中式发电而建造的。如若基础设施得到充分的满足,太阳能等可再生能源的发电就非常适合印尼的离网地区,因为这样会产生最小的维护和运营费用。

不过,当前也是印尼可再生能源行业发展的重要机遇期。印尼可再生能源行业的发展将影响所有能源密集型行业,尤其是制造业、汽车业和建筑业。钢铁和水泥等工业部门可以转向使用可再生能源的绿色建筑材料。

同时,脱碳趋势为私有化能源市场提供了机会,虚拟电厂(VPP)模型有可能出现。在能源管理、能源交易和资产管理等领域,也将催生更多对于科技和金融工具的需求。如果印尼政策制定者可以为绿色金融创造可行的环境,金融部门也将受益。

(三)生物多样性与海洋资源保护

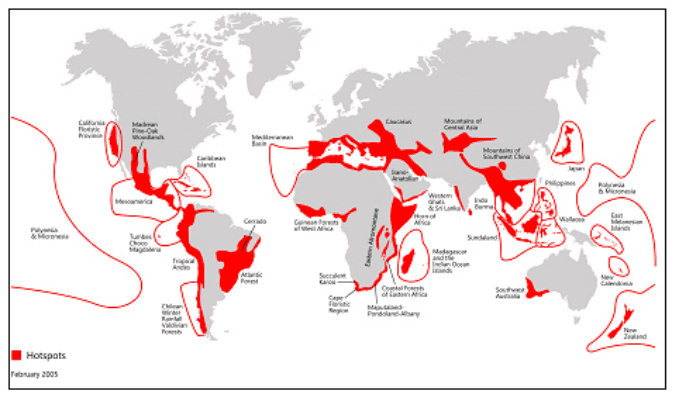

图5:全球生物多样性热点地图;图片来源:Conservation International

印尼是世界上生物多样性最丰富的国家之一,其国内有两个生物多样性热点地区(Sundaland和Wallacea)和一个热带森林(新几内亚岛),也被看作“全球合作保护基因、物种和生态系统多样性的关键国家”和全球17个“生物多样性大国”之一。

印尼丰富的生物多样性水平与其由17000多个岛屿组成这一特定息息相关。印尼拥有世界上约10% 的开花植物(约25,000种,其中55%为地方性植物),约12%的哺乳动物(515种),约16%的爬行动物(781种),17%的鸟类(1592种),270种两栖动物和35种灵长类动物。印尼全国有566个国家公园,其中陆地保护区490个,海洋保护区76个。

据估算,印尼有4000万生活在乡村地区的人口依靠生物多样性来满足生存需求。红树林、珊瑚礁和海草平原等湿地生态系统对当地社区尤其是传统渔民非常重要。然而,印尼只有 27%的红树林状况良好,48%处于轻微受损状态,23%则处于受损状态。

此外,印尼广阔达30000平方公里的海草平原约有10%已被破坏。印尼珊瑚礁的受损率也已达到40%,这主要是破坏性捕捞行为造成的。农业、种植园、木材和矿物开采的大规模扩张,导致森林面积每年净损失684000 公顷。包括140种鸟类、63种哺乳动物和21种爬行动物的物种正濒临灭绝。由此,对印尼生物多样性资源的可持续管理成为了非常紧迫的课题。

海洋生物多样性资源的可持续管理是其中最核心的场景之一。2022年在巴厘岛举行的G20峰会期间,印尼政府在绿色气候基金和国际非营利组织的支持下,宣布了印尼海洋保护和渔业管理的新倡议:Blue Halo S Initiative。这是印尼第一个将海洋保护和可持续渔业管理统筹起来并具有经济可持续潜力的项目。

Blue Halo S的基本模式是将渔业生产等海洋经济的全部收益再投入到相关海域的环境和生物多样性保护工作中,并通过高标准的环境和生物多样性保护进一步确保海洋经济的收益,实现“生产—收益—保护”的良性循环。这是一个很好的理念,也值得去多实践,但知易行难,统筹生产与保护的实际效果还有待后续进一步评估。

二、助力可持续发展的投资与金融

当前,印尼绿色和可持续发展相关的投资需求十分旺盛,投资活动火热。基于印尼国家长期发展规划,印尼每年需要的可持续发展领域投资为3000亿~5300亿美元,这其中很大一部分来源于关键基础设施、农林牧渔、能源、中小企业发展等领域。

印尼的金融体系以银行业为主,其管理资产占全民总资产的79.8%;保险公司持有全民资产的10.5%,养老基金持有全民资产的2.6%,金融公司持有全民资产的6.4%。此前,印尼多数金融机构不会专门考虑公司运行的环境、社会、治理等因素。

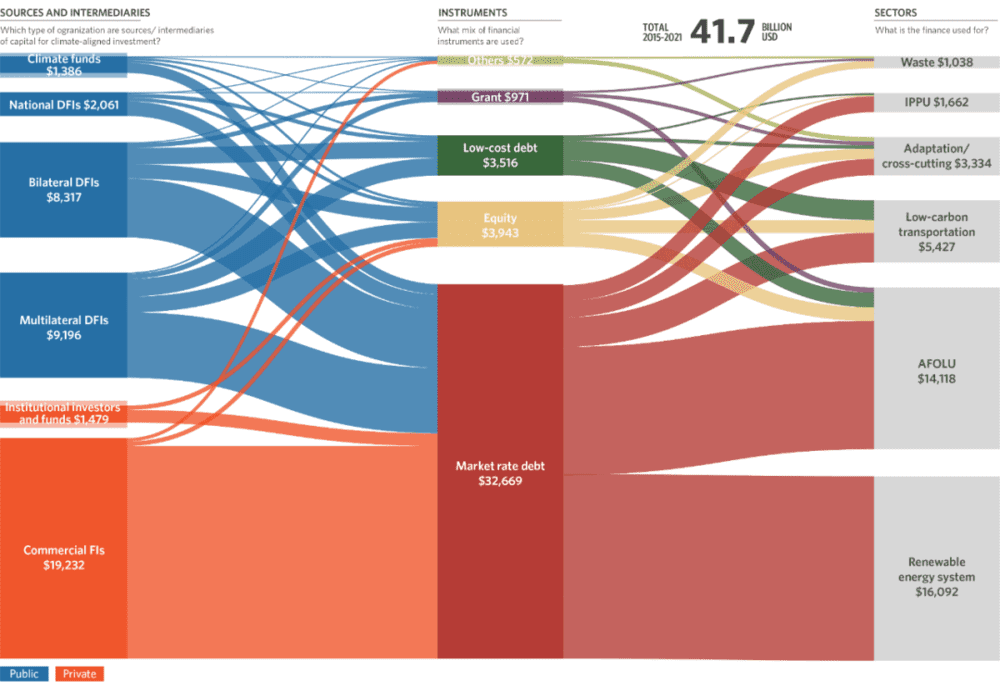

然而近年来,印尼金融市场出现了许多重要的创新,旨在鼓励可持续贷款和投资,与可持续发展相关的投资显著增长。例如热门的气候投资领域,印尼公共部门每年有35亿美元投入了气候相关投资(Climate-Aligned Investment),而私营部门每年有34亿美元投入了气候相关投资。图1显示了印尼2015~2021年来自公共和私营部门的气候相关投资的来源、形式和投入领域。

图1:印尼2015~2021年间来自公共和私营部门的气候相关投资的来源、形式和投入领域;来源:Climate Policy Initiative

生物多样性金融也是印尼可持续金融的创新领域。作为世界上生物多样性资源最为丰富的国家之一,过往印尼有关生物多样性保护的资金非常有限。根据印尼生物多样性策略和行动方案(IBSAP)的数据,印尼政府用于生物多样性发展和管理的预算约占国家平均预算总额的0.38%,这远低于印尼环境和林业部(KLHK)、海事和渔业部(KKP)相关规划中的资金需求。

由此,创新的金融解决方案得到了印尼各界日益提升的关注。根据印尼学者的相关研究,全球156个生物多样性金融解决方案中有32个较有可能在印尼成功实施,其中8个具有非常高的可行性(国家预算、企业社会责任、自然互换债务、旅游部门税费、生态系统服务支付、生态转移支付、伊斯兰金融工具/ZISWAF、绿色伊斯兰债券)。近年来成立的Terratai就是企业社会责任推动生物多样性金融的典型案例,其定位为生物多样性领域的创新企业孵化平台,正在生物多样性初创企业的投资领域大展身手。

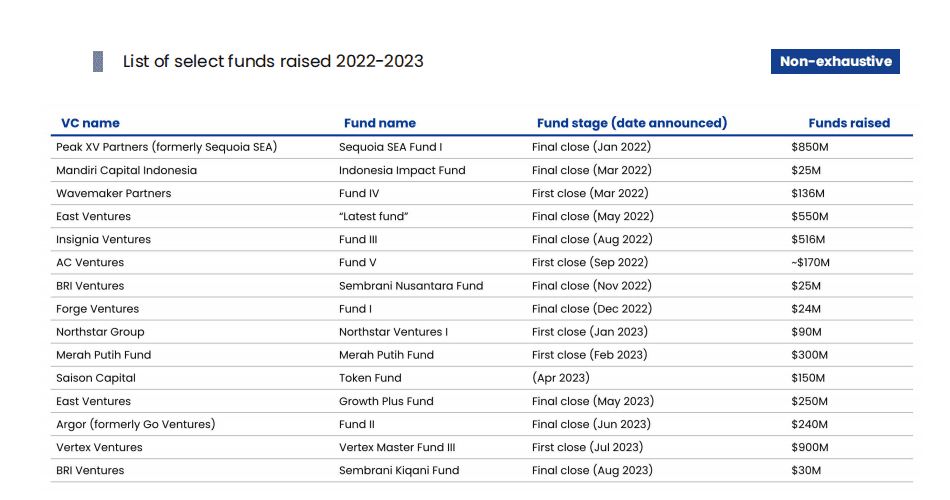

印尼私营部门市场活跃,目前其上市公司的合计市值超过6000亿美元。考虑到印尼市场的经济体量及未来潜力,来自私营部门的可持续发展相关投资仍会进一步上升。这些投资有望与来自公共部门的投资形成协同,通过混合性金融等创新形式推动投资效果和收益的最大化。当前,包括印尼本土和国际投资公司、孵化器、公共基金在内的投资者正在关注并参与可持续领域的投资,其中的一些代表性机构如下。

AC Ventures:AC Ventures 投资于早期、高增长的印尼初创企业,专注于消费、数字媒体、金融科技和中小企业等领域。 AC Ventures关注积极的社会影响,其开展的影响力投资项目包括Aruna(印尼渔业贸易平台)、Wahyoo(中小餐饮企业市场和融资平台)、Xurya Daya(太阳能企业)、SEGARI(农产品电子零售平台)、ALAMI(基于伊斯兰教义的小微融资平台)、NalaGenetics(生物医药公司)等。

East Ventures:East Ventures成立于2009年,是印尼和东南亚领先的风险投资公司,为300多家科技公司提供了从种子期到成长期投资的多阶段投资。ESG和影响力投资是East Ventures主要关注的领域之一,其投资的机构包括Sociolla(倡导可持续理念的美妆品牌)、Komunal(助力印尼创业者获得资金渠道)、Etana(生物医药公司)、MySkill(青年职业技能培训机构)、Rekosistem(社区废弃物回收公司)等。

图2:2022~2023年印尼部分主要投资基金;来源:Tech in Asia

ANGIN:ANGIN是印尼天使投资网络的简称,其汇聚印尼的高净值人士,投资成员覆盖各个行业(媒体、房地产、快消、自然资源等),并致力于为全行业的初创企业家提供资金。 ANGIN高度重视投资与可持续发展的关系,曾发布“印尼投资行业最有代表性的可持续先锋30人”报告,并曾多次举办包括气候变化主题在内的可持续创业项目路演活动。

印尼伊斯兰金融科技协会(Asosiasi Fintech Syariah Indonesia,AFSI): AFSI是一个平台型组织,其作为伊斯兰金融科技行业、社区和印尼政府沟通的桥梁,倡导通过伊斯兰金融科技推动国家金融领域的包容性。AFSI由雅加达Tazkia Sharia Fintech研究中心和8家伊斯兰金融科技领域初创公司于2017年10月发起,主要推进会员机构遵守伊斯兰金融科技标准,这一标准较为接近国际上流行的ESG标准,对于金融机构在环境、社会、治理领域的表现都有较为明确的要求。

Terratai:印尼生物多样性领域创新公司共建平台,其致力于解决陆地和海洋生态系统中生物多样性丧失的挑战。Terratai通过投资和支持对自然有益的企业来实现这一点。Terratai 由香港家族办公室RS Group孵化建立,并获得瑞银和瑞士再保险公司的支持。具体而言,Terratai的前身为RS Group资助、为期两年的试点项目,这一试点项目针对东南亚自然和生物多样性业务的市场潜力和驱动因素进行全面可行性研究、概念测试和项目设计。

三、渔业和农业

印尼全国拥有17508个岛屿,富有包括金枪鱼、沙丁鱼、对虾、热带龙虾、各种贝类、藻类在内的渔业资源。印尼政府力图把国家打造成“全球海洋支点”,目前印尼每年的渔业产值约270亿美元,并创造了超过700万个就业岗位。

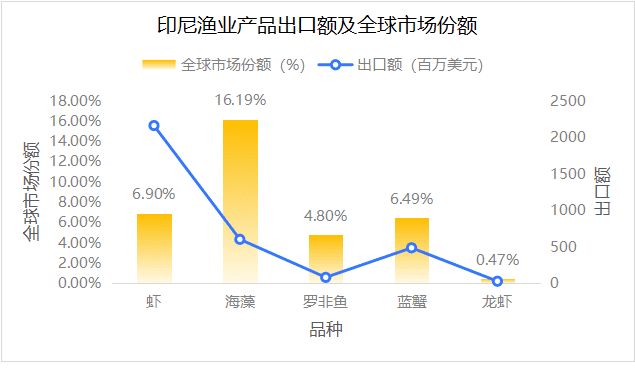

出口贸易是印尼渔业产值的主要支柱,其多个资源品种在全球市场中占有主要份额。根据国际组织ITC的数据,印尼出口的海藻占全球海藻市场份额的16.19%,而出口的虾、罗非鱼、蓝蟹等也占据全球市场份额的二十分之一上下,十分可观。

图4:印尼渔业产品出口额及全球市场份额;制图:Diinsider; 数据来源:ITC

不过与此同时,印尼的渔业资源保护正面临巨大的挑战,当前38%的渔业主要资源区处于过度捕捞的状态,超过三分之一的珊瑚礁存在不同程度的破坏,红树林保护工作也任重道远。如何在资源开发和保护之间寻求平衡,是印尼政府和各界近年来关注的重要议题。

作为一个农业国家,印尼的经济增长依赖于农业产业,但与农业在印尼经济地位不相符的是,印尼78%的农民家庭并没有活跃的银行账户。此外,由于印尼全国岛屿众多,交通和物流的挑战使得农业供应链发展受到制约,不少小农面临农产品市场渠道不足的挑战,或由于农业价值链效率不足,无法为消费者提供物美价廉的食品。印尼农业部门的挑战还包括农民数量减少(65%的现有农民年龄在60岁以上)和农村失业人数增加的挑战。如果不尝试对农业领域进行赋能和升级,让印尼成为世界粮仓的梦想似乎不太可能实现。

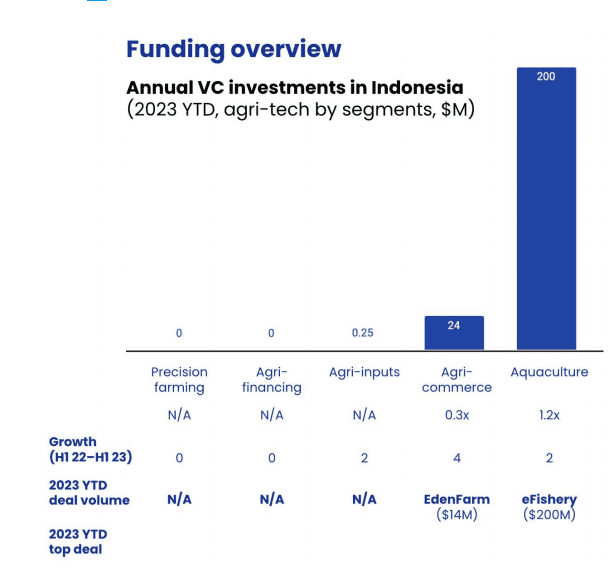

针对渔业和农业的可持续发展创新和投资十分符合当前印尼的政策方向和社会需求。在印尼,跨部门的大型合作通常十分青睐于农业或渔业行业,如印尼在2023年G20峰会期间发布的多项混合型金融或融资项目聚焦于海洋渔业资源开发和保护。而近年来涌现出的众多有影响力的创新企业来自于这一领域,其中比较有代表性的如eFishery、Aruna、Gokomodo等。这些企业中很多已经发展成为全国性的平台型机构。

图5:印尼农业技术领域初创企业;来源:Xendit

图5:印尼农业技术领域初创企业;来源:Xendit

以下介绍几家该领域有代表性的企业。

Tanihub:东南亚最大的农业科技公司之一,在印尼食品和饮料行业具有较强影响力。

Tanihub致力于减少农业产业链的食物浪费,在终端消费者与农民之间建立更高效的联结,确保食物的新鲜度和高品质,提升农产品销售的确定性。TaniHub成立于2016年,其网络中拥有超过45000名农业生产者和350000名消费者。 其业务板块分为TaniHub TaniSupply和TaniFund。

通过电商平台TaniHub,农民与买家得以连接起来;订单通过物流平台TaniSupply完成,这一平台目前自有六个仓库和加工设施,可在一小时内进行货物的清洗、分类和包装;TaniFund是一个金融科技平台,向农民提供贷款,农民可以在生产活动中使用这些贷款,并通过TaniHub销售产品来获得收入。

Gokomodo:印尼领先的农业供应链公司,通过采购、电商和分销平台提供农产品营销服务。其目标是帮助农业生产者能够以有竞争力的价格销售产品,消费者也能获得优质可负担的产品渠道。成立于2019年的Gokomodo发展迅速,目前已经是这一领域的领先企业,为众多中小型农场提供了拓展业务的机会,同时成功获得了农业生产者和消费者群体的信任。Gokomodo的潜在价值之一在于其关注印尼众多岛屿地区(尤其是东部岛屿地区)的农业供应链问题,其公司内部也雇佣了不少东部地区的青年人才,有潜力助力农业供应链最后一公里问题的解决。

eFishery:成立于2013年,是东南亚最大的水产养殖公司之一。eFishery通过提供一站式平台为鱼虾养殖者提供饲料、融资和市场准入,从而为水产养殖行业提供优质解决方案。eFishery的创始人是Gibran Huzaifah。作为一名水产养殖顾问,他发现水产养殖的最大成本是饲料,而饲料的投放往往依赖于人工和经验,很多时候效率低下。

Gibran发明了一种智能饲料投放器,根据鱼类的活动情况自动调节饲料投放,并通过数字化平台进行实时监测。eFishery成功帮助水产养殖者节省了30%的饲料成本,并减少30%的水污染。此外,eFishery还搭建了针对水产养殖者的金融服务和饲料销售平台,进一步扩展了规模,并帮助公司一举成为该领域的领军企业,目前公司已有十余亿美元估值。

图6:印尼农业和渔业技术领域投资额,其中eFishery一枝独秀;来源:AC Ventures

Arummi Foods:印尼植物基乳制品替代公司,目前主要销售腰果奶,这也是印尼第一个本地生产的腰果奶品牌。Arummi的腰果奶不含植物油等不健康的添加剂,其仅仅通过一个市场品牌,一年多内就创造了55万美元的年度经常性营收。

目前,Arummi通过直接供应的方式向大雅加达地区320家商店供应产品;同时与经销商Prambanan Kencana合作,在全国15000多家商店销售其产品。除在农业领域的价值外,Arummi由于采用植物基乳制品替代的方式,这比传统的乳制品公司减少了畜牧过程中的碳排放,使其在气候变化减缓领域具有潜在的价值;由于Arummi不含植物油等添加剂,也有助于促进消费者的个人健康,减少肥胖发生。

参考资料:

1. Conservation.org (2012). OCEAN20: A New Self-funded Marine Resource Management Framework.

2. China Chamber of Commerce in Indonesia (2022). Berbagi Nasib, Berbagi Masa Depan Bergandeng Tangan, Melangkah, Bersama.

3. Harry Jacques (2022). Indonesia’s Solar Future. International Monetary Fund.

4.Alexander Chipman Koty (2022). An Overview of Indonesia’s Geothermal Energy Sector. ASEAN Briefing.

5.Mohammad Osribillal (2023). Promoting Biomass as a Source of Renewable Energy in Indonesia. The Jakarta Post.

6. World Bank. (2015). Towards A Sustainable Financial System in Indonesia.

https://documents1.worldbank.org/curated/en/819461487145062821/pdf/112817-WP-Indonesia-Towards-a-Sustainable-Financial-System-PUBLIC.pdf

7. Climate Pocliy Initiative. (2023). Climate-alligned Investments in Indonesia’s Financial Sector. Climate-Aligned Investments in Indonesia's Financial Sector - CPI (climatepolicyinitiative.org)

8. AC Ventures. (2023). Indonesia Venture Capital Report 2023. https://acv.vc/resources/indonesia-vc-report-2023/

9. ITC. (2024). Indonesia Offers Maritime and Fisheries Investment Worth IDR 12 Trillion.

https://www.kompas.id/baca/english/2024/02/05/en-indonesia-tawarkan-investasi-kelautan-dan-perikanan

10. Xendit. (2022). How Agritech Startups Are Rejuvenating Indonesia’s Agriculture Sector.

https://www.xendit.co/en/blog/how-agritech-startups-are-rejuvenating-indonesias-agriculture-sector/

本文来自微信公众号:Diinsider草根创变者(ID:diinsider),作者:李博伦