2023年,尽管新冠疫情早已结束,但全球经济复苏仍不充分。对我国外贸企业而言,这一年各种不利因素冲击应接不暇。宏观层面,全球制造业、服务业供需疲软,美元持续走强;微观层面,以美国为首的部分国家持续推进产业链“去中国化”,扶持墨西哥、东南亚等国家和地区的制造业,意图替代中国,这些现象都挤压了中国企业的市场和利润空间。

必须说明的是,按照人民币计算,2023年1—12月进出口总额较2022年同期几乎无变化,出口同比增长0.2%,进口同比下降0.3%,下降幅度远小于按美元计价的金额,说明2023年我国实物出口下降幅度并没有那么剧烈,但美元不断走强,我国商品出口价格下跌而增量不足,导致以美元计算的进出口下降幅度较大。

以美元计,2023年1—12月,我国进出口总额5.9万亿美元,同比下降5%,并且呈现连续下跌态势,一季度末下跌4.3%,二季度末下跌5.1%,三季度末下跌6.6%,全年下跌5%;1—12月,我国共达成贸易顺差8232亿美元,同比下降6.2%,增长动力严重不足。

2024年,全球经济复苏的乐观程度难以预计,美元长期走强、外资制造业撤离中国等不利因素短期内也不会消除,我国外贸前景仍然面临较大的不确定性。从海关总署最新披露的数据来看,2024年1—2月,我国货物进出口情况明显转好,进出口总额9308.6亿美元,同比增长5.5%。其中,出口额5280.1亿美元,同比增长7.1%,进口额4028.5%亿美元,同比增长3.5%,说明从2023年年底进出口转好的趋势在今年的前二月得到了延续。

笔者认为,我国外贸未来是否能够持续增长,主要取决于民营企业的生存状态。目前,从微观层面来看,一些企业对政策的获得感可能不够明显,营商环境在不同地区也有较大差异,政策的落实还有较大提升空间。要彻底扭转出口滑坡的态势,亟待更为有力的政策支持,包括提升营商环境、加大出口退税力度、进一步便利企业、减税降费、加大外贸民企融资担保力度等。

一、2023年外贸“翘尾”

1. 总体数据不容乐观

根据海关总署发布的数据,我国外贸企业在2023年的进出口面临较大冲击,从一年的走势来看,按美元计算的货物进出口额,下降幅度逐季不断扩大。一季度末进出口总额1.4万亿美元,下降(同比,下同)4%,二季度末进出口总额2.9万亿美元,下降4.7%,三季度末进出口4.4万亿美元,下降6.4%。11月单月外贸下降态势有所扭转,进出口额5154.7亿美元,与去年同期基本持平,环比10月增长4.7%,12月单月进出口额5319亿美元,环比11月增长3.1%,因而1—12月进出口达到5.9万亿美元,降幅较三季度末整体收窄至5%。

全国出口方面,1至12月全国出口总额3.4万亿美元,降幅收窄至4.6%。其中,一季度末全国出口总额8218亿美元,同比增长0.5%,二季度末出口1.7万亿美元,下降3.2%,三季度末出口2.5万亿美元,降幅扩大到5.7%。

全国进口方面,1至12月进口总额2.6万亿美元,降幅收窄至5.5%,其中,一季度末全国进口总额6171亿美元,同比下降7.1%,二季度末进口1.3万亿美元,下降6.7%,三季度末进口1.9万亿美元,降幅扩大到7.5%。

2. 出口增长虽有亮点,但增量不足

高新技术领域出口总体下降。1—12月,以美元计,我国高新技术产品出口额下降10.8%。其中,生物技术产品出口下降31.1%、生命科学技术产品出口下降30.1%、光电技术产品出口增加1.3%、计算机集成制造技术产品出口增加13.8%、材料技术产品出口下降5.6%、航空航天技术产品出口增加24.9%。

家用电器出口增长。以美元计,1—12月我国家用电器出口数量增长11.2%,金额增长3.8%。

跨境电商出口增长。据海关总署测算,以人民币计,1—12月我国跨境电商进出口增长15.6%。

机电产品出口下降。以美元计,1—12月我国机电产品出口下降2.4%。

二、外贸民营企业占比提升的背后:增长动力减弱

1. 民企进出口自2016年以来首次出现下降

2023年,作为外贸的中流砥柱,民营企业发挥韧劲,在艰难中寻求突破。从绝对数量来看,2023年我国外贸经营主体突破60万家,为历史新高,其中民营外贸企业数量达到55.6万家,占比超过92.3%;从金额占比来看,以美元计,截至12月末,民营企业进出口占比达到53.8%,出口占比达到63.5%,进口占比达到41%,均为历史新高。随着外资企业进出口进一步下降,民企对经济的重要性被一再强调。

然而,在民营企业占比提升的背后,整体外贸大环境的衰退以及民企自身增长动力不足的现象也不容忽视。

2023年1—12月,民营企业进出口3.2万亿美元,同比下降0.7%,是2016年以来首次出现下降。逐季来看,民营外贸的下降幅度远低于全国,2023年,民营企业进出口一季度末增长6.3%、二季度末增长0.9%、三季度末下降1.7%,四季度末下降0.7%。

出口方面,1—12月民营企业出口2.1万亿美元,同比下降1.9%,占比提升至63.5%,民营企业一季度末出口增长9.3%、二季度末出口增长1.5%、三季度末出口下降2%。

进口方面,1—12月,民营企业进口1.05万亿美元,同比增长1.6%,占比提升至41%,占比首次超过四成。民营企业一季度末进口增长0.4%、二季度末进口下降0.4%、三季度末进口下降1%。

2. 民营企业引领我国新产品技术领域出口

据有关部门披露,2023年我国“新三样”产品(太阳能电池、锂电池、电动载人汽车)以人民币计的出口同比大涨29.9%,其中民营企业贡献巨大,2023年前三季度,民营企业出口“新三样”产品占全国的比重分别提升至78.9%、59.9%和56.8%。

三、外资外企影响进出口数据

1. 港澳台及外商投资企业进出口下降幅度较去年进一步升高

2023年,港澳台资及外资企业进出口额断崖式下跌,出口占比跌破三成。2023年1—12月,港澳台资及外资企业进出口1.8万亿美元,同比下降6.5%,占比跌至30.2%,一季度末进出口下降16.8%、二季度末进出口下降14.8%、三季度末进出口下降15.3%。

出口方面,2023年1—12月,港澳台资及外资企业出口0.97万亿美元,同比下降14%,占比跌破三成,下降至28.6%,一季度末出口下降16.3%、二季度末出口下降14.4%、三季度末出口下降15.2%。

进口方面,2023年1—12月,港澳台资及外资企业进口0.83万亿美元,同比下降13.1%,占比跌至32.4%,和民营企业进口的差距进一步拉大。一季度末进口下降17.4%、二季度末进口下降15.1%、三季度末进口下降15.2%。

2. 外资企业撤离对上下游企业出口的负面影响

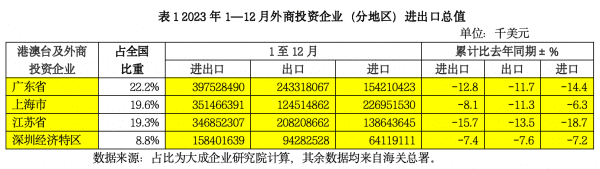

从地区来看,港澳台及外商投资企业数量最多的省份及区域包括广东省(占22.2%)、上海市(占19.6%)、江苏省(占19.3%)、深圳特区(占8.8%),其中广东省和江苏省外商投资企业进出口下降幅度最多,分别下降12.8%和15.7%,而广东省和江苏省也是我国外贸的前三大主要地区。对比广东省1-12月外贸数据,以美元计该省进出口下降5%,出口下降2.9%,进口下降8.8%,下降幅度小于该省外资企业下降幅度。(见表1)这些数据对比,说明部分外资企业的撤离,可能对地区上下游企业的制造业出口造成了一定冲击,值得进一步探究。

四、部分数据反差值得关注

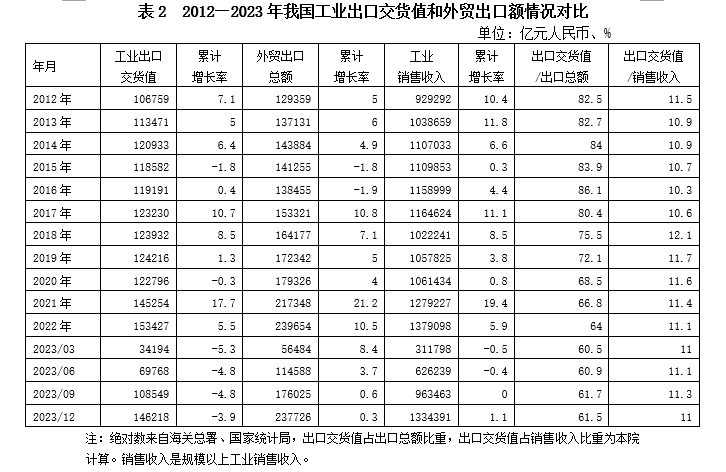

一是工业交货值占出口总额的比重不断下降。根据国家统计局数据,以人民币计算,2012至2023年,我国工业出口交货值占工业年销售收入的总比例保持在11%上下,说明出口交货值占工业产值整体的比重是稳定的,但是近年来,工业出口交货值占外贸出口总额的比重却不断下降。2012年工业出口交货值占出口总额的82.5%,2023年1—12月这一指标下降至61.5%。

二是出口交货值增速与外贸增速出现反差。2012—2018年,工业出口交货值增速与外贸增速幅度大致同步,但2019年以来,两者增长幅度出现较大反差,尤其是2023年工业出口交货值以人民币计算,连续同比下降,但同期外贸出口额却有所增长。

本文来自微信公众号:经济观察报 (ID:eeo-com-cn),作者:葛佳意(大成研究院研究员)