本文来自:界面新闻,作者:王妤涵,题图来自:视觉中国

3月4日,万科多只境内债券价格大幅下跌,其中“22万科06”跌幅接近36%,一度触发临时停牌,“21万科04”、“20万科08”和“22万科02”3只债券也分别下跌超过19%、9%和8%。

另外,万科A股价同样大跌,最多时跌去近5%,截至收盘跌4.65%,报收9.43元/股。其股价下跌也对整个板块产生了影响,亚通股份、金地集团、招商蛇口、中交地产、大龙地产等跟跌,房地产开发板块震荡整体走低。

业内人士分析,股价下跌或与近期关于万科所涉的债务展期传闻有关。

日前有报道称,万科正与以保险公司为主的贷款机构商谈非标债务延期,其中与新华资产的债务展期谈判被拒绝。

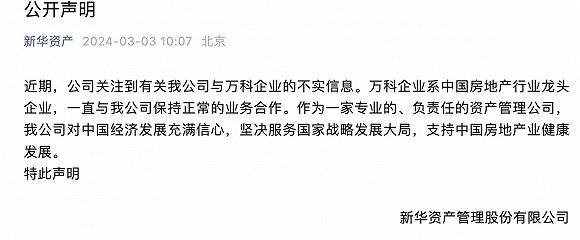

对此,新华资产于3月3日上午在其官方公众号发布声明进行了澄清,万科方面暂未公开回应。

在澄清公告中,新华资产表示,“万科一直与我公司保持正常的业务合作。作为一家专业的、负责任的资产管理公司,我公司对中国经济发展充满信心,坚决服务国家战略发展大局,支持中国房地产业健康发展”。

公告原文 图源:新华资产官方公众号

据万科2023年度第四期中期票据募集说明书显示,截至2022年末,在万科发行人金额排名前十的非传统融资明细情况表中,新华资产为其主要借款方之一,共有5笔借款,共计金额约97.82亿元,最早一笔的借款终止日为今年的12月25日。

另据新华保险2023年半年报显示,在该公司拥有控制权的主要结构化主体中,有3只产品与万科有相关,分别为“新华-万科武汉不动产债权投资计划”、“新华-万科物流基础设施债权投资计划(3期)”、“新华-万科昆明债权投资计划(1期)”,持有份额均为100%,实收投资款分别为26.25亿元、15.77亿元、11亿元,合计53.02亿元。

综合上述两份报告显示,新华资产的确与万科存在多重股权以及债权关系。

总体来看,在境外债券方面,万科今年共有3只美元债面临到期,分别为VNKRLE5.3503/11/24,VNKRLE3.4505/25/24,以及VNKRLE4.206/07/24。

其中,最近的一笔为,在3月11日即将到期的金额为6.3亿美元的VNKRLE5.3503/11/24债券。

对于该笔债券的偿债计划,在今年1月末万科与金融机构举行的一场座谈会上,万科管理层曾表示,公司将通过自有资金、境外主体分红回购、以及银团贷款来偿还。“现阶段,公司境外本身有一些资金资源,哪怕没有银行贷款,也能覆盖这笔债务。我们会根据市场变化,结合贷款情况,综合考量使用自有资金的比例和银行贷款的比例”。

据万科最新财报,截至2023年9月30日,万科的现金及现金等价物为1012亿元。在手现金1036.8亿元,较年初下降24.4%。万科有息负债3230亿元,较年初增加89亿元;短债477.4亿元,现金对短期债务覆盖倍数为2.2倍。

对于目前万科现金流安全性问题,在上述座谈会上万科曾指出,“2023年公司的销售签约为3760亿元,回款总额与签约金额基本相同,即3700多亿,新增了40个项目,全口径地价830亿,意味着拿地成本为830亿,而截至三季度末,公司相对年初的应付账款减少了约400亿。2023年前三季度,经营性现金流净流入约有2亿多,实现了基本平衡”。

据万科预计,今年随着在建规模的下降,预计支出压力将明显下降,建安支出也会相应减少,从而维持现金平衡所需的现金流量将有所下降。

从2024年全年债务情况来看,万科企业在境内信用贷款到期金额为93亿人民币,分布为上半年50亿和下半年43亿;境外约有105亿人民币的公开债券到期。

另外,3月4日也是万科两笔债券“22万科01”以及“22万科02”的付息日,根据万科2月29日发布的付息公告,万科的债券兑付也在正常进行中。

据万科公告,“22万科01”发行规模为8.9亿元,期限为3年期,票面利率为3.14%,付息日为2023年至2025年每年的3月4日,兑付日为2025年3月4日,付息每手(面值1000元)债券派发利息31.40元(含税)。

“22万科02”发行规模为11亿元,期限为5年期,票面利率为3.64%,付息日为2023年至2027年每年的3月4日,兑付日为2027年3月4日,付息每手(面值1000元)债券派发利息36.40元(含税)。

本文来自:界面新闻,作者:王妤涵