在2024年MWC(世界移动通信大会)上,联想的展台吸引了全球参展观众的关注,一台“透明”的笔记本成为全场的焦点。这是全球首款17.3英寸Micro- LED透明屏笔记本概念机,它的出现将有望革新PC用户的互动及创造体验。

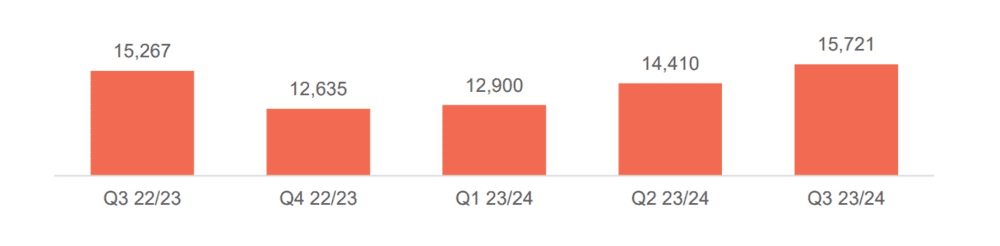

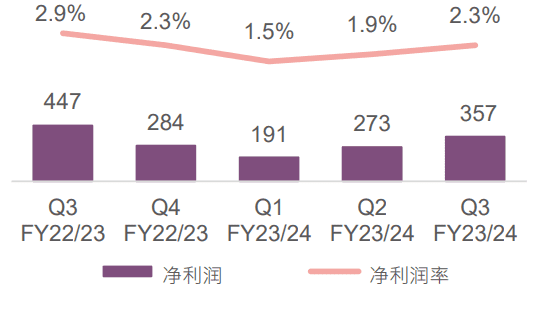

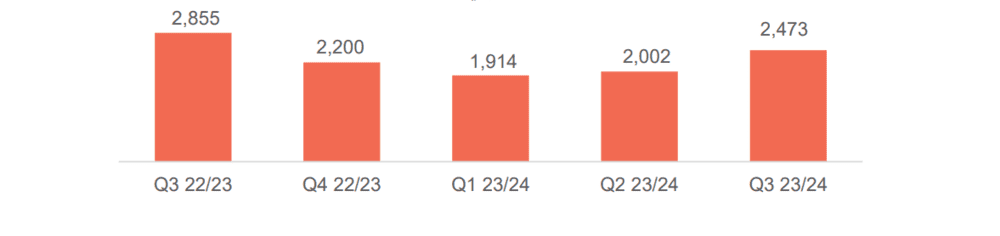

当然,联想不光有新品的持续推出,在业绩上也重新回到正轨。日前公布的联想2023/24 财年第三季度业绩中我们就看到了联想业绩持续恢复增长的迹象:联想当季营收157.21亿美元,同比增长3%;净利润3.37亿美元,环比大幅提升35%,盈利能力连续两个季度实现环比改善。

(图示:联想集团整体近五个季度业绩收入及净利润)

实际上在过去一个财年,联想还是面临着不小的内外部压力的。

从外部来讲,自2021年第三季度起,PC出货量连续八个季度的同比下降,直至去年四季度,才首次出现正增长。在这种情况下,联想过去两年的业绩自然也受到了一定的影响。

但只有逆境才能看到一个企业的韧性,无论是创新的研发投入,还是持续不断扩大的全球化的脚步,站在成立四十年的十字路口前,联想集团重新焕发了新的活力。

智能设备引领行业复苏

拆分各个业务集团的数据,以PC为核心的IDG业务集团仍是联想的基本盘。

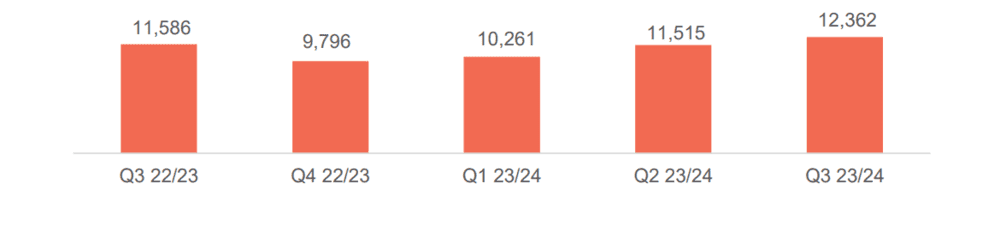

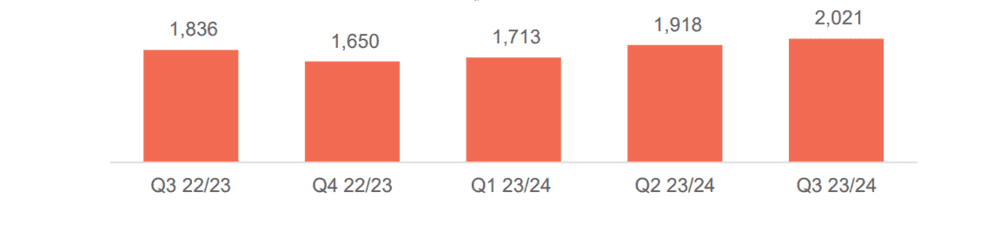

其中,IDG(智能设备业务)集团单季营收123亿美元,同比增长6.7%。具体到PC业务,根据IDC统计数据,联想在2023年最后一季的PC出货量为1610万台,同比增加3.9%,高出市场5.8个百分点。重回增长轨道的同时,而24%的市场份额也创下了疫情以来的新高。

(联想IDG业务集团近五个季度业绩收入)

其实在过去的两年中,由于智能设备市场整体不景气,联想也想过诸多办法进行调整,像之前杨元庆提到的节省开支计划,虽然产生了一定效果,但不解渴,因为从财报来看,业绩表现不佳的主要原因不在于经营,而在于业务本身的增长。

或者更具体地说,联想业绩的下降源于PC市场需求依然低迷。这里一个重要原因是疫情期间 PC 供应商和经销商提高了库存水平,后续总体需求疲软导致库存在较长的一段时间内高于正常水平。所以,在策略上,联想仍然在去库存。

目前来看,联想的去库存战略已经取得了初步成效,按照联想首席财务官黄伟明在最近的业绩发布媒体沟通会上的话来说就是:“由于我们比较积极地管理好了库存,所以存货天数和应收账款都得到改善。”

另一方面,联想经过近40年的发展,已经成为全球PC市场的领军者。站在下一个10年的十字路口,联想开始思考传统PC业务新的机遇所在。

市场给出的答案是人工智能。

随着AI大模型的快速迭代升级,算力相关硬件成为了科技行业的新宠。尤其是二月份Open AI发布Sora文生视频模型再一次颠覆AI行业认知,并再一次告诉产业链上相关的厂商一个事实:未来AI的发展对硬件的计算和存储的要求只会更高。而作为普及度和算力承载力较高的生产力工具,PC自然要向AI赛道对齐。这意味着行业将催生具有创新性且适配AI需求的产品,为科技企业提供了新的增长点。

联想在过去几年中也一直在从内部推进“All in AI”战略,早在2018年Tech World中,联想就提出了“智能PC”概念,并率先推出全球第一代智能PC。

2023年联想又率先定义了AI PC五大特征,在不久之前结束的CES上发布了数十款创新的AI PC产品,而即将落幕的MWC上,联想的创新PC产品“透明”笔记本更是成为全场的焦点。

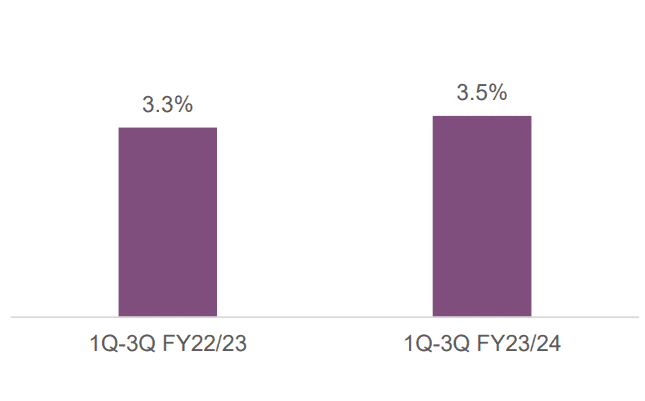

当然在这背后,是联想对于研发费用的不断投入,三季度财报中,联想集团研发费用5.46亿美元,较上季度4.98亿环比增加8%,集团已连续两个季度扩大研发开支。

(图示:联想集团近两财年1-3季度研发支出/收入比率)

总之,AI PC的创新与人工智能产业发展高度同步,均是长线投资。目前来看,联想在积极投入研发的同时,集团整体营收状况并未因AI战略而受到明显的负面影响,各项营收、利润依然保持增长,侧面反映出集团在大模型时代已经跑通了AI PC等关键业务范式,投入产出进入正循环。

AI带来“第二增长曲线”

在原先的PC红海中,联想身为行业第一,所做的工作更接近“守江山”,顺应时代;而在PC之外的领域,联想现在有了一次主动扩张的机会:入局算力底座建设。

比如AI服务器——与终端需求并行,大模型时代的算力需求同样进入了高速增长期,直接拉动服务器市场快速扩大,客户对于服务器性能的要求也进一步提升。TrendForce预测称,2026年全球AI服务器出货量将达到236.9万台,增速远高于传统服务器。

因此,相比于PC市场由存量转化出的AI PC增量,因算力需求扩大而兴起的智能基础设施、智能化解决方案及服务,有着更为直接的增长空间。

市场尚有真空,准备充分后尽早入局的玩家,往往就能尽早获利,联想正试图抓住这个窗口。

公开资料显示,联想先后与AMD、英特尔等公司合作推出了多款ThinkEdge系列边缘计算服务器,兼顾性能与数据安全,并可适应复杂环境条件。2024 CES国际消费电子展上,联想还推出了ThinkAgile超融合解决方案及ThinkSystem服务器,进一步扩展人工智能混合云端平台。

从此前的IDC数据来看,联想服务器已连续三个季度位列全球前三,在高性能计算领域更是表现出色,截至2023年5月已经斩获463项性能测试世界纪录,并连续11次蝉联全球高性能计算机Top 500榜单第一。

市场认可度直接体现在业绩层面:三季度,联想ISG(基础设施方案业务)集团营业额连续第二个季度实现环比增长,来自存储、软件和服务的总营业额达到10亿美元的历史高位,并且在存储设备和人工智能基础设施市场方面基本稳定在全球前三位。

(图示:联想ISG业务集团近五个季度业绩收入)

从PC业务向泛大模型配套硬件扩展,产品的多样性给联想带来了更多元的业务空间。

甚至,过往联想在非硬件领域的短板,也正在大模型时代被一并补齐。

近期,联想推出了网络弹性即服务(CRaaS)解决方案,定名为TruScale臻算的AI服务也将在近日上架。通过TruScale,企业可以以更低的成本部署、使用最新的人工智能基础设施,包括联想从边缘到云的完备产品组合,并灵活选择支付方式和扩展能力。

三季报中,SSG(方案服务业务)集团三季度内营业额录得创下新高的20亿美元,运维服务和项目及解决方案服务业务进一步扩大,在SSG整体营业额中占比较去年同期1.5%,达到了55%,已连续11个季度保持同比增长;非个人电脑业务占联想集团的总营收比例已经达到了42%,同比提升1.3%,与AI需求高度关联的第二增长曲线正在形成。

(图示:联想SSG业务集团近五个季度业绩收入)

显然,联想选择了一种“扩张式”的智能化转型:PC业务AI化创新,PC之外的AI业务软硬件全面布局,抢占算力及AI服务的蓝海。

在理想情况下,倘若能将IDG、ISG和SSG三块业务版图拼接,大模型时代的联想将由传统硬件厂商转变为一个覆盖产业链所有环节、对接上游供应商和市场需求的中枢节点,进而掌握智能终端产业生态相当一部分的话语权。

芯片-服务器-解决方案-智能终端,四项关键业务由联想直接串联。上可对接产业链顶层设计供应商,下可直面端侧用户最真实的应用场景。

只不过,把盘子做多做大,也会非常考验公司的研发成果和渠道建设。好在,联想与微软、英特尔等一线大厂合作多年,沉淀下来的技术积累和供应商关系目前来看依然可靠。全方位的产品组合、渠道政策的强竞争力和突出的交付能力,本就是联想的强项。

想象空间已经打开,接下来进行的是应用落地的角力。

迈向未来—属于AI的十年

2024年,是联想成立的第四十年。

在上一个十年中,联想逐渐站稳了PC市场第一的位置,并开始了在全球的舞台上多元化发展;同时抓住机遇,明确了以智能化转型为方向的多元化发展的道路,业务从PC扩展到手机、服务器存储、基础设施最后到解决方案和服务。

这并非联想第一次踩中时代的风口:上世纪的90年代,PC走向个人。集团推出的“联想1+1”品牌,带动了中国PC走向家庭和个人;随后的90年代末、2000年初,联想“天禧”电脑的出现,又带动了中国互联网的普及。

而后,联想在第三个十年中推进国际化,通过并购IBM PC走向了世界,并在第四个十年迎来了在全球的舞台上多元化发展和荣登行业第一的高光时刻。

现如今,通用人工智能(AGI)被认为是PC市场乃至几乎全部智能终端、科技行业配套设施的又一次跨时代革命。围绕AI建立的软硬件需求,开启了联想的下一段十年。

目标“从口袋到云端”全景式人工智能业务生态布局的联想,十年中有两个主线任务并行:在PC行业向AI PC升级的过程中站稳市场;抓住AI带来的新增算力硬件、配套方案服务需求,拓展业务规模并进一步拉高发展空间。

一如十年前凭借过硬的技术力和产品力带领中国科技企业走向世界,大模型时代的联想也有机会凭借自身在供应链上的独特优势,掌握行业话语权。最近的一个展示窗口,大约是两个月后伴随F1中国站回归而同步举行的联想创新科技大会(Tech word),二者皆是备受世界范围内的关注的舞台。

而在这期间,还会有更多关于模型技术、算力硬件的讨论,以及市场需求的增加。日新月异的不止是AI,还有围绕AI算力展开的市场。

PC等智能终端设备保持行业领先,智能基础设施、解决方案和服务稳定在头部集团,过去积累的优势和预见性的AI全面布局帮助联想建立了第一步的优势。但可以预见,大模型时代技术竞争和市场争夺,仍将是一轮漫长的棋局。