“江疏影到申万宏源集团总部了,她的雪球爆了。”

1月22日,上证指数低开低走,一路下探,开启2800点保卫战。伴随着沪指调整,江疏影雪球爆仓的消息连同一张照片在社交媒体疯传,虽然申万宏源随即辟谣,但却把一个陌生的概念带到了大众视野中:“雪球”。

实际上,这并非“雪球”近期第一次出现在舆论焦点中。1月中旬,市场流传一张截图显示,一位汤总的雪球产品因为在存续期内,期末价低于期初价25%以上,4倍杠杆之下,汤总投资的200万本金和票息灰飞烟灭。

那款雪球挂钩的中证500指数,从2022年1月13日的7097.76点,一路探至2024年1月15日的5193.3点,跌幅达到26.83%。

区别于那个知名投资者交流社区,这里提到的雪球是一种投资理财的产品,收益规则复杂,投资门槛较高。业内人士对其的描述更多是,这个产品就像滚雪球一样,只要路面不出现大坑,雪球就会越滚越大。

这种有着可爱名字的产品,实际蕴含着高风险。

如果不加杠杆,雪球产品更像一种有着20%到25%安全垫的指数ETF。在理财顾问口中,这是一种“类固收产品”。有量化经理告诉“豹变”,多数情况下,雪球是可以赚到钱的。

但显然不包括此时,因为当前的市场如同一个不断出现大坑的路面。

1月10日以来,雪球产品集中敲入,给市场带来一定抛压,也进一步点燃了个人投资者的焦虑情绪。雪球是否会引发雪崩?雪崩的范围又将有多大?或许我们得先回到那个最初的问题:雪球到底是什么?

一、批量敲入

“我买的雪球敲入了。”

对于A股市场的投资者来说,2024年开年这段时间,大盘主打一个惊心动魄。与此同时,一个对大多数人来说相当陌生的名词开始频繁出现:雪球敲入。

1月10日,老马买的一笔雪球敲入了,300万名义本金,5倍杠杆。他左算右算,发现几乎已经没有挣扎的可能,自有本金60万全部亏掉了,更不要提利息。这还只是一笔,类似的产品,老马一共持有四笔。如果市场持续下行,亏损也将继续扩大。

简单来说,雪球是一种金融衍生品,更专业的说法是“添加了两个障碍价格的奇异期权”。期限一般在一年到两年之间,盈亏与其所挂钩标的表现相关联,一般是中证500或者中证1000。

如果把雪球产品看成一颗上蹿下跳的小球。从投资人买入的那一天,游戏正式开始。

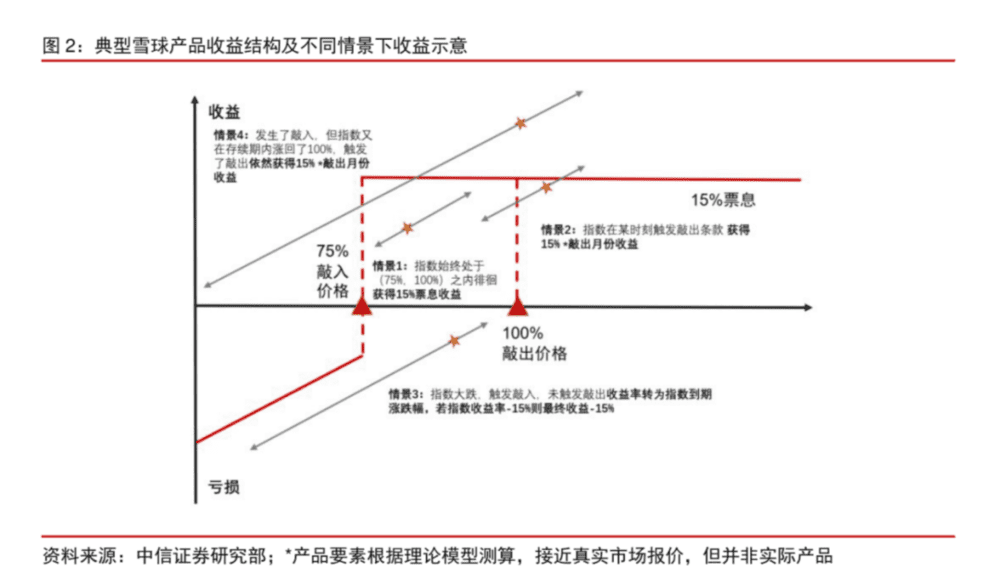

买入当天,挂钩标的收盘价格被定为期初价格。而敲出和敲入价格,分别代表着小球蹦跳的上限和下限。在交易结构中,这两者都被设定为期初价格的固定百分比。市场上一般将小球蹦跶的上限,也就是敲出线设置为100%~110%,下限(敲入线)多在70%~80%。

如果在产品期限之内,这颗小球始终在上限和下限形成的区间之内蹦跶,那么它就成为了一只收益较高的固收产品。理想情况下,老马买的那只,年化收益率16.5%。

但值得注意的是,只有在这一种相当理想的情况下,雪球才是一只固定利率、固定期限的产品。

图片来源:中信证券研究所

和大部分理财产品不同,雪球并不是一个“标的涨得越好,对投资者越有利”的产品。如果标的涨得太好,产品还没到期,小球突破上限飞出去了,那这只产品提前结束,按照约定收益率结算。投资人能赚到钱,但因为时间短,赚的钱也就更少。

如果跌大了呢,就是包括老马在内的投资人们所遇到的情况,雪球突破了下限,敲入了。一旦发生敲入,投资人们就必须开始承担挂钩标的的波动风险。

敲入后可能会有三种情况发生:小球掉出去后飞回来,还飞出上限,敲出了,这种极限反转状态下,投资人依然会获得相应收益。

但如果小球掉出去后,一直上不来,或者上来了只在区间里面,收益率就会转为指数到期的涨跌幅。换句话说,如果不加杠杆,这只产品就相当于变成了一个股指ETF。但加了杠杆,就有可能像老马一样,把本金全部亏完。

不过产品还设计了一项:观察日。一般来说,敲出的观察日一个月只有一次,只有在观察日当天,挂钩标的达到了敲出价格以上才算数。而敲入的观察日,则是每个交易日。

据悉,这段时间批量敲入的雪球,不少是像老马一样在2022年2月到4月间购入的,距离产品到期仅有短短几个月或者一周,等于是倒在了黎明之前。这样一来,产品连时间换空间的资格都没有,更不要说等待敲出。

1月22日市场传出江疏影雪球爆了那天,中证500跌去了4.73%,中证1000跌去了5.77%。如果放长周期来看,从2022年1月21日算起,中证500跌了超31%,中证1000跌幅达32%。

指数变化之快,谁又能摸得透。

二、“雪球”怎么就滚起来了?

事实上,雪球在内地市场大规模发行的时间并不长。2017年到2018年,内地市场才出现第一只雪球,但由于当时处于熊市,这类产品受到了较大打击。

2020年后,雪球产品开始大量被投资人所接受。《银行家杂志》此前发布的一篇文章称,截至2021年7月底,全市场存量产品已达到5000亿元左右。

“雪球产品适合震荡市。”被问及为什么雪球在那时大量上市,上述量化经理告诉“豹变”,“毕竟高票息非常吸引人,再加上券商的营销,股票上遇到挫折的客户自然就被吸引了。”

来自券商营业部的人士同样表示:因为信托和P2P暴雷,以前投资这种高收益的、有风险承受能力的投资者需要雪球这类产品对接。

市场中也逐渐延伸出了大雪球和小雪球两大类。简单来看,小雪球在券商等APP上就可以购买,通常以收益凭证的方式发行,没有门槛,一般5万元起投,收益率低但是可以做到保本,结构相对简单;大雪球则有较高的资金门槛,是标准的奇异看跌期权,一般面向高净值客户或机构,高风险也对应着高收益。

2023年3月,王奕收到了理财顾问发来的两款雪球产品。在理财顾问的介绍中,现在指数点位低,可以考虑买雪球产品,有25%的下跌保护,上涨3个点就敲出,“现在买基本不太可能会敲入,安全性高,相当于固收产品了。”但王奕对这类结构复杂的产品有些犹豫,最终放弃。

北川从2020年开始购入雪球产品,从未加过杠杆,“2022年以前买,是能赚到钱的。”

北川前后买过四个雪球产品,金额在40万到100万元不等。前三个都是在2020年到2021年末购入。持有最成功的一只产品,2020年9月份买入,期限为12个月。整个过程中,雪球没有经历任何敲入或敲出,他顺利得到了18%的年化收益。第二只雪球在第二个月就经历了敲出;第三只一度涨得比较好,后来一路下跌,终于在快要跌破敲入价格的时候到期,保住了收益。

而第四只则让北川亏了40万。2021年9月买入,挂钩恒生科技指数,两年期。“当时买的时候觉得中概股已经跌了很多了,点位是6000多。”北川说。几经挣扎,2022年底这只产品正式敲入,根据产品规则北川相当于投了一个普通的ETF,亏了40%。

虽然敲入距离到期还有一段时间,但北川的产品最终没能飞出区间,都说时间换空间,但日渐低迷的走势下,再长的时间也换不来空间。

时间推移至2024年1月末,随着指数不断下探,雪球集中敲入所带来的压力,抛向各个参与方和市场。

王奕庆幸自己当时“看不懂”所以作出放弃的决定,遭遇敲入的投资人们也在不确定性中不断修正自己的判断。

也有不少讨论将股市的大跌指向了雪球敲入。有金融人士表示,雪球对冲会对市场形成冲击,但并非市场持续下跌的主因。

上述量化基金经理告诉“豹变”,这次的雪球集中敲入对期货的踩踏非常严重,当敲入发生时,券商会卖出多头的头寸,而踩踏则会加速下跌,形成连续性的雪崩。但其仍旧表示,雪球其实无法直接影响到现货走势,因此对A股市场的影响有限。

三、抄不到的底

老马坦诚地告诉“豹变”,2022年4月进场,自己进去就是为了抄底。如今经历敲入的大部分投资者,也都跟老马有一样的心态。

如今“底”到底在哪儿呢?没有人知道。上述券商人士告诉“豹变”,2022年5月以来销售的雪球产品,目前大概已经有1/3敲出,没有敲出的存量雪球中,有3/5已经敲入,如果继续大跌,敲入也将继续。

照理说,市场回调确实是买入雪球的好时机。假设未来挂钩标的运行平稳,那么买入时间节点的指数越低,向下空间就越少,这个产品也就越安全。

基金经理的推荐话术中,这确实是一个比指数基金更稳的“类固收”产品。“你直接买指数基金的话,它波动是比较大的,而雪球产品是设置了一个20%-25%的安全垫,只要在这个范围内下探都是安全的。”北川的投资经理曾如此跟他推介。

可是,每一个投资人,愿意投入重金买雪球,看重的其实还是波动范围内,那超高的固定收益。

据北川回忆,当时他所购入的产品管理方是私募基金,托管方是信托公司,而销售通道则是券商。某券商人士告诉“豹变”,目前其主要对接的雪球也是私募产品。

不过,也有量化基金经理告诉“豹变”,雪球只是有个收益凭证,只要有牌照就能发行。因此券商、信托、私募基金都可以作为发行方,而资产的底层管理主要在证券公司。

但无论谁是底层资产管理者,到直接对接客户的理财经理这里,都有着足够的动力来推介雪球。

北川告诉“豹变”,他通过券商购入雪球产品时,得到了0.5或0.8个返点。“私募基金收管理费,券商收通道费。券商为了吸引客户,会把一定的通道费返给我们。”他说。

上述券商人士也表示,雪球产品可以滚动购买,只要敲出,产品就终止了,这对理财经理和客户都有利。火热的市场催生了“努力”的理财经理和不规范的推销话术,没人能够保证,每一位雪球投资者都是在足够了解的情况下购入的此类产品。

因此,2021下半年,监管下场。公开资料显示,2021年9月,券商资管、基金子公司接受了窗口指导,基金业协会将暂停不符合要求的雪球类产品备案,不建议独立基金销售机构对雪球产品进行代销。2022年1月,多家信托公司也在收到窗口指导后,暂停了“雪球”类信托对个人投资者的发行。

虽然都经历了较大亏损,但北川和老马都不认为问题出在雪球的产品结构上,在购入前就完整了解雪球风险的他们,仍旧在等待市场的下一次机会。

上述量化经理则向“豹变”澄清了一个常见的误区:投资者和券商并不是零和博弈,不是一方亏,一方赚的结局。投资者会关心资产价格的涨跌,证券公司关心的是资产的波动率。

“工具是中性的。”北川说。

合适的理财工具必须对应合格投资者,高收益带来的高风险叠加复杂的产品结构,注定不会适合每个人。

(应受访者要求,文中人物均为化名)

本文来自微信公众号:豹变 (ID:baobiannews),作者:詹方歌,编辑:邢昀