一、享受价格的下跌

美股的长牛走势被人艳羡,但在其近一百年的历史中,也发生了多次史诗级调整,比如1987年的大崩盘事件。

时间来到1987年上半年,美国经济迎来了空前繁荣期,美国纽约股市多个股指连创新高,许多追逐财富的人都选择将钱投入到股市。但在纽约街头到处都是股票推荐人的时候,华尔街的收割机器开始转动了。

在1987年10月19日(星期一),华尔街上的纽约股票市场掀起了暴跌潮。道琼斯工业指数当日暴跌508点,跌幅达22.6%,创下了自1941年以来单日跌幅最高纪录。纽约股票市场的暴跌还产生了“多米诺骨牌”效应,伦敦、东京、悉尼、香港、新加坡等地资本市场跌幅也多在10%以上。这一天也被命名为“黑色星期一”。

拉长时间来看,道琼斯工业指数在1987年8月25日的年内高点至10月20日的相对低点,最大回撤超过40%,许多百万富翁沦为了流浪汉,巴菲特在此期间也遭受了一定的损失。

但对此,巴菲特在1988年的致股东的信中指出,这样的市场绝对有利于任何投资者。“许多评论家在观察最近所发生的事时,归纳出一个不正确的结论:由于股票市场掌握在投资大户手上,所以小额投资人根本一点机会也没有。其实,手握重金的基金经理人所造成的市场波动,反而使得真正的投资人有更好的机会可以去贯彻其明智的投资行动。不管资金多寡,只要能够坚持自己的投资理念,在面临股市波动时,不会因为财务或心理因素而被迫在不当的时机卖出手中持股,就很难会受到伤害。”

但同时,巴菲特坦言,其“错过”了加仓时机。“在伯克希尔过去几年,我们在股票市场实在没有什么可以发挥的地方,在十月的那段期间,有几支股票跌到相当吸引我们的价位,不过我们没有能够在他们反弹之前买到够多的股份,在1987年底,除了永久的持股与短期的套利之外,我们并没有新增任何主要的股票投资组合(指5000万美元以上)。”

“不过你大可以放心,一旦市场先生再次给我们机会的时候,我们一定会好好把握住的。”巴菲特如是说。

在美股2008年的“深蹲”中,巴菲特同样表示,“我们长期持有的债券及股票市值受到市场大幅下降的影响,这并不让查理和我恼怒。当我们有足够的资金去增加我们仓位的时候,我们反而很享受这样价格的下跌。很久以前,格雷厄姆告诉我‘价格是你所支付的,价值是你所得到的’。无论我们所谈论的是袜子或者是股票,我总是喜欢在市场下跌的时候购买足够多的货物。”

二、量力而行

那么,储备足够的现金以在市场下跌时购买足够多的货物之外还应注意什么?

以美股2008年的次贷危机为例,在2000年初,美国房价由于利率下降而升高,市场对房子的需求也逐渐增加。因此,银行决定开放次级贷款(通常指的是那些由贷款机构提供给信用评分较低、收入不稳定的借款人的贷款)并且把贷款的债券卖给投行,而投行也把债券转手卖给了投资客。

但因为对贷款的审核极其放松,房价不断升高,后来即使贷款也买不起了,房价又开始不断走低。原先买房的人就把房子抵押给了银行,最终由投资客买单。随后,投资客的现金流动性就出现了问题,美国第四大投资银行雷曼兄弟银行破产预示着次贷危机开始爆发。据统计,这导致地球百分之五十股价的蒸发。

对此,巴菲特在2009年的致股东的信中表示,“借贷者愉悦地把钱借给根本还不起的人;贷款者也毫不犹豫地签署了分期付款协议。双方都希望‘房地产价值上涨’来为这项根本不可能实现的安排买单。《飘》中女主人公郝思嘉说得好:‘车到山前必有路,明天再考虑也不迟。’如今我们经济的各方面都品尝到了这种行为的苦果。”

当然,伯克希尔在这场次贷危机中也未能幸免,只不过并没有蒙受非预期的损失。对此,巴菲特表示,“这并不是因为这些贷款者都信用良好。一个衡量信用的指数FICO显示,我们的贷款者信用指数为644,全国信用指数的平均值是723。我们的贷款者中有35%的人信用指数在620之下,这部分人群通常被认为信用堪忧。”

“为什么我们的贷款者表现得这么好?他们收入平平,也谈不上信用等级多么好,答案非常简单,我们的贷款者仅仅是量力贷款,他们会看一下贷款协议,看其是否在他们实际收入(而不是期望收入)的承受范围内。他们贷款时就想好了如何偿还,不管房价怎样变化。”巴菲特表示。

而在2023年的伯克希尔股东大会上,巴菲特和芒格也指出,花的钱要比自己赚得少,量入为出,尽量避免信用卡债务,因为利率过高,需要赚更多的钱才能跑赢信用卡债务的利率。同时,在房贷之外尽量不要负债。巴菲特还强调,不要犯可能让你“退出游戏”的错误。

“给你机会的是其他人在做蠢事。当其他人做出错误的决定时,特别关注价值的投资者会获得机会。” 巴菲特表示。

三、选股的六大指标

结合最近几年美股市场表现及伯克希尔的公开持仓来看,巴菲特均在践行“在市场下跌时购买足够多的货物”的理论。

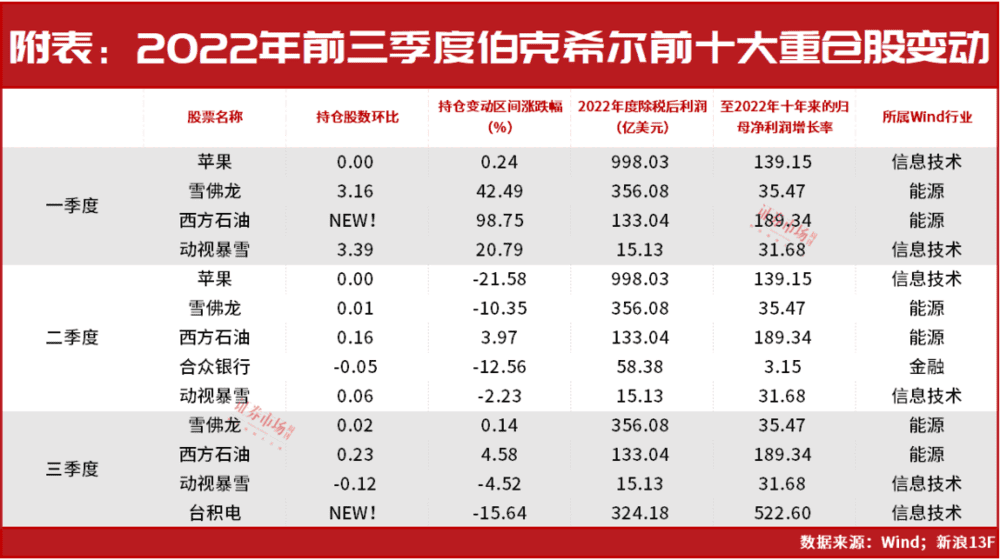

如2022年前三季度,美股市场熊冠全球,其中道琼斯工业指数区间累计收跌超20%,纳斯达克指数累计收跌超30%,标普500跌幅也在20%以上。但与此同时,伯克希尔的各季度的前十大重仓股普遍获得了不同程度的加仓。其中,在2022年第一季度和第三季度,西方石油和台积电分别获得伯克希尔的新进重仓(见附表)。

为什么是这样的调仓?

巴菲特在1988年的致股东的信中表示,我们持有的企业需要符合:

1. 巨额交易(每年税后盈余至少有一千万美元);

2. 持续稳定盈利(我们对有远景或具转机的公司没兴趣);

3. 高股东报酬率(并且甚少举债);

4. 具备管理阶层(我们无法提供);

5. 简单的企业(若牵涉到太多高科技,我们弄不懂);

6. 合理的价格(在价格不确定前,我们不希望浪费自己与对方太多时间)。

而其2022年前三季度的买入和卖出操作与这些指标基本吻合。如连续两个季度加仓的苹果,其2022年度除税后利润达998.03亿元,十年来(至2022年)的归母净利润同比增长率达139.15%;再如其2022年二季度期间执行卖出操作的合众银行,其十年来的归母净利润同比增长率明显偏低,仅为个位数。

“我们希望能够找到更多像我们现在拥有的企业,当然这需要一些帮助,如果你知道有公司符合以上条件,打电话或者最好是写信给我。”巴菲特如是说。

(文中提及个股仅为举例分析,不做买卖推荐。)

本文来自微信公众号:证券市场周刊市场号(ID:hzkstock),作者:王飞