假设你看好一只股票,但不确定现在的股价是不是太高了,想要知道在哪个价位买入更好。那么,以下哪种做法更有可能提高你的收益?

A:自己先做一个判断,然后假设判断是错的,考虑更多因素后,重新判断取平均值;

B:问几个你信任的专业投资人,对他们的独立判断取平均值;

C:自己先做一个判断,过3个星期之后再判断一次,然后取两次的平均值;

D:自己连续多次思考,取判断的平均值。

答案在文末。

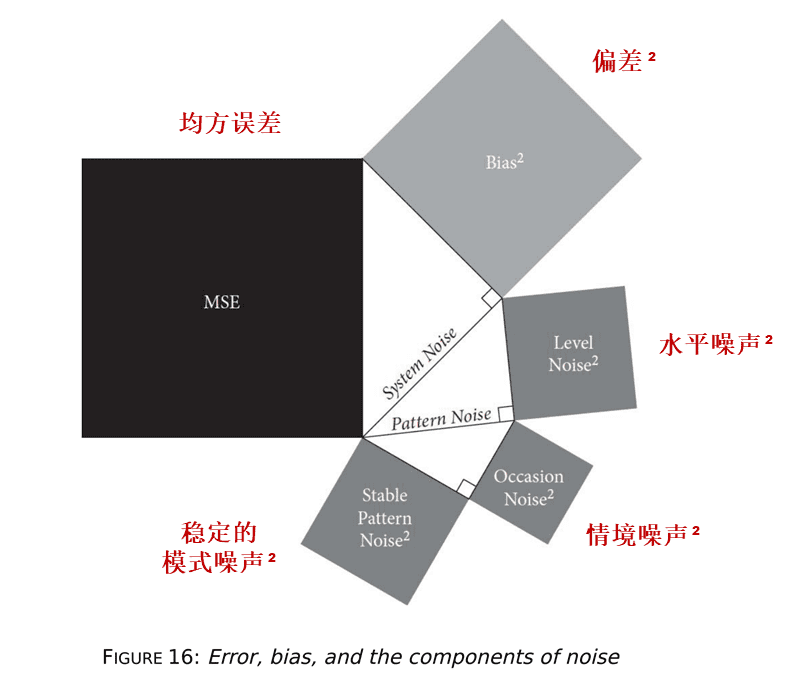

一、噪声与偏差

我们日常的投资决策,经常会受到偏差和噪声的影响。但和一眼就能看到的判断偏差相比,噪声常常被忽视。

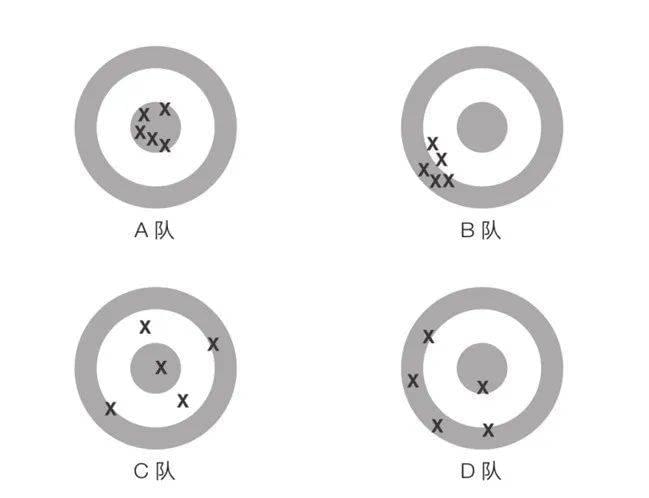

打靶图或许是阐释投资判断中的偏差和噪声最好的例子。

4支队伍射击的结果

人们理想中的决策,应该都是A队这样的神枪手。但现实中,经常会有B这样的偏差队,比如永远快5分钟的手表,或永远保守/乐观的研究员。

也经常会有C这样的噪声队,时准时不准,决策观点变异性强,投资风格飘忽不定。当然,更常见的是D这样的,偏差与噪声共存队。

打靶图最精髓之处,其实是告诉你:噪声的危害甚至超过偏差。

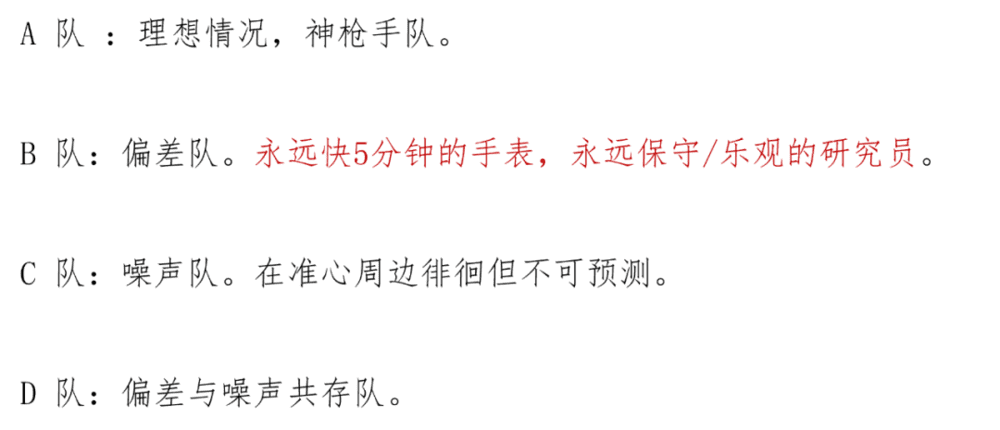

隐去靶心后的子弹落点情况

在隐去靶心后,你很难区分A队和B队谁更正确,但你一眼就能看出,C队和D队的不稳定。

股票市场的风格和主线就像移动的靶心,本身就很难把握。

我们经常会把注意力聚集在“成长”、“价值”、“大小盘”、“行业轮动”这类风格因子上(偏差),却忽视了投资人观点、情绪、策略上的变异性(噪声)。

二、噪声无处不在

投资行业通常是噪声较多的地方。

在泡沫巨大、长期上涨的美国市场,卡尼曼等人曾对一家代表性的资产管理公司发起噪声审查。

他们要求42名经验丰富的投资经理,估算同一只股票的公允价格。这些经理们看相同的业务描述,读同样的财务报表,用相同的估值方法。结果噪声审查的中位数差异却达到了41%。

其它传统意义上充满“理性”,而实际上饱受噪声困扰的行业有:公正的法官群体、精明的保险精算师群体、严谨的医生群体……这些意味着,一旦落实到具体判断,都有噪声的影子。

以法官群体为例,判决中“同罪不同罚”的现象极为常见。已有许多实验表明,不同法官对相同案件的判决存在巨大差异。这种差异显然是不公平的,被告的判决结果不应取决于案件被指派给哪位法官。

三、噪声的分类

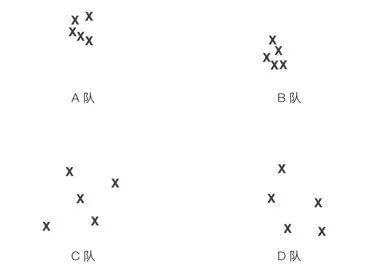

《噪声·人类判断缺陷》一书中,最出彩的部分是将噪声划成了三类,并详述了实践中三类噪声的影响大小。仍以法官判案为例,这三种噪声分别是:

1. 水平噪声

这是人与人之间的差异。同样的案件,“柔情判官”和“铁面判官”给出的刑期极为不同,但这种差异与“公正”无关。

它来自于法官不同的背景、生活阅历、政治倾向、偏见等因素。

2. 稳定的模式噪声

这是一个人稳定的变异,统计术语是“人×事件的交互”。

比如一位法官通常很严厉,但对白领罪犯却特别宽容。法官遇到特殊的白领,在判断上产生了噪声,而这背后的原因可能是因为他小时候被白领收养了。

3. 情境噪声

这是一个人不稳定的变异,也可以用“善变”这个词来形容。比如法官上午很困,判得重,下午很清醒,判得轻。

情境噪声最大的诱因是情绪,情绪可以大幅改变一个人的思维方式。也有一些其它因素,比如压力和疲劳,甚至是天气等。但其本质却是人类思维上的易变性。

值得一提的是,情境噪声在股票市场尤为常见。即使没有新的信息,我们也都有改变主意的经历。前一天晚上令我们心血澎湃的投资主意,第二天起来再看就会平平无奇。

正如卡尼曼所言:“随着时间的流逝,你远没有你所想象的那么前后一致”。

三类噪声的划分,值得我们借鉴到投资中。表中列举了具体的噪声案例:

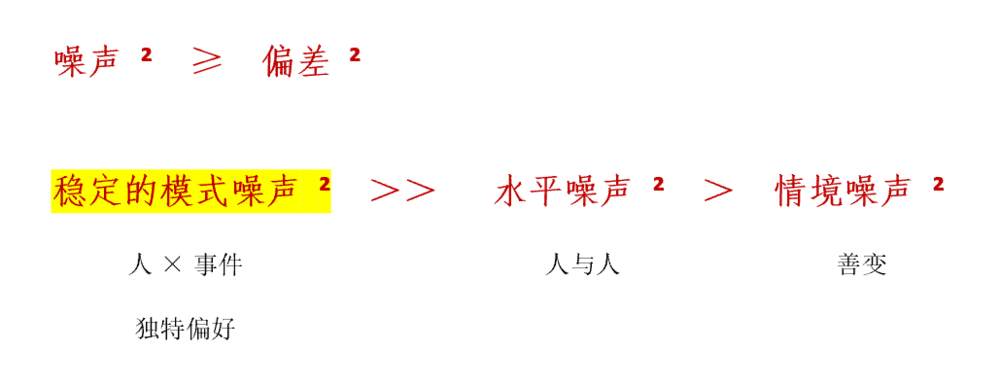

有了噪声的分类,我们更想知道各类噪声在“错误”中的占比。卡尼曼在书中告诉了我们答案:

“噪声的影响不亚于偏差,在噪声内部,影响最大的是稳定的模式噪声,其次是水平噪声,情境噪声最小。”

根据实践中的测算,稳定的模式噪声几乎是水平噪声的4倍,大多数噪声都是交互(人×事件)的产物。

在投资中,稳定的模式噪声最容易反映在仓位上。

经常会有基金经理特别偏爱某一只股票,并押注了超过正常值的仓位,这往往带来大成与大败。每当我们遇到这样的持仓案例,都值得细细思考。

四、噪声在投资中的放大

噪声有三种放大器,它们能起到喇叭那样的作用,分别是:社会影响力、信息级联、群体极化。

在股票市场上,这三种放大器都很常见,时时影响着我们。

1. 社会影响力

普林斯顿大学马修教授开展了一个关于音乐下载的大型研究,他让两个实验小组听相同的音乐,并预测哪些歌曲会成功。其中一组能看到随机的音乐下载排名,另一组看不到。

结果发现,能看到排名的小组,预测结果更不准确。

“相比于独立判断,人们在有社会影响的条件下,更难预测哪些歌曲会成功”。即便是一点点“社会影响”,都会降低群体智慧。在股票市场上,明星分析师、行业专家们层出不穷,影响力常常会放大他们的噪声。

2. 信息级联,即先后顺序

人们会受到先发言那个人的影响,在缺少明确的理由证明他是错误的时候,人们会更倾向于认同。

比如我们常见的圆桌讨论,第一个发言的人,常常会引导言论风向。

3. 群体极化

我们通常认为的讨论,会越辩越明,但实际中的效果却常常相反。讨论和交流,有时候会更加强化原有的倾向。

例如7个人的群体中,如果本身大部分人同意“在巴黎设办事处是好主意”,那么讨论之后,结论往往变成“在巴黎设办事处是非常好的主意”。

噪声放大器的概念,可以让我们更好地观察股票投资这个群体。这几年从一致看好医药、消费、新能源的大抱团,到如今集体看空的大拆团,这三类噪声放大器都起到了推波助澜的作用。

五、投资中的决策卫生

一个常见的认知误区是,噪声可以互相抵消。实际上,在充满噪声的系统中,错误不会相互抵消,只会累加。

两名罪犯都应被判处5年有期徒刑。结果一个被判了3年,正义没有得到伸张;另一个被判了7年,惩罚过度有失公平,很难说平均而言判对了,反而是累加了两次错误。

同样,预期回报率15%的投资机会,一次评估过高,会导致押注过大仓位或者在高回报率达成前坐过山车;一次评估过低,导致直接排除这个投资机会。不能说两次平均下来,判断得准确。

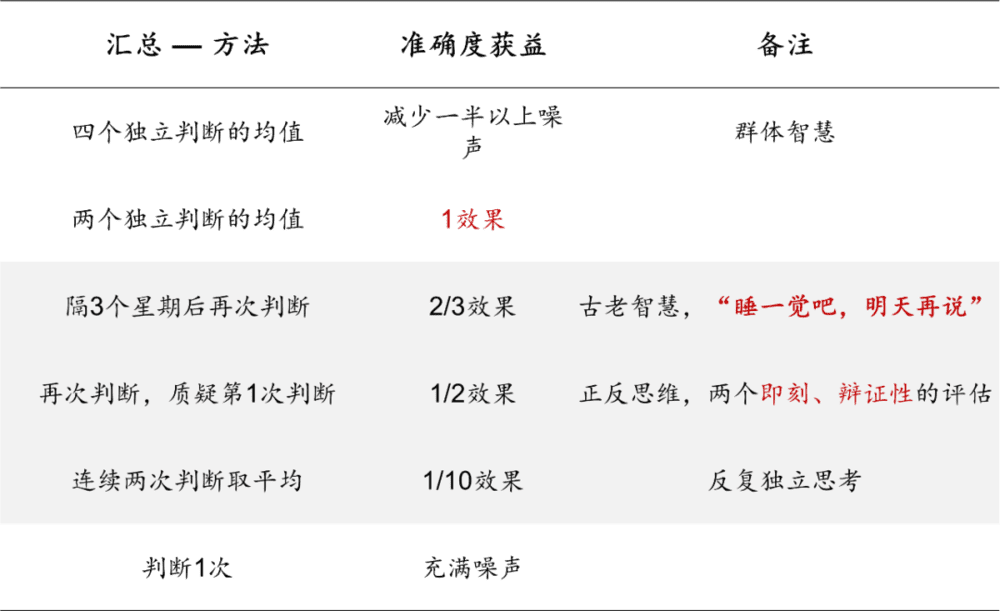

那么,实用的降噪方法有哪些呢?卡尼曼介绍了一些方法以及它们的实践效果:

汇总多个独立观点:寻找更好的判断者,尤其是那些保持积极开放思维,在实践中磨砺出来的专家,将他们的观点汇总平均。

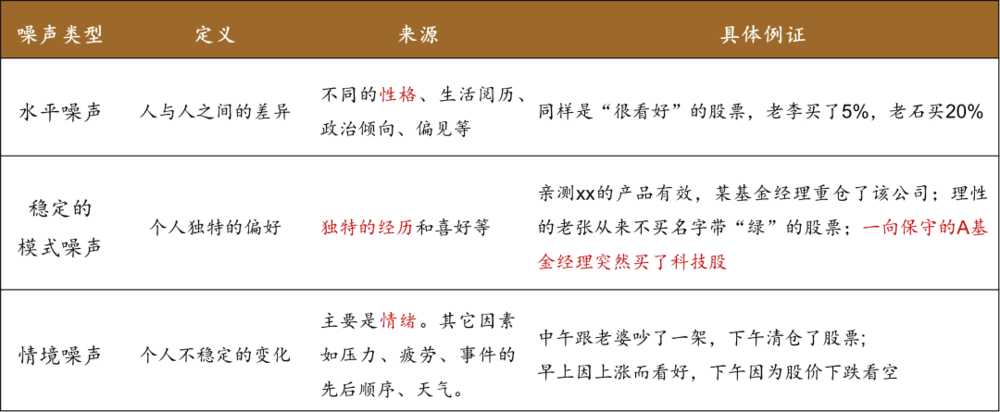

构建内部群体:这是很常用,也很有意思的方法。当独立思考时,可以把自己拆分成不同时间、不同视角下的我,“一个变成一群”。

第一种方法是跨时间。今天的我 VS 三个星期后的我。这是独立思考最好的一种方法,时间可以抚平很多噪声。这也反映了一种古老的智慧,“睡一觉吧,明天再说”。

第二种方法是反视角。赞成A观点的我 VS 挑战A观点的我。这种强battle自己的模式有助于训练正反面思维,是广受推崇的方法,实际的降噪效果略输于第一种。

第三种方法是多次判断。在连续判断多次后取平均。这种方法有轻微的降噪效果。

独立思考时的降噪方法

构建模型与规则:模型和规则可以去噪声,长期且平均而言都优于个人判断,这或许是当下量化盛行的原因之一。

卡尼曼在书中,很推崇简约的“均等权重规则”。他认为均等权重规则在实战中效果堪比多元回归,但更加便捷好用。

对于我们主观投资而言,构建一个等权的投资清单,或者建立一个公司评分表,都是不错的降噪方法。

最后,我们回到开头的题目,按降噪效果排序,答案是B-C-A-D。希望这些方法,可以帮助我们降低投资中的噪声。

本文来自微信公众号:六禾致谦(ID:liuhe-capital),作者:周山人