公募行业近年高速发展,基金产品数量于2022年中正式突破一万只。中基协数据显示,截至2023年11月,公募基金数量合计为11391只(仅筛选主代码,下同),总份额26.20万亿份,总净值27.45万亿元,相较2022年同期又增加了0.83万亿。

在全市场基金数量和总规模不断攀升之际,迷你基金数量却在不断走高,Wind数据显示,截至最新,共有1277只基金(含526只发起式基金)合计规模低于5000万元,占总数比重近11%,其中规模不足1000万元的基金有约149只(含56只发起式基金)。

一边不断新发产品,迷你基金数量却又在不断增加,基金公司为什么舍不得将迷你基金清盘呢?

一、迷你基金数量占比近11%

受到2023年年内市场行情和行业竞争等多重因素的影响,基金面临份额和净值双重压力。截至2023年12月30日,年内已经有260只基金清盘,占目前全市场基金总数量11510只的2.259%。

从历史数据看,2019年全年清盘基金数量为134只,占全市场比值为2.202%;2020年清盘数量为174只,占比2.198%;2021年清盘数量254只,占比2.734%;2022年清盘数量为235只,占比2.222%。

从绝对数量看,基金清盘数近五年逐年增加,但是从比例看,一直稳定在2.2%上下微幅波动。

某券商人士认为,每只基金的运营成本依据基金种类的不同有所差异。基金清盘对公司而言,可以降低基金运营成本,可以起到降本增效的效果。

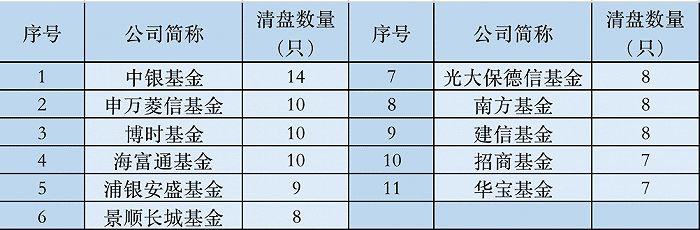

基金清盘走向常态化是目前市场环境下,基金业高质量发展的必要一环,但同时也是一种“心态”的考量,任何行业高质量发展势必会有优胜劣汰。据统计,部分公募公司2023年清盘数量达10只。

表:2023年清盘数量居前的公募 来源:Wind,界面新闻整理

从产品类型来看,2023年权益类基金清盘数量占比近半,其中灵活配置型基金依旧是清盘主力。

此外,清盘基金中不乏众多指数型基金。2022年和2023年,被动指数型基金清盘数量均接近50只。根据界面新闻记者不完全统计,2023年年内被清算的指数型基金主要是行业主题型。

另一边,伴随公募基金产品数量以及规模不断创出新高,基金产品不断迭代,迷你基金近年提速离场的同时,市场存量迷你基金的数量也在增加。

Wind数据显示,截至目前,共有1277只基金合计规模低于5000万元,占基金总数量比重近11%,其中规模不足1000万元的基金则有约149只(含56只发起式基金)。

有9家公募旗下迷你基金数量超过20只,以本身规模体量大、产品多、布局广的头部公募居多。沪上某公募人士表示,为了满足不同渠道的场外指数投资需求,各家提前布局,2023年成立了不少指数基金发起式联接基金。

表:公募基金公司迷你基金数量排名 来源:Wind,界面新闻整理 注:含ETF联接基金,发起式基金未剔除

值得注意的是,和一定比例的指数型基金被清盘情况类似,ETF产品规模有两极分化的表征。近年ETF高速发展的车轮下,留下了不少迷你ETF。1200多只迷你基金中约100只迷你ETF,占全市场881只非货ETF的比例超11%。2023年作为ETF大年,新发的157只ETF中已有9只规模不足5000万元(以基金成立日计算)。

二、为何清,又为何不清?

已被清盘的基金中,超一半基金的清盘公告显示清算类型为“持有人大会表决通过”。根据基金合同约定,基金清盘的直接原因是基金资产净值低于5000万元最低限制或持有户数低于200。

业内普遍认为,业绩是规模的主要影响因素,另外还有基金持营、渠道销售和市场风格等众多影响因素。尤其2023年,基金赚钱效应普遍不佳,基金面临着净值下跌和份额赎回双重压力,加剧了规模压力,导致部分基金规模或人数不达基金存续要求。

某头部公募人士表示,小微产品清盘从近年开始有所提速,当下市场变化快,偏主题或者某些传统行业的基金确实没有投资价值了。

另一方面,当下处于基金销售“寒冬”,增量规模有限。某券商渠道人士表示,当下基金销售还是困窘于股市的波动仍然较大,进而导致投资者的风险偏好较为保守。然而,除了亏损严重的,也有部分绩优基逃不过清盘的命运。

“有些年内业绩亮眼,想把规模做起来的,但投资者出于关注长期业绩的考虑,资金尚未到位,规模暂时上不来。”某中小型公募市场部人士说,当前基金产品数量多,同一赛道的竞争品也多,除了业绩也要拼渠道,部分机构的渠道话语权相对较弱。

此外,众多迷你ETF中,有些是该主题指数里的“孤品”。沪上某公募人士表示这类“火种”型产品,可能有受到当下市场行情不佳影响,缺少渠道机遇,但不代表基金产品设计不够优秀。

也有某银行系公募人士表示,公司一些产品是出于战略布局需要成立的产品。虽然后续效益不佳,资金大额流出,但产品尚具价值,想先占据着赛道,等待机会。

对于存量迷你基金,上述银行系公募人士坦言,总体持维持运营的态度。首先,基金产品新发至运营付出了一定成本,不愿付诸东流;其次,产品清盘对投资者利益有一定的影响,基金公司也希望减少清盘,以更好维护投资者关系和利益;再者,由于近年行业高速发展,产品数量增速快,而后续新发产品规模和数量或将有所下调,政策也同样侧重于运营好现有产品。

从2023年年内上涨相关标的看,随着年内金价走强,曾站在清盘线边缘的黄金主题基金也迎来了收益和规模双升。还有年内涨势喜人的跨境指数基金,也曾经历过小微规模时期。这让不少公司对自家的“种子”抱有希望,不愿直接清盘。

对于存量迷你ETF,某知名指数基金经理表示,ETF领域目前仍有尚需改善的方面,如有效需求不足、供给结构失衡等,而这些问题未来也许都可以在发展中得到解决,特别是ETF投资者的群体规模还有很大增长空间。

有效需求问题涉及到社会对ETF认知的演进,ETF与传统的主动管理基金是有很大差异的,是与投资者主观观点相适应的配置型工具。产品布局的日渐拥挤,如何盘活存量产品引来新的需求是一个很重大的课题,关键在于从基金管理人、销售机构、媒体再到投资者都要逐步转变对ETF的认知。

这位基金经理认为,供给结构问题随着行业优胜劣汰和“产能出清”,会逐步走向均衡,同时市场上还有一部分指数化投资的需求在供给侧还存在空白,需要产品的提供方和参与方发挥合力,尽快找到有效的解决方案,填补相应的空缺,让市场在资源配置中发挥决定性作用,把更多需求转化到ETF这个透明度高,风险易于发现和把控的投资工具中来。

上文提及的沪上某公募人士也表示,市场会自动将其优化。

跟踪同一指数的不同ETF产品之间差异较小,同质化程度高,且规模更大、流动性更好的产品会形成虹吸效应。因为指数的市场容量有一定上限,只有市场容量较大的指数才更有可能出现多只产品“割据”的市场格局。一般来说市场效率的优化会推动ETF规模向单只产品集中,小微产品规模会持续萎缩直至清盘。

未来,基金公司对于产品的发展方向要做出深刻思考,更加审慎合理布局。

本文来自微信公众号:界面新闻 (ID:wowjiemian),作者:纪瑶,编辑: 宋烨珺