Gartner下调半导体预期

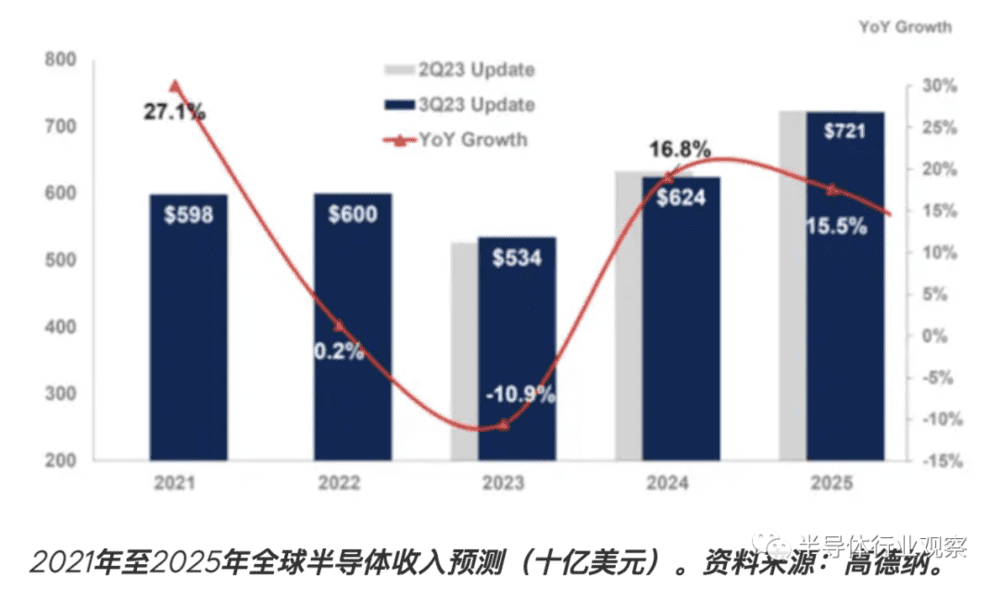

最近,Gartner 调整了 2024 年全球半导体收入预测,预计将增长 16.8%,达到 6240 亿美元。这比市场分析师在今年年初预测的 2024 年增长 18.5% 略有下降。据 Gartner 在五月的预测,2023 年全球半导体收入将下降至 5322 亿美元,降幅为 11.2%。分析师预测,到 2024 年,该市场的年价值将增长 18.5%,达到 6309 亿美元。

但根据Gartmer目前的预计,在 16.8% 的强劲增长之后,2025 年全球芯片销售额将增长 15.5%,达到 7210 亿美元。值得一提的是,Gartner 还表示,全球芯片市场 2023 年将下降 11%。

Gartner 分析师艾伦·普里斯特利(Alan Priestley)在一份声明中表示:“智能手机和 PC 客户的需求减少,加上数据中心/超大规模设备支出疲软,正在影响今年的收入下降。”

随着需求与供应恢复平衡以及平均售价飙升,人工智能处理器的持续需求以及内存市场的两位数百分比增长将推动 2024 年的反弹。“我们已经到了 2023 年底,对支持图形处理单元(GPU)等人工智能工作负载的芯片的强劲需求不足以挽救半导体行业在 2023 年出现两位数下滑的趋势, ” Alan Priestley接着说。

Gartner 目前预计,全球内存市场 2023 年将下降 38.8%,2024 年将反弹,增长 66.3%。

需求疲软和大规模供过于求导致的定价下降将导致 NAND 闪存收入下降 38.8%,到 2023 年收入将降至 354 亿美元。未来 3~6 个月,NAND 行业定价将触底,供应商的状况将有所改善。Gartner 分析师预测 2024 年将出现强劲复苏,收入将增长至 530 亿美元,同比增长 49.6%。

由于供应严重过剩,需求不足,DRAM厂商纷纷压低市场价格以减少库存。到2023年第四季度,DRAM市场的供过于求将持续,这将引发价格反弹。然而,价格上涨的全部影响要到 2024 年才能显现出来,届时 DRAM 收入预计将增长 88%,达到 874 亿美元。

在Gartner看来,生成式人工智能(GenAI)和大型语言模型的发展正在推动数据中心部署基于 GPU 的高性能服务器和加速卡的需求。这就需要在数据中心服务器中部署工作负载加速器,以支持人工智能工作负载的训练和推理。Gartner分析师估计,到2027年, 将人工智能技术集成到数据中心应用中将导致超过20%的新服务器包括工作负载加速器。

WSTS上修2024年的预测

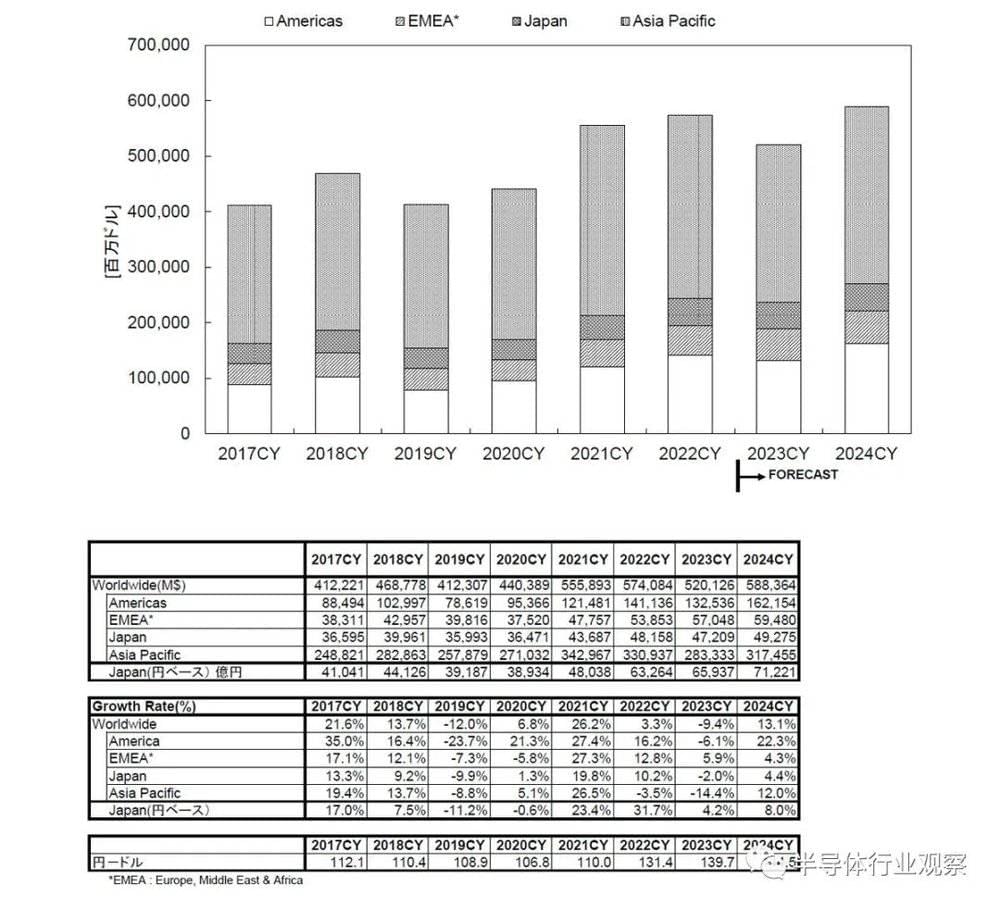

11月28日,世界半导体市场统计局(WSTS)公布了2023年秋季全球半导体市场预测。

WSTS 每年在春季和秋季进行两次市场预测,本次预测即 2023 年秋季预测,是基于 2023 年春季的预测,该预测是由于对半导体等半导体的需求不断增加而于 2023 年 6 月宣布的。生成式人工智能略有向上修正。

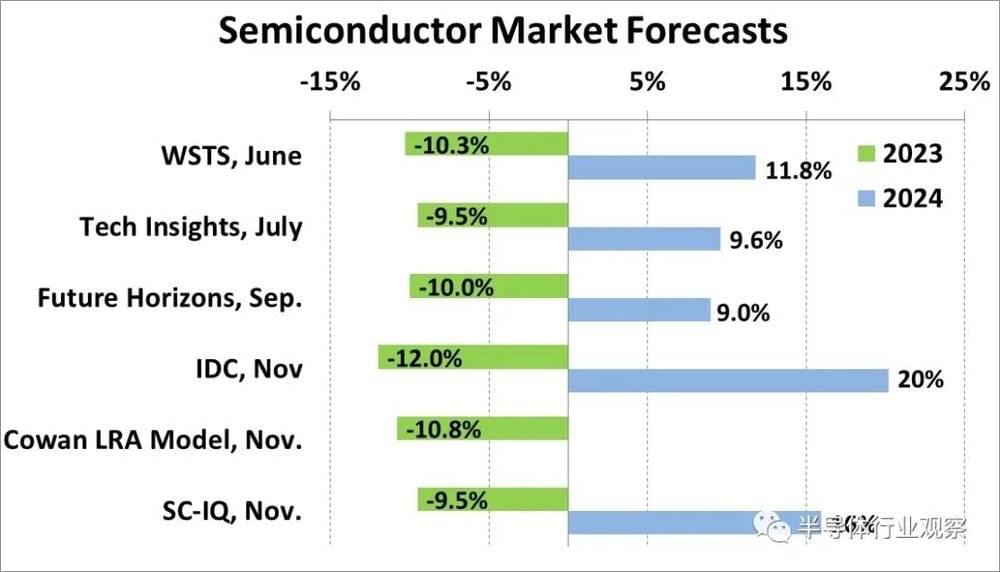

报告称,2022年全球半导体市场将比上年(实际值)增长3.3%,但市场状况将从下半年开始恶化。按照这一趋势,预计 2023 年将下降 9.4%,至 5201.26 亿美元,这是自 2019 年以来四年来首次出现负增长。2023年春季的预测较上一年下降10.3%,因此虽然这是负增长,但已略有向上修正。

这种增长似乎是由于对生成人工智能的需求增加而导致逻辑的增长,这也推动了对内存和微处理器/控制器的需求。

预计2023年按地区和国家划分的半导体市场份额(按美元计算)将是除日本外的亚太地区占多数,为54.5%,其次是美洲,为25.5%,欧洲和其他地区为11.0%,日本为 9.1%。

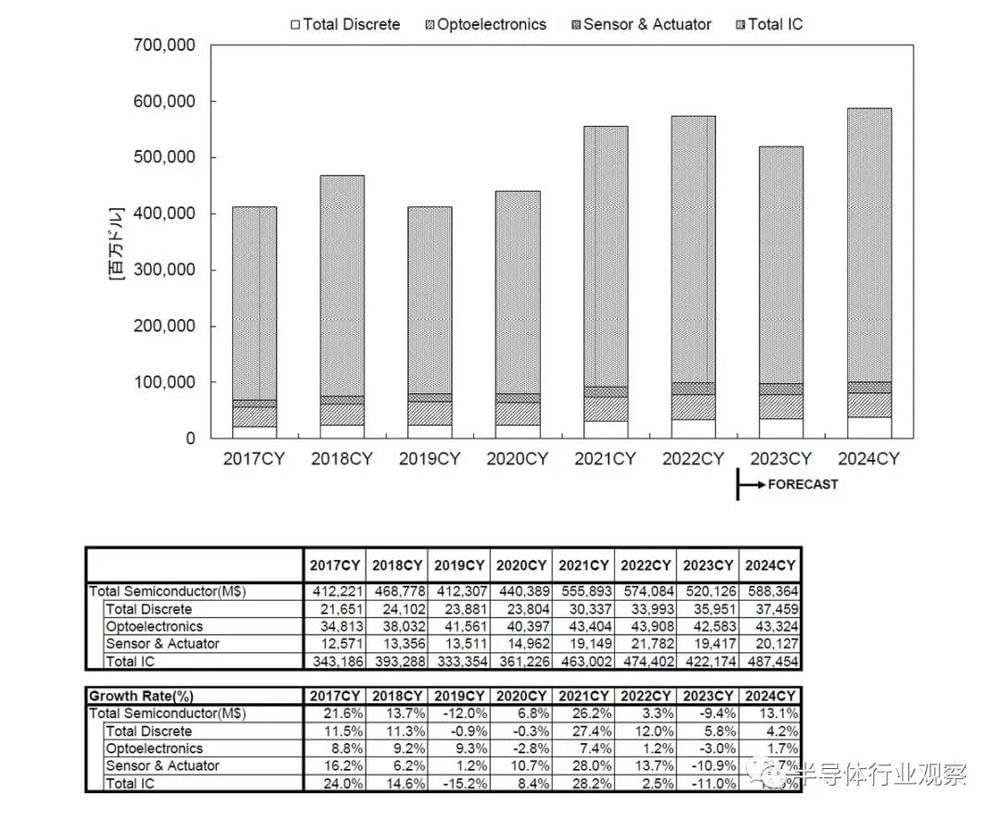

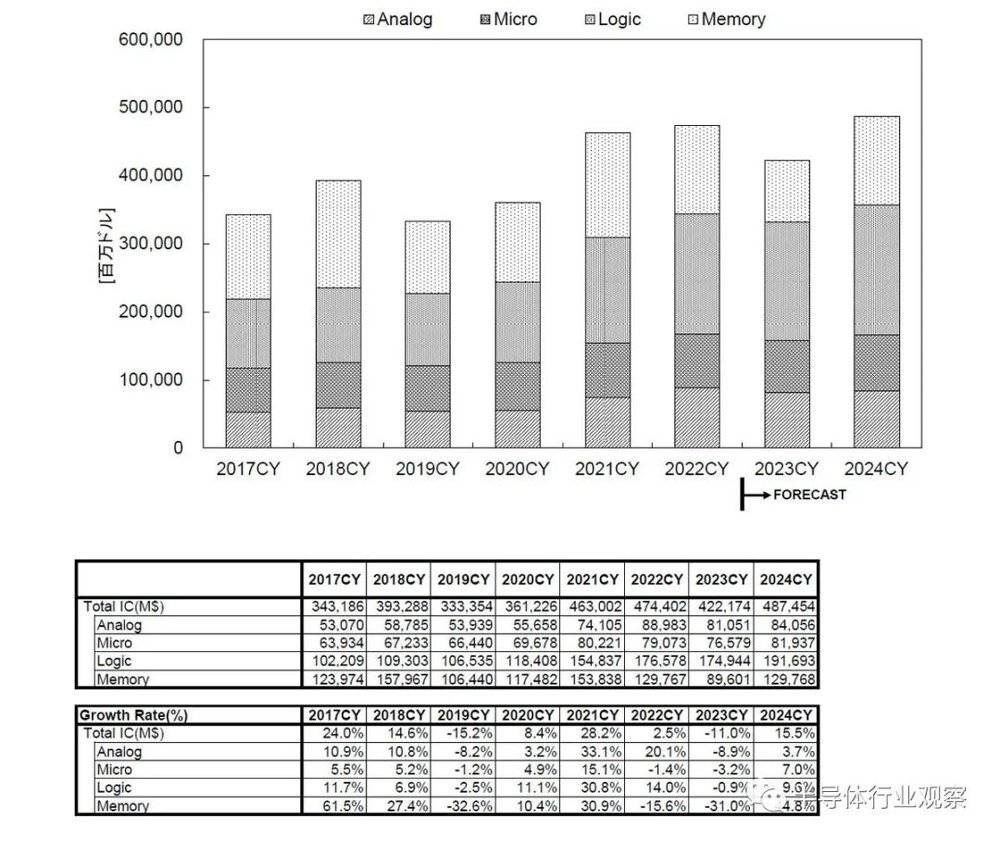

按产品类别分,分立半导体增长5.8%至360亿美元,光电子下降3.0%至426亿美元,传感器和执行器下降10.9%至194亿美元,整体IC销售额持平,市场份额预计将减少11.0% 至 4222 亿美元,其中 IC 占 81.2%,光电器件占 8.2%,分立器件占 6.9%,传感器和执行器占 3.7%。

按产品类别更详细地查看 IC 产品,存储器销售额下降 31.0%,至 896 亿美元;逻辑销售额下降 0.9%,至 1749 亿美元;微处理器/控制器下降 3.2%,至 766 亿美元;模拟销售额下降 3.2%,至766 亿美元,预计下降 8.9%,至 810 亿美元。

对于2024年,WSTS预测市场复苏为5883.64亿美元,比上年增长13.1%,这也是对2023年春季预测增长11.8%的上修。除了对生成型人工智能相关产品和功率分立器件的需求持续增长之外,该预测还假设,鉴于对 2023 年下半年开始的经济复苏的预期不断增强,对电子设备的总体需求将扩大。

2024年按产品类别划分的市场规模如下:分立半导体将增长4.2%至375亿美元,光电子将增长1.7%至433亿美元,传感器和执行器将增长3.7%至201亿美元,整体IC将增长3.7%至201亿美元,预计同比增长15.5%至4875亿美元。此外,IC细分包括存储器将增长44.8%、逻辑将增长9.6%、微处理器/控制器、预计将增长 7.0%,模拟销售额将增长 3.7%。

IDC 预期全球半导体将翻转

在最近,国际数据公司(IDC)升级了他们半导体市场展望。据其预测,明年半导体将加速见底并恢复增长。IDC 在新的预测中将 2023 年 9 月的收入预期从 5188 亿美元上调至 5265 亿美元。IDC 认为,从需求角度看,美国市场将保持弹性,而中国将在 2024 年下半年(2H24)开始复苏,因此 2024 年收入预期也从 6259 亿美元上调至 6328 亿美元。

IDC 认为,随着个人电脑和智能手机这两个最大细分市场的长期库存调整消退,半导体增长可见度将有所提高。随着电气化在未来十年继续推动半导体含量的增长,汽车和工业库存水平预计将在 2024 年下半年恢复到正常水平。技术和大型旗舰产品的推出将在 2024 年至 2026 年推动更多半导体内容和跨细分市场的价值,包括明年人工智能 PC 和人工智能智能手机的推出,以及内存 ASP 和 DRAM 位量急需的改进。

随着代工供应商逐渐提高利用率并要求核心无晶圆厂客户回报,明年晶圆产能定价将保持平稳。由于收入出货量与最终需求相匹配,并且区域性芯片法案激励措施刺激了整个供应链的投资,资本支出预计将在 2H24 有所改善。

2023 年全球半导体收入将增长至 5265 亿美元,比 2022 年的 5980 亿美元下降 12.0%。这高于 IDC在 9 月份预测的 5190 亿美元。IDC 预计 2024 年同比增长 20.2%,达到 6,330 亿美元,高于之前预测的 6,260 亿美元。

由于库存合理化程度提高、渠道可视性增强,以及人工智能服务器和终端设备制造商的需求拉动不断增加,IDC 将半导体市场展望从低谷升级为可持续增长,并称调整已触底。

IDC全球半导体供应链技术情报研究经理Rudy Torrijos表示:“随着半导体市场恢复持续增长,我们将市场展望升级为增长。” “虽然供应商的库存水平仍然很高,但渠道和关键细分市场的原始设备制造商的可见度明显提高。我们认为从 2024 年上半年开始,收入增长将与最终用户的需求相匹配。因此,我们预计资本支出将在随后启动新投资时有所改善供应链内的循环。”

IDC半导体和支持技术集团副总裁Mario Morales表示:“总体而言,IDC 预计 2023 年整个半导体行业将下降 12%,这比我们 9 月份的预期有所改善。收入将在 2024 年继续逐步恢复并加速。”

IDC认为,半导体市场触底并开始环比增长。DRAM 的平均售价正在改善,这是一个很好的早期指标,IDC 预计供应商将继续控制产能增加和利用率,以推动可持续发展复苏。对人工智能服务器和人工智能终端设备的加速需求将在 2024-2026 年推动更多半导体内容,推动企业新的升级周期。

“我们预计,到预测期结束时,人工智能芯片将占近 2000 亿美元半导体收入。”Mario Morales说。

SI:半导体市场正在“稳健好转”

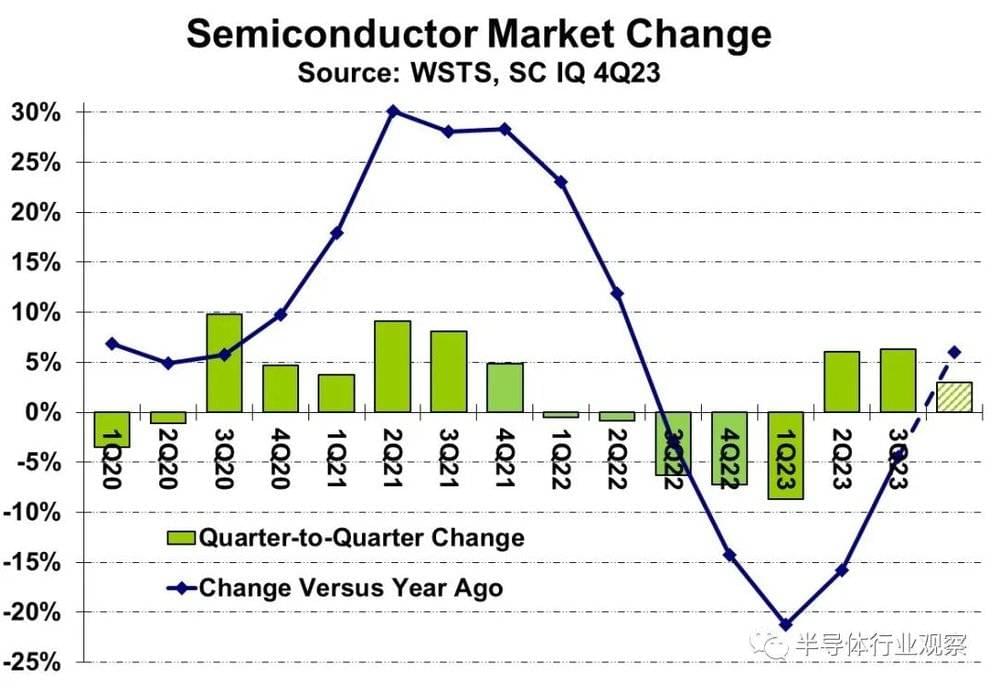

SI(semiconductor intelligence)预测 2023 年第四季度环比增长 3%,2023 年第四季度同比增长 6%。这将为 2024 年每个季度实现两位数的同比增长奠定基础。

排名前 15 的半导体公司第三季度营收均较第二季度有所增长。德州仪器(Texas Instruments)和 Analog Devices 的增长率不到 1%,而英伟达(Nvidia)、三星(Samsung)、SK 海力士(SK Hynix)和联发科(Media Tek)的增长率则达到两位数。

正如我们 9 月份时事通讯报道的那样,英伟达已超过英特尔,成为最大的半导体公司。

2023 年第 4 季度收入变化的前景好坏参半。在提供指导的 10 家公司中,有 5 家预计收入将从 2023 年第三季度开始增加,另外 5 家预计收入将下降。

预计增长的五家公司将受到个人电脑和智能手机复苏的推动。预计收入下降的五家公司与汽车行业密切相关。

TI、英飞凌、意法半导体、恩智浦和瑞萨在 2023 年的表现总体上好于存储器公司以及更依赖 PC 和智能手机的公司。这些公司并未指出 2023 年第四季度汽车业务出现下滑,而是提到了其他因素。

TI 预计总体环境疲软。英飞凌表示,汽车业务将在 2023 年第 4 季度出现增长,但其他细分市场表现疲软。ST指出工业疲软。恩智浦将其归咎于通信基础设施领域。瑞萨提到了库存调整。

美国汽车工人联合会(UAW)从 9 月中旬到 10 月底对美国三大汽车制造商——通用汽车、福特和 Stellantis 进行了罢工。此次罢工导致10月份美国汽车及零部件产量下降10%。一般来说,上述公司在财报或电话会议中均未对此次罢工发表评论。

瑞萨表示,预计此次罢工将对 2023 年第四季度或 2024 年的收入产生一些影响。

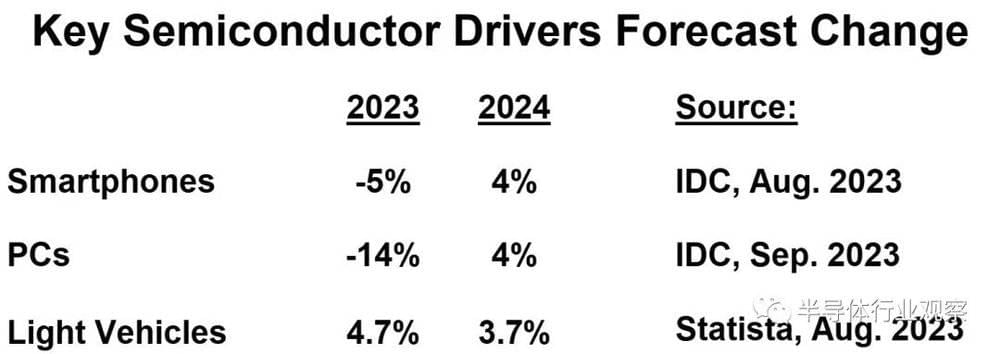

2024 年,半导体市场的两个关键驱动因素预计将复苏。

IDC 预测,智能手机销量在 2023 年下降 5% 后,到 2024 年将增长 4%。IDC 预计 PC 销量在 2023 年急剧下降 14% 后,在 2024 年将增长 4%。相比之下,根据 Statista 的数据,轻型汽车产量的增长将从 2023 年的 4.7% 放缓至 2024 年的 3.7%。

SI 预计 2024 年最强劲的收入增长将来自内存公司(三星、SK 海力士和美光)、专注于 PC 和计算的公司(Nvidia、英特尔和 AMD)以及专注于智能手机的公司(高通和联发科)。

主要专注于汽车、工业和物联网的公司(TI、英飞凌、ST、NXP 和 Analog Devices)的收入增长相对较小。

对 2023 年半导体市场变化的预测将在 -9% 至 -12% 范围内。SI 预计最好的结果是负 9.5%。进入 2024 年的势头十分明显。Future Horizons 对 2024 年的预测为健康的 9%,IDC 的预测为强劲的 20%。SI 的预测是增长 16%。

决定2024年是接近9%还是接近20%的一个主要因素是内存价格上涨的程度。

半导体市场复苏正在稳步进行。

尽管前景光明,但由于全球经济仍在从 COVID-19 大流行及其后果中复苏,许多公司仍持谨慎态度。

政治局势高度紧张,尤其是美国和中国这两个最大经济体之间。乌克兰和以色列/加沙的战争仍在继续。尽管存在这些不确定性,SI 相信我们已做好准备,迎接 2024 年及以后的健康半导体市场。

SEMI:半导体第四季度将迎来复苏

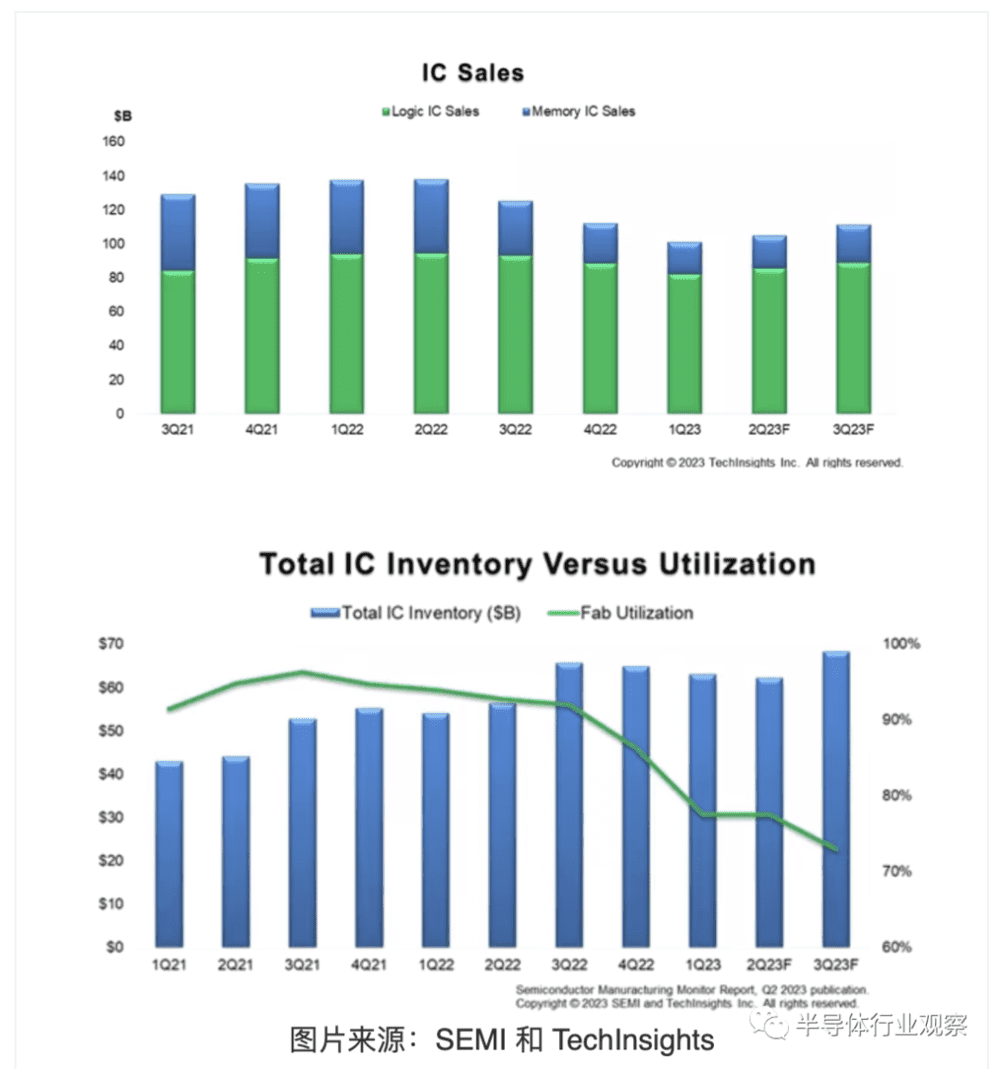

根据SEMI 与 TechInsights 在八月发布的一份报告表示,全球半导体制造业有望在 2023 年第四季度实现复苏,为 2024 年的持续增长奠定基础。

报告显示,继 2023 年第三季度增长 7% 后,电子产品销售额预计将在 2023 年第四季度环比强劲增长 22%。随着终端需求改善,IC 销售额预计将在 2023 年第三季度增长 7% 后在第四季度环比增长 4%,并最终实现库存正常化。

尽管电子和集成电路销售有所改善,但半导体制造指标仍然疲软。今年下半年晶圆厂利用率和资本支出继续下降。总体而言,预计 2023 年非内存领域的资本支出将优于内存,但非内存领域的支出也已开始减弱。2023 年第四季度的总资本支出徘徊在 2020 年第四季度的水平。

据 SEMI 和 TechInsights 报道,下半年半导体制造业将继续面临阻力。集成设备制造商(IDM)和无晶圆厂公司的高库存减少将继续将晶圆厂利用率压至远低于 2023 年上半年的水平。预计这种疲软将导致资本设备账单和硅出货量进一步下滑。尽管 2023 年上半年业绩稳定,但今年剩余时间仍将继续。

市场指标表明,半导体行业将于 2023 年上半年末触底,此后该行业开始复苏,为 2024 年持续增长奠定基础。预计所有细分市场将在 2024 年实现同比增长,电子产品销量超过 2022 年的峰值。

市场情报高级总监Clark Tseng表示:“需求复苏慢于预期,将导致库存正常化推迟到2023年底,晚于我们之前的预期,导致短期内晶圆厂利用率进一步下降。”在半。“然而,最近的趋势表明集成电路最糟糕的时期已经过去。我们预计半导体制造业将于 2024 年第一季度触底。”

TechInsights 市场分析总监 Boris Metodiev 表示:“虽然过去四个季度半导体市场急剧下滑,但设备销售和晶圆厂建设的表现却远好于预期。”“政府的激励措施一直在推动新的晶圆厂项目的发展,而大量的积压订单也有助于设备销售。”

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:编辑部