Sunnova Energy International首席执行官威廉·约翰·伯杰坐在休斯敦总部一张几乎空无一人的20人会议桌前,看起来轻松又自信。他干练的白衬衫没有扣上,一头浓密的黑发,没有一丝灰白的痕迹。50 岁时,这位出生于得克萨斯州、拥有哈佛大学MBA 学位的农科工程师将Sunnova 打造成了美国第二大住宅太阳能开发商,业务覆盖39万户屋顶,总发电量达到2000兆瓦。然而,他打趣道,“如果你喜欢悬念,你就来对地方了。”

在过去的12个月里,Sunnova 营收7.22 亿美元,净亏损3.3亿美元。其股价目前约为10美元,较2021年高点下跌 80%。华尔街对该公司发布的债券感到紧张:其2021年发行的4亿美元高级无担保债券将于2026年到期,最初的利率为 5.75%,但现在的收益率为14%——即使对于垃圾债券来说也是很高的。但伯杰表示,如果出现经济衰退或融资困难(比起高利率,他更关心这两种情况),那么重大考验就会到来。他说,在最坏的情况下,他可能会削减50%的成本,停止寻找新业务并解雇自己。

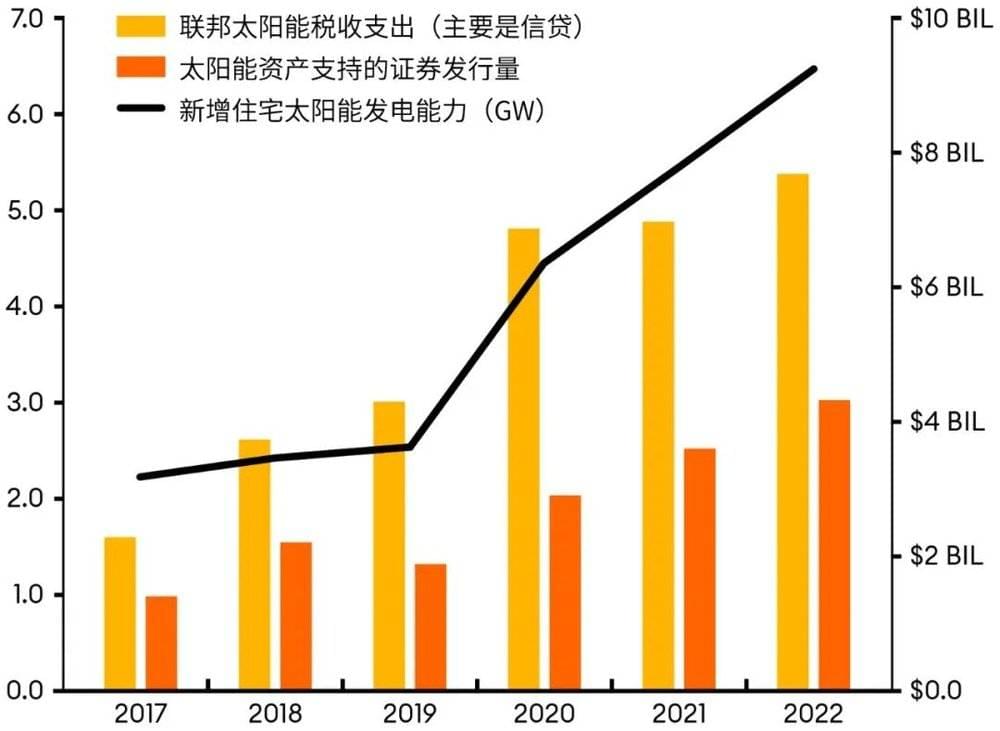

在美国,住宅太阳能发电的辉煌岁月并不久远。2022年,70万个屋顶安装了创纪录的6 吉瓦峰值发电量,使住宅太阳能总发电量达到40吉瓦,几乎足以为洛杉矶和费城供电。越来越多国家,包括美国,都加入了与中国的竞争,导致太阳能电池板和逆变器价格下降,这一定程度上推动了该行业的繁荣。

最重要的是,2022年8月,拜登总统签署了《通胀削减法案》,这是一场可再生能源补贴的狂欢。法案将太阳能税收抵免从26%提高到30%,并将时间延长至2032年,这意味着美国政府可能需要每年承担80亿美元的费用持续至少十年。

尽管如此,住宅太阳能行业仍陷入严重困境。利率急剧上升,削弱了新住宅系统的需求增长(这些系统通常需要融资),也削弱了为安装现有系统而发行的210亿美元债务的价值。住宅太阳能金融机构Sunlight Financial在10月申请破产时将原因归于高利率(该公司于 2021 年通过 SPAC 上市)。Sunlight寻求破产保护两天后,总部位于旧金山、年收入达 23 亿美元的住宅太阳能行业的最大企业Sunrun表示,将冲销12亿美元的商誉,主要来自2020 年对Vivint Solar的32亿美元收购。

利率飙升引起了人们对这个行业中其他问题的关注,该行业不仅建立在廉价资金的基础上,而且还建立在可疑的会计和税收抵免制度(2005年诞生)的基础上,该制度招致了激进的索赔,有时甚至是欺诈性的。Sunrun的股价较2021年高点下跌了90%,面临着来自做空者的持续压力,后者声称该公司虚报了税收抵免。正如沃伦·巴菲特(Warren Buffett)的一句名言:“直到潮水退去,你才知道谁在裸泳。”在给《福布斯》的邮件回复中,Sunrun辩称其所有做法均是正当行为。

做空者并不是唯一的声音。一位行业举报人告诉美国国税局(IRS),虚报的税收抵免索赔现象在住宅太阳能行业非常普遍。美国国税局透露任何消息,但举报人的律师认为,国税局仍在调查该举报人的指控,这可能最终为其赢得一笔丰厚奖励,即追回资金15%至30%。

戈登·约翰逊 (Gordon Johnson) 所在的纽约精品股票研究公司主要为卖空者提供服务,他甚至将住宅太阳能行业当前的危险与15年前的次贷危机进行比较:“这是一场债务庞氏骗局。他们不断地发行更多的债务来资助项目,但这些项目并不能产生他们所说的收益。”

做空者不是在自说自话。约翰·伯劳 (John Berlau) 是华盛顿特区的自由主义智库竞争企业研究所(Competitive Enterprise Institute)金融政策主任,他预测:“将会有某种清算。”

“大家认为这个行业很好,因此它并没有受到其他行业那样的严格审查。”

一

住宅太阳能业务一直面临一大障碍:高昂的前期成本。一个新的7.5千瓦住宅屋顶太阳能系统的成本在20,000 美元到45,000美元之间。税法在一定程度上减轻了这笔费用,但申请联邦补贴并不简单。个人联邦税收抵免最终会将30%的税款返还给房主,但该抵免不可退还,这意味着你只能在安装太阳能电池板当年所缴纳或拖欠的所得税中申请抵免。但你不会从美国政府获得补贴支票,不过可以将未使用的抵免额度结转,以抵消未来几年的税款。最终结果是:大多数家庭不能或不会自掏腰包支付安装费用。

该行业的两个主要解决方案都依赖于廉价资金。一是向信誉良好的房主提供全额安装费用的贷款,理论上他们可以用较低的电费和最终获得的税收抵免来支付(通常超过20或25年)。安装商提供的贷款有时低于市场利率,并在预付费用中包含了额外的利息费。然后将消费贷款证券化出售。现已破产的 Sunlight和太阳能贷款市场领导者 GoodLeap就采用了这种模式。当利率较低时,这项业务非常有利可图。GoodLeap的联合创始人兼首席执行官海耶斯·巴纳德 (Hayes Barnard) 搭乘这辆廉价快车,身家一路飙升至37亿美元,跻身《福布斯》美国400富豪榜。

另一种方法比较传统。安装商(如 Sunnova或Sunrun)继续拥有屋顶上的面板,而房主会签署一份通常为期20年的购电协议(PPA)来购买电力。这样太阳能公司或其投资者可以申请类似的30%投资税收抵免。这种融资方式原本正在失去市场份额,但《通胀削减法案》允许直接出售可再生能源税收抵免,从而推动了这种融资方式的发展。

然而,即使在《通胀削减法案》出台之前,世界上许多类似Sunrun和Sunnova的公司就能向具有大额税单的盈利企业出售税收抵免,从而筹集数十亿美元。这些“税收收益”型投资者支付30%的成本,然后在两年内以税收抵免的形式收回几乎所有资金,还拥有了投资绿色能源的光环,以及额外的回报。该市场的主要参与者包括Alphabet、Meta、美国银行、摩根大通、合众银行和富国银行。

在此模式中,债务融资(以资产支持证券的形式)涵盖了70%的大部分成本。当利率处于历史低点时,固定收益投资者争相购买定价与高级公司债券类似的太阳能债券。过去十年中,Sunnova和Sunrun 分别发行了45 亿美元和35亿美元的资产支持证券。但现在投资者可以通过货币市场基金获得5%的无风险收益,他们要求更高的收益率。“你必须反映出利率上升的事实,因此成本结构也就更高,”伯杰叹了口气说。

“清洁技术领域的流动性正在下降。人们的时间是有限的”。——威廉·约翰·伯杰(Sunnova首席执行官)

二

卡森·布洛克 (Carson Block)最初因揭露中国公司的可疑会计行为而出名。他在得克萨斯州奥斯汀的公司浑水资本工作(Muddy Waters Capital),该公司名参考了一句中国谚语:浑水摸鱼。一年多来,这位47岁的律师转型为激进卖空者,一直将矛头指向Sunrun,认为该公司使用了过于激进的预设,夸大了住宅太阳能系统的估值,误导投资者并索取了过多的税收优惠。

人们可能会认为,为税收抵免目的建立太阳能系统的基础很简单:购买太阳能面板、逆变器和设备,然后雇用几个人将其安装到屋顶上?这就是房主们的想法。

相比之下,在购电协议部分,目前美国国税局允许的做法是根据屋顶系统产生的收入净值来评估其价值,以实现投资税收抵免和融资。这涉及到很多假设:将所有预期的未来现金流(主要是房主20年内支付的电费)相加,减去预测的维护和其他成本,然后应用贴现率。

布洛克声称,Sunrun 低估了年度维护成本和太阳能系统输出退化的速度,同时未能储备现金,以支付未来20年内派遣工人从屋顶上拆除旧电池板的费用,但这些都应该纳入计算。不过,Sunrun为其会计做法辩护,根据公认会计准则,它不需要为拆除系统储备费用,因为系统的使用寿命超过20年。

布洛克认为Sunrun 的另一种评估做法也令人震惊:在计算预期未来现金流时,Sunrun将即将得到的30%投资税收抵免的价值计算在内。也就是说,为申请税收抵免而提交的系统的评估价值中包含了税收抵免的价值。布洛克说,“这是对国会意图的荒谬解释”。

但Sunrun辩称,这种做法“是行业标准”,反映了这笔交易的经济效益,公司税投资者对此也寄予厚望。但去年 6 月,美国联邦索赔法院驳回了一项简易判决动议,裁定加州大型陆上风电厂Alta Wind 无权将任何“与可再生能源补贴的溢价”纳入其税收抵免的成本基础。

基思·马丁(Keith Martin)是华盛顿诺顿罗斯富布赖特律师事务所的律师,专门研究交易和税收,他警告称,美国国税局或法院将来可能会对住宅太阳能税收抵免采用相同的逻辑。

10月底,布洛克又提出了一个危险信号:政府要求公司详细说明已完工、已连接和投入使用的系统数量,但Sunrun向投资者报告的工作客户数量多于向政府报告的数量。布洛克的报告称,2022年,这种差异令Sunrun为14,390个不存在的系统申请了2.05亿美元的税收抵免。但Sunrun表示,两组数字都是准确的,但测量的内容不同:只有正在付费使用的客户才会向联邦政府报告,而其向投资者提供的报告则包括“预付服务合同费用或已安装系统但尚未开始计费的客户数量”。

太阳能屋顶发电。经过十年的繁荣之后,住宅太阳能现在提供了美国所有电力的 2% 和绿色电力的 6%。

虽然卖空者将最猛烈的火力对准Sunrun,但这位举报人向美国国税局透露,多个行业参与者都存在抬高太阳能估价的不当行为,以此申请超额投资税收抵免。该男子是一名金融家,因投资一家破产的太阳能公司而蒙受损失,他于2018年首次向美国国税局提出索赔。其代理律师是罗伯特·克努茨(Robert Knuts),后者是纽约谢尔·特里蒙特公司(Sher Tremonte)的合伙人,也曾担任美国证券交易委员会(SEC)的执法人员。他提到,他的客户将继续向美国国税局提供信息,这表明调查仍在进行中,但国税局不会透露相关信息。

与此同时,Sunrun在向 SEC 提交的文件中披露,该公司的一个投资基金和三个投资者正在接受美国国税局的审计,审计内容涉及他们如何计算用于税收抵免目的的公平市场价值。Sunrun 已就此类索赔对投资者进行了赔偿。该公司淡化了审计风险,告诉《福布斯》称,这“并没有占用我们很多时间”。

迪恩·泽布(Dean Zerbe)是一位华盛顿律师,曾在 2000 年代担任参议员查克·格拉斯利(Chuck Grassley,爱荷华州共和党人)的税务顾问期间撰写了美国国税局举报人法,他指出,虽然美国国税局喜欢“狩猎大猎物”,但考虑到一些问题的模糊性,可再生能源企业可能只需一句“去吧,不要再犯罪了”的告诫就能逃过一劫。

尽管如此,布洛克和约翰逊推测,如果美国国税局确实采取立场,投资者可能不得不偿还数十亿美元的虚增信贷。这方面有一个特别值得注意的先例,那就是2019 年,巴菲特的伯克希尔哈撒韦公司不得不记录一笔3.77 亿美元的税收支出,以抵消其通过 DC Solar 获得的税收抵免。

DC Solar 是一家总部位于加利福尼亚州贝尼西亚的公司,该公司从投资者那里获得了9.12亿美元的税收抵免,因为这些投资者认为他们购买的是 1.7 万台便携式太阳能发电机,但是这些发电机根本不存在。

后来,DC Solar 公司创始人杰夫·卡波夫 (Jeff Carpoff) 和保莱特·卡波夫 (Paulette Carpoff) 因庞氏骗局而分别在联邦监狱服刑 30 年和 11 年。伯克希尔正在起诉 DC Solar 的审计师 CohnReznick 和评估师 Novogradac & Company,指控他们未能发现欺诈行为(两人均否认对此事负有责任)。

三

回到休斯顿,伯杰很想把Sunnova 与 Sunrun 区分开来。他表示,Sunnova 拥有数亿美元的现金储备,可以用于支付最终拆除屋顶的费用;他不会利用投资税收抵免来抬高估价,以获得更多税收抵免;他向政府和投资者报告的客户总数是一样的。伯杰并不回避关于其他评估技术的争论:“与会计相关的复杂性是我们最大的问题。我们都希望这种复杂性能够消失。”

不得不说,伯杰有一个优点是,这么多年来他一直能够吸引资本,尽管他的回报好坏参半。他在得克萨斯州深厚的人脉对此也很有帮助。伯杰高中时曾在布莱恩大学站踢橄榄球,在得克萨斯农工大学学习土木工程,然后在安然公司以柜台工作开始了自己的职业生涯。安然公司倒闭后,他前往哈佛商学院深造,然后返回休斯敦,在那里创办了一系列不太成功的可再生能源企业,包括住宅太阳能安装、金融公司,以及后来被废弃的生物柴油精炼厂。

伯杰于2012 年创立了Sunnova,并在2019 年的IPO中筹集了1.7亿美元,其市值在2021年达到接近60亿美元的峰值。伯杰应用了他早年学到的经验教训:建立一支地区性或全国性的安装队伍太难了。“你无法扩大劳动力规模,”他说。从一开始,Sunnova 就将所有安装工作外包给当地公司,并仅在全国范围内运营一支由 380 辆卡车组成的维护车队来应对系统问题。

考虑到该行业面临的困难,伯杰现在有点手忙脚乱。为了维持旧资产支持证券的健康现金流,Sunnova 购买了数百万笔违约太阳能贷款,这些贷款的房主停止付款,技术人员不得不把太阳能面板卸下来。例如,该公司从 2019 年发行的债券中回购了近 400 万美元的违约贷款,使其报告的拖欠率仅为 2.5%,而不是 4.25%,并规避了债券合同中的触发条件。这样一来,现金就能源源不断地从这些债权瀑布中流出。(现金首先流向股权投资者,然后是优先债务、次级债务,最后流向 Sunnova 的普通股)

“通过收购不良贷款来管理拖欠,使 Sunnova 的太阳能贷款表现看起来比实际情况要好。”对太阳能持悲观态度的纽约分析师约翰逊表示。

伯杰认为,经济衰退即将到来,但他坚持认为,在困难时期,美国家庭将削减其他开支,甚至停止支付抵押贷款都还不会停止支付电费。但这种说法值得商榷,因为根据国家能源援助董事协会的数据,截至 3 月份,约 16% 的美国家庭拖欠电费。相比之下,只有 1.7% 的房主拖欠抵押贷款。

除了利率和经济衰退的担忧之外,伯杰还面临另一个问题:加利福尼亚州。加州的住宅太阳能基地需求占全美现有基地需求的38%,但该州的规定禁止新建住宅系统向电网回售电力(2023 年 4 月前安装的系统仍可回售电力),这对该州的需求造成了打击。

这意味着新客户需要购买昂贵的电池来存储阳光照射时产生的多余能量。伯杰已经削减了他在加州的销售队伍,并正在推广特斯拉的Powerwall 电池,该电池也有资格获得 30% 的抵扣。他说,当人们意识到自己可以在没有电力公司的情况下生存时,“人们就会剪断电源线”——这位补贴迷毫不掩饰地谴责电力公司是“低效监管的垄断企业”。

伯杰指望的就是这种低效率会带给他盈利。他希望经营不善的公用事业公司继续提高电价,这让他也可以提高电价。他还指望政府提供更多的救济。例如,他正在利用美国能源部的一项新计划,为 Sunnova 将在未来几年内发行的债务提供 30 亿美元的贷款担保,为大约 10 万户家庭安装太阳能设备,其中一些家庭位于波多黎各,那里的电网不稳定且电价高昂。

2023 年,Sunnova筹集了 9 亿美元的太阳能资产支持债务和 5 亿美元的税收权益,低于 2022 年筹集的11亿美元债务和 6 亿美元股本。该公司今年的亏损额是去年水平的四倍,而且它从未盈利。

伯杰表示,如果他无法筹集更多资金,Sunnova 在现有系统中的少数股权仍将每年仍然能产生 1 亿美元的现金流(不含支出)。届时,他将解雇销售、市场、财务和法律部门的员工,以及他自己,只保留计费和收款、380 辆维护卡车及其技术人员。(不过不要替他担心,他已经通过股票销售入账了900万美元)

“流入清洁技术领域的流动资金正在下降。”伯杰忧心忡忡地说,“(这个行业的)人们都在疲于奔命。”

本文译自:https://www.forbes.com/sites/christopherhelman/2023/12/06/why-the-residential-solar-industry-is-in-danger-of-imploding/?sh=1678882262ed

本文来自微信公众号:福布斯(ID:forbes_china),作者:Christopher Helman、Nikhil Hutheesing