2023年10月的宏观数据显示,宏观政策进一步加力,政策发力对经济复苏起到积极作用。

10月CPI同比-0.2%,较上月下降0.2%,连续第2个月回落;PPI同比-2.6%,较上月回落0.1个百分点;制造业PMI为49.5%,较上月下降0.7个百分点,再度回到收缩期间;2023年1~10月份,全国固定资产投资同比增长2.9%,较1~9月份下滑0.2个百分点;新增人民币贷款6367亿元;广义货币(M2)同比增长10.3%,与上期持平。

由《经济观察报》发起的“经济观察报月度观察”,每月一次。本次共有15家机构参与月度宏观数据预测。

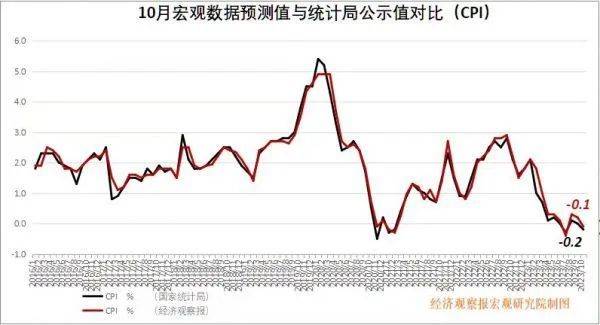

CPI:同比增速再次转负

CPI公布值(同比):-0.2%

前值:0%

CPI预测值(同比):-0.1%

西部证券首席宏观分析师边泉水点评:10月CPI同比下降0.2%,较9月0%回落;10月CPI环比下降0.1%,低于历史同期涨幅,仍然偏弱。值得注意的是,核心CPI再次回落,10月核心CPI同比增长0.6%,较前三个月同比增速0.8%回落。核心CPI环比零增长,低于历史同期水平。其中,房租环比下跌0.1%,同比增速0.1%仍处于低位;交通工具价格环比延续下跌态势,同比跌幅进一步扩大。

10月食品价格环比下跌0.8%,低于去年同期涨幅0.3%,也低于前十年同期均值0.1%。其中,猪肉价格环比下跌2%,鲜菜价格下跌1.9%,蛋类价格下跌3.6%。猪肉价格同比下降30%,创18个月新低。燃料价格涨幅回落。10月交通工具用燃料价格环比增长1.8%,连续4个月上涨,涨幅较9月2.3%回落。随着国际原油价格近期回落,燃料价格可能再次出现下滑。

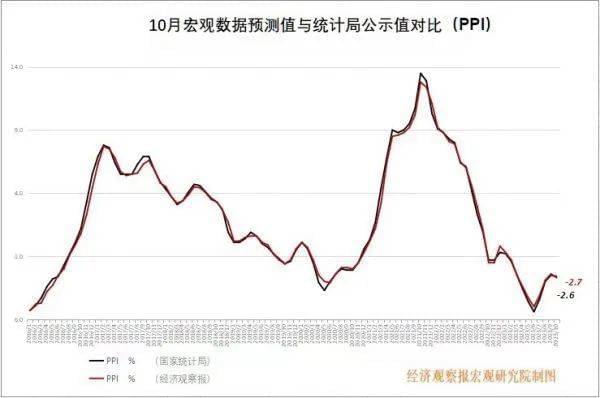

PPI:同步回落,生产需求走弱

PPI公布值(同比):-2.6%

前值:-2.5%

PPI预测值(同比):-2.7%

兴业证券首席宏观分析师段超点评:上游回升中下游走弱,PPI同比降幅扩大。本期上游价格延续回升走势,其中能源化工产业和黑色金属矿采价格持续改善,但中下游价格均出现一定走弱,计算机通信和电子设备制造价格回落更加明显。

PPI环比零增长,生活资料价格由涨转跌。本期PPI环比增速较前值回落,生产资料端价格仍处上涨区间,生活资料端价格由涨转跌。

需求放缓影响价格,万亿增发国债或支撑后续生产价格。万亿增发国债在今年四季度启动,并在明年逐步形成实物工作量。各类投资项目的启动,或有效提振生产需求,并支撑生产价格。

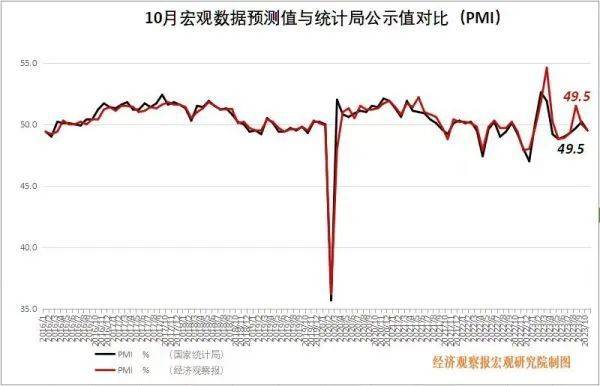

PMI:企业预期仍乐观

PMI公布值(同比):49.5%

前值:50.2%

PMI预测值(同比):49.5%

德邦证券研究院芦哲点评:10月PMI超季节性回落表明当前经济复苏的基础仍不稳固,但企业预期仍较乐观,短期不必担忧经济基本面,随着增发国债和调整赤字的落地,接下来半年内基本面有望保持较高景气。具体来看,10月产需指数均有所回落,生产扩张明显放缓是PMI回落的主要原因;小型企业订单指数逆势上升体现政策提振需求的传导演进;受大宗商品价格波动影响价格指数大幅回落,10月通胀或有下行风险;库存迎来实质拐点。

随着增发国债和专项债额度提前下达,11月、12月PMI将回到荣枯线以上;明年一季度,增发国债和提前下达专项债陆续形成实物工作量,基本面将进一步改善,经济增长有望迎来“开门红”。

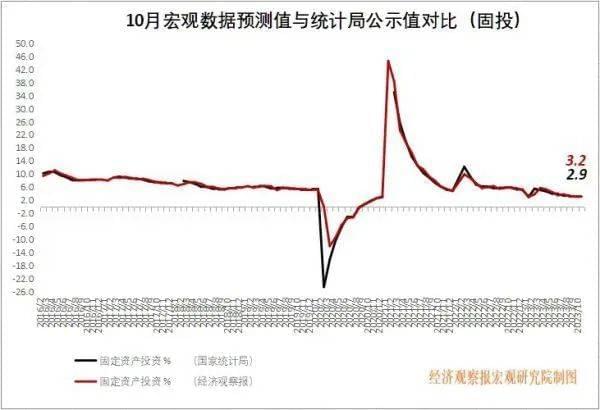

固投:投资增速趋于下行

固投公布值(同比):2.9%

前值:3.1%

固投预测值(同比):3.2%

财通证券首席宏观分析师陈兴点评:今年前10个月,全国固定资产投资同比增长2.9%,较前值下行0.2个百分点;10月当月全国固定资产投资同比增速回落至1.2%,两年年均增速也有走低,其中,民间投资同比增速上行至0.4%。

具体来看三大类投资,制造业、基建和地产投资增速动能有所放缓。首先,新增专项债发行进程趋缓,叠加假期因素的扰动下,10月新、旧口径下的基建投资增长放缓;其次,在地产销售持续低位负增的背景下,房企的开发资金缺口仍存,10月地产投资增速企稳在-11.3%;最后,在民间投资改善尚不稳固的背景下,制造业增长动能有所放缓,10月制造业投资增速下行至6.2%。

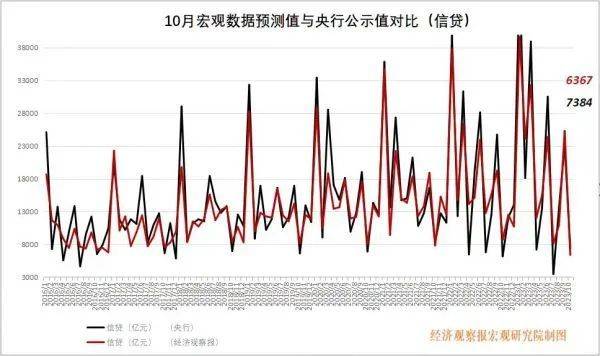

信贷:总量企稳,居民端有待改善

新增信贷公布值(同比):7384亿元

前值:23100亿元

新增信贷预测值(同比):6367亿元

国泰君安证券首席宏观分析师董琦点评:信贷总量同比多增,企业端表现尚可,居民端有待改善。10月新增信贷7384亿元,同比多增1058亿元。分结构来看,企业贷增加5163亿元;居民贷减少346亿元。此外,中长期贷款增加3828亿元,与往年均值相比尚可,但与2023年前期的强势相比显得后劲不足。

10月居民贷减少346亿元,仅好于2022年同期。其中,中长贷新增707亿元,同比多增超300亿元,不过较往年4000亿元左右的水平相差甚远,表明居民加杠杆的意愿跟能力均有待改善,从遇冷的地产销售数据中可以得到进一步印证。此外,短贷缩量超1000亿元,意味着居民对未来资产负债表的预期不稳,消费动能的释放仍需要政策呵护。

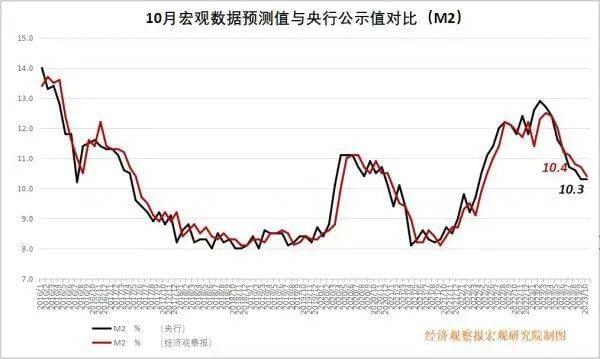

M2:同比增速较上期持平

M2公布值(同比):10.3%

前值:10.3%

M2预测值(同比):10.4%

北大国民经济研究中心首席宏观分析师苏剑点评:2023年10月末,狭义货币(M1)余额67.47万亿元,同比增长1.9%,较上期下降0.2个百分点;广义货币(M2)余额288.23万亿元,同比增长10.3%,较上期持平,低于市场预期。

从M2与M1的同比增速差看,10月末两者的同比增速差为8.4%,增速剪刀差较上期提高0.2个百分点。自2023年以来,M1同比增速已经形成持续性下降的趋势,且本月的M1同比增速已经降至2009年初以来的低位(排除受春节效应的月份),显示市场资金活化程度持续较弱,表明实体部门支出意愿较为谨慎。这一定程度也是印证了企事业单位中长期贷款边际减弱的迹象,企业经营内生动力出现了波动,这也间接反映出市场预期还需进一步巩固。

从社融与M2的同比增速差看,10月末两者的同比增速差为-1.0%,较上期继续减少0.3个百分点,增速差延续趋势性减少。自2022年4月以来社融扩张速度持续弱于货币扩张速度,且增速差持续为负,预示着资金流动性持续充裕。自今年以来,稳经济政策持续落地生效,尤其是第一季度政策发力显著,增速差持续减小,表明资金空转现象有持续缓解的趋势,但值得关注的是这种增速差的持续减少是以M2同比增速下降快于社融同比增速缓慢实现的。

本文来自微信公众号:经济观察报 (ID:eeo-com-cn),作者:李晓丹、黄蓉蓉