储能舞台上,液流是个既新又旧的面孔。

1884年,法国工程师 Charles Renard 发明锌-氯液态电池,用于军用飞艇,已初具锌-溴液流电池的雏形,彼时还没有附加流体驱动系统。

1950年,离子交换膜诞生,液流电池技术开始萌芽。

1955年,通用电器公司将聚苯乙烯磺化修饰后得到第一个质子交换膜,就像芯片之于电子行业,液流电池有了新的突破。

1971年,日本科学家Ashimura和Miyake首次提出现代意义的液流电池概念。

进入21世纪,随着对锌溴、全钒、铁铬的探索,液流电池开始真正走向商业化,在锂电储能的大背景下,以全钒为主的多种液流电池徐徐登场。

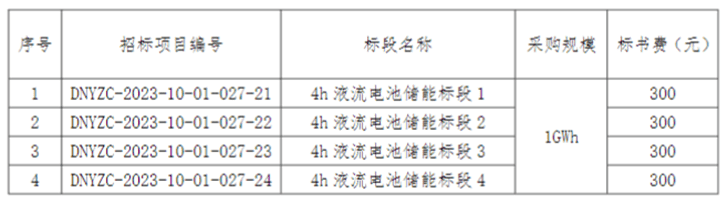

随着政策增多,中核汇能于2022年进行“GWh级”液流集采。今年10月7日,国家电投拟采购1GWh 4h液流电池储能系统,再次实现“GWh级”液流电池招标。

国家电投招标文件节选

液流开始拼起锂电未完成的储能版图,甚至在某些领域代替了锂电的角色,通过与业内人士的深入调研,芯流智库将从三个方面解析液流和锂电的储能新格局:

1、液流电池为何异军突起?

2、聚光灯之外是背后的痛点;

3、锂电仍在,新型储能去往何处?

需求创造市场

提到液流,就绕不过“长时储能”的概念。

业界普遍认为,长时储能是持续放电时间不低于4小时的储能技术。对于国内而言,目前大规模在建的是2小时的储能系统。

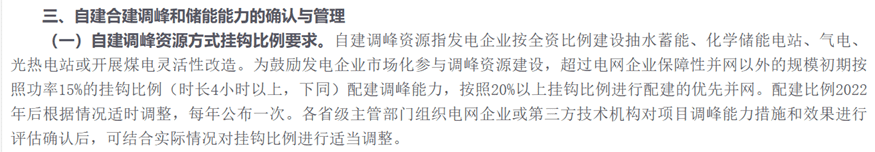

2021年7月,4小时储能概念在国内首次提出,国家发改委、能源局发布《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》,鼓励市场化并网新能源项目按照装机容量15%~20%配建时长4小时以上调峰能力。

国家发改委、能源局《通知》文件节选

储能领域,充放电时长决定着储能容量,随着发电侧的应用场景逐渐增多,业界迫切需要容量型储能方案提供稳定性和灵活性。换句话说,“大瓶子”能做更多“小瓶子”做不到的调节工作。

芯流智库了解到,在澳大利亚南部有一种不配储的风、光为主体的用电策略,晚上需要三到四个小时调峰、调频,此时采用的是火电,可见锂电的充放电时长不尽人意。

伴随着锂电储能普遍为2小时的背景,液流电池迎来了春天。

液流电池将反应物储存于电解质溶液中,正负极的电解液在单元外存储,利用泵和管路输送到电池内部,电解液循环供给。

两处的电解液由质子交换膜隔开,可实现电化学反应与能量储存场所的分离,使得电池功率与储能容量设计相对独立。

全钒液流电池原理图

通过增加电解液的量或提升电解液浓度增大储电容量,增加电池堆数目提升功率。如此,长时间大容量储能成为可能。

除了难以满足4小时及以上的削峰填谷需求,安全问题也是锂电储能的一大痛点,日渐成熟的液流技术恰好填补了这块版图。

不存在失火爆炸风险,液态活性物质充放电过程只有价态变化,避免了传统电池随使用而产生的相变化与枝晶,不会发生电池短路问题。隔离的电解液储罐使得反应物质分开,不存在自放电问题。

液流电池的种种特征,填充了锂电时代的需求。

与此同时,新型储能的大家族里,抽水蓄能和压缩空气储能这两兄弟各有优劣。

势能制造虽不成问题,但轮机摩擦产生的热量会衍生其它问题,一旦过热,可能会导致发电中止。技术层面,水库高位和下流低位的高度差距(即高低势差)分为450m以下、450m~750m、750m以上三档,但受制于产热因素,国内大部分机器在500m~600m。

抽水蓄能示意图

压缩空气储能需要特殊的地理环境作为“储能室”,虽然有可持续发展的前景,但压缩过程中大部分能量转化为热能,储能效率不高。

压缩空气储能示意图

相较而言,液流储能成了更容易利用和量产的方案。

液流的暗面

时至今日,液流圈里,全钒产业链初具规模,锌溴、锌铁、铁铬(前两者为锌基)的商业化路线仍在探索中。

全钒本身的技术基础较为成熟,行业内部已有多家企业布局其中。

相对而言,锌溴仍有技术难点,铁铬中的铬矿则主要靠进口。两者虽有成本优势,但项目规模相对较小。

至于析氢问题,所有液流技术路线(水系电池)都存在。

芯流智库在与业内相关人士的深入调研中,了解到行业的聚光灯之下,还有一些不容忽视的斑驳。

第一个问题是质子交换膜的“卡脖子”难题。

一直以来,质子交换膜可谓是电池行业的中枢神经。技术难度大、国产替代少,供不应求的国内市场纷纷依赖进口。

杜邦公司是全氟磺酸膜的元老,可几乎垄断的地位将膜炒到了天价,膜的成本几乎占据整个液流电池的一半,而且国内还要面临未来可能出现的断供问题。

业内人士告诉芯流智库,红杉等知名VC投资的科润公司,试图将燃料电池的膜作为替代,但价格依旧不菲,部分产品一平米需要2000元,且替代效果难言理想。

与此同时,映入眼帘的还有复合多孔膜,价格较前者更加实惠。一家位于山东的主营全钒液流储能的公司高管告诉芯流智库,他们已实现复合多孔膜的国产化替代并着手量产,这是该公司方案的核心优势之一。

自研是质子交换膜国产化之路的主旋律,电堆结构的突破为时尚早。在这条路上,虽然有先行者,却仍是长路漫漫。

第二个问题是技术与宣传的割裂。

行业向好的大背景下,坦诚需要成为硬道理。技术在液流圈实际上没有完全的保密,融资虽重要,产品也是硬道理。公司需要在产业化宣传与技术进步中找到平衡点,警惕脱节陷阱。

业内人士告诉芯流,就专利而言,除了电堆结构不同,机械机构都很相似,最终服务于并网之后,遵守的标准更是相同,没有所谓的知识专利可以绕过去。并网之后,国网的数据也会是公开的。

此外,客户和制造商的数据共享非常重要,一致性和良率是后续提升的两大关键,类似于半导体,后台用户的新数据,甚至于会反馈给台积电等国际制造商。所谓的“液流技术保密”之谈,还应思考逻辑是否自洽。

第三个问题是机械结构。

这里举某个液流电池的技术路线具体阐述。

不同金属元素在液体中的整体迁移速度不一,进而牵扯到辅助工具,如泵的精细操作。水系迁移的问题一定要通过泵来解决,为了让不同元素流动起来,两侧泵需要产生不同大小的气压,当两种元素产生交互后,高压侧会阻碍低压侧流动。

因此,业界亦有说法认为,未来液流储能的出路在单一元素而非多元素,不同元素间的条件差异较多,反应面积往往不同,会容易造成漏液问题。

对于“漏液”问题,专注液流电池研究的大连海事大学的马相坤教授曾指出:“技术可靠性大家听得最多的就是液流电池的跑冒滴漏问题,这是做企业必须要解决的最基本的问题,你要拿出一个产品跑冒滴漏,这是不可能合格的。”因此,解决“漏液”问题,是液流电池需要达到的及格线。

对于多元素来说,目前还没找到办法根本性解决这个问题,存在不稳定的隐患。这是由机械结构而不完全是电解液造成的。全钒作为单一元素的液流手段,相对较容易解决这个问题。

第四个问题是电解液循环次数。

业内相关人士告诉芯流智库,锌基元素液流电池存在锌枝晶问题,其电解液在经历不到千次循环后,即存在快速损失的现象。随着反应发生,在电堆中产生了大量沉积元素,反应元素随循环次数越来越少,损耗严重,能量转化效率迅速低于60%。

那么,再去宣传循环次数长、全生命周期度电成本低实则是矛盾的。

循环多次之后,如果需要重新加电解液,售后、维护成本不断升高,如何能保持较低的度电成本?中科院大连化学物理研究所研究员张华民以全钒电池举例,在4小时储能状态下,电解液成本占其中的50%;10小时系统电解液成本占70%。

其实,电解液问题早有专家注意到。大连海事大学的马相坤教授曾指出:“液流电池号称是容量不衰减,它真的不衰减吗?也衰减,只不过它可以容量恢复,如何定期恢复,用什么频率,这是要建立起来的。还有定期检查。”

第五个问题是无法快速验证。

有别于锂电的BMS系统,液流领域还不存在配套的BMS软件,无论是全钒、锌系还是铁铬,都需要自己做开发。

类似于芯片中专业的老化机器,储能领域也需要可靠性测试的手段。

但液流做不了,为了验证可靠性,假设2小时充满电,4小时放完电,全流程也占用了大量时间,一天只能做4个循环,一年的验证次数寥寥无几。如此想来,上万次的循环次数将如何验证?

另外,近几年成立了大量新兴的液流电池公司,有些存活时间不过五年,产品面世不过两年,液流电池的验证问题,实际上都是明显摆在台面上、而无法跳过的。

第六个问题是电堆的生产一致性。

产能扩大后,保持产品一致的技术难度在急剧上升,标化产品在整个制造业中都是非常困难的。汽车工业尚且很难在短时间量产中做到一致性,那么,尚处于新兴期的液流储能又如何解决这一问题?

其实业界对生产一致性的问题早有注意。中科院大连化学物理研究所研究员张华民曾在公开场合反复强调该问题。

如果说应对一致性问题,汽车公司尚可采取召回措施亡羊补牢,液流产品则面临巨大的成本压力。因为占地面积巨大、且含部分危险化学元素,液流储能产品坏了之后,难以处理。

除此之外,非一线厂商在产品设计中对质量的考量,以及储能厂商人力部门的水平也决定着企业发展的前景。

2023年是液流乘势而起的一年,但也仍需小心行舟。

锂电与液流的“局部战争”

实际上,锂电和液流尚且达不到替代关系,更像是交叉中的需求互补。虽然存在问题,锂电仍是如今的主流。

首先,锂电充放速度快,数月时间能达成多次测试、迭代与验证迅速,在经历过第一代锂电产品的淘汰后,市场验证更为完整。

其次,锂电本身存在配套的BMS系统,可靠性验证门槛低。

最后,锂电本身相对稳定,并网的量可以很小,占地面积不大,即使有问题也可能局限在偏僻地域。从长远看,可配风电与光电,相对而言具有较强价值。

稳定本身就是锂电相对于液流的价值所在,类比火电亦是同一个道理。

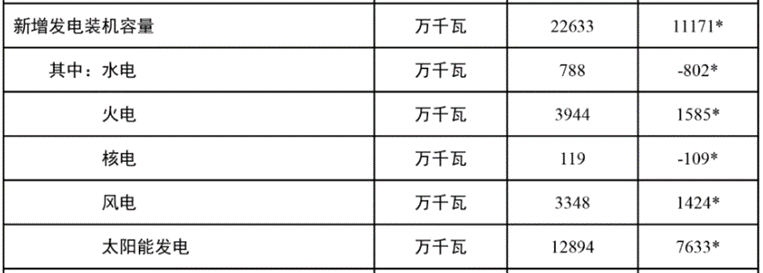

业内相关人士发现,在碳达峰、碳中和的背景下,火电反而增长迅速。能源局最新电力工业数据显示,在绝对装机规模上,火电仅次于光伏的成长,原因有二:其一,在负荷中心发挥支撑性电源作用;其二,在西北地区进行调节。

在几经验证的今天,稳定决定了锂电在新能源发电储能中的主流地位不减。

1~9月全国电力工业统计数据一览表

商业战争中,了解对手,往往能收获更好的成长。无论是正当其时的锂电储能,还是初生牛犊的液流,虚心往往比割裂来得更实在。

锂电储能虽有时长和安全性两大瓶颈,却拥有完整的产业链、技术手段和成熟的市场环境。业内人士告诉芯流智库,工商业储能领域,锂电是毫无疑问的主流;电网侧,液流开始冲击锂电的地位。

液流应需而生,更要脚踏实地。

缺失的国产质子膜、难以实现的快速验证在呼唤着产业链中涌入先锋,知行合一、产品一致性的考量则警示着厂商把握口碑,电化学侧和机械结构的突破正倒逼新一轮的技术革新。

未来已来,储能新地图大局未定,化学材料领域的新技术方案远不如芯片行业明朗。中科院大连化学物理研究所研究员张华民认为:“一个企业液流电池技术从研发到产业化,至少需要5~10年磨练和完善,没有捷径。”如此看来,液流与锂电仍需教学相长。

最为核心的两点,液流储能一方面需要更加接地气,认真倾听电网侧用户的声音和需求;另一方面,产业界需要加快产品的市场验证,一些厂商需要先打磨出合格的产品,一些产品需要加快市场迭代。

毕竟,从根本上讲,液流储能是服务于电力网络的,不能独立存在,任何新兴的技术路线,都要通过终端用户的严苛考验。

本文来自微信公众号:新能源商业评论(ID:nebr-xinliu),作者:陈梁