在过去两年里,全球半导体产业经历了一段“跌宕起伏”的时期,尤其是最近一年来,半导体市场深陷下行周期。根据Gartner的预测数据,预计2023年全球半导体收入将下滑11.2%,进一步恶化了半导体市场的短期前景。

尽管半导体市场表现低迷,但作为长周期内极具成长性的赛道,半导体行业的投资热情并未消失,半导体企业间的并购也从未停止。

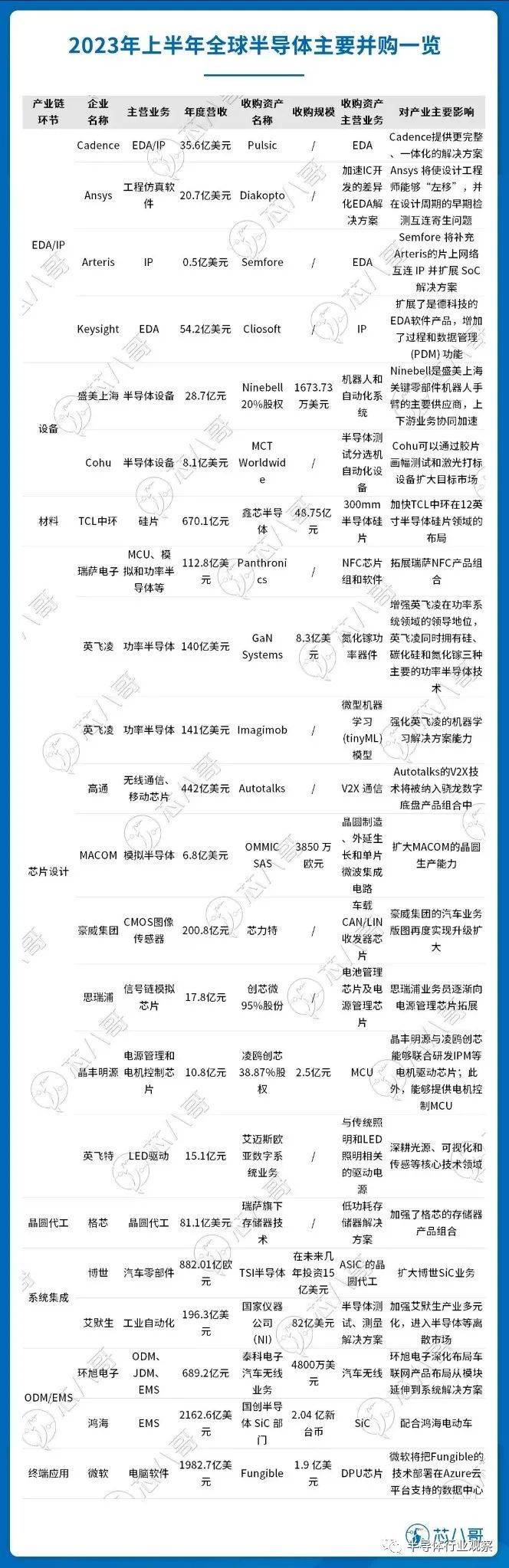

今年上半年,半导体行业发生了多项收购事件,其中瑞萨电子收购Panthronics、英特尔收购高塔半导体、英飞凌收购GaN Systems、高通收购Autotalks等一些并购事件引发行业广泛关注。

根据芯八哥数据不完全统计,2023上半年全球半导体行业进行了多笔并购:

资料来源:公开资料,芯八哥整理

这些交易凸显了在复苏半导体产业中并购的重要性,半导体公司积极采用并购策略,以在行业中获得竞争优势并满足不断增长的市场需求。

2023年下半年来,在全球产业竞争加剧形势下,半导体行业新一轮并购重组潮似乎正在涌动。

一、近期并购案例一览

1. 日本财团收购东芝

日前,据路透消息,日本私募股权公司 Japan Industrial Partners成功完成对东芝2万亿日元(134 亿美元)的要约收购。

东芝将于11月22日召开特别股东大会,批准其股票合并,该公司将于12月20日从东京证券交易所退市。

东芝在日本商业史上的地位不可小觑,即使放眼全球,东芝也是最知名的综合性跨国企业之一,其鼎盛时期业务范围覆盖制造、电子、电气、金融、机械等多个领域,市场占有率均居全球前列。

关于东芝的败局,很多分析人士指出是日本制造的缩影。事实上,日本家电行业近年来整体状况不佳,但东芝公司对电视机、洗衣机、个人电脑这些传统家电业务千般不舍、万般不弃,最终失去了业务结构转型的大好机会。

2. 艾默生收购NI

10月11日,艾默生发布公告称,已完成对NI的收购,NI将成为艾默生内部新的测试与测量部门。

据悉,NI创立于1976年,是一家测量行业的上市公司,在世界各地设有50多个分公司和办事处和众多系统联盟成员。30多年来,NI帮助测试、控制、设计领域的工程师与科学家解决了从设计、原型到发布过程中所遇到的种种挑战。

艾默生表示,收购NI提升了艾默生作为全球自动化领导者的地位,并扩大了其利用近岸外包、数字化转型、可持续发展和脱碳等关键长期趋势的机会。NI带来了软件、控制和智能设备产品组合,预计将加速艾默生的收入增长,使其增长目标达到4-7%。

3. Cadence收购Intrinsix

上个月,Cadence宣布就收购Intrinsix Corporation达成最终协议。

Intrinsix是无线连接和智能传感技术领先企业CEVA的全资子公司,是一家专注于美国航空航天和国防工业的设计工程解决方案提供商,在射频、混合信号、数字、软件、安全处理器和异构SoC接口IP领域提供复杂的SoC设计专业知识,拥有超过1500种成功设计,其客户群包括英特尔、IBM、ADI和Lockheed Martin等公司。

此次收购将为Cadence带来一支技术精湛的工程团队,他们在先进节点、射频、混合信号和安全算法方面拥有专业知识,为航空航天和国防工业等关键高增长垂直行业的客户提供支持,解决不断增加的芯片和系统级的复杂性,加快产品上市时间。

4. Cadence连下两城扩展EDA/IP业务

7月15日,Cadence宣布完成对EDA公司Pulsic的收购,进一步拓展其多物理场系统分析和计算流体力学产品阵容。

7月20日,Cadence再次就收购Rambus SerDes和内存接口PHY IP业务达成最终协议。

内存和SerDes IP设计和集成仍然是人工智能、数据中心和超大规模应用、CPU架构和网络设备设计中不可或缺的一部分,Rambus IP和经验丰富的团队的加入进一步加速了Cadence的智能系统设计战略,从而推动卓越设计。

收购Rambus PHY IP拓宽了Cadence完善的企业IP产品组合,并扩大了其跨地域和垂直市场的影响力,例如航空航天和国防市场,提供完整的子系统解决方案,进一步满足Cadence全球客户的需求。

5. AMD收购AI初创公司Mipsology

前不久,AMD收购了法国初创公司Mipsology,以增强其人工智能推理软件能力,向人工智能芯片巨头英伟达发起挑战。

Mipsology由仿真器公司EVE的FPGA专家于2015年在法国帕莱索创立,开发FPGA编译技术,实现FPGA结构利用率超过100%,并于2020年进军人工智能领域。其Zebra AI软件支持包括TensorFlow、PyTorch在内的行业框架、ONNX Runtime,将有助于加速FPGA运行AI工作负载。该集成还支持AMD统一人工智能(UAI)软件堆栈,该堆栈提供跨边缘、端点和云的紧密结合的人工智能训练和推理接口。

简单来看,Mipsology开发“即插即用”软件,可以加快人工智能推理性能,而无需新工具或更改神经网络模型。推理是人工智能的一个重要方面,它允许应用程序根据经过训练以识别模式或对象的模型进行预测并生成响应。

此次收购是AMD更大战略的一部分,旨在挑战英伟达在AI计算领域的主导地位,AMD董事长兼首席执行官Lisa Su称其为“用于AI推理和训练的领先GPU、CPU和自适应计算解决方案”。

AMD表示,Mipsology技术精湛的软件团队在提供在AMD自适应计算芯片上运行的AI软件和解决方案方面拥有经过验证的专业知识,并将加入AMD AI Group,以帮助进一步加快我们的客户参与度并扩展我们的AI软件开发能力。具体来说,该团队将帮助开发我们完整的人工智能软件堆栈,扩展我们的软件工具、库和模型的开放生态系统,为在AMD硬件上运行的人工智能模型的简化部署铺平道路。

6. AMD收购Nod.ai

日前,AMD又计划收购一家名为Nod.ai的人工智能初创公司,作为增强其软件能力的一部分。此次收购是在AMD最近收购Mipsology之后进行的。

经过十多年的耕耘,英伟达通过其生产的软件以及软件开发者生态系统,在AI芯片市场建立了强大的优势。

为了追赶竞争对手,AMD计划大力投资该公司先进人工智能芯片所需的关键软件。

AMD拥有用于AI工作负载的充足芯片储备,但英伟达的CUDA软件平台已成为GPU编程事实上的行业标准,使该公司相对于竞争对手具有难以超越的优势。然而,英伟达的CUDA是专有且闭源的,这与AMD使用开源解决方案(如ROCm编程堆栈)的策略形成鲜明对比。

为了创建更具凝聚力的软件产品组合,AMD重新调整了ROCm开发。

Nod.ai的开源软件与AMD的软件战略完美契合。Nod.ai团队的加入加快了AMD推进开源编译器技术并在整个AMD产品组合中实现可移植、高性能AI解决方案的能力。如今,Nod.ai的技术已经广泛部署在云端、边缘以及各种端点设备中。

7. 罗姆收购原Solar Frontier国富工厂

7月,罗姆宣布将收购原Solar Frontier国富工厂,以扩大SiC功率半导体的产能。

随着新能源汽车的火热,SiC逐渐显露出了成为功率器件后起之秀的潜质。根据市场分析机构Yole的预测,在未来五年,SiC功率器件在整个功率器件市场的份额将高达30%。到2027年,整个行业规模也将会高达60亿美元。

为此,罗姆做了一个长远的规划,以确保自己能成为这个市场的有力竞争者。

罗姆为SiC功率半导体业务设定了2027财年销售额2700亿日元以上的目标,并计划在2021财年至2027财年投资5100亿日元。2022年12月,罗姆阿波罗筑后工厂的新制造大楼将开始量产,规模将逐步扩大,预计将比本财年增长6.5倍。该公司表示,通过进一步增加本次收购的原国富工厂的新生产大楼的产能,到2030财年,产能可比2021财年增加35倍。

此外,罗姆还计划到2025年在8英寸晶圆线上转向SiC功率半导体生产,并在筑后工厂的新制造大楼内引进了可将6英寸晶圆转换为8英寸晶圆的制造设备。该公司表示,正在考虑在原国富工厂引进8英寸晶圆的制造设备。

8. 英飞凌收购UWB芯片公司3db

近日,英飞凌收购了总部位于苏黎世的初创公司 3db Access AG,该公司是安全低功耗超宽带 (UWB)技术的先驱,如今已成为主要汽车品牌的首选IP提供商。

3db提供安全、超低功耗和高精度的集成UWB测距和传感。其集成产品可实现广泛的应用,包括可证明的对有价值资产的安全访问、无缝移动支付的邻近安全证明以及互联智能设备的实时高精度定位。

此次收购进一步增强了英飞凌在安全智能访问、精确定位和增强传感方面的产品组合。英飞凌现在将UWB添加到其包括Wi-Fi、蓝牙/低功耗蓝牙和NFC解决方案在内的连接产品线中,进一步满足更多的汽车、工业和消费物联网应用需求。

ABI Research预计, UWB芯片组市场将以每年13%的速度增长,到2028年将达到约31亿美元。面对巨大的市场潜力,双方将努力丰富主要物联网和汽车应用的安全定位和传感功能,把握市场机遇。

9. 文晔收购富昌电子

今年9月,文晔宣布38亿美元收购富昌电子,这是继文晔收购世健科技后,又一拓展全球布局的重要里程碑,此举使其成功跻身全球半导体分销商前三强。

富昌电子拥有经验丰富、实力雄厚的管理团队和才华横溢的员工队伍,在产品供应、客户覆盖范围和全球布局方面与文晔科技高度互补。此次收购对文晔科技和富昌电子来说是一次变革,对电子元件生态系统也具有重要意义。

10. Allegro收购Crocus

前不久,运动控制和节能系统功率和传感半导体厂商Allegro宣布以4.2亿美元现金收购Crocus Technology。

Crocus是一家私营公司,是先进隧道磁阻(TMR)传感器技术的领导者。此次收购带来了独特的技术和产品,非常适合服务于电动汽车、清洁能源和自动化领域的高增长应用,并拥有200多项专利的支持。到2030年,磁传感市场预计将增长到50亿美元以上,其中TMR是增长最快的细分市场,预计到2030年,潜在市场将接近10亿美元。汽车和工业应用预计将推动TMR预计30%的复合年增长率,这将显着推动TMR的增长。超过了整个磁传感市场的增长。

Allegro表示,除了加快我们的TMR路线图并进一步加强我们在磁传感器领域的领导地位之外,此次收购还将使我们能够提供更广泛、更具差异化的产品,以使我们的客户受益。

11. Nordic收购Atlazo IP组合

Nordic宣布,已就收购美国人工智能和机器学习公司Atlazo的知识产权组合达成协议。此次收购是一项战术举措,旨在为Nordic提供内部人工智能/机器学习能力,并在其低功耗物联网产品组合中进一步开发小型化边缘处理机器学习能力。

Nordic在声明中表示:“虽然这对Nordic来说是一次小型补强收购,但我们认为它具有战略意义。边缘设备的重要性日益增加,导致对网络边缘的计算能力、先进服务和智能的需求更大。为了满足这些需求,Nordic打算在未来的片上系统中利用Atlazo的超低功耗AI/ML处理器技术,增强公司在Nordic运营的许多垂直市场领域的市场产品。”

此外,预计Altazo的传感器技术将有助于其在医疗保健市场的发展,特别是在该市场为可穿戴设备和诊断设备提供芯片。

12. 瑞萨电子收购Sequans

8月7日,瑞萨电子宣布将收购法国Sequans,一家法国蜂窝物联网无线芯片和模块制造商。

Sequans成立于2003年,长期从事LTE-M/NB-IoT无线模块平台“Monarch”的开发,在美国、英国、以色列、中国台湾和中国大陆设有办事处。

Renesas和Sequans自2020年10月以来一直合作开发基于Monarch的物联网模块。通过此次收购,瑞萨电子将加强其针对WAN(广域网)市场的产品阵容,包括蜂窝物联网。

此前,瑞萨电子收购了Dialog Semiconductor、Celeno Communications和Panthronics,并收购了Wi-Fi、蓝牙和NFC连接技术。此次收购Sequans旨在进一步扩大了瑞萨电子的物联网连接技术范围。

13. Littelfuse收购Elmos晶圆厂

今年6月,Littelfuse签署协议收购Elmos位于德国多特蒙德的200毫米晶圆工厂。该交易价值约9300万欧元,预计将于2024年12月31日完成,尚待监管部门批准。

Elmos是一家半导体制造商,主要研发、制造和销售汽车电机驱动器、LED驱动器和超声波测距传感器。此次签署出售协议的工厂是一家生产350nm工艺汽车半导体的传统半导体工厂。

此前,在2021年12月,志在成为一家无晶圆厂公司的Elmos签署合同,计划将工厂以8500万欧元出售给中国赛微电子旗下的瑞典MEMS专业代工厂Silex Microsystems。然而,2022年11月,德国联邦政府不批准该合同,理由是“认定其威胁到德国的秩序和安全”。

通过此次收购,将增加一支经验丰富的团队以及高效、高质量的晶圆加工业务。Littelfuse打算扩大其在功率半导体领域的能力,以适应可再生能源、能源存储和电动汽车充电基础设施等高增长应用。

二、并购背后,释放出哪些信号?

不难理解,“并购整合”是半导体产业发展的一大趋势,企业通过收购的方式快速占领“新高地”,获得新的技术和资源,提高生产规模和竞争力,加强业务护城河或快速占领新兴市场并实现快速发展。

从上述近期并购案例来看,多集中在EDA/IP、AI,以及第三代半导体等领域。

1. EDA/IP并购频现

EDA/IP属于半导体上游支撑产业,其对于芯片设计、制造、封测的重要性不言而喻。为了满足不断增长的复杂市场需求,各大巨头一直在采取并购策略来推动行业发展与自身成长。

这也是Cadence频繁并购的原因所在。

实际上,从长远来看,半导体的发展离不开并购,尤其是EDA行业的发展历程更是一段充满并购事件的壮丽史诗。

据数据统计,过去30年间,EDA行业经历了近300次并购,其中在行业鼎盛期,一年中甚至会发生约20次并购。通过这些并购,它们汇聚了来自不同领域的技术、知识和人才,持续扩展了产品和服务组合,以更好地满足客户需求,提升了市场竞争力。

这种自主研发与并购结合“双管齐下”的策略,使得三大EDA巨头能够持续不断地创新,引领着行业发展的浪潮。同时,它们在全球半导体生态系统中扮演了关键角色。通过整合多种技术和资源,它们为半导体设计、制造和验证等领域提供了全面的解决方案,推动了半导体产业的迅猛增长,保护了全球半导体行业的竞争力。这也反映了在高科技领域,技术创新和市场整合密不可分,而并购已成为推动产业演进的重要动力之一。

2. 芯片巨头抢占AI赛道

AI是今年最火的赛道之一,对此,行业厂商也试图通过并购来提升自身竞争力。比如,英飞凌收购微型机器学习领域的领导者Imagimob,来提升其微控制器和传感器上的TinyML边缘AI功能。

ADI、瑞萨电子也进行了边缘侧AI/ML的布局。

以ADI近期收购Mipsology和Nod.ai为例,展现出ADI追赶英伟达的企图。

自去年以来,Lisa Su和其他高管制定了一项全面的人工智能战略,该战略聚焦“AMD在云、边缘和数量日益多样化的智能端点方面的数十亿美元的增长机会”。

今年6月,AMD强大的AI芯片Instinct MI300系列向英伟达展示了迄今为止最大的挑战。新产品阵容包括MI300X,与英伟达的旗舰H100数据中心GPU相比,MI300X将为运行大型语言模型提供更高的效率并节省成本。

但AMD要想在人工智能计算领域有效挑战英伟达,芯片设计商需要吸引软件开发人员在其硬件上进行构建。这就是为什么AMD正在整合以前不同的CPU、GPU和自适应芯片软件开发堆栈,以提供“有凝聚力的AI训练和推理接口”,称为AMD统一AI堆栈。

通过对Mipsology和Nod.ai的收购,AMD希望能够帮助公司加速客户参与并扩展人工智能软件开发能力,使客户能够轻松部署针对AMD硬件调整的高性能AI模型。

但面对追赶,英伟达也在持续发力。

继今年2月,英伟达秘密收购了AI初创企业OmniML后,7月,英伟达又达成价值3亿美元的Lambda Labs股权的交易,Lambda Labs同样是人工智能初创企业,主营业务是为人工智能训练提供GPU云服务,其竞争对手包括AWS等主要云服务商。

值得一提的是,英伟达的钱不但花在边缘计算和AI云服务,英伟达还向生物技术公司Recursion投资5000万美元。两家公司正在构建大型生物分子生成式AI模型。

正如黄仁勋曾经表示:“很多人印象里英伟达是一家芯片公司,但实际上,英伟达是一家垂直整合的AI公司。”

可见,英伟达也正在全方位布局AI领域。

3. 汽车芯片前景诱人,第三代半导体加速

此外,随着电动汽车的迅猛发展,汽车半导体负载在过去十年中一直呈上升趋势。Omdia预测,2025年汽车半导体市场规模将增长到超过800亿美元。在此背景下,汽车芯片巨头正在积极备战,通过频繁的并购活动不断提升自身实力,以应对快速发展的汽车技术需求。

2023年以来,英飞凌相继收购了GaN Systems和Imagimob两家公司,提升英飞凌在氮化镓、电动汽车车载充电器和边缘AI市场的行业地位;

瑞萨电子凭借Panthronics的NFC专业知识和产品,加强其在物联网和汽车等领域为客户提供广泛的连接解决方案;

近年来手机市场增长疲软的背景下,高通正在积极加强其在汽车芯片领域的实力,通过收购Autotalks来完善自身业务。Autotalks致力于车用V2X通信技术,收购完成后,Autotalks的V2X技术将被纳入骁龙数字底盘产品组合中。

在第三代半导体领域,诸多头部企业在今年频频收购合资,不断扩产,想要抓住第三代半导体的浪潮和风口。

从博世收购TSI、鸿海收购国创半导体SiC部门,以及罗姆收购Solar Frontier原国富工厂(日本)等,都不难看出第三代半导体分羹之局已然开展。

4. 日本半导体产业“重振”策略

除了上述企业间的并购之外,日本政府也在持续加大对本土半导体产业的投资力度,将半导体产业视为加强经济安全的战略产品,并寻求加强供应链。

不久前,由国家支持的日本投资公司(JIC)收购半导体设备制造商JSR,该交易将赋予占全球光刻胶市场30%份额的JSR更大的扩张自由,而不会受到股市表现担忧的限制。日本产业省曾表示,其目标是到2030年将日本制造的半导体销售额增加两倍,达到15万亿日元。

此外,日本财团成功收购东芝也是日本不希望本土优质半导体企业外流的例证。

据路透10月12日消息,东芝公司表示,将于11月22日召开特别股东大会,批准其股票合并,计划将于12月20日从东京证券交易所退市。

东芝被由20多家日本公司组成的财团Japan Industrial Partners成功收购,意味着这家百年企业宣告落幕。

据了解,东芝去年开始寻找收购方,比如,美国私募股权贝恩资本、全球私募巨头黑石集团、欧洲私募股权投资公司CVC等等,都曾参与过对东芝的竞购。其中,欧洲CVC提出以200亿美元天价收购东芝,但此举遭到东芝内部的反对,最终收购提议以失败告终。

其中,欧洲CVC是典型代表,2021年,欧洲CVC提出以200亿美元天价收购东芝,但此举遭到东芝内部的反对,最终收购提议以失败告终。

两年前200亿美元的价格未能成功,但如今,134 亿美元的价格却同意了收购,一定程度上而言,和自身的综合价值相比,东芝无异于选择了“日本产业合作伙伴”为主的财团作为优先收购方。

综合来看,日本正在奉行“内外兼顾”的重振策略。

“对内补足短板”:针对自身较为薄弱的制造环节,日本提供高额补贴,加速引进台积电、美光等海外半导体企业赴日建厂,以确保产能。同时成立Rapidus,瞄准“2nm芯片”量产目标,力争成为先进芯片制程国际竞争的一员。

“对外增强产业掌控力”:以政府系基金收购优势企业以掌握产业链上游环节话语权。比如,收购JSR意在将其国有化并使其非上市化,以确保在不受外国收购威胁的情况下,将其优势保持在国内。

此外,包括收购东芝在内,日本政府系资金收购大厂将成趋势。日本政府正越来越多介入重要产业发展,进行发展方向引导、提供高额补贴、甚至收购关键企业。

5. 国内半导体掀起并购潮

在全球半导体产业竞争激烈的背景下,中国半导体企业也正通过并购来拓展自身的技术能力和产品线。

今年以来,半导体硅片供应商中环领先成功收购鑫芯半导体,两家公司合并后,12英寸硅片的产能将达到近130万片/月。

电源管理芯片制造商晶丰明源成功收购了南京凌欧创芯38.87%的股权;模拟芯片公司思瑞浦收购创芯微,专注于MCU和电池保护芯片、电源管理芯片等产品线的完善。

芯力特正式加入豪威集团,环旭电子计划收购泰科电子汽车无线业务,以加强双方在车载CAN和LIN收发器芯片和车联网产品领域的布局。

纳芯微拟收购昆腾微33.63%股权,有助于丰富公司相关技术及IP储备。

兴森科技收购揖斐电电子,有助于兴森科技进入高端智能手机市场,并有望打开公司CSP封装基板和FCBGA封装基板业务与头部消费电子行业客户的合作空间。

需要强调的是,国内半导体厂商积极参与并购,不仅是推动产业升级和技术进步的重要举措,也是实现自主可控的关键路径。从整体来看,模拟芯片、MCU、功率半导体、汽车半导体是国内半导体企业并购的热点领域。

从行业趋势上看,并购整合是产业规律下的必然结果。针对国内半导体并购,北京半导体行业协会副秘书长朱晶曾表示,和国际巨头之间的整合相比,中国半导体的并购量级小,普遍是“大吃小”的形式,且发生在同类企业之间,先壮大的企业聚集更多资源,去收购后面追赶的、有一定成长瓶颈的企业。

云岫资本在报告中指出,中国半导体上一轮并购潮发生在2013-2017年,以并购基金为主的力量在海外搜寻稀缺技术,买回国内推动中国半导体发展。而后随着中美关系变化、海外并购环境变化而消失。上一轮并购以资本为推动力,这一轮更多靠企业自身驱动。

预计国内半导体产业下一轮并购潮将在2025年左右开始落地,届时众多基金迎来退出期,集体性整合潮或将会持续多年。

笔者在此前文章《半导体并购,路在何方?》中也曾提到,国内市场在半导体设备、材料以及模拟芯片和MCU等领域会率先发生并购。

国内半导体设备趋势:技术前沿性,产品完备性是半导体设备企业竞争能力的重要来源。目前国内设备上市企业大多在单一环节布局,未来有充足动力通过并购实现多环节产品布局。

国内半导体材料趋势:半导体材料国产化率整体偏低,且大多在单一环节产品布局,未来有望在国内Fab厂扩产的趋势下实现产品突破,并结合外延并购,实现快速的平台化建设。

国内模拟IC并购趋势:相较于数字芯片,模拟IC相对不追逐高端制程,更加依赖人工设计和经验积累,产品生命周期长且下游应用领域繁多,适合规模效应发展。纵观全球的模拟芯片大厂德州仪器和ADI等巨头的成长之路,他们都是通过并购战略,成功地扩大了产品线和市场份额。对于国内模拟芯片公司而言,未来势必要通过并购来增加产品线。

国内MCU芯片并购趋势:整体来看,MCU细分领域众多,软硬件开发平台具备规模效应, 国内MCU芯片规模较小,中低端消费领域布局较多,在工业和汽车刚起步,消费领域有望率先出现整合机会。

随着宏观经济波动以及资本市场洗礼,中国半导体产业已经走上新发展阶段,头部企业已逐渐从不同环节、赛道和品类中脱颖而出,行业集中度初具规模;另一方面,随着新进入者和已有的玩家进行竞争和发展,半导体的并购浪潮也将蓄势待发,出清资本泡沫,优化产业结构。

三、半导体并购的机遇与挑战

并购,永远是半导体行业的关键词。

为了在竞争激烈的环境中生存和保持竞争优势,半导体企业的并购一方面倾向于垂直强化现有业务,增强与现有产品线的组合,实现优势整合或互补,提升整体服务能力和市场竞争力;另一方面,旨在补足现有短板,横向扩张城池。

前者是大部分并购案的目的所在。比如英伟达、AMD积极收购AI初创企业,Cadence收购EDA厂商、英飞凌、瑞萨电子收购无线芯片公司等,都旨在进一步增强自身产品组合,以巩固自身在原有领域的市场地位;

而后者则旨在扩大产品线,实现企业多元化发展,降低对单一市场或产品的依赖,并更好地应对市场变化和风险。

无论是微软收购DPU芯片初创公司Fungible,高通收购以色列汽车芯片制造商Autotalks,博世收购碳化硅芯片生产商TSI,以及正在进行中的博通收购VMware等都是巨头企业出于战略考虑,通过纵向并购具有互补产品线的公司,进一步拓展多样化的布局。

在这个趋势下,技术、资本、监管环境以及行业周期性,都是推动全球半导体整合的关键因素。产业走到高成本时代,产业分级趋于稳定,多数巨头都触到发展的天花板,是全球半导体合并的主逻辑。

趋势之下,半导体并购也不乏重重挑战。

尽管近几年半导体巨头交易频繁,但反垄断趋严也在抑制交易完成。博通收购高通、英伟达收购Arm,以及前不久英特尔收购Tower等巨型交易都因监管审查失败告终。

能看到,各国对半导体的重视程度与日俱增,更加强调强化本土供应链。有业内人士表示,各国的贸易产品和半导体自给自足的情绪将使跨境并购(尤其是大型并购)在短期内变得困难。国家安全、反垄断、利益相关方的反对等各种因素都将影响半导体并购的成功率。

从目前市场中的收购案来看,技术演进刺激应用市场更迭,各个产业链环节的半导体巨头都试图通过并购强化新应用领城竞争力。

而半导体行业自身又受技术、资本市场和监管环境影响巨大呈现强周期特点,并购也随之波动,并购浪潮以技术革新为起点,受限于资本市场的退潮或监管政策的收紧。

四、写在最后

并购是半导体企业快速提升竞争实力的重要途径。

无论哪一家企业,都希望通过强强联合实现1+1>2的效果,通过并购这些企业可以更加优化财务指标,基于业务层面的互补和协同,可以扩展产品线和用户群,实现更强的供应链溢价。

真正的巨头无一例外都是借助并购,在清晰的战略牵引下,不断地进行产业链的垂直或横向整合发展壮大而来的。

如今,全球半导体产业正在经历周期波动、各国本土供应链扶持进度与半导体技术博弈的走向,或将成为影响产业并购的重要因素。

在此形势下,国内半导体行业并购日趋活跃,呈现出向好信号。

随着国内半导体厂商加入收购潮,不仅是推动产业升级和技术进步的重要举措,也是实现自主可控的关键路径。国内半导体并购也将“国产化机遇”推到中国本土芯片企业眼前,给进一步的国产替代带来了机会窗口,通过资本武器跑赢时间和市场。

参考资料

芯八哥:《从上半年全球半导体并购案看半导体发展趋势》

晨哨并购:《620亿美金!欧盟批准半导体史上最大并购案!》

半导体行业观察:《半导体并购,路在何方?》

半导体产业纵横:《停不下来的半导体并购》

新华财经:《政府系基金收购光刻胶巨头 日本“内外兼顾”谋求半导体产业重振》

意见领袖:《半导体行业并购的三大信号》

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:L晨光