出海是今年中国车企的关键词。

但在欧盟宣布正式对中国制造的电动汽车发起反补贴调查后,一种声音开始出现,中国当前出口欧洲汽车市场的体量并不大,几乎可以忽略不计;多个品牌的销量以个位数计,同时欧洲市场由多个国家组成,每个国家又有不同的政策法规和用车习惯,如今欧盟官方又正式发难,中国车企倒不如放弃这块弹丸之地,另寻出路。

大部分舆论则认为欧洲是重要的汽车市场,虽然会面对各种困难,但中国车企仍然需要想办法进入欧洲市场。

而官方发言则多表达的是抗议,商务部回应称欧方此次发起的反补贴调查仅依据主观臆断,缺乏充足证据支持,不符合世贸组织相关规则,中方对此表示强烈不满。

在2023年汽车出海论坛上,中国国际贸易促进委员会汽车行业分会会长、中国国际商会汽车行业商会会长王侠则表示,中国车企出海才刚刚开始,挑战和机遇都很大,不可盲目乐观。

今年前三季度,中国汽车出口量已达到338.8万辆。但王侠表示,与国际巨头相比,中国车企的出海还处于“婴儿期”,而随着出口量的不断增长,中国汽车出海必然遇到竞争对手、知识产权、关税、市场准入、法律纠纷方面更多更为复杂的挑战。

对于准备向全球化发展的中国车企来说,遇到问题很正常,

欧洲作为全球第二大的汽车市场,作为汽车发源地,对中国车企来说,出海拿下欧洲市场有着重要的意义。

欧洲市场的份额无可替代

目前,中国车企向六大洲均有出口,其中亚洲一直是出口第一大市场,占整体出口量的1/3。但今年上半年,中国对欧洲的汽车出口量占国内整车出口总量比重达到39.1%,超过亚洲市场成为目前中国最大的整车出口市场。

2018年,欧洲市场还只占中国出口总量的5.7%,其后几年间,欧洲市场的占比一路飙升,2019年达到9.8%,2020年为15.9%,2021年23.9%,2022年26.2%。今年上半年则达到39.1%。

对欧出口所占份额快速增长的背后是新能源汽车出口的快速增长。

此前,中国新能源汽车出口主要依赖亚洲国家。2020年之前,对亚洲国家的出口占到所有新能源汽车出口的九成以上。据乘联会数据显示,2020年之前中国对欧新能源汽车出口数量始终无法突破1万辆关口。但2020年对欧新能源汽车出口突破7万辆,占新能源汽车出口总数的33%,2021年至2022年,该比例继续提升至48%和50%,对欧新能源汽车出口持续领先其他区域。

今年上半年,中国对欧盟出口汽车中,新能源车接近35万辆,超过去年全年总和。而上半年中国出口新能源车总量为53.4万辆,欧洲市场占比达到65%以上。

而从欧洲市场内部来看,今年上半年,欧洲纯电和插电混动车型的总销量为141.9万辆,其中中国制造的新能源汽车占比接近1/4。当然,这其中包含了特斯拉等外资品牌的中国工厂出口的车辆。

从国产汽车所占份额来看,目前,国产品牌汽车在亚洲、欧洲和北美洲的市占率都不到10%,在南美洲和大洋洲略高于10%,而在非洲的市占率则逐年攀升,目前已经超过20%。

数据显示,2022年中国品牌占据欧盟电动汽车市场8%的份额,预计到2025年,这一比例可能会增加到15%。

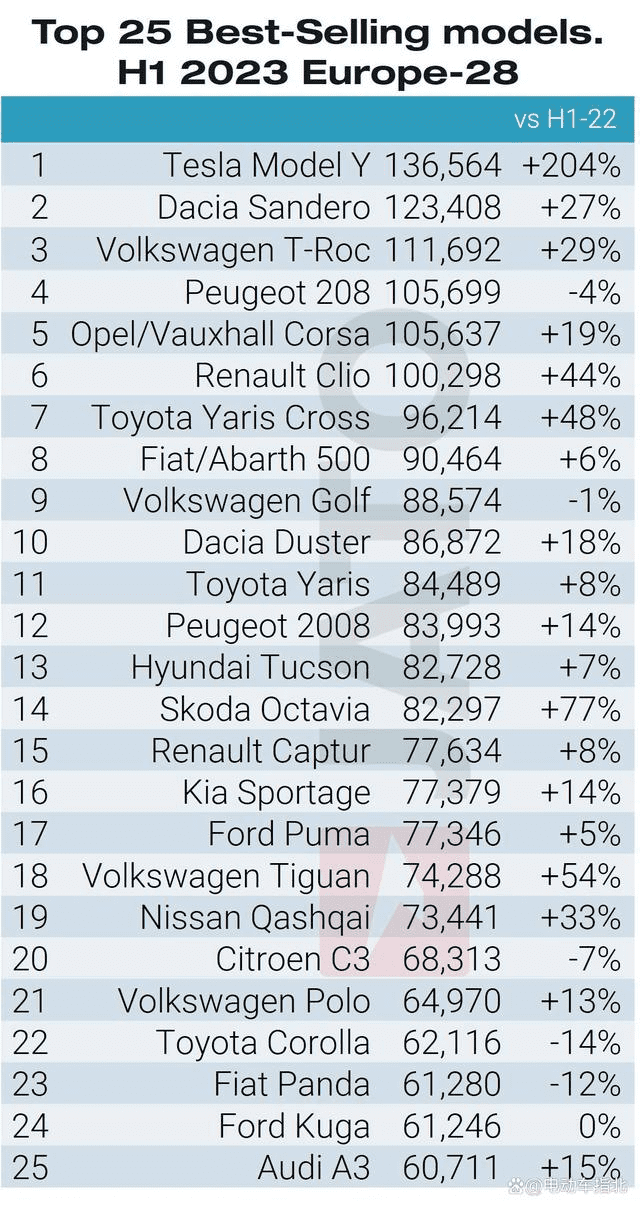

在汽车行业信息咨询机构JATO公布的2023上半年欧洲畅销车型榜单中,仅特斯拉Model Y一款为电动车型,其余均为燃油车型,且没有中国品牌。

这充分说明欧洲市场对电动车的需求,但从目前来看,欧洲用户并没有多少可供选择的新能源车型。

目前欧洲在售的电动车品牌中除了特斯拉就是大众,但大众ID系列在德国的售价远远高于中国。

而中国品牌在欧洲最有存在感的是上汽名爵(MG)。上半年,MG在欧洲卖出10.4万辆,品牌份额从0.82%增长到1.59%。MG能在欧洲获得这个份额,主要源于其曾经的英国品牌身份,虽然如今已成为上汽旗下品牌,但在欧洲人心目中仍有很高的知名度。

另一方面,则是性价比上,中国汽车在欧洲有着绝对的竞争力。以MG 4,即国内的MG木兰为例,目前MG在欧洲在售的均为出口车型,MG 4在欧洲售价3万欧元,而国内仅需11.58万元。但即便如此,MG 4在欧洲的售价仍然具有充足的“性价比”。

但除了MG,其他中国品牌在欧洲的表现并不亮眼。JATO的数据显示,2023年上半年,除了MG,其余在欧洲销售的26款中国制造汽车注册量为43101辆,市场份额仅0.66%,加上MG,中国整车厂市场份额为2.25%,即147,394 辆。

欧洲市场是全球第二大汽车市场,同时也是全球第二大新能源汽车市场。今年上半年,欧洲28个国家汽车销量656万辆。而目前,中国品牌在欧洲市场的渗透率仅为2.25%,显然还有充分的空间。

另一方面,欧洲人在买车时更看重品牌,更倾向于长期主义和保守主义。对中国品牌来说,真正进入欧洲腹地,被欧洲人认可,不仅在直接的销量表现上,同样在品牌塑造上,都是其走向全球化道路中非常重要的一环。

欧洲仍然是政策友好的市场

目前,欧盟对中国电动汽车的标准关税是10%,启动反补贴调查后,如果调查成立,欧盟将额外征收惩罚性关税。

但即便按照关税翻倍的政策执行,相对于美国高达27.5%的关税,欧盟的关税依然有竞争力。而同时,中国对进口电动汽车征收的关税也达到25%。

乘联会秘书长崔东树表示,即便反补贴调查成立,结果大概率是对中国电动汽车“加关税”,“可能加百分之几到百分之十几的关税”。

作为全球第二大新能源汽车市场,欧洲对新能源汽车的发展极为重视。此前,欧盟已经公布将于2035年全面禁售燃油车。这是全球以国家、地区为单位最激进的时间表。

2021年,欧洲新能源汽车渗透率便已达到21%,超过中国,彼时中国新能源汽车渗透率仅为13.4%。2022年欧洲达到24%。

和中国快速发展的新能源市场相比,欧洲的基础设施建设仍处于相对落后的阶段,但在整体政策的重视下,欧洲正在大力发展新能源事业。

根据欧盟替代燃料研究所(EAFO)数据显示,2020年至2022年,欧盟27国公共充电基础设施年均增长率为61%,在过去七年中,交流充电桩(≤22 kW)增加了九倍以上,同一时期快充桩(>22千瓦)的数量则增加了19倍。

而在2023慕尼黑国际车展上,德国总理朔尔茨在开幕式上发表讲话时称,德国联邦政府将投资超过1100亿欧元,加速充电基础设施、可再生能源、电池等领域的投资建设。

朔尔茨表示,德国目前拥有超过9万个公共充电点和70万个私人充电站,但这远远不够。德国的目标是到2030年将电动汽车数量从120万辆增加到1500万辆。德国也将成为欧洲首个引入法律要求服务站运营商为电动汽车提供至少150千瓦快速充电选项的国家。

此外,欧洲各国也均推出了针对电动汽车的免税和补贴政策。

以德国为例,在税收方面,2025年12月31日前注册的纯电动汽车和氢燃料电池汽车可获得10年税费减免,至2030年12月31日。对二氧化碳排放量≤95克/公里的车辆免征年度流通税。同时减少BEV和PHEV车型所得税。

而在购买环节,售价低于4万欧元(含)的新车将获得6750欧元补贴,售价在4~6.5(含)万欧元的新车补贴4500欧元,从2023年9月1日起,只有个人购买者才能申请,2024年1月1日起,申报将更为严格。

法国也同样实施减免税收和补贴政策。电动、混动、CNG、LPG和E85车型免征全部或者50%税收费用,纯电、燃料电池和插混车(续航50km以上)的车型大规模减税。企业车辆中,每公里二氧化碳排放量低于60g的车辆(柴油车除外)免收二氧化碳税。

购买纯电动车或燃料电池车,如果车辆售价不超过4.7万欧元,个人用户家庭补贴5000欧元,企业用户补贴3000欧元,如果是置换,可根据车辆价值补贴,最高可到6000欧元。

欧洲正在快速发展新能源汽车市场,但相对来说,目前还处于起步的阶段。对中国车企来说,要进入欧洲市场,此时正是最好的时候。

去欧洲建厂是一种选择

在欧盟提出对中国电动汽车开启反补贴调查后,多方声音认为这势必会加速中国车企在欧洲本地化建厂进程和本地化运营。

目前,包括上汽集团和比亚迪等多家车企均已表示有在欧洲建厂的计划。对中国车企来说,欧洲工厂建成投产后将不再受制于反补贴调查。其中,上汽集团今年9月透露“已启动选址”,比亚迪也在2023慕尼黑车展上表示,计划在2023年底确定首家欧洲工厂的地址。

另一方面,中国汽车产业中供应链企业已经先整车厂一步在欧洲建厂。例如,动力电池企业出海欧洲就是一大趋势。

今年9月,国轩高科在德国基地的首条电池pack产线正式运行。宁德时代在德国和匈牙利均设有工厂。此外,包括亿纬锂能、中创新航以及欣旺达等电池企业也均已明确将在欧洲落地工厂。

已经在欧洲落地的供应链企业也将帮助车企更快在欧洲落地,并形成完善的产业链布局。

对中国车企来说,前往欧洲建厂本就是品牌走向全球化的必要一步。如今欧盟启动反补贴调查加速了这个进程。

欧洲不仅有着巨大的汽车市场,同时又是汽车的诞生地,对中国汽车来说,能够在欧洲地区进入市场前列,将是对产品的巨大检验,同时也是中国车企提高销量不可放弃的一部分。

换个视角来看,欧洲市场对于中国汽车并不仅仅是市场份额,而是欧洲作为一个成熟市场是中国汽车是否成人的一道槛,欧洲严谨的制度和市场环境对于中国汽车全面出海是一道严格的考试,拿下欧洲市场是一场不可回避的战役。

拿下欧洲,是中国汽车品牌真正走向世界不得不迈出的一大步。

本文来自微信公众号:智驾网(ID:zhinengqiche),作者:黄华丹