《如果》

如果你能保持冷静,当你身边的人们都变得疯狂,纷纷指责你,

如果你能相信自己,当所有人怀疑你,

但且让他们怀疑去吧,

如果你遭等待,却不因等待而疲倦,

或者遭受欺骗,却不用谎言回敬,

或者遭到憎恨,却不用憎恨反击,

能够不得意忘形,也能够不巧言令色……

“伯克希尔本身的成长史能够提供一些生动的例子,说明短期价格的随机性是如何‘阻碍’了长期价值增长。”

(伯克希尔2017年年报致股东信)

2017年伯克希尔年报,巴菲特在致股东信中引用了诗人吉卜林的《如果》来讲述面对大跌的正确心态。他说:当真正的大跌到来,这些大跌提供给了没有被债务束缚的人们绝佳的投资机会。

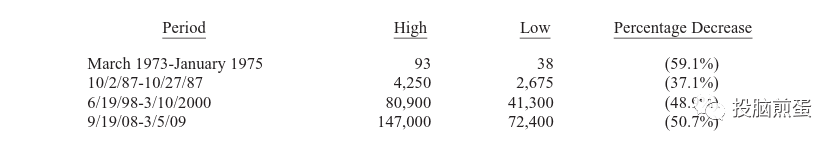

巴菲特列举了伯克希尔在过去53年(2017年末巴菲特执掌伯克希尔53年)中4次大跌,“未来53年,我们的股价仍会出现类似下跌,但没人知道这样的下跌何时会出现”。

其实,投脑煎蛋也一直在想,巴菲特总是重复这些类似的话是为了什么呢?就像芒格说的,接受的人总是瞬间就领悟了,不接受的人说再多也无益。

伟大的先哲把世事的道理浓缩成简练的句子,但真实的生活要复杂得多,要切身的体会和前行。巴菲特好为人师的本性让他决定,不断地用事实、案例和自己的言行去教育他的受众,当真的需要总结时,他总是用一些朴素的比喻和前人的话语。

他不通过自己的话去总结,就像黑格尔说“孔子不懂哲学”,孔子怎么可能不懂?道可道非常道,名可名非常名。哲学与语言之间存在沟壑,但哲学是可说的。与《道德经》一样,巴菲特的道理也是要去“用”的。

OK!现在,再让我们想一个简单的问题,巴菲特享受“老师”的角色,那么:教育的本质是什么?(oh,我本来想说教育的第一性原理是什么?但这个词的滥用实在是让我作呕!)

教育的本质是:让我们学会用理性战胜本能。

重点不是更多的知识、信息和案例,这些都是无可争议的、必须的,因为没有这些我们无从学起;但这些就像这篇文章的本意一样,仅是提供一个工具、是要不断附加的。

好,那让我们正式开始,跟着伯克希尔的历程,学习一下如何用巴菲特的理性战胜本能。

一、1973年3月~1975年1月,最大跌幅59.1%

1974年11月1日,巴菲特接受《福布斯》杂志采访,《福布斯》杂志为这篇报道起的标题是:“看看所有这些漂亮、穿着暴露的女性吧!”以下,为该文的部分节选翻译。

我们询问奥马哈先知沃伦·巴菲特,“你如何思忖现在的股市”。

“像一个性欲旺盛的人,踏入了女儿国”,他回应到,“现在正是投资的时候”。

挥棒啊,你个傻蛋!

“我可以投资世界上最伟大的企业”,他说,“因为你无需强迫自己挥棒,你站在本垒上,投球手向你掷出47美元的通用汽车!39美元的美国钢铁!(但在股票市场上)没有人会把你三振出局。除了错过机会,你不会得到任何惩罚。你可以等上一整天,直到外野手全部睡着,再入场、击球。”

巴菲特的意思是,你要保持冷静和耐心。“你在市场上会与很多傻瓜打交道,它就像是一个巨大的赌场,其他所有人都在喝酒狂欢。如果你能继续享用手中的百事可乐,你就能做得不错。”一开始,人们会疯狂乐观,买下所有看到的新东西。接着,他们会疯狂悲观,开始买入黄金并预测将迎来又一次的“大萧条”。

好吧,我们说,既然你这么好看(股市),你正在买些什么股票呢?他回答:“我不想兜售我看好的股票。”

我们问:有没有一些大概的建议?

仅仅是常识性的建议。购买价格低得离谱的。

用什么方式去衡量股价过低呢?

用传统的标准:净资产、账面价值、公司的商业价值。最重要的是,坚守在你知道的事情之内,不要太过时髦了。“画一下你理解的商业范围,然后剔除掉不符合价值、好的管理层和在困难时期业务风险有限的标准的企业。”

不要选择高科技公司,不要选择多元业务公司。“我不理解它们”,巴菲特说,“买入你想要拥有的企业,而不是你希望这家公司的股票能上涨”。

“水务公司相当简单,报社也很好理解,大型零售商同样如此。”他还提到了宝丽来(Polaroid,摄影器材公司)。“按照某些(低)价格,你没有为未来支付任何(溢)价,你甚至还得到了当下(价值的)折扣。那么,如果兰德博士从他的袖口中变出了惊喜(鸽子),你无需支付任何费用就得到了它。”

巴菲特建议,相信你自己的判断,和你经济顾问的判断。不要被你听到的每一条观点和每一条读到的建议所动摇。巴菲特复述了现代证券分析之父、哥伦比亚大学教授本杰明·格雷厄姆最喜欢的一句谚语:你正确与否,与他人是否同意你的观点无关。换言之,智慧和真理不存在于一时的情绪中。

就算这样,如果市场一直没有将它(低价)认为是一种折扣怎么办呢?(如果市场始终没有识别这个股票的真实价值怎么办?)又或者股市始终不见好转?

巴菲特回复:“当我在格雷厄姆—纽曼公司工作时,我向我当时的老板本·格雷厄姆问了相同的问题。他对此轻描淡写地回答道,市场最终总会认识到的。他是对的——短期内市场是个投票机,长期来看它又是一个称重器。今天的华尔街,他们说‘是的,它很便宜,但它不会涨上去。’这很愚蠢。那些人之所以能成为成功的投资者,是因为他们能牢牢抓住成功的企业。市场早晚会反映企业的真实价值。”

我们提到了诗人吉卜林写下的诗句。

巴菲特回复说,是的,他知晓世界处于混乱中。

“你看,我无法构建一个不受灾难影响的投资组合。但如果你担心企业盈利水平(下降)、恐慌和经济衰退;以现在的价格,这些东西都不会让我困扰。”巴菲特最后说到:“现在是投资和变富的时候。”

二、1987年10月2日~1987年10月27日,伯克希尔股价在不到4周内暴跌37.1%

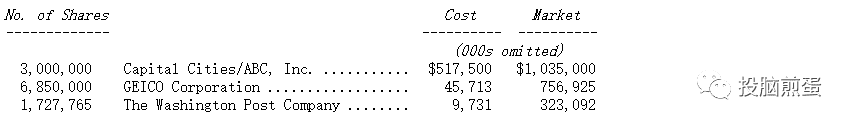

在1987年巴菲特致股东信中,巴菲特在“流通证券—永久持股”一节中说,他和芒格视这3家永久持有的企业与那些被私有化的企业无异,他还花了大量篇幅讲述“市场先生”的概念。

以下,为这部分内容的节选翻译。

我的朋友和老师本·格雷厄姆很久以前描述过面对市场波动时(应该如何保持心态),我相信这段话对投资成功至关重要。他说你应该想象市场报价来自于一位非常乐于助人的、你私人业务的合作伙伴,他的名字叫做“市场先生”。市场先生每天都会为买走你的企业或为将企业卖给你而报价,从不间断。

尽管你们两人各自拥有的企业的经济特征(业务经营)是稳定的,市场先生的报价却不是。换句话说,让人沮丧的是,这个可怜的家伙有无法治愈的情绪问题。当他感觉愉快的时候,他只能看到对企业有利的因素。在这种情绪下,他会报出非常高的买卖价格,因为他害怕你会抢购他的企业并夺走他迫在眉睫的收益。在他感觉悲伤的时候,他只能看到未来对企业和世界都不利的因素。在这种情绪下,他会报出非常低的价格,因为他惧怕你会将你的企业卖给他。

市场先生还有另一种可爱的性格:他不介意你无视他。如果他的报价让你不感兴趣,他明天会回来报出一个新的价格。交易完全取决于你的决定。在这样的情况下,他的行为越是喜怒无常,对你就越有利。

但是,就像是灰姑娘去参加舞会一般,你必须注意一条警告,否则一切都将变为南瓜和老鼠:市场先生是为你服务的,而不是来指导你的行为。对你有用的是他的笔记本(报价),而不是他的智慧。如果有一天他以一种非常愚蠢的情绪站在你面前,你可以选择无视他或者占他的便宜,但如果你被它的情绪所影响,那将是灾难性的。当然,如果你不确定你能够比市场先生更好地理解和评估你的企业价值,你并不属于这场游戏。就像他们在扑克牌桌上所说的,“如果游戏开始30分钟后你仍然不知道谁是菜鸡,你就是那个菜鸡”。

格雷厄姆“市场先生”的寓言看似在今天的投资界已经过时了,大多数教授和学者在谈论有效市场、动态对冲和Beta。他们对这些东西的兴趣是可以理解的,因为笼罩在神秘之下的技术显然对投资建议的生产商很有价值。毕竟,谁会愿意为“吃两片阿司匹林”这样简单的建议支付高昂的费用呢?巫医无法依靠这样的建议获得名誉和财富。

这种深奥的市场理念对于投资建议的消费者的价值却是另一码事。在我看来,成功的投资并不来自于晦涩的公式、电脑算法或是股票和市场价格行为所发出的转瞬即逝的信号。一个成功的投资者可以凭借优秀的商业判断,并且有能力避免自己的想法和行为被极具传染性的市场情绪所影响。从我自己保持不被影响的努力来看,将格雷厄姆“市场先生”的概念深深刻入脑中是非常有用的。

三、1998年6月19日~2000年3月10日,最大跌幅48.9%

纵观巴菲特的职业生涯,之前的两次大跌并没有影响到他个人“奥马哈先知”的名声,之后的2008年也没有,未来也不会有。甚至,在多次危机中,“奥马哈先知”部分充当了股权市场最后融资人的角色。

唯有这次,巴菲特几乎是遭到了全市场的质疑。大家都觉得科技改变了时代,改变了投资。当然,结局大家都知道,巴菲特坚守自己,坚守“市场先生”的概念,又给所有投资者上了一课。

课程中最最最经典的内容,来自于巴菲特1999年太阳谷的演讲,这篇演讲被基本完整地收录在《滚雪球》的开篇第一章,投脑煎蛋在过去的文章中不时地引用过这篇演讲的片段,本文就不继续赘述了。

但是,我们还是可以通过一些媒体的只言片语,感同身受一下当时巴菲特那种需要一个人(当然还有芒格能够给他精神上的支持)直面世界的压力。这种压力是巴菲特整个人生不曾出现第二次的。

1999年,道琼斯工业指数上涨25.22%,伯克希尔的账面价值仅增长了0.5%,股价下跌19.68%,跑输市场近45个百分点。

1999年《时代周刊》:“沃伦究竟哪儿出了问题?”

《巴伦周刊》:“你怎么了,沃伦?”

《华尔街日报》:“顺势投资已经深入人心,专注于价值投资已经完全落伍,学学吧,沃伦·巴菲特”。

四、2008年9月19日~2009年3月5日,最大跌幅50.7%

巴菲特将2008年的次贷危机比喻成“美国经济的珍珠港事件”,他说他从来没有用过这样的词汇,仅有这一次。这次系统性危机中,巴菲特的伯克希尔多次扮演了最后融资人角色。

相关文章如下:

《巴菲特怎么回溯和思考08年金融危机的那些细节……》

《市场的信心犹如氧气!2008年巴菲特最经典的一次访谈,谈银行、危机和解决方案等等》

当然了,对于2008年的危机,还有一篇不能错过的短文。

2008年10月16日,巴菲特在《纽约时报》上发表了著名的署名文章《Buying American. I AM.》,以下为文章内容节选。

金融系统一片狼藉,在美国和国外都是如此。从金融系统的问题开始慢慢渗出到实体经济,并且现在这种渗出已经开始转变成喷涌而出。短期来看,失业率会继续上升,商业活动会继续萎缩,各大报纸的头条会继续唬人。

所以……我正在购买美国股票。我说的是我的个人投资账户;在此之前,该账户只投资于美国国债(这个账户并不包括我在伯克希尔的投资,而那部分已经确定将全部捐给慈善组织)。如果股票价格继续诱人,我除伯克希尔以外的资产净值将很快全部满仓美国股票。

为什么?

我的买入准则很简单:当别人贪婪时,你要恐惧;当别人恐惧时,你要贪婪。几乎肯定的是,恐惧现在已经广泛传播了,包括那些投资界的老司机都很恐惧。当然,对于那些高财务杠杆的或者竞争力不强的公司确实应该恐惧。但是,对于我们这个国家的这么多优秀公司的前景产生恐惧是荒唐的。这些公司的盈利在短期会受影响,但是从今天开始的5年,10年和20年后,很多公司会报出创纪录的利润。

我需要强调一点:我无法预测股市的短期走向。如果你问我一个月,或者一年后股市往哪里走,我根本不知道。但是有一点是肯定的,股市在经济和市场信心真正复苏以前,市场就会开始上涨,甚至是大幅上涨。所以,如果你听到知更鸟的叫声再行动,你将会错过整个春天。

在这里和大家分享一些历史。在美国经济大萧条时期,道琼斯指数在1932年7月8日跌到历史最低的41点。在接下来的一年中,美国经济持续低迷,一直到1933年3月罗斯福当选成为总统后才开始复苏。但是那时候,股市已经上涨了30%。

在二战时期,美国股市在1942年4月达到底部,那时候盟军和轴心国谁能取得战争的胜利还很难说。

1980年代,购买股票最好的时机是通胀最严重的时候。

简而言之,坏消息永远是投资者最好的朋友:它让你能够以低价购买美国的未来。

长期来看,股市能够给投资者最好的投资回报。在20世纪,美国经历了两次世界大战,各种军事对抗,大萧条,经济衰退和金融危机,石油危机以及水门事件。但同时,道琼斯指数从66点上涨到11497点。

你可能觉得,任何一个投资者在20世纪这个大牛市中都不可能亏钱。但却有很多投资者确实亏钱了。那些不幸的投资者在感觉良好时买入股票,在新闻报道唬人时卖出股票。

今天,那些持有现金的人最感到安心,他们不应该这么做。他们选择了一个非常糟糕的资产。从长期来看,现金会不断被通胀侵蚀而贬值。事实上,政府为了应对目前的危机,很有可能会采取偏通胀的财政措施,这样会使现金的贬值速度加快。

在接下来的10年,股票的回报几乎肯定会超过现金,而且会超过一大截。那些等待更好时机入场的投资者们忘了Wayne Gretzky(冰球明星)的一句忠告:我总是滑向冰球运动的方向,而不是等冰球滑走再追。

我一般不喜欢对股市发表意见,同时我想再次强调:我完全不知道股市在短期内会向哪里走。尽管如此,我想效仿一家在空荡荡的银行大楼里新开的餐厅所做的广告:将你的嘴巴和钱放在一起(Put your mouth where your money was)。今天,我所说的和我所做的都选择了美国股票。

五、结尾

还有什么比巴菲特自己的话说得更好的呢?

最后,我还是想继续引用一段巴菲特和芒格非常喜爱、屡次引用的《如果》一诗作为结尾。

如果你能与凡人交谈,且彬彬有礼,

或与国王同行——而不奴颜婢膝,

如果仇敌和密友都无法伤害你;

如果你在乎每个人,但不会缺了谁就不行,

如果你在想发泄愤怒的那一分钟

去进行六十秒跑步,

大地以及大地上的万物都将属于你,

而更重要的是,你将是真正的男人,我的孩子!

本文来自微信公众号:投脑煎蛋(ID:Brain-egg),作者:投脑煎蛋