一位久未联系的浙大学长问我,今年创投圈是不是特别难?

我脱口而出:没觉得今年特别难。

其实,我的潜台词是:每年都很难,各有各的难。

创业和投资,都是在不确定性中找确定性。

不同的时期、不同的赛道、不同的阶段,都是各种不确定性的叠加。

太火的时候,可能因为资产价格虚高而不确定。太冷的时候,可能因为经营持续性难而不确定。

在失败是常态、成功是变态的创投圈,没有最难,只有更难。

那么,为什么很多人会觉得创投圈今年特别难呢?

我们还是回归投资的2个本质指标,来探讨这个问题——概率和赔率。

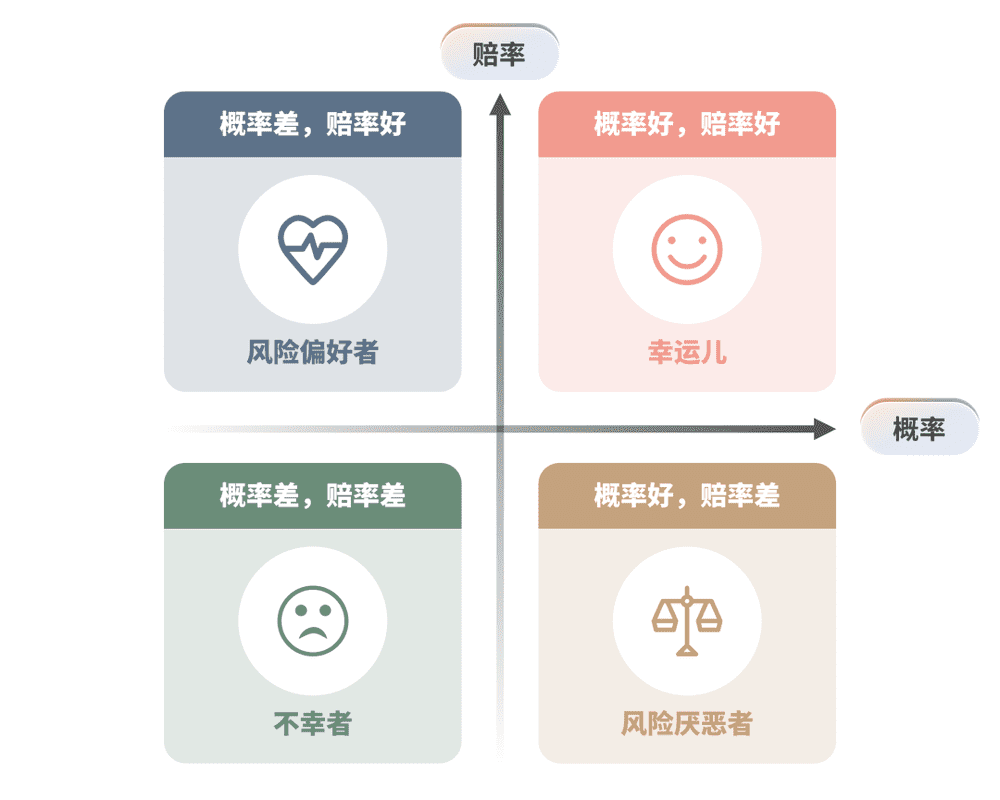

任何投资动作都会落在这4个象限中。

第一象限:概率好,赔率好。

第二象限:概率差,赔率好。

第三象限:概率差,赔率差。

第四象限:概率好,赔率差。

思考一下此前的股权或者股票的投资案例,都落在上述哪个象限里?

首先,通俗地解释一下,投资领域的概率和赔率。

概率,简单理解为“胜率”。

一只风险投资基金,投10个项目,其中1个项目赚钱退出,其他9个都清算了。

一个股票账户,同时持有10只股票,其中1只股票目前盈利,其他9只都亏损。

那么,上述两种情况都可以说,盈利概率为10%。

赔率,简单理解为“回报率”。

一个创业项目,投资投入1000万,赚回了1个亿。

一只股票,成本是1万,最后赚回了10万。

那么,上述两种情况都可以说,赔率为1赔10。

当然,用数学公式来表述概率和赔率会更准确,但此处没有必要。

然后,我们在做每一次投资之前,不管是股权,还是股票,或者人生的一些决策。

都应该认认真真地想想这两个本质的指标——赔率与概率。

一、第一象限:概率和赔率都好

如果你笃定自己所投项目或者股票,能够落在第一象限,那么你应该All in。

不仅把所有的身家都贴进去,还应该利用金融杠杆,力争一劳永逸实现财务自由。

但是,为什么你不敢呢?因为你不笃定。

为什么你不笃定呢?因为概率和赔率都好的项目,凤毛麟角。

这就像中国队和巴西队踢足球。

按概率看,巴西队的胜率非常大,于是,你买巴西胜,你的胜率高。

按赔率看,你用1块钱买巴西胜,此时赔率如果还高,比如1:10的赔率,也就是巴西胜,你可以赚10块钱。

请问,你是不是有多少钱,搞多少钱,统统买巴西胜?全国大部分人民是不是也这么操作?

那么,谁愿意来组织这场“赌局”?下注者稳赚不赔、还能大赚,亏的就只能是赌场老板了。

所以,我们做投资,概率和赔率能抓到一样,就很不错了。

如果有人告诉你:我的项目,又能让你大概率的稳赚不赔,又能让你赚得盆满钵满——对方不是坏,就是蠢。

真有这么好的创业项目,创业者不会让你投的。他只会动用一切手段借钱——因为他能赚到的回报,远高于他要付出的利息。

二、第二象限:概率差,赔率好

这个象限的投资,常见于风险投资。

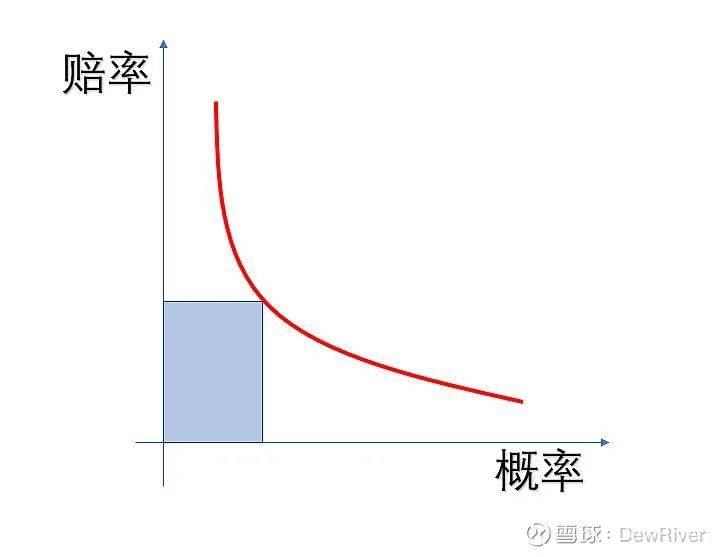

创业项目的成功概率是很低的,风险投资者只能在赔率上下功夫。

我知道10个项目中可能只有1个是赢钱的,但只要这个项目的盈利规模可以覆盖掉其他亏钱的项目,那么,整体上我就是赚的。

上述情形在互联网和消费赛道的投资热潮中,常常出现。

比如,软银的孙正义以2000万美元的投资成本,换取阿里巴巴30%的股权,回报一度超过2900倍。

但在硬科技领域,赔率往往没有那么显著。

比如,身家49亿美金的拜伦基金董事长拜伦,在2014年至2016年期间向特斯拉投资了3.8亿美元,带来了数十亿美元的收益,回报也就几倍。

因此,为什么转向硬科技投资的风险投资机构,开始向创始人要确定性了——不管是专利,还是获奖证明,或者订单、大客户关系,直到最实际的经营业绩。

因为当赔率不够好的时候,只能要求概率不那么差。

风险投资人,开始控制自己的风险了。

同样地,大家炒股很喜欢“抄底”,其实也是第二象限“博小概率事件”的思维。

股票价格什么时候是个“底”,谁也不知道,我们能看到的就是一路下跌。

在这个过程中,股票继续下跌的概率比拐点向上的概率是大很多的。

股民常见的被割韭菜情形就是:“抄底”抄在了山腰上。

因为我们的资金不够雄厚、投资周期不够长,不可能越跌越买地降低成本,只能眼睁睁看着跌跌不休而痛心疾首。

最后不是割肉离场,就是深套多年。

回到风险投资领域,也只有基金周期较长(10年左右)、资金规模丰厚(试错成本可以很高)的基金,才敢冒风险。

三、第四象限:概率好,赔率差

为什么很多人感觉创投圈今年特别难?

和“概率”与“赔率”有密切的关系。

上面说了一个原因,硬科技投资的赔率不像当年互联网那么高。

因此,风险投资机构得控制风险,更强调盈利概率。

还有另一个原因是,现在风险投资机构的出资方大多数为产业引导基金。

政府侧的引导基金,原则上是不能亏的,因为这涉及到“国有资产流失”。

即便引导基金出资风险投资基金,市场化的投资风格会削弱“不能亏”的诉求。

但引导基金的底色还是“风险可控”——即便项目投资回报上没有纸面富贵,也要从税收上,给财政“找补”回来。

因此,风险投资人不得不在控制风险的同时,还得承担招商引资的工作。

当风险投资机构都不敢“冒风险”了,更别提创业者的“风险承担能力”了。

于是,就显得创投圈募资(投资机构向金主募资)和融资(创业公司向投资机构融资)越来越难。

同时,资金越来越集中于热门赛道或者头部企业,即便它们越来越贵(意味着赔率越来越低),但大家抱团取暖,也会让项目成功概率提升。

二级市场那些基金公司重仓的白马股(例如茅台),也是遵循着同一个逻辑。

四、第三象限:概率和赔率都差

第三象限,概率和赔率都差的情形,任何创投圈中人都是谈之色变。

但很多风险投资项目或者上市公司股票,其实都在第三象限中。

大多数人都是等到深陷其中了,才后知后觉。

我们不断地提升自己的投资能力和行业判断能力,就是为了避免跌落第三象限的泥潭中。

最后,引用凯雷集团联合创始人鲁宾斯坦对优秀投资人的共同点总结,祝愿大家都成为优秀的投资人:

他们都来自蓝领或中产阶级家庭;

他们受过良好的教育;

他们没有从高中辍学;

他们有很好的数学能力;

他们有巨大的求知欲;

他们真的很喜欢尽可能多地阅读,即使不是关于他们投资的领域;

他们是信息的海绵;

他们喜欢做最后的决定;

他们不想把决定权交给别人;

当他们做了一个错误的决定时,他们会承认错误,然后去做下一件事。

本文来自微信公众号:芳博士(ID:Doctor-Fancy),作者:芳博士