9月中旬的一个上午,王华在自家鱼塘焦急地等待拉鱼流通商,为了做好卖鱼的准备工作,一家人凌晨五点就穿上橡胶下水衣进入鱼塘。

苦等到早上十点,流通商终于来到鱼塘,然而他一开口,王华心就凉了半截。

“现在行情真的特别差,只能给你6.5元/斤,不能再多了,我们还要考虑路上的死鱼损耗,油钱也贵,我们也要生存挣钱啊。”

“再多一点吧,年底还有20万贷款要到期了,快维持不了了。”王华语气近乎恳求。

一番讨价还价后,王华这批鱼最终以6.7元/斤的价格成交,但卖鱼款只能后续再结。

(王华当日卖鱼记录图 受访者供图)

这样的价格拉扯,几乎每次卖鱼都会上演。王华看着卖鱼车远去,向财联社记者感慨道:“一毛钱的差距,可以帮我缓解特别大的压力。自去年承包这个鱼塘后,行情越来越差,饲料越来越贵,但饲料质量还在下降,亏损成了常态,难呐,身边的朋友没有一个赚到钱的。”

王华的困境只是水产行业整体困境的一个缩影,水产行业正面临一个现状——上游饲料原材料价格大幅上涨,创历史新高,中游饲料企业成本猛增,但下游水产养殖供大于求,价格持续低迷。

周期下行之时,行业并非处在一个正向的循环中。面对强势上涨的上游,与“自身难保”的下游,饲料企业承压之下选择了“降质保价”。然而,饲料质量下降后,养殖周期拉长,养殖成本变相抬升,翻塘等养殖风险上升,养殖亏损加剧。

当下,养殖端的亏损压力再次传导回饲料行业,在饲料上市企业的财报中体现为:毛利率持续下滑、部分企业账款回款周期拉长。

一、水产旺季,养鱼却陷普遍亏损

9月正值传统水产旺季,王华却怎么也高兴不起来。他表示,以现在这个行情,这批鱼几乎是亏本出售。

距离年底还有三个月,但王华已经开始为20万的贷款发愁。

王华是广东人,6年前进入水产养殖行业,但近两年水产行情持续低迷,去年因为亏损还与合伙人一拍两散,只能独自承包65亩鱼塘。他叹了一口气说道:“现在的贷款今年年底到期,但肯定是还不上了,只能拆东墙补西墙了,现在在其他银行有额度还没使用,年底只能先借钱还贷款了。”

在福建漳州,50多岁的曾亮宇因养鱼熬得满头白发,他向记者坦言“心态有点崩”。“搞养殖久了没有一个不白发的,因为面临长期的焦虑,只能自己调整自己的心态,之前有一批我养完4个月人瘦了30斤。”

养殖行业一直以来都是“投资大、风险高”,水产行业更甚,与养猪、养鸡产业不同,水产行业规模化程度极低,通过各大饲料上市企业年报、招股说明书能发现,水产饲料大部分客户是个体户、非法人客户等,这也意味着这类客户抗风险能力差、催款难度高。

“进这个行业算是被套住了。”李明既做淡水鱼批发,也做养殖。他颇有怨气,家里还有个小公司,每年大概有上百万的收入,自从进入水产行业,公司上百万的收入都贴到水产事业。

李明在上海经营水产批发,从全国各地拉鱼,每天要拉几万斤,一个月亏损额在4万~5万元。现在养殖亏损,做流通也在亏损,当然在他看来,比他亏得多的比比皆是。

“我见证过太多养鱼的心酸,今年上半年有一件事让我印象深刻。”他回忆道,“我们鱼抓好了,都准备发车了,突然一辆车挡在我面前,人家向养殖户要债的人把我们拉鱼的车堵住不让我们走,最后就只有报警,然后老板给钱才拉走。因为养殖户欠的款。”

早上10点后的重庆水产市场,已经陆续有拉鱼车排队进入,不过还需要等到下午一点才能开市交易。记者在现场观察发现,现场卖鱼商多过买鱼人。

来市场进货的小伙子正坐在车上抽烟等待,面对记者的价格问询,他向记者一一列举,要看鱼货质量,现在鱼不好卖,餐馆生意一般,鱼价太便宜了,去年这个时期好一点的花鲢在14元~15元/斤左右,现在才10元/斤左右,鲈鱼拿货还在18元/斤左右。

(重庆水产市场 财联社记者摄)

其实,王华和李明也明白水产为什么卖不上价,多年跑市场的经验告诉他们,现在水产供大于求,市场消化不了这么多鱼。中秋前的水产市场是快涨快落的阶段,年前或许还会有一波行情,但明年整体可能还是会亏损。

也有养殖户寄希望于行业产能去化,一位河南养殖户向财联社记者表示,“现在鱼很多还是卖不掉,咱们养殖的鱼还是特别多,供应量比较大,今年年内估计行情都不会很好。不过明年可能还可以,今年赔钱的太多很多人就会不养了,供应量下去了,价格自然就上来一些了。”

二、部分料企“降质保价”

今年养殖户们又意识到一个问题,水产价格持续低迷,饲料价格不断疯涨,但饲料质量却在下降。成本投入变高没有带来回报,曾亮宇发现饲料质量在下滑,出鱼周期越来越长。

提及饲料问题,曾亮宇情绪突然激动,为了验证饲料品牌好坏,他曾用自家多块鱼塘做过实验。“我现在一年换好几个公司的饲料,鱼是一样的鱼,每个塘放不同品牌的饲料,有些饲料前期还不错,但后期慢慢就开始变差,现在1吨饲料长1000(斤)多一点点(的鱼)。”

一年前,王华也开始发现饲料有些“不对劲”,他直观地感受到料肉比在逐步增高。

王华发现,饲料质量大不如前,按原来的饲料量来喂,出塘时间会变晚,以前一吨饲料能喂养出1200斤鱼,而现在只能养800斤。如果按照以前的料肉比计算,王华的养殖毛利率接近50%,现在则微幅亏损。

养殖料肉比逐渐走高无疑会给养殖户带来资金压力,这意味着前期饲料资金投入越来越高,但资金回收时间却被拉长,养殖风险将进一步提升。

河南水产批发商刘金提起今年的饲料问题,频频咋舌,她表示:“附近一二十家养特水鱼的,除了有两家前期出了问题,死过一批鱼苗的养殖户正常出鱼,其他的轻则不能按时出鱼,需要多投喂饲料,重则翻塘死鱼,颗粒无收。”

曾亮宇也向饲料厂提出过这个问题,反映过后,厂家会发几批质量较高的饲料,但很快又回归原样。他认为,饲料厂都在抱团,涨价都像商量好了一样,养殖户除了接受也没有其他办法。

三、饲料企业的“无奈”

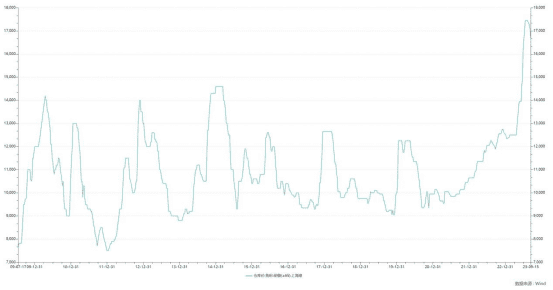

饲料涨价根源主要在于原料涨价,主要原料油类饼粕、鱼粉等近几年价格持续上涨,以鱼粉为例,今年进口鱼粉4个月内涨幅就达到39%。

根据Mysteel数据,特水料(特种淡水鱼类饲料,如鳜鱼、鲟鱼等)配方主要有鱼粉、鸡肉粉、发酵豆粕 、面粉等,多数企业鱼粉添加比例在15%~70%之间,由于鱼粉价格处于历史高位,特水料里鱼粉添加比例下降5%左右,海鲈料添加鱼粉比例由20%下降到15%,虾料添加鱼粉比例由30%下降到20%。且特水料里目前秘鲁鱼粉价格处于历史高位,主要用印度、厄瓜多尔、南非、越南、泰国、墨西哥、智利等国家的鱼粉进行替代,也会添加鸡肉粉作为补充。

(上海港秘鲁鱼粉仓库价于近期创历史新高 数据来源:Wind)

随之而来的是各大饲料厂商的涨价函,今年上半年国内如新希望(000876.SZ),海大集团(002311.SZ),通威股份(600438.SH),大北农(002385.SZ)等大部分饲料企业均宣布涨价,其中水产饲料涨价100元~1000元/吨不等,涨价幅度明显。

相较之下,特水料涨价幅度更高,饲料行业人士表示,普水料相对好些,涨价主要是因为豆粕成本,公司普水料今年涨价200元/吨左右,但普水料走货一般,很多公司普水料销量都是跌量的,主要是现在大行情很差,基本上没有什么鱼能看到利润,因此也没有太大利润。特水料压力较大,今年公司特水料是亏损状态,因为鱼粉采购量太大了,成本支出有所增加。

水产行业饲料端已形成规模,相较而言,养殖户较为分散、话语权弱。

华中农业大学水产学院樊启学教授向财联社记者表示:“举个例子,饲料行业认为,原料涨了2000元,但产品价格只涨了1000元,那么质量下降是理所当然的事情,但这对养殖端影响非常大。现在一吨饲料能长1100斤鱼都属于正常情况,如果饲料企业仅仅因为1000元没有涨到位而调整质量,就会导致养殖端一吨饲料损耗300~400斤鱼,对于养殖户来说,就相当于一吨饲料损失了3000~4000元收入。建议如果养殖端认同的话,有规模的养殖场,实际上是可以跟饲料公司建立一个锁定品质的机制。”

实际上,饲料价格上涨已不止1000元,某一线饲料销售称,近三年,加州鲈鱼饲料价格从9000元/吨,上涨至14000元/吨。刘金也表示,最近两三年,鲈鱼饲料最低的时候八九千元,最高的时候一万三四。

但正如樊启学教授所说,多位大型饲料集团一线人士向财联社记者表示,养殖行情低迷,饲料厂商压力同样大。饲料企业近几年业绩同样承压,今年上半年粤海饲料(001313.SZ)、天马科技(603668.SH)等公司处于亏损状态。

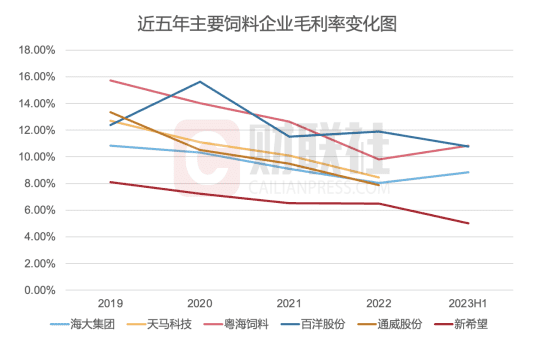

观察上市水产饲料企业毛利率变动可以得到印证,因产品类型侧重点不同,一般特水料销量占比较高的企业毛利率会更高一些,近五年行业整体毛利率逐步下滑,利润空间持续走低,多数饲料企业归结原因为“原料上涨速度过快”。

注:通威股份、天马科技未公布2023年上半年饲料板块毛利率,故图中未收录(数据来源:公司年报、半年报 财联社记者整理)

对于养殖户的抱怨,一家饲料厂商主管老李感到“委屈”,他向财联社记者表示:“我们并不是外界误解的那样直接把风险转移出去,其实饲料涨价速度没有跟上原料上涨速度,饲料厂利润本就很薄,一吨水产饲料利润可能就一二十元。”

为了应对饲料价格上涨,王华开始采用原始的“佛系”饲喂方式——自己直接采购菜叶喂鱼。“现在我直接喂原料,从批发市场和菜市场或者超市买那种剩下的菜叶拿回来喂草鱼,平时用发酵的浸泡玉米和小麦喂,成本低了很多,但是特别辛苦,而且喂原料鱼就长得慢,要经常注意水质,每天跑到市场拉菜叶实在太累了,30多度的天,有一次我直接都中暑了,幸亏周围的人送我去医院,没办法,为了赚钱还贷款。”王华如此表示。

(王华用菜叶喂鱼 受访者供图)

四、养殖亏损压力传导回饲料行业

对于水产行业的整体走势,老李有自己的看法。在他看来,水产行业一直在循环‘原料涨价—饲料提价—养殖承压—产能下降—水产涨价’这一模式。“这个行业这么多年都这样。”老李补充道。

而当下,行业正处在“养殖承压—产能下降”的艰难时刻,由于僵持时间久,养殖亏损严重,压力再次被传导至饲料环节。

财联社记者整理发现,今年上半年,饲料企业业绩、经营能力出现分化,已有部分饲料企业应收账款、短期借款激增、营业周期明显拉长。正如前文所述,分产品类别来看,综合性饲料企业影响相对较小,特水料占比高的企业影响较大。

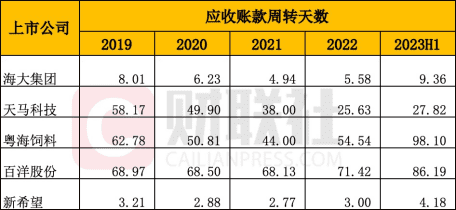

从营运能力来看,下游养殖户出鱼周期拉长、资金压力变大会直接反映到饲料企业的回款周期,应收账款周转天数越长则代表着上市公司回款周期越慢。

今年上半年,海大集团、新希望应收账款周转天数分别为9.36天、4.18天,变化一直不大。而粤海饲料、百洋股份应收账款周转天数近三年持续上升,已分别为98.1天、86.19天。

(主要企业应收账款周转天数近五年变化图 财联社记者整理)

对此,粤海饲料曾向财联社记者解释过应收账款激增的原因,公司产品饲料以特种水产饲料为主,大多数特种水产养殖周期较长,多数要一年半左右,而且特种水产养殖户养殖过程中资金投入大且周转速度较慢,受经济形势不利因素影响,2022年末与2023年1~3月水产品流通存在不利因素,过冬鱼(金鲳鱼、生鱼及其他)存塘量较大,货款回收被延后。

在某上市饲料企业一线人员看来,养殖端和饲料端并不是对立关系,他向记者表示:“我们是一荣俱荣一损俱损。我们现在也希望把(饲料)质量做好,现在集团还是有一定原料采购优势的,公司不亏钱,养殖户也能赚上钱,这样更多的养殖户还在这个行业,现在水产市场还需要等大行情恢复,水产赚钱,我们饲料企业也能好,如果他们不养了,我们也没有业绩了。”

对于目前的饲料价格,上述一线人员表示,维持现状的概率比较大。他分析称,饲料接下来的行情还是要取决于鱼粉,豆粕暂时估计还是不容易跌下去的,但是鱼粉估计会有所回调,因为鱼粉不会在18000~19000元/吨这个价格一直维持。

不过饲料厂商短时间不会直接降价,因为他要给第二年留空间,看看第二年原料和水产行情。另一方面,过了11月份养殖户就不喂料了,饲料价格涨跌意义不大,所以饲料涨跌价就要放在第二年来,看第二年的原料和水产行情。但如果饲料价格一直在高位,养殖户撑不住势必市场容量降低,会倒逼饲料降价。

因水产养殖资金规模大、风险高,在这个行业内还有个独有模式,部分大型饲料企业会给购买饲料的客户贷款提供担保。以粤海饲料为例,今年上半年因向客户提供担保计提的预计负债达到1785万元,较期初增长1.7倍。

除此以外,行业内还催生出“鱼中介”。李明透露:“鱼中介一般是饲料经销商兼职,鱼中介会帮我们卖鱼,现在这个模式很多,卖了鱼才能还给经销商欠款,我从2019年养殖到现在亏了400万左右,(行情差的时候)只有用这个模式才能做得下去。”

对于后市李明并不看好,他认为要想行情好起来,除非一部分养殖户退出行业。“现在饲料涨价,的确是有一部分不养了,但是也只是相对的,养殖基数还是很大,养殖户如果撑得住的话,等到明年下半年还是有一定机会的。”

海大集团近期表示,明年预计普水鱼价格偏乐观,从今年投苗量看,很多品种都减少了,普水鱼出塘时间都比较晚,会影响到年底供应,明年应该是一个价格偏好的年份。

最开始在养殖行业意气风发的曾亮宇已经在考虑离开这个行业了,有时也会怀疑自己最初的决定。

他有些后悔,“我养了七八年,有亏有赚,现在才算明白一笔账,让你一年投资30万高风险赚5万块,你觉得是好事还是坏事?有时候一不小心翻塘了,可能好几年才回本。说实话不如出去打工稳定。”

背负贷款的王华却不敢这么想,他只想趁着这段时间多出一些鱼。他骑上自己的三轮车准备去市场拉菜叶,临走前他告诉记者:“过几天还要抓第二批鱼,现在才抓了一小半,还得尽量让鱼再长大一些,现在我拉的不是菜叶子,是我们一家人的生活。”

(文中王华、曾亮宇、李明、刘金均为化名)

本文来自微信公众号:财联社 (ID:cailianpress),作者:财联社