在美国重磅CPI数据和欧洲央行决议即将“携手杀至”的关键周里,主要亚洲市场却似乎在本周伊始率先抢占了全球财经媒体的“头条”……

一边是,人民币在央行发声防范汇率超调风险的背景下出现逾600点大幅反弹,而另一边,日本也不甘寂寞地在周末有“大新闻”爆出:日本央行行长植田和男周末暗示有可能结束负利率,日元兑美元今日大涨了逾百点。两大亚洲主要经济体货币日内的强势表现,几乎相映成辉……

事实上,如果从全球财经领域的视角来看,今日日元的飙升行情和日本央行潜在的政策转变,受到的关注度甚至还要相对高一些,因为这在当前的这个全球高利率市场上更为具有象征意义:

日本央行极有希望在明年结束目前全球唯一的负利率政策。

一个在2008年全球金融危机后长期主宰全球资本市场的零利率/负利率时代,可能即将正式划上句号。

一、植田终于“不装了”?

自从今年4月植田和男正式接替前任黑田东彦接管日本央行以来,外界其实就一直在猜测,这位年内新上任的日本央行掌门人,是否会对日本长达十余年的超宽松货币政策“改弦易辙”。

在上任的头几个月,植田和男的鸽派态度显然是鲜明的。尽管日本央行在今年7月时再度调整了收益率曲线控制政策(YCC)——将“实质”的收益率上限门槛松绑至了1%,但在更为影响长久的利率政策领域,植田依然不吝于高举鸽派大旗,强调仍将在一段时间内保持极度宽松的货币政策。

然而,在刚刚过去的这个周末,植田似乎终于发出了打算“改变鹰鸽阵营”的首度暗示……

根据日本《读卖新闻》上周六的报道,植田和男在接受最新采访时表示,如果他确信工资和消费者物价出现了可持续增长,那么结束负利率将被提上日程。

植田和男指出,日本央行可能在年底前获得足够的数据,以决定是否可以结束负利率。“一旦我们确信能看到日本通胀持续上升,同时还伴随着工资增长,我们就可以采取多种选项。如果我们判断,即使结束负利率,日本也能实现其通胀目标,我们就会这么做。”

在负利率政策下,日本央行自2016年以来就一直将短期利率控制在-0.1%。该央行还将10年期政府债券收益率限制在0%左右,作为推动经济再膨胀和可持续实现其目标的努力的一部分。

由于日本央行与日本政府之间长期存在的紧密联系,向来缺乏政策独立性的日本央行是否获得了政府的授意,我们不得而知,但颇为巧合的时间线是,上月下旬日本首相岸田文雄才刚刚与植田和男举行过会谈,两人据悉讨论了经济和金融问题。

二、日本央行因何转变?

在全球主要央行里,日本央行一直是个特立独行的存在。而其最大的特点——日本央行大尺度、长周期的宽松政策。那么。究竟是什么导致植田和男颇为出人意料地首度释放结束负利率的信号的呢?

对此,业内热议的焦点主要集中在两方面:一个是日本国内逐渐愈发成型的通胀趋势,另一个则是不断加速贬值的日元汇率。

事实上,就如植田自身表态中不断提到的通胀前置条件一样,由于日本通货膨胀超过2%的目标已经一年多了,市场上近来本身已经不断充斥着日本央行将很快开始加息的猜测。

我们在上月的一篇报道中曾提到过,大胆的利率市场交易员们当时就已开始预计,日本央行最快在8个月内就会结束目前全球唯一的负利率政策。8月下旬的利率市场隔夜指数掉期显示,市场交易员对日本央行负利率终结的押注时间,已从明年7月提前到明年3月。同时,短期政策利率到2024年9月底甚至可能升至0.1%上方。

在过去,日本央行一直以通胀前景低迷作为继续实施宽松货币政策的理由。但从今年以来的情况看,日本的通胀态势显然正在发生变化:物价上涨压力以及结构性和周期性因素的综合作用,加大了工资压力,导致通胀预期也开始上升。

在7月,尽管不包括波动较大的新鲜食品价格的“核心”通胀率从上月的3.3%回落至3.1%,但该指数已连续第16个月超过日本央行设定的2%通胀目标。

招商宏观在8月下旬的一份研报中就表示,日本央行的通胀预期正在出现动态变化。第一,日本通胀的动能正在切换,从输入型通胀转换至更普遍的价格上涨,第二轮影响传导至工资和服务价格的变化。第二,日本经济体的中长期通胀预期出现上行,后期有可能出现劳动力市场供给偏紧和劳资谈判的变化,因此工资增速在通胀预期和紧供给的支持下具有一定可持续性。

三、干预日元的另类“手段”?

如果说,通胀趋势的逐渐形成,令日本央行终于有底气摆脱“失落的三十年”下长期通缩局面的话,日元的迅速贬值,则可能是植田和男急于选择在当前这个节骨眼,就毅然释放政策转变信号的“催化剂”。

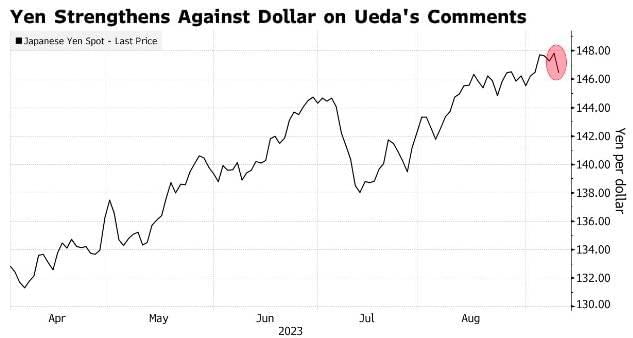

上周,美元兑日元汇率一举创下了去年11月以来的最高位147.87,日本当局似乎也终于难以再对日元的持续贬值势头“无动于衷”了。

日本财务省副大臣、负责外汇事务的最高级别官员神田真人(Masato Kanda)上周三表示,如果投机行为持续存在,日本当局将不排除在货币问题上采取任何选项,这一评论显然是在警告人们不要轻易抛售日元。

值得一提的是,相比于“口头干预”日元的效果往往有限、直接入市买入日元的做法又往往代价高昂,在眼下如果能够通过对未来利率的预期,就起到提振日元的作用,显然是一种极为“实惠”的做法。

与去年一样,日本和美国之间不断扩大的利率差距是日元走软背后最为关键的因素,这使得收益率较高的美元自然更具吸引力。但如果日本央行明年也将开始破天荒地扭转负利率政策,同时美联储则有望在明年降息,那么导致外汇市场美强日弱的利差因素,无疑就将在接下来面临逆转。

东京三菱日联摩根士丹利证券首席固定收益策略师室村直美,在一份备忘录中就作出了类似的猜测。他表示,植田和男的最新鹰派言论可能是为了遏制日元贬值。

东京Resona Bank货币策略师Takeshi Ishida则指出,“植田和男在最新采访中的言论听起来很鹰派。我们预计日本央行的负利率政策将在2024年前三个月结束,植田和男可能已经开始鼓励市场为这种情况定价。”

从今日亚洲市场的走势看,如果植田和男放风结束负利率政策的背后,真的有提振日元汇率的考量,那么其无疑是成功的。行情数据显示,美元兑日元日内亚洲时段的累计跌幅超过了逾100点,最近交投于146关口附近。

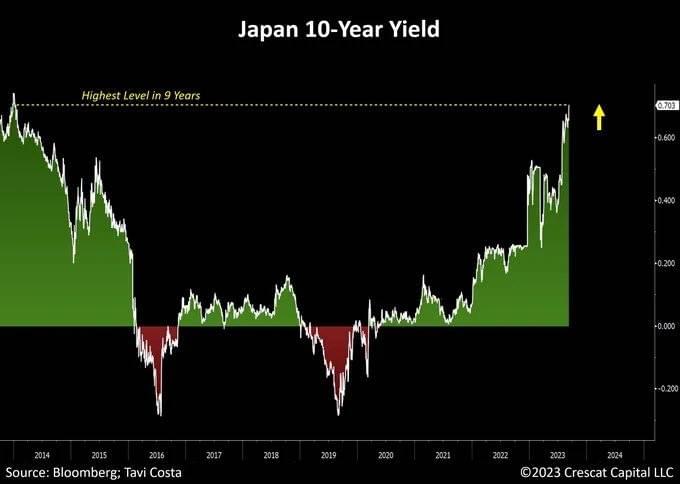

同时,10年期日债收益率一举升破了0.7%关口,为2014年以来首次。

四、全球资本市场的“新风暴”?

当然,如果日本央行未来真的将扭转长期的负利率政策,其影响力或者说“杀伤力”,显然将不仅仅局限于外汇市场领域。

在日本国内,由于利率有望上调的利好提振,日本银行股在今日应声齐涨,三菱日联金融集团和三井住友金融集团股价纷纷飙升,东证银行股指数一度上涨逾4%,至2008年8月以来最高水平。

利率或者债券收益率上升意味着银行和保险公司可以对商业贷款收取更高的利率,并从债券和其他投资中获得更好的收益。

然而,股市层面的好消息可能也就仅此而已了。在更大范围内,日本股市今日面临的是除银行股以外的更多板块的集体下跌,尤其是汽车、电子产品制造商等依赖出口的企业股价纷纷走低。截至收盘,日经225指数收报32467.76点,下跌0.43%。

而放眼海外市场,日本一旦结束负利率,其带来的潜在全球资本流动的影响,也显然不容小觑,这一点在此前日本央行调整YCC政策时,我们就已经多次提到过。

美国西北共同财富管理公司(Northwestern Mutual Wealth Management)首席投资官Brent Schutte表示,“日本利率上升可能会对全球增长和美国增长产生负面影响——记住,这是一个全球性的市场。同样,更高的日本债券收益率可能会成为投资者更有吸引力的选择,并将资本从股票中抽离。”

招商宏观张静静团队上月表示,从2012年QQE到2016年负利率与YCC,伴随着日债收益率骤降,日本金融机构大量增持海外资产。进而,BOJ政策反转或将带来两点短期冲击:

1. 日资或将减持海外股票市场;

2. 套利交易易于出现反转。

以2023年7月下旬议息会(当次会议调整了YCC政策)前夕为例,由于市场对日本央行货币政策调整风险保持谨慎态度,日本对海外股票投资净额7月累计-20541亿日元,6月为流出985亿日元。7月28日日银议息会后,欧美日国债收益率均现上行、海外股指多数调整,日银转向或已开始对海外资本市场产生影响。

从中长期资本流动来看,日本金融机构的配置行为也将逆转。日本金融机构长期海外配置资金自2022年以来逐步削减国际头寸,预计对海外流动性的压力将会持续。

以日本寿险机构为例,从投资组合来看,日本寿险机构在2022年对外国债券采取了一定量的减持。根据日本第一生命控股集团数据,2022年3月至2022年12月,第一生命公司的投资组合中,对于对冲的外国债券的投资比例由16.8%下调到了8.6%,对未对冲的外国债券的投资比例也由4.4%下降至3.5%。

本文来自:财联社,作者:潇湘,责编:林琦