信息科技和互联网改变了人类社会的几乎所有行业,但是金融业可能是被改变最深刻、最彻底的一个传统行业。作为曾在金融机构从业十多年的前证券分析师,我亲身感受到了这种改变:早在 2008 年,分析师与客户还依靠电子邮件和固定电话交流,信息沟通的时间以“工作日”为单位计算;到了 2012 年,移动互联网的大潮已经席卷资本市场,各路金融机构都忙着开发自己的移动App和社交媒体账号;2020年以后,国内金融从业者几乎完全依靠微信等即时通信工具交流,信息传播的时间单位早已下调到“小时”乃至“分钟”。

有趣的是,在接受新技术方面,中国的金融机构要比外资机构开放得多。后者受制于复杂的合规流程和历史包袱,拥抱移动互联网和社交媒体的动作很慢,因此经常被其国内客户或同行嘲笑为食古不化(当然,中国金融机构存在自身的特有问题,这一点不容忽视)。

不可否认,传统金融机构受到了信息科技的严重冲击,尤其是它们业务皇冠上的明珠——投资银行和资本市场业务,即所谓“华尔街”业务。传统上,华尔街巨头经营业务依靠的无非是信息和资源优势。进入互联网时代,信息优势已经被逐步瓦解,直至荡然无存:

电子报价和自动撮合交易功能的普及,使得金融资产的价格更加透明,投资者无须经过职业经纪人或交易员即可进行交易。大宗交易或复杂的结构化交易还是需要专业机构参与,但是它们在全部金融交易中的占比很低。

财经新闻、公司公告和监管信息的传播速度大幅提升,任何公开信息都可以在一瞬间传遍全球。投资者不再需要专业分析师来告知这些信息,甚至不需要分析师来解读。资本市场的“话语权”被下放到了千千万万媒体乃至个人手中。

信息透明度的提升,还致使投资者对金融服务的价格更加敏感。他们可以轻易对比各家基金的管理费率、各家券商的佣金率,从中挑出最便宜或者性价比最高的。不但个人投资者会这样做,机构投资者也会这样做。

即使是IPO(Initial Public Offering,首次公开发行)这种高度复杂、最具专业性的投行业务,也不可避免地受到了科技进步的影响。高度发达的通信和信息传播手段,意味着潜在投资人不必只通过投行与企业家接触,IPO定价流程也变得越来越简单透明。

事实上,2007~2008年的次贷危机(Subprime Crisis),在本质上可以视为是科技进步对华尔街金融机构产生的负面影响的间接结果。由于信息优势不断丧失,传统的投资银行和资本市场业务的利润日益微薄,华尔街金融机构不得不更加依赖自营交易,也就是投入更多自有资本进行投机。它们还更加依赖复杂的、非标准化的金融衍生品,这些产品固然可以收到更高的费用,却同时蕴含着难以估量的风险。在次贷危机高峰期倒下的贝尔斯登(Bear Stearns)、雷曼兄弟(Lehman Brothers)、美林(Merrill Lynch)等金融机构,均是败于自营交易杠杆过高、账面上的高风险结构化资产太多。

从那以后,世界各国监管部门均加强了对大型金融机构的监管,限制它们进行自营交易,以维持较高的资本充足率。从次贷危机中幸存的华尔街巨头,其发展重点纷纷转向资产管理、私人财富管理、消费金融等更稳定的业务。进入21世纪20年代,高盛因为与苹果信用卡业务合作,成为美国用户增速最快的信用卡发卡行;而摩根士丹利成为美国乃至全球最大的私人财富管理机构之一。放到次贷危机之前,这种情况是难以想象的。

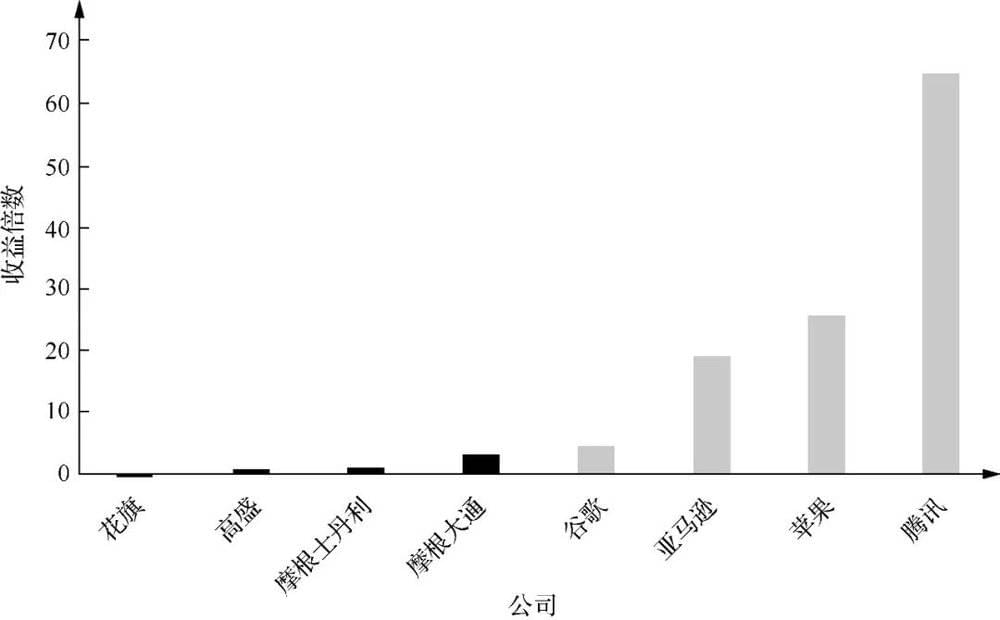

遗憾的是,尽管华尔街巨头竭尽全力转型,它们在全球经济中的相对地位还是不可避免地下降了。从股东回报的角度看,以次贷危机全面爆发前夜的2007年11月为基准,到本书截稿之日的2023年4月,花旗的股价累计下跌了约80%,高盛上涨了80%,摩根士丹利上涨了1.2倍,摩根大通上涨了3.2倍。同一时间段互联网巨头的股价表现要好得多:谷歌累计上涨了4.8倍,亚马逊上涨了19.2倍,苹果上涨了25.7倍,腾讯更是上涨了64.5倍!无论是从市值、收入还是利润的角度看,互联网巨头才是真正的巨头,而华尔街巨头只是“旧时代”的回声。

在自己的老本行——金融业务上,传统金融机构也呈现出后继乏力的态势。早在 2014 年,包括移动支付、小额信贷、消费金融、供应链融资和加密货币等在内的“金融科技”(Financial Technology,Fintech)就成为全球资本市场关注的焦点。与传统金融机构相比,“金融科技公司”更重视数据分析,对新技术手段的接纳速度更快,企业文化也更接近硅谷而非华尔街。VISA、MasterCard等信用卡组织成功地转型成了以数据为基础的“金融科技公司”,其市值也得以超越绝大部分传统金融机构。大型SaaS服务商,一般都会以自营或聚合的方式向企业客户提供多种多样的金融服务。

在硅谷的一线科技巨头当中,在金融科技领域布局最广泛的是苹果。2014年,苹果以基于NFC(Near Field Communication,近场通信)技术的Apple Pay支付业务打开了进军金融业的道路;2019年,它与高盛联合推出了Apple Card,该服务迅速成为美国用户增长最快的信用卡服务;2023年,它又推出了Apple Pay Later这项“先买后付”(Buy Now, Pay Later)的消费信贷服务。苹果从未公布过金融服务的收入占比和利润率,但是管理层一直对服务板块的整体增长前景相当乐观。迄今为止,Apple Card、Apple Pay Later这两项服务还只在美国本土推出了,等到它们推广到世界其他主要国家的时候,规模估计还能翻好几倍。

苹果这样的科技巨头经营消费金融业务的“杀手锏”是数据。Apple Card可以在用户申请之后“瞬间下卡”,Apple Pay Later甚至不需要检查用户的征信记录。苹果可能自信地认为,凭借自己手头的用户画像数据,结合先进的算法,就可以高效地实现风险管理——目前看来,这一点可能言过其实了,因为合作伙伴高盛的财报显示,Apple Card截至2022年底应该还处于亏损状态,亏损的原因可能是用户坏账,也可能是服务成本过高。

生成式 AI 的普及,必然有助于科技巨头向金融业进一步扩张。就拿上面提到的Apple Card来说,更先进的AI算法可以更高效地分析用户数据,尤其是那些零碎的、非文本化的数据,从而得出更精准的用户画像以控制风险;AI聊天机器人的应用则将大幅降低客服成本。上述逻辑或许可以解释,为什么苹果自己不做“AI大模型”,但是在2023年初的美股AI热潮当中股价涨幅仅仅略逊于微软。投资人显然已经把苹果的服务业务视为 AI 应用的最大受益者之一!

AI对金融业的改造远不仅限于消费金融业务。早在ChatGPT诞生之前,美国就出现了一批以“AI投资顾问”为主打的财富管理公司;在中国,一些金融机构也尝试对客户推出了“智能投顾”功能。在GPT普及之后,AI投资顾问能做的事情会大大增加,与用户的沟通也会更加顺畅。对于历史悠久的私人财富管理行业而言,这不啻一场地震:最富有的人群大概还是会倾向于使用真人投资顾问,但是中产阶级和入门级投资者恐怕都会接受AI顾问。当投资顾问的个人素质变得不再重要,财富管理公司还能比拼什么?无非是产品和技术罢了。

可以深刻地意识到:“金融科技”发展的本质,就是科技行业对金融行业领地的不断侵蚀;在这个过程中,大批金融从业者要么失业,要么主动或被动地转为科技从业者。

AI技术的进化,只是科技行业对传统金融机构施加的最新一记重拳而已。在ChatGPT诞生后短短半年之内,AI自动撰写的财经评论已经给华尔街分析师造成了巨大压力;AI强大的PPT生成能力和电子邮件撰写能力让投行的实习生和入门级员工失去了存在价值;照着这个势头发展下去,由 AI 主导生成一份几百页的招股说明书恐怕也不是难事。再过十年,全球金融业的大本营会从华尔街搬到硅谷吗?金融业还能作为一个独立行业继续存在吗?我不知道答案,但我觉得如果一个年轻的金融从业者还想继续工作十年以上不失业,除了学习金融业务知识,他应该再多学一些代码和AI知识。

造化弄人。大约五到十年前,人们普遍认为 Web 3.0是对传统金融业的最大威胁——要知道,2008年中本聪发明比特币的初心,就是创造一个独立于金融机构之外的、去中心化的支付系统。当PayPal等第三方支付平台纷纷宣布接受加密货币的时候,当加密货币基金大规模登陆美国资本市场的时候,当一些上市公司开始将现金储备转为加密货币形式的时候,传统金融秩序似乎确实出现了松动的迹象,传统金融机构也在惴惴不安地观望和准备。

然而,事实证明,Web 3.0并没有演化为“传统金融体系的替代品”,只是构成了对主流金融市场的一个补充。全球最富有的人群会把一部分资产配置到加密货币和NFT当中,以达到分散风险和避税的效果,但也仅此而已。在可见的未来,全球绝大部分的金融交易还是会发生在“传统金融体系”当中,绝大部分的资产也还是会以“传统法定货币”计价。

真正颠覆金融业的不是Web 3.0,而是AI。因为Web 3.0是想抛开传统金融体系另搞一套,这样面临的阻力相当大,监管部门很难予以承认,而监管缺失的地方又容易成为骗子和冒险家的乐园。AI则是在传统金融体系的内部,以渐进的方式改造各项业务。一开始,人们以为AI只是一种工具;然后,又以为AI只是一种垂直领域的技术;等到GPT以呼啸之势扑来时,金融从业者才发现它的革命性和颠覆性。监管部门当然不会放任AI应用野蛮生长,但是与天生自带投机属性的Web 3.0比起来,我判断,监管者肯定还是看AI更顺眼一些。

在长期,Web 3.0对金融业真正的影响,可能并不体现为“颠覆性”或“替代性”,而是体现为对信息不对称的进一步消除,以及对风险管理的效率提升。金融业在本质上是一个关于风险的行业:每项金融资产、每个客户都蕴含着独特的风险,整个金融市场由系统性风险和大量的非系统性风险所左右。在信息不对称的时代,金融机构不得不通过抵押、担保等手段控制风险,其策略不是“保证不出事”,而是“保证出事了有人兜底”。1946年上映的好莱坞经典电影《黄金时代》(The Best Years of Our Lives)当中,作为银行信贷经理的男主角,跟前来申请贷款购买农庄的退伍老兵之间,有如下一段对话:

信贷经理:“你有什么抵押品吗?房产、土地、不动产?”

退伍老兵:“如果我有房产和土地,为什么还要来借钱呢?”

信贷经理:“你有担保人吗?”

退伍老兵:“什么是担保?谁能给我提供担保?”

在影片中,男主角还是决定给退伍老兵发放了贷款,因此遭到银行总经理的批评:“我们是开银行的,不是赌博的。”虽然男主角对此非常不爽,但是站在传统金融业的角度,总经理的观点是正确的。国学大师辜鸿铭早在一百多年前就看透了金融业的这一基本矛盾,所以说出了那句名言:

“所谓银行家,就是晴天千方百计要把伞借给你,雨天又凶巴巴地把伞收回去的人。”

在区块链技术普及之后,像《黄金时代》里的退伍老兵那样的人将更容易获得信贷服务。在国内,很多货车司机已经通过将货车资产“上链”的方式获得了贷款,而且转卖货车也变得更容易了。中小型企业主可以通过将设备“上链”的方式降低融资成本,还能提升生产安全水平。上述行为甚至不用发生在公链上,只需发生在各方都认可、有一定信誉度的私链上,例如金融机构或专业中介机构的私链。不论“去中心化金融”究竟是不是金融业的未来,Web 3.0都将大幅降低中小型企业和个人获得金融服务的难度,也就是降低整个金融体系的风险。

AI与Web 3.0的结合则将进一步帮助金融业管控:前者提供数据分析能力,后者提供透明度和公信力。在两股强大科技力量的共同作用之下,金融行业可能将变得越来越像科技行业,乃至成为后者的一个细分行业。我不禁想起了2020年8月,蚂蚁集团获准在A股和港股同时进行IPO之后,有媒体报道称,该公司告知国内外各大券商,希望由科技行业而非金融行业的分析师进行研究覆盖。虽然蚂蚁集团的上市后来搁浅了,但是它的诉求代表了广大“金融科技企业”的共同心声:“我们是科技公司,更接近硅谷而非华尔街。”生成式AI的普及,只是让这个早就存在的趋势进一步加速罢了。

本文来自微信公众号:互联网怪盗团(ID:TMTphantom),作者:怪盗团团长裴培