“大到癌症肿瘤心脏病冠心病,小到感冒发烧流感,意外骨折烫伤崴脚,责任内百分百报。”如果无意间刷到这样的直播间,你会不会被主播的这番话所吸引?当你确认这样的话术来自保险公司官方旗舰店,不禁要看上一看,“真有这样好的保险?”

熟悉的带货话术、押韵的保险配方:“大病小病都能报,能投就投,只要投了就给保,交一单保一单,没有必要犹豫,交一年保一年,交一个月保一个月,交多久保多久,不想交了直接退。”近日,《每日经济新闻》记者浏览各大保险公司的短视频营销号发现,诸如此类宣称“大病小病都能保”的“刷屏式”营销不在少数。

尽管意味着成交的“叮”声不时响起,主播依然在卖力地催促下单。然而在保险直播间里,主播们叫卖的到底是什么产品?真实情况或许跟你想象的并不一样,保险直播会有坑吗?《每日经济新闻》记者带你一探究竟。

保险直播其实有“坑”

“小到感冒发烧、猫抓狗咬,后面出了任何问题都可以报销,大病小病都能报。”直播间里,主播不断重复着这样的话术,“65岁以内,身体健康就可以买,1号链接!”不时还夹杂着这样的催促,“千万不要犹豫了,XX我看你在直播间好一会儿了。”

《每日经济新闻》记者注意到,在各大保险公司官方号的直播间里,都竭力主推这类号称“大病小病都能报”的保险产品。如在某保险公司企业店直播间,弹出的对话框赫然写着“一号链接,包含大到癌症肿瘤心脏病冠心病,小到感冒发烧流感,意外骨折烫伤崴脚,责任内百分百报。”

记者点击进入1号链接,发现其为一款百万医疗险,宣传页面称该产品有三大产品特色:一是不限疾病种类,大病、小病、意外,责任内100%报销;二是不限制报销次数,保障期内,您用多少我们报销多少次;三是不限医保目录,医保能报的我们报,医保不报的我们也报。该产品显示已售411件。

但这款产品真的能100%赔付吗?答案竟然是不能。由于百万医疗险有一定的免赔额,并不是直播间受众所理解的“100%”赔付。而记者翻阅销售页面,并没有找到关于免赔额的告知,点击客服对话框后,有一条“什么是免赔额”的提问可供选择,点击该问题后系统自动回复“本产品一般医疗免赔额为1万,重疾无免赔额。”

另一场保险公司旗舰店精选号的直播中,主播声称“大病小病都能报”,记者留言询问产品免赔额的情况,对方回复称“1号大病0免赔投保后+3号(小病意外100元起报销)”。记者点击进入到保险产品页面,发现虽然前者有较高的免赔额,但通过两款产品组合销售,将小病意外的免赔额降低至100元,也并不能达到100%赔付。

记者还浏览了其他保险公司的官方号直播间,发现有的主播会在消费者询问免赔额时回应“产品有1万免赔额”;有的会在对话框打出“投保时勾选附加住院医疗保障,则0元起赔,未勾选则1万元起赔”;还有的自顾自重复销售话术,对于消费者此类提问不予回复;仅有少数主播会在讲解时主动提到免赔额。

“大病小病都能报”,涉嫌误导消费者

尽管监管部门和平台方不断整治规范,部分直播带货依然会误导消费者冲动消费。保险直播间里宣传“大病小病都能报”是否涉嫌误导?近日,《每日经济新闻》记者就此事采访了多位行业专家,请教对此事的看法。

北京中高盛律师事务所律师李滨在受访时指出,主播一般称“责任范围内”大小病都能报。然后再跟进:小到感冒发烧……但只字不提免赔额。在其看来,这本质上还是将欺骗、误导销售的模式搬到网上来了。

“保险责任范围内的医疗费当然是能报销的。主播强调和重复这段话目的就是既不介绍保险责任范围,也不介绍免责范围,为百姓营造出保费低、承保范围广的期待利益和占了便宜的错觉,进而实现促成签单销售的经济目的。”李滨称。

“有涉嫌夸大、误导的情况。”上海昱淳商务咨询公司合伙人、精算师徐昱琛对《每日经济新闻》记者表示,对于大多数人来说,不可能追问到底赔多少。一些百万医疗险1万以下的部分不是100%报销的,报销比例要看保险合同的具体规定。

北京排排网保险代理有限公司总经理杨帆认为,虽然保险公司在社交媒体上销售保险是一种市场推广的方式,但一些行为可能存在潜在的合规问题。比如主播称大小病都能报,小到感冒发烧,但未提及免赔额,可能会导致客户对保险产品的保障程度和报销门槛缺乏清晰的了解,这是属于片面误导、不负责任的销售行为。

纵然按照当前的消费水准,部分免赔额在百元附近的产品在主播眼里不影响“100%赔付”。但保险业发展到今天,“最大诚信”无疑已经是公认的基本原则之一,相形之下此类直播有意无意忽略免赔额的话术并未做到“诚信”。

“应该允许这种新途径的销售方式,同时监管部门也要划清边界。”李滨表示,“包括禁止的话术和必须介绍到的方面,履行提示和明确说明的法定义务,满足保险消费者的知情权,将销售行为回归到诚信的基点上。”

“直播间送权益”“不想买直接退”是真的吗?

《每日经济新闻》记者还注意到,为了增加消费者购买的欲望,主播们还在保险直播间宣称送出“直播间购买送权益”“限时优惠”等福利。

某保险公司官方直播间称“今日投保可享六大权益,包括重疾住院津贴、重疾异地转诊交通10万、重疾绿通、医疗垫付、康复理疗、特药上门”,也有直播间称“今日投保免费送1.8万元住院津贴”,另一家公司直播间则是“买保险送体检卡”。

在杨帆看来,通过限时送保险权益的形式,会导致客户盲目下单,无法确保这款保险是满足他们实际需求的,也建议客户理性看待,不要因为有促销福利而购买。徐昱琛则认为,直播间送权益涉嫌给消费者额外送利益的行为。如果这个权益是保险公司其他客户也有的,而在直播间宣称只有直播间有,也有涉嫌夸大宣传的问题。

北京德恒律师事务所合伙人闫泽娟对《每日经济新闻》记者表示,关于限时送保险权益、催促下单等行为,早在2019年国家金融监督管理总局(原银保监会)就发布过《关于防范利用自媒体平台误导宣传的风险提示》,重点提醒广大消费者要准确识别惯用误导手法,通过自媒体平台发布的误导信息主要有:

一是饥饿营销类:宣传保险产品即将停售或限时销售,如使用“秒杀”“全国疯抢”“限时限量”等用语。二是夸大收益类:混淆保险产品和其他固定收益类理财产品,如发布“保本保息”“保本高收益”“复利滚存”等。三是曲解条款类:故意曲解政策或产品条款,如宣称“过往病史不用申报”“得了病也能买”“什么都能保”等。

“不想买了直接退”!记者还注意到,有的主播会催促客户下单,并声称可以在10天内随时退保,并称是直播间的福利。杨帆指出,其实这本就是保险的“犹豫期”,一般百万医疗险都会有的。“将它转成一个卖点,可能会给客户带来误导,没有留足够的时间来仔细考虑就冲动购买。”

而在李滨看来,由于购买的随意性、瞬时性等特点,老百姓是否能知道是哪家保险公司承保,退保手续是否复杂,都是很现实的问题。

保险直播存在“劣币驱逐良币”现象

近年来直播带货风头一时无两,各大明星无论昔日多大牌纷纷“下场带货”。尽管存在着无法实体化展示产品等诸多不足,但形势比人强,保险业依然不甘落后积极入局,直播平台、短视频平台等新场景平台不经意间已悄然成为保险营销的新阵地。

保险网络直播和短视频涉及多种销售模式,包括提供可点击的网络链接直接投保、线上引流到线下销售场景转化等方式。

近年来,一些保险公司、第三方机构通过直播的方式传播公司的品牌价值和产品优势,增强消费者对公司及产品的认同感,从而将粉丝转化为用户;不少保险公司也积极下场,在直播间直接“上链接”,诸如此类的保险“带货”并无多少新意——同款的超快语速主播、同样的声嘶力竭的催单,甚至同款“买不了吃亏买不了上当”。

近日,《每日经济新闻》记者浏览各大保险公司的短视频营销号发现,近年来热销的百万医疗险被包装成“大病小病都能报”的产品,在保险直播间受到广泛青睐。

究其原因,这是得益于百万医疗险本身具有的高杠杆特征,按月投保仅需数十元的保费价格、就能获得高达百万级的保障,更容易为市场所接受。相形之下,长期重疾险、年金险、终身寿险件均保费高达数千元以上,消费者做出购买决策的周期也相对较长。基于此,“高保额、低保费、高免赔额”的百万医疗险,也顺理成章成为获客的“引线”。

根据中保协数据,2021年我国互联网人身险业务实现规模保费2916.7亿元,自2018年以来连续4年正增长;互联网财险保费从2018年的695.38亿元增长至2021年的862亿元。业内普遍认为,互联网保险经历了2016~2018年的低谷期后,在2019年恢复增长,进入新一轮的规范发展阶段。

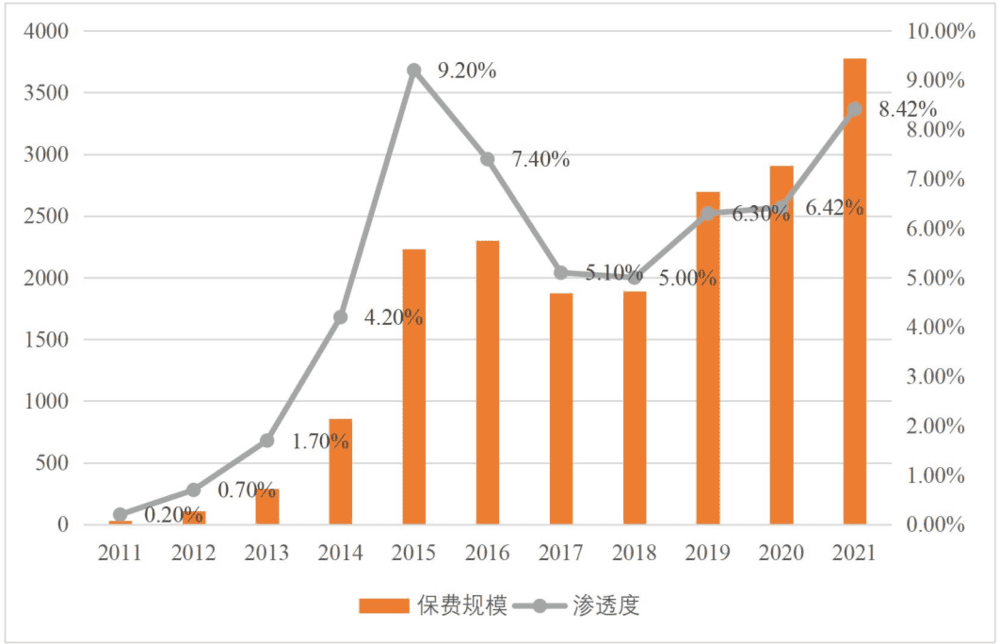

2011年-2021年互联网保险保费规模与渗透率

图片来源:《2023年中国互联网保险理赔服务创新报告》

然而,保险公司发力互联网业务仍面临难点重重。有寿险公司人士在与记者交流时表示,互联网保险渠道除了费用高企,保险公司还难以获得从第三方平台购买自家产品的客户的信息。《每日经济新闻》记者注意到,近年来,多家发力健康险的保险公司加大自营渠道的投入,自营渠道付费用户人均保单、人均保费等指标不断提升。

“需一分为二地看待保险直播。”徐昱琛认为,直播对于保险等金融产品而言,是一个很好的宣传媒介。众所周知,直播中需要专业客观的宣传保险产品,但目前存在劣币驱逐良币的问题,一本正经、不偏不倚的专业宣传,消费者反而下单的就少。

保险公司主播都应规范销售行为

《每日经济新闻》记者注意到,多地监管部门曾就保险直播发布风险提示。2020年6月,原北京银保监局发文称,保险网络直播和短视频涉及多个主体,多种销售模式,保险机构应当按照“实质重于形式”的原则,区分不同情形严格落实保险法律法规和规范性文件要求。如在内容管理方面,不得出现不实陈述或误导性描述、不得片面或夸大宣传、不得违规承诺收益或承担损失等。

保险直播不是法外之地。业内人士在受访时认为,保险公司和主播都应遵守质检和合规要求,提供准确的信息,维护客户的权益和行业的声誉。

徐昱琛建议,销售误导或者涉嫌销售误导的要有一定的措施限制,比如压实责任,主动回访,并依法严肃处理。“对直播间有涉嫌误导、夸大的,保险公司要主动去追,如果涉及到相关的直播场里已经卖出的,保险公司应主动电话或者其他形式联系消费者,不能等消费者出险了才知道,因为更多的不出险的客户还被蒙在鼓里。”

今年3月,监管部门开展自查整改工作,目的是提高保险机构销售人员互联网营销宣传合规性,压实保险机构管控主体责任,防止销售误导,规范市场秩序,保护保险消费者合法权益。要求排查销售人员在自媒体(包括但不限于微信朋友圈、微信公众号、微信视频号、抖音视频、快手视频、微博帖子、小红书笔记、今日头条帖子等)进行不实陈述或误导性描述、片面宣传或夸大宣传的内容。

今年中期,金融监管总局深圳监管局通报短期健康险问题,直指“通过免费赠险或以低保费、低保额、高免赔保险等方式吸引客源,进而引导客户进一步投保的保险营销方式”存在风险。监管认为这类业务营销宣传不规范,主要体现在未充分告知重要投保信息、高退保率存在涉众风险。

8月29日,抖音官微消息称,为保护消费者权益启动了保险治理专项行动,平台发现部分账号通过“1元起”、“90%的人都来买”、“今日仅剩xx名额”等描述夸大购买产品的低价门槛或必要性,此外还有个别账号通过发布病床上的贫困弱势群体、编造贱卖资产还债等悲惨故事诱导用户购买相应保险产品。

对于以上账号及内容,平台已按社区规则进行严格处置,共处理相关视频近万条,下架广告1.5万余条。抖音称还将持续对此类违规内容进行治理,纳入到常规治理动作中。

本文来自微信公众号:每经头条(ID:nbdtoutiao),作者:涂颖浩,编辑:孙志成、张益铭、易启江,校对:程鹏