8月27日晚间,证监会发布政策调整,进一步规范股份减持行为,新要求包括:上市公司存在破发、破净等情形下,控股股东、实际控制人不得通过二级市场减持公司股份。

证监会还表示,正在抓紧修改《上市公司股东、董监高减持股份的若干规定》,提升规则效力层级,细化相关责任条款,加大对违规减持行为的打击力度。

上述证监会提到的规定发布在2017年5月(以下简称2017年规定),其出台背景是2016年1月减持规定实践后,市场又出现了一些新的问题,例如“过桥减持”、增发股份解禁后减持没有限制、利用信息优势“精准减持”、通过辞职人为规避减持规则的“恶意减持”等。

上述规定出台后,效果显著。

不过,《每日经济新闻》记者盘点发现,2017年后,仍有不少上市公司大股东的股份变动,令市场产生“变相减持”“花式减持”“绕道减持”的疑惑,其中涉及离婚、质押抵债、合伙人份额转让等形式,部分甚至引发监管关注,但这些也只能停留在质疑层面,无法进一步核查。

如今,新的减持规定正在修改中,那些曾被质疑变相减持的行为,还能继续吗?

一、这些举动曾引发“变相减持”猜测

盘点过去,有不少上市公司的大股东股份变动,引来一些市场参与者猜测是不是“变相减持”“花式减持”“绕道减持”。

其中,不少上市公司大股东或实控人离婚且涉及财产分割时,往往最容易引发此类质疑。

例如今年5月,卓胜微(SZ300782,股价125.80元,市值671.52亿元)实控人之一唐壮与易戈兵宣布离婚并就财产分割做出安排。根据公告,唐壮原持有卓胜微无限售条件流通股份4091.93万股,根据离婚协议,唐壮将其中的3275.75万股转让给易戈兵。但双方又签署了《表决权委托及一致行动协议》,唐壮代为行使这部分分割出去的股票除财产性权利之外的其他权利。

离婚分割股份的同时,又进行表决委托,如此安排,一度引发部分市场参与者猜测“是不是变相减持”。

不过,卓胜微公司相关人士在回复媒体采访时明确表示:二人是真离婚,且目前不存在减持计划。

通过股权架构的设计,在股东层面上进行股份转让,也容易被质疑是否为“绕道减持”。

例如,2022年3月,深交所就发函要求华英农业(SZ002321,股价2.72元,市值58.01亿元)对其控股股东、实际控制人发生变更进一步解释。

2022年之前,上海新增鼎资产管理有限公司(以下简称新增鼎)指定其投资设立的信阳市鼎新兴华产业投资合伙企业(有限合伙)(以下简称鼎新兴华),作为产业投资人参与上市公司重整。鼎新兴华承诺本次受让的转增股票三十六个月内不通过任何形式减持。

但不久后,鼎新兴华的普通合伙人(GP)四川兴华鼎企业管理有限公司(以下简称兴华鼎)便决定将其认缴出资额转让给杭州兴增企业管理有限公司(以下简称杭州兴增),转让价为1元,转让后,杭州兴增成为鼎新兴华的普通合伙人(GP),这也由此带来了深交所“鼎新兴华GP份额转让事项是否存在变相减持”的疑问。

根据华英农业后来的回复函,相关股份在锁定期内,鼎新兴华严格遵守相关承诺,未进行任何形式的减持,关于GP份额转让事项也不存在变相减持等情形。

另一种可能被质疑是“变相减持”的案例,则是大股东的股权质押。这种情形下,若质押逾期后被平仓,表面上是“被迫减持”,大股东却也可就此套现离场。

2021年底,ST澄星(SH600078,股价8.33元,市值55.19亿元)公告称,持股5%以上大股东江阴汉盈投资有限公司、控股股东江阴澄星实业集团有限公司所持公司股份将被司法拍卖,公司控制权可能发生变更。

很快,上交所便下发问询函,要求ST澄星和上述两名股东核实,通过司法拍卖减持股份,是否违反《证券法》等相关法律、规则,如存在违法违规情况,请尽快依法依规予以整改;司法拍卖申请人和被申请人之间,是否存在合谋规避减持规定的情形。

不过,ST澄星后来披露的回复中显示,相关方称不存在合谋规避减持规定的情形。

二、“变相减持”很难界定

对于“变相减持”,香颂资本董事沈萌表示,本质上说减持就是减持、不存在所谓变相一说,这只是市场对于规避现有限制的减持的一种说法。

但实际情况是,究竟是“变相减持”“花式减持”还是正常减持,这在实践中也很难被鉴定。《每日经济新闻》记者也并未查询到因为“变相减持”“花式减持”“绕道减持”而被监管部门处罚的案例。

“但不排除在现有环境下,(可以)对各种减持路径的审查从严。”沈萌认为。

此外,上海明伦律师事务所王智斌律师也表示,实际控制人、控股股东对其股权资产的合理处置,法律、法规及监管规则并不干涉。但是,如果其处置股权资产的行为扰乱了市场秩序,监管即应当介入并予以限制。

记者注意到,监管层面上也在完善这一缺口。一个月前,证监会官网发布《证监会有关部门负责人就上市公司股东离婚分割公司股份有关事宜答记者问》。

文中,就“上市公司股东因离婚分割所持公司股份事件,被质疑涉嫌‘绕道减持’”的疑问。

证监会方面表示,股份减持是股东享有的基本权利,但上市公司大股东(即控股股东、持股5%以上股东)、董监高作为“关键少数”,在公司经营发展、治理运行中负有专门义务和特殊责任,应当切实维护上市公司和中小股东利益,自觉规范减持行为,不得以离婚、解散清算、分立等任何方式规避减持限制。

在该问答中,证监会还表示,大股东、董监高因离婚、法人(或非法人组织)终止、公司分立等形式分配股份的,各方应当持续共同遵守《上市公司股东、董监高减持股份的若干规定》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》及交易所相关业务规则中关于股份减持的有关规定。

此外,8月18日,证监会官网发布有关负责人就活跃资本市场、提振投资者信心答记者问。其中提及,要完善股份减持制度,加强对违规减持、“绕道式”减持的监管,同时严惩违规减持行为。

王智斌则对《每日经济新闻》记者表达了自己的看法:近期监管部门回应了市场的关切,正在重新锚定实际控制人、控股股东合理减持的边界。

三、破发、破净的上市公司有多少?

根据证监会今年8月27日的要求:

上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。

控股股东、实际控制人的一致行动人比照上述要求执行;

上市公司披露为无控股股东、实际控制人的,第一大股东及其实际控制人比照上述要求执行。

“‘减持新规’必然适用于实际控制人的一致行动人,但是,行为人通过‘离婚’‘公司清算’‘公司分立’等方式解除一致行动关系后,原一致行动人是否仍受减持总量、减持条件的约束、原一致行动人之间的减持总量如何分配等等问题,目前暂不明朗。”王智斌表示,减持新规如何应对“离婚式减持”“清算、分立式减持”,如何设计合理的限制规则,将是未来的一大看点。

新规的“威力”又有多大?据《每日经济新闻》记者不完全统计,截至8月29日21时(即证监会政策发布2天后),便有58家A股上市公司披露了股东减持计划提前终止公告。

不难看出,证监会从破发、破净和分红这三个维度对股东减持进行了严格限制。这样的新规将对哪些上市公司产生直接影响?

Choice数据显示,截至2023年8月29日晚间,沪深京三市共有5265家上市公司。

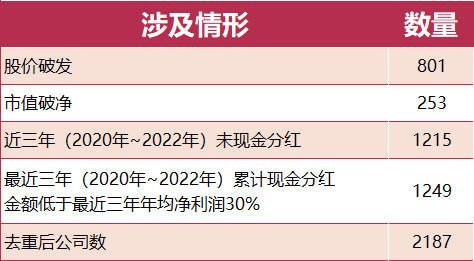

据《每日经济新闻》记者不完全统计,截至2023年8月29日,破发股(注:此处指8月29日收盘价低于当初发行价的公司,后复权,该统计口径并无权威性,仅为提供参考)共有801只,对应公司占全部A股公司的15.21%。

从破净股(注:此处以沪深京上市公司2023年第一季度净资产数据为基准,该统计口径同样并无权威性,仅为提供参考)的情况来看,截至2023年8月29日,破净股共有253只,对应公司占全部A股公司的4.81%。

而在分红指标上,Choice数据显示,最近3年(2020年~2022年,下同)未进行现金分红的个股有1215只,对应公司占A股公司23.08%。至于最近三年累计现金分红低于最近三年年均净利润30%的上市公司,这个数量将上升至1249家。

根据《每日经济新闻》记者不完全统计,上述公司排除重复值之后,为2187家。(注:该数据仅为提供体量参考,实际情况请以官方消息为准)

在沈萌看来,新规定“尽可能在当前市场信心脆弱的阶段,延缓各种非必要减持进一步加剧市场动荡的可能”。

本文来自微信公众号:每经头条 (ID:nbdtoutiao),作者:吴泽鹏、孔泽思,编辑:王月龙、文多、杜波