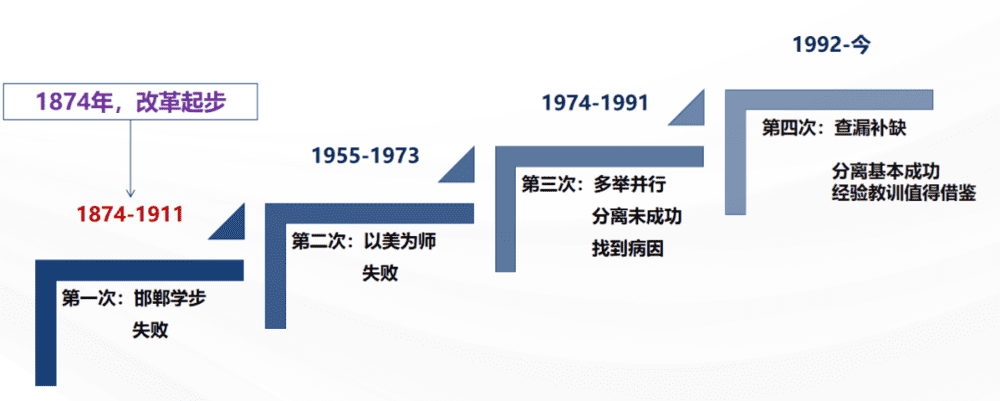

一、医药分业:日本百年改革简史

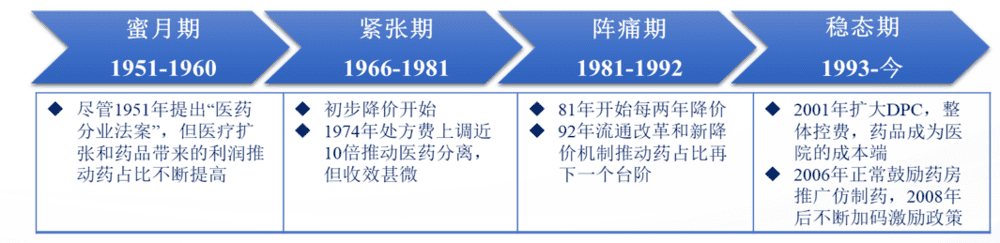

日本早年改革进行医药分离/业,开始于明治维新。当时日本全面学习西方科学文化制度,医药行业则需要对标当时西方发达国家,全面西化。而整个过程耗费超过百年时间,历经四次重大改革。

第一次:1874~1911

浅尝辄止,医药边界难分,政策流于形式。

改革举措有:

①1874年:颁布《医制》,首提医药分业。

第41条:医生将处方交于患者收取相应的诊疗费,禁止医生买卖药品。

第43条:医生进行药品贩卖或通过与药店合作谋求私利将予以处罚。

②1889年:颁布《药品经营与药品使用规则》,确立药剂师职能。

从职业分工上明确医生与药剂师各自职能。

但规则没有禁止医生配药行为,医生依然向患者卖药。

③1911年:日本政府在第27次帝国会议上表明,无意强制执行“医药分业”。

改革结果:

①明治7年颁布的文件中只认可西方医学,持有医生执照变成了医生行业的准入门槛。

②日本医疗行业并未通过明治维新最终实现全面西化,出现中西医并立。

③改革在1911年停止,未大规模改变民众就医习惯和医药在医生手中不分的传统。

失败原因主要有4点,一是医药分离非主要改革目标:全面学习美国和西方,鼓励建立中西医药并立制度才是改革主要目标;二是传统医药文化习惯影响根深蒂固:在中国传统中医体系,大夫身兼医师和药剂师;三是近代化学(医药科技)发展非常不足;四是医院和医师组织强烈抵抗。

第二次:1955~1973

改革重启,美国监督,医药分离法案出台。

改革举措有:

1955年日本政府通过《医药分业法的部分修订案》,1956年正式实施。

实行医药分业,医生开出处方,药剂师配药交给患者。

《医师法》第22条仍保留了医生在某些情况下的配药权力。

改革结果:

真正实现了医药分家的医院和诊所不足两成。医药分业率20年维持在1%上下。

失败原因主要是:

传统思想影响:受“医药一体”传统思想的影响,尽管有前面铺垫,国民仍不适应“医药分离”;

医院利益、医生利益:医师利益没有制度保障,也担心向外开具处方会给医院的经营及医患关系带来不利影响;

配套设施不全:当时日本药局数量极少,百姓也依旧习惯从医生手中得到药物;

国家民众支付能力尚不紧迫:药品未分离导致的高价药物并未严重影响到支付能力;

人口老龄化问题:暂不紧迫。

第三次:1974~1991

大幅提高医生处方权待遇,控费降价改革开始,而1974年被认为日本医药分业的改革元年。

改革举措有:

1961年:受医保赤字、药品安全问题和药品回扣等因素的影响日增,“医药分离”制度的推行再次被提上了日本政府的议事日程。

1974年:日本政府再次推行医药分业制度,被称为“医药分业元年”。

提高医师处方费用,提高医生的诊疗收入,降低处方外流。

1991年时,医生处方报酬比改革前提高了12倍,医药分业率达到12.8%。

其他配套改革:

自80年代开始实施控费药品降价,1980~1990年药品价格累积降幅超过60%。

结果是部分改革成功:医药分业率有显著提高,从1974年的1%增加到1991年的12.8%,但增长依旧缓慢,后期甚至停滞。

部分失败原因有:利益链条并未全部斩断;医药分开能带动费用控制不成立:医药分离增加配药费用,大幅度增加医疗成本,与医改整体的控费目标不符合;药店和药师数量限制:药店没有从医院强制性分离,社会上药店和执业药师人数严重不足。

第四次:1992~今天

药价标准制度,缩小药价,斩断利益链条。

改革举措有:

1992年:逐步将药店从医院剥离,扶植并独立发展。

经政府协调,大部分出售非处方药的小店成长为具备出售处方药资质的大店。

1992年:厚生省对药品定价进行改革。

有效药控制药品的差额利益,减低药价。

扩大药剂师专门人才培养,推广固定药店。

2011年,日本有注册药剂师27万余人,是1990年的两倍。

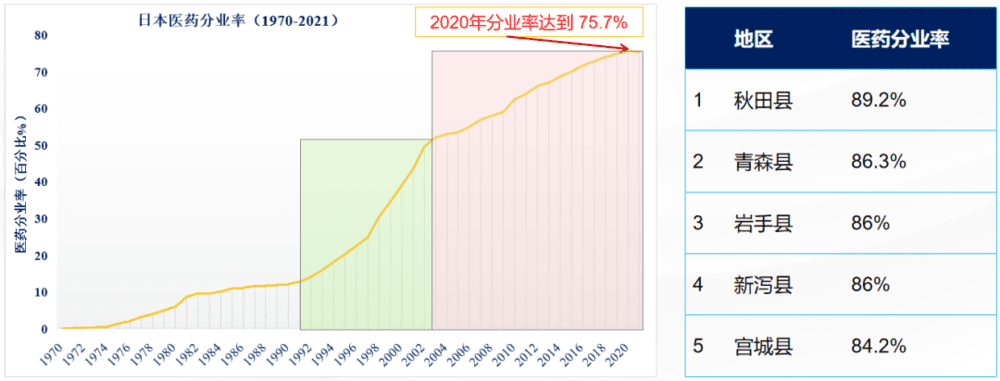

这次改革相当成功,使得医药分离基本成功。数据显示,2020年日本医药分业率达到75.7%,尽管尚未实现日本政府的全国分业率达80%的目标,但部分核心城市和区域该目标已经完成,比如日本东北部的秋田县,2020年分业率近90%。

来源:日本药剂师学会,2021年报告,中康产业研究院整理

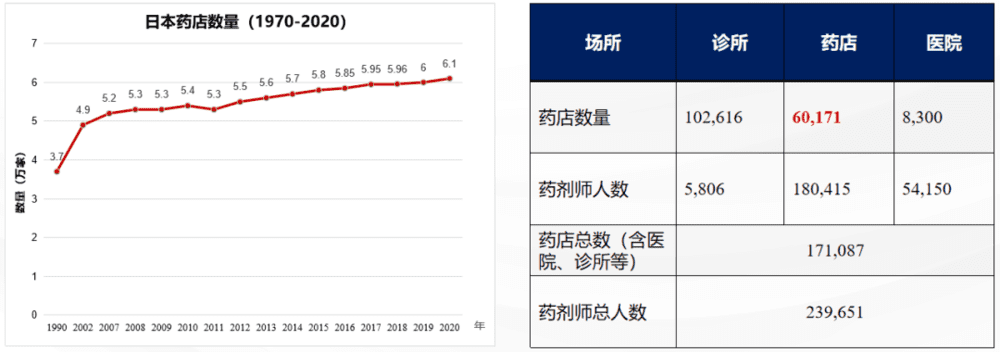

此外,改革让民众获益,使民众形成了就近或者指定药店购买处方药物的习惯;并且控费改革取得较大成效,药品占医疗费用的比率从最高38%降低到低于20%。同时,日本药店数量和药剂师数量,从上个世纪90年代开始呈现快速增长趋势。到2020年,药店总数达到6.1万家,药剂师人数近24万人。

来源:日本药剂师业务局2021年基础数据概要,中康产业研究院整理

二、医药分业成功重要因素:药价标准制度

日本80年代医保压力导致对药占比的控费改革,进一步加大控费,施行药店仿制药替代策略。

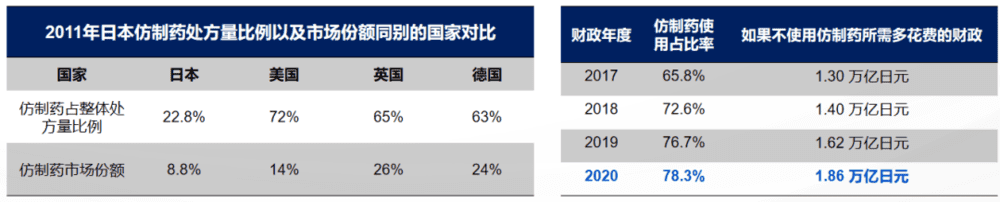

而为了推动仿制药替代策略,日本政府不断上调仿制药配药激励并建立惩罚措施,迫使药店提高仿制药替代率。在2011年,仿制药配药替代率超过20%的药店可以获得6个点加成,超过25%为13个点,超过30%为17个点。到2012年,改为超过22%获得5个点加成,30%为15个点,超过35%为19个点。直至2020年,经过8年中4次改定,不仅药店仿制药替代率要求大幅提高,而且对低于一定比例的仿制药替代率的药店进行处罚,要倒扣点数。

来源:日本NHI药物价格体系,日本厚生劳动省 2022

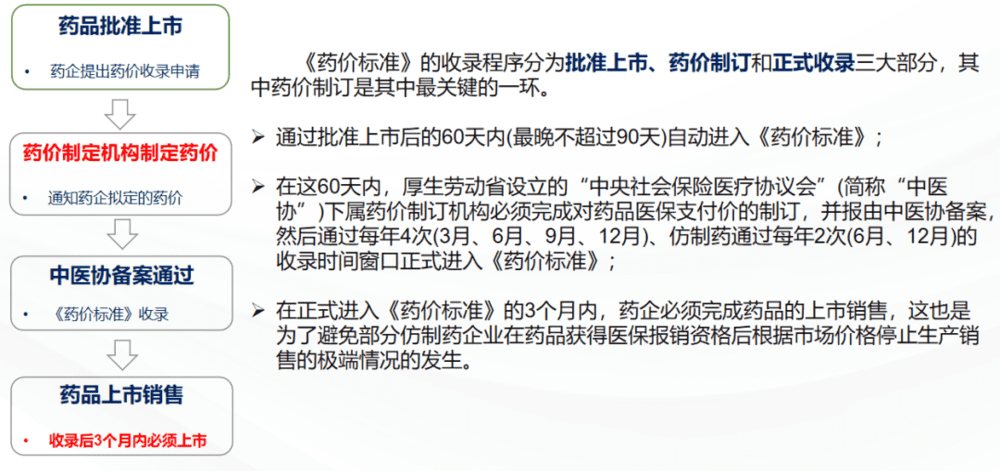

其中,全民医保制度是日本医保支付的大头,决定药费支出总额的药价形成机制自然而然被纳入到了医保制度的政策框架当中,即《药价标准》。而《药价标准》收录程序分为批准上市、药价制订和正式收录三大部分,其中药价制订是其中最关键的一环。

来源:中康产业研究院整理

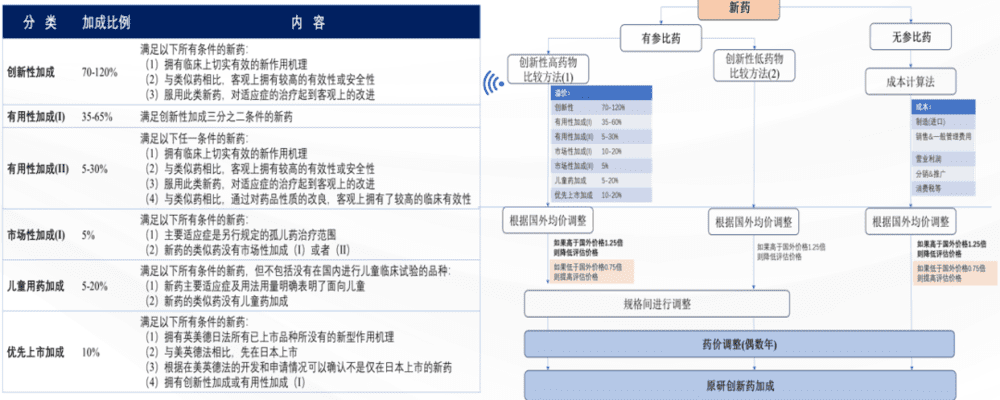

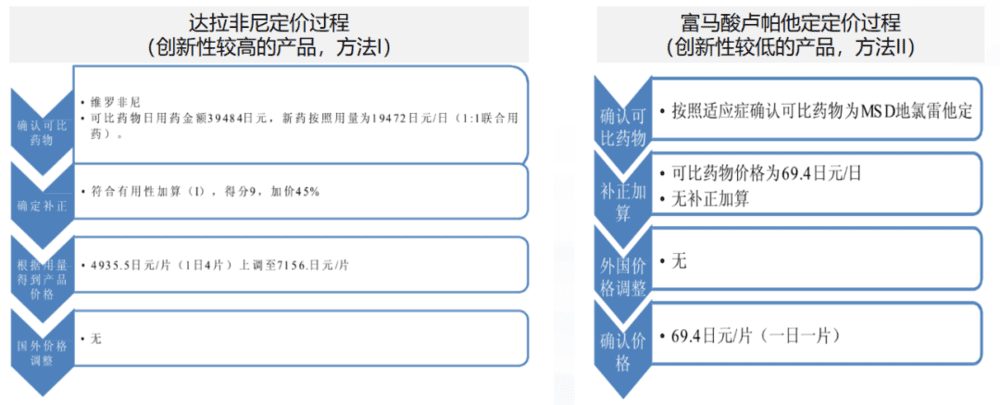

特别值得我们注意的是日本创新药定价机制。日本首创按成本定价模式,其它原研药以首创药为基准定价,而仿制药则以原研药价格的一定百分比定价,因此控制住了首创药价格,也就控制住了所有药品的价格。在这一框架下,日本引入创新性、有用性、市场性的加成制度,鼓励药企加大研发投入。

来源:中康产业研究院整理

三、日本改革对中国当前改革的借鉴意义

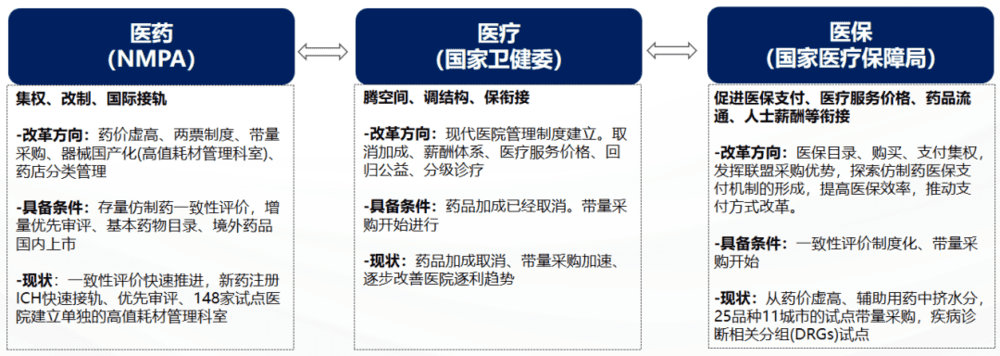

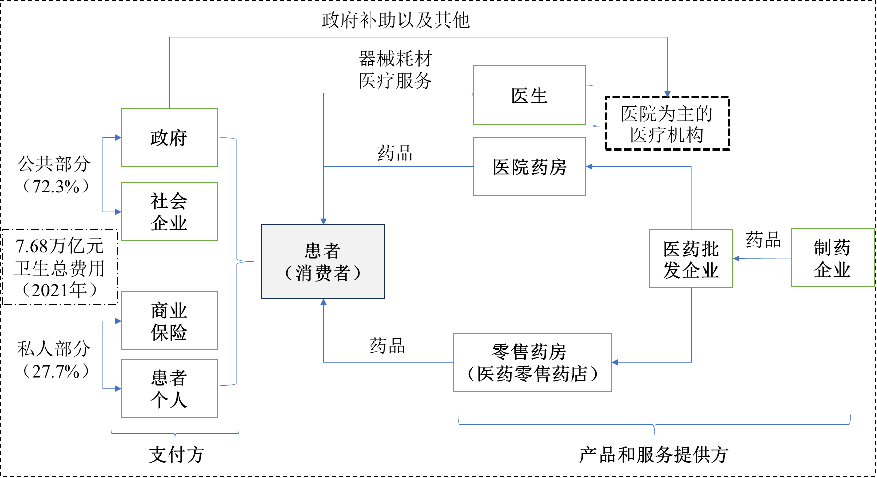

因为中国医疗改革的社会基础和日本很像,所以拥有一定可比性,和改革的借鉴意义。

来源:中康产业研究院整理

当然,国内涉及医药、医疗、医保的三方联动供给侧改革,政策环境远比支付端改革复杂。2019年以前,以药养医背景下,药企承担了比较大的制度成本,也可叫改革成本,但同时也享受了制度的红利(医保扩容、医生大处方、某些药物的滥用)。而2019年以后,三医联动,产品、质量、成本、品牌等成为更重要的竞争变量。

来源:中康产业研究院整理

四、日本医药分离改革对中国药企的启示

受打压的仿制药+外资竞争与日本创新药崛起

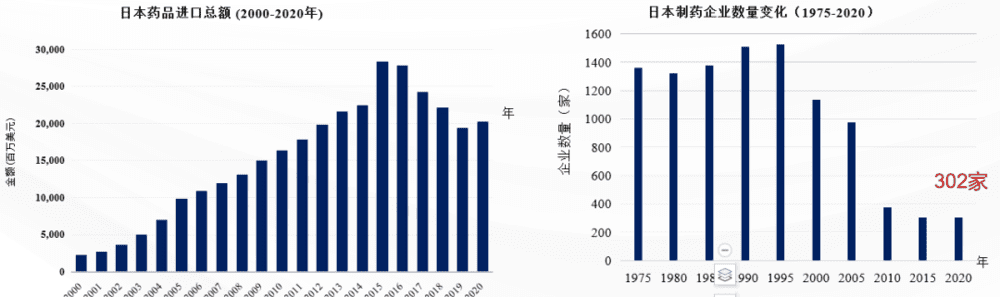

进口激增:自上个世纪90年代开始,日本通过取消政策保护壁垒对外开放医药市场,2000年~2020年进口药在日本销售放量明显,本土市场受到外资竞争侵蚀。

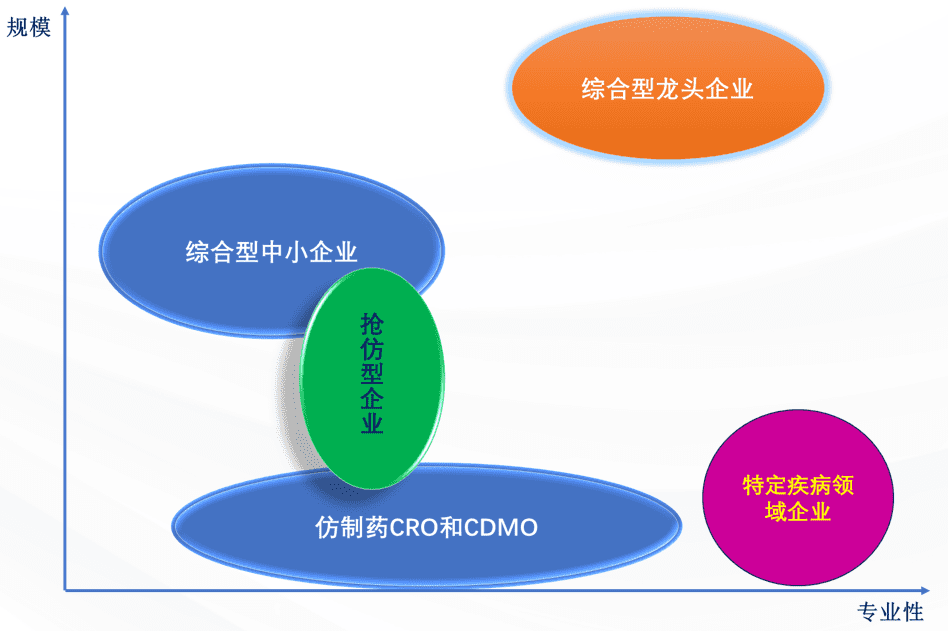

药企减少:“药品降价+外资竞争”推动日本医药行业集中度提升,日本药企数量从1975年的1359家下降至2020年的302家。

应对本土激烈竞争,日本龙头外延并购强强联合

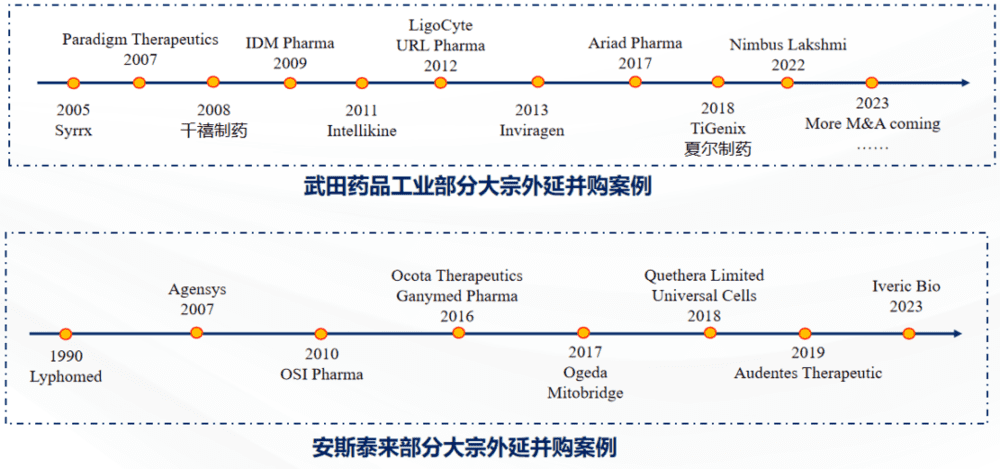

开拓海外市场:与日本药品降价趋势相比,欧美市场药品价格持续上升,武田药品工业、安斯泰来制药、第一三共等日本龙头药企纷纷通过外延并购布局海外市场,提升自身盈利能力。

五、中国药企未来发展的5大趋势

趋势一:创新药是最有潜力的大赛道,只有少数公司能真正成长为优秀乃至伟大的公司。仿制药和连锁药店虽然也有部分公司股价表现不错,但回报率远不能和创新药企业可比。

趋势二:市场容量,抓住赛道机会,以肿瘤药为突破口,延续创新势头,国内头部公司在未来超大市场空间有无限机会,相信国内创新药企业未来的销售规模和市值空间都远非日本药企可比。

趋势三:国内并购,国内大规模并购机会窗口已经开启。

趋势四:国际化可行性以及机会,国际化依然是必然要选择的路径,现在仍处于机遇期,如果不能进入成熟的欧、美、日市场并与这些跨国药企正面硬刚,很难形成与跨国巨头比肩的实力和竞争力。

趋势五:国际化外延并购,强强联合。这个是否适合中国企业,仍是值得大家共同探讨的问题。

本文来自微信公众号:新康界(ID:XKJ0101),作者:刘伟博士(中康产业研究院高级研究员),本文不作为任何商业交易及或医疗服务的根据