本文来自微信公众号:真故研究室(ID:zhengulab),作者:李城, 编辑:马路,头图来自:《半泽直树》剧照

年景不好,创业者和投资人容易成为一对怨侣。年初,有紫辉创投创始人郑刚在朋友圈炮轰罗永浩“不懂感恩”;年中,有粉笔网张小龙指责高瓴资本张磊抛售股票“薄情”。大家一不谈判沟通,二不诉诸法律,全在朋友圈撕扯怒吼。

创业乏力,资本退出难,让过去长期处于蜜月期的创业者与投资人没了体面。

一、今年来的三大炮轰

2023开年伊始的1月7日深夜,罗永浩的多年合作伙伴、紫辉创投创始人郑刚,突然在朋友圈炮轰起罗永浩“四大罪状”。

“不体面,不开股东会、董事会;势利眼,跪舔美元基金;不地道,不向投资人沟通新创业的VR项目;不道德,欺骗投资人。”

郑刚的诉求最后落于一点:对“不懂感恩”的罗永浩,将联合其他几十位投资人发起回购。

郑刚据说是罗永浩的多年好友。这涉及到私人感情层面,不好确认。但他于2011年创立的紫辉创投,确实先后于2013年5月、2014年5月,参与过锤子科技的A轮、B轮融资。在老罗的创业路上,可以说投过两次信任票。

业内常常这样形容投资人与创业者之间的关系。双方好起来的时候称兄道弟;不好的时候,就会反目成仇。

这个定律似乎也可以用在郑刚和罗永浩身上。为了老罗、可能也为了自己贴金,郑刚一度把罗永浩称赞为“中国的乔布斯”,表扬他创新和洞察能力强。他还为罗永浩两肋插刀,控诉阿里差点把锤子科技害死。

然而一起走过风雨,再铁打的友谊小船,在利益场上,也很容易说翻就翻。针对郑刚刚过完元旦的四点“指控”,罗永浩后来在微博发布4点解释说明,给予了回应。

图 | 罗永浩的回应

图 | 罗永浩的回应

虽说投资人与创始人之间的矛盾,从来就是一个每天都会发生的事情,圈内人早已见怪不怪,但有一点可能令大众没想到的是,罗永浩被炮轰,只是拉开了今年知名投资人与创业者“互撕”的一个开年大戏。

罗永浩事件之后,先是今年3月下旬,投资者集体炮轰同花顺核心高管一项事涉25亿元的补税风波;然后最近的一次全网事件则是6月底,粉笔网CEO张小龙炮轰高瓴资本创始人张磊“无脑抛售”粉笔网股票。

图 | 粉笔网张小龙炮轰高瓴资本张磊

图 | 粉笔网张小龙炮轰高瓴资本张磊

郑刚—罗永浩、张小龙—张磊,作为行业有头有脸的他们率先翻脸,很容易在大众层面被结合当下宏观情况,贴上标签,从体感上认为今年创投双方的关系,似乎比以前变得更紧张了。

抛开同花顺偏个例的事件,其余两起事件在紧张度上都有一些共同点。

一是有事都不能够私下沟通,或者诉诸法律途径,而是选择在朋友圈里先刮起一阵舆论的暴风。

前有郑刚在朋友圈炮轰罗永浩“四没有”,后就有粉笔网的张小龙在朋友圈炮轰张磊说话不可信。

张小龙的“控诉点”是身为粉笔网股东,张磊所在的高瓴资本将所持的粉笔网股票一到解禁期,就进行了部分“抛售”。

而2018年,张磊的那些投资教育的金句,对张小龙而言似乎还言犹在耳,彷如昨日。比如,“做教育是永远不需要退出的投资”、“做教育是最让人有幸福感的投资”等等。两相对比,估计张小龙有一种浓浓的“背刺感”。

有一位第三方投资人对“真故研究室”表示,如果事涉公共利益,可以通过舆论来扩大公众知情权;如果是发生在投资人与创业者之间的事情,朋友圈不是最好选择,因为这都是罗生门,外界很难用道德来做评判。

二是两起事件紧张起来的导火索,根本上还是因钱而生。

公开信息显示,郑刚所在的紫辉创投对罗永浩的锤子手机项目共投资了1.75亿元,其中郑刚个人出资1.2亿元左右,基金LP投了约6000万元。老罗在陷入债务危机之前仅回购了约4000万元,投资人紧张。

而粉笔网方面,由于张磊的部分减持,导致粉笔网20余日内,股价从10港元以上跌到3港元左右。市值从上市首日高峰时的243亿港元,到目前几乎腰斩。截至7月21日(上周五),粉笔网市值只有109.8亿港元。

一夜之间,来自投资人曾经信誓旦旦的“长期主义”、“价值投资”没了,只留下一地鸡毛。

像这些紧张事件不算个案,“真故研究室”从其它多家投资结构获悉,今年来像这种投资人与创业者之间互相指责的事情,确实比以前更多了,只不过有的并未曝光。

有的投资人出于急于回款压力,要求创业者变卖私人财产还款;有的投资人则会提供高额的年化利息方案,以及很严苛的个人担保条款。如果遇到一些极端案例,双方还会剑走偏锋。

那么,为何会事已至此呢?

二、投资人、创业者日子都不好过

“投资人日子确实不好过了,新闻不是报了吗,有的转行去送外卖了。”

这是北京某一知名投资机构的投资人,最近对“真故研究室”发出的感叹。这位投资人大学学的是和投资完全无关的专业,但过去10年,他抓住了移动互联网、以及投资行业本身的发展红利,误打误撞入行,主导投资了几个明星项目,实现了自己人生的跨越式发展。然而如今他已经在思考人生的下一个阶段。

2014年,常被称为“私募元年”。这一年,私募基金备案制实施,政府将其纳入监管,行业有了稳定发展的预期。

2015年,在政策红利下,私募基金迎来了井喷。不管是从私募基金产品发行数量、还是管理人新增数量,以上海、北京、深圳等地为核心,都有了飞速发展。

有历史数据显示,2015年仅新增的阳光私募产品发行数量就破了万,是2014年发行量的2.4倍。这一年,投资经理界也出现该不该职业化的讨论。

另一面,2015年受大众创新、万众创业等政策红利的推出,全年新登记注册企业增长21.6%,平均每天新增1.2万户,中国迎来了一个创业者辈出的时代。

于是,作为专注于寻找千里马的投资经理们,成为当时社会上最忙碌的一群人,“每周看数千份BP(商业计划书)、一周见十几个创业者,一月就投三四个项目”成为他们工作的真实写照。

然而转眼到了最近三年,投资人们所处的环境无形中发生了深刻变化。

一位知名投资人告诉“真故研究室”,最近三年,国际形势叠加疫情,让投资机构和创业者双方面临的挑战,都比以前严峻得多。

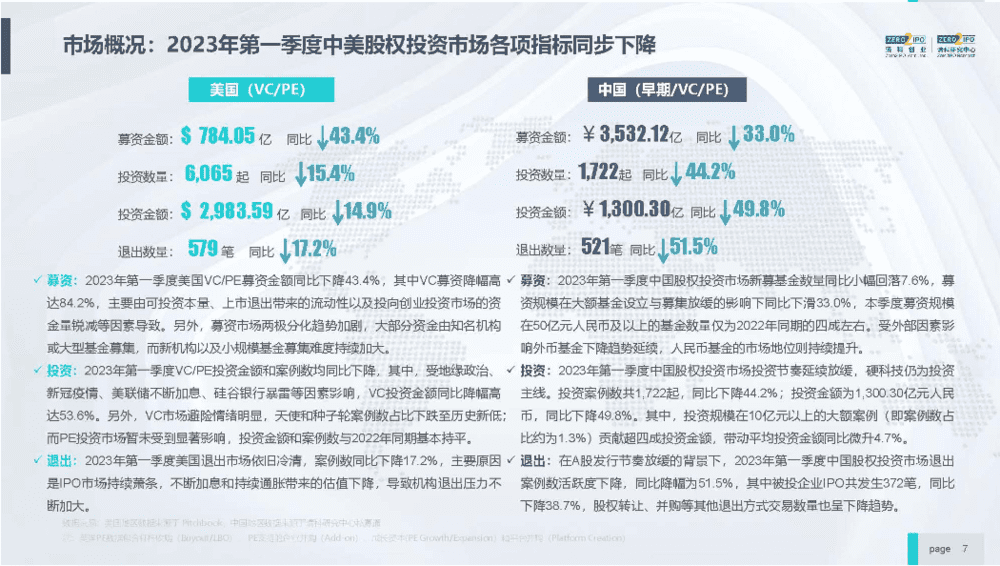

从投资机构来讲,近三年中美竞争加剧,美元基金退潮,这影响到了国内部分机构的募资状况,中国科技创投生态遭遇冲击。

去年9月,市场上一度传出已经完成美元募资、或还在进行中的一线投资机构不超过15家的消息,市场行情遭遇严重逆风。当时,很多投资机构都集体蜂拥跑去去年大热的新加坡去见LP(即有限合伙人、出资方),就一个事:搞钱。哪怕搞不到,也要告诉LP,我还在。

今年情况也没有好转到哪里去。日前,据清科研究中心发布的2023上半年中国股权投资行业境况的报告,美元基金募资步伐延续下降趋势,共计23只外币基金完成关账,同比下滑54.9%;募资规模约422.28亿元人民币,同比降幅达35.4%。

不仅包括美元基金,2023上半年,中国股权投资市场完成资金募集的基金数量和新募资规模都在下降。清科研究中心数据显示,共计3289只基金完成新一轮募集,新募资总规模超7300亿,分别同比下降0.3%、23.5%。

这导致的结果之一就是市场上的钱少了,资金向头部基金集中,其它中小型基金面临的募资压力增加。

图 | 资料来自清科研究中心

其次是这几年,中企IPO项目锐减,导致基金退出受到较大影响。

据投中研究院数据,2022年,共计511家中国企业在A股、港股以及美股成功IPO,IPO数量同比降低16.64%;募资总额共计6687亿元,IPO规模同比下降22.97%。

IPO项目锐减导致的结果之一就是,在一定程度上会加剧新基金的募资困难。

再次对创业者而言,大环境不景气,创业情况可能不如预期。这也会加剧投资人、以及投资人上游的LP,与创业者三方的风险与压力。

这位业内人士介绍,投资人与创业者出现矛盾的时期以中后期居多。对投早期项目的投资机构而言,一般投资人会陪跑创业者,彼此共同成长,会更加知根知底一些。

而对于投资风险的把控与解决,目前国内投资机构一般分为两种运营模式。

一种是投资人在投到项目后,由机构后台运营人员来进行后续管理、履约,投资人则只参与前一部分。如果出现投资风险,运营人员一般会按照写入投资协议里的条款,在相应时间点要求创业者进行回购等履约;

还有一种是投资人会一直伴随项目发展,会更加审时度势一些,可能会随时、提前就退出相关资金,更加灵活地面对相关风险。

某种程度上,投资人与创业者是一种彼此成就的关系,但这也需要天时、地利、人和。没有大趋势,双方也很容易一荣俱荣、一损俱损。毕竟蛋糕做大了,一切都好说;蛋糕没有了,亲人也容易反目。

三、双方如何共克时艰

经济大环境预期不透明下,投资人与创业者该如何携手协作?

有业内人士建议,双方都应该秉承客观理性、冷静专业、多对话沟通、以及必要时的法律途径来共同面对双方出现的各种问题。

“客观理性、冷静专业是什么呢?比如高瓴资本减持粉笔网股票,这其实是投资人的权力。长期主义不代表不能减持,价值投资也未必代表要陪跑一辈子。投资人最终是需要为LP负责,他也需要有良好的投资回报率,这样才能可持续发展,所谓投资人最重要的四件事,募、投、管、退,它是一体的。”有投资人表示。

就粉笔网与张磊之间的矛盾来看,客观而言,后者减持教育股早已不是第一次,这位第三方投资人表示。

从2020年起,高瓴资本减持K12教育企业的动作就开始明显化。其先后减持、清仓了好未来、一起教育、朴新教育、新东方等。

2021年7月,教育双减政策相关文件印发,正式实施是2021年9月1日起。一方面市场“揶揄”高瓴资本精准踩点式的“提前清仓”,一方面确实整个市场对教育领域的投资也开始出现全面收缩。

另外对创业者,市场也开始提出新的要求,需要提高抗风险的能力。

“现在创业环境肯定不如前几年了,市场给创业者容许的犯错机会要比以前少很多。同时,环境需要创业者审时度势,更加注重企业盈利,保证现金流,然后回归产品、回归品牌、回归团队,与其期望一两年内获得巨大成功,不如把重点放在如何让企业活得更久一点。这是目前整个市场的大逻辑。”该投资人表示。

纵观中国投资史,其实此前创业者与投资人矛盾的集中爆发,从媒体报道层面来看,也经历过两段高发期。

一段是2017年。这一年,先有神奇百货CEO王凯歆被爆出公司倒闭,拖欠租金和员工工资,而一年前其还广泛宣扬“要帮投资人赚尽95后的钱”;后又有昆仑万维董事长周亚辉发文怒怼二手物品交易平台空空狐CEO余小丹,不到一年半时间就花光5000万投资款,指后者有拿投资款购买个人奢侈品,给干妈5万月薪等。

一段是2022年。这一年的代表性案件就有知名投资人宋向前,炮轰威马汽车CEO沈晖爽领12.6亿元薪酬和股权激励。而2021年威马汽车招股书显示亏损82亿元。

这些炮轰发生后,被炮轰方也都发文反驳。在外界看来,这些事件的经过都很难完全弄清。“但在这些一次次事件当中,也给创业者和投资者之间上了一堂堂课。比如投资者对创业者的监督不能缺位,创业者也需要谨守协议,同时双方也要注意用法律途径维护自己的合法权益。”有业内人士表示。

那么接下来,中国是否还有投资人与创业者的舞台呢?毕竟在指责之外,这是全社会更关注的事。答案无疑是有的。

对于中国接下来的创业热点,伴随着移动互联网的创业空间趋窄,以新能源汽车、AIGC、机器人等领域的新科技类创业,被认为是接下来的机会领域。

但这个领域无论对创业者、还是投资人,所需要的知识门槛、资金门槛更高。“它需要中国的创投双方更加尊重法律、注重市场规律,也更需要更专业的投资人与更具契约精神、胆识与智慧的创业者,这才会有下一个十年。”上述投资人表示。

本文来自微信公众号:真故研究室(ID:zhengulab),作者:李城