本文来自微信公众号:singularity(ID:gh_04eb15f69687),作者:singularity,原文标题:《大胆!竟敢说新能源不行?》,题图来自:视觉中国

流着血也要卷的中国新能源车企

继芯片和房地产之后,新能源在这个时代被寄予厚望。

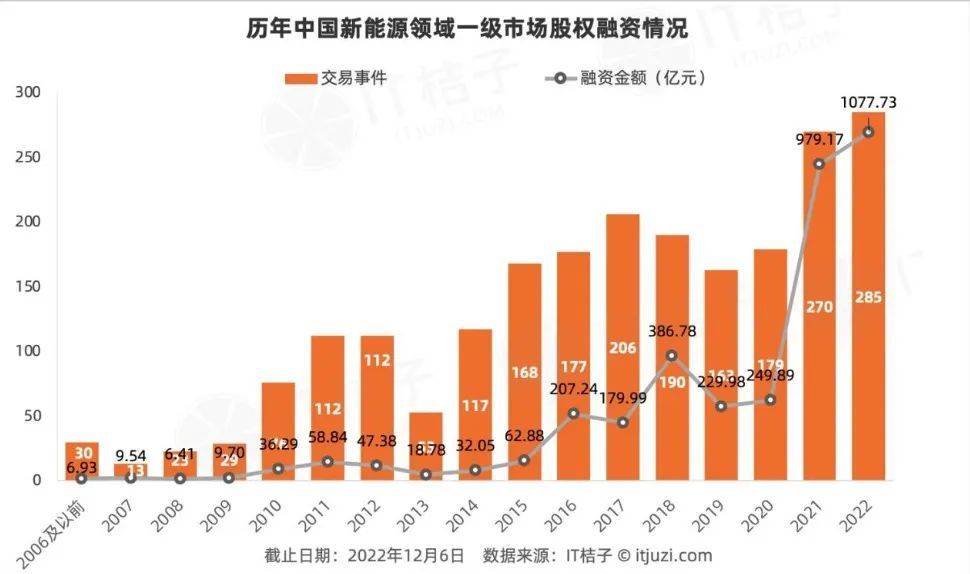

仅2022年,截至12月6日,中国一级市场新能源相关投融资事件就有285起,总规模上千亿。根据毕马威数据显示,汽车行业投资规模从2021年的第九位上升到22年的第五位,其中新能源汽车成为该领域的热门投资赛道。

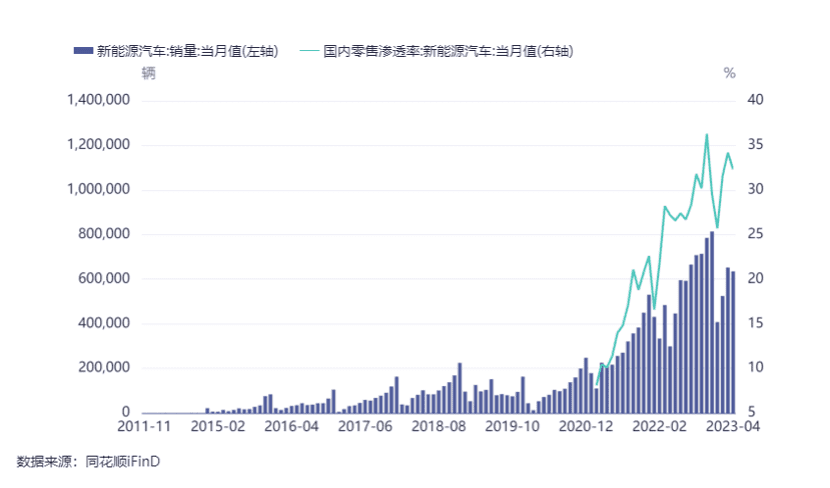

只看发展速度,中国新能源汽车的发展的确是“热火朝天”。2022年全球新能源汽车销量1009万辆,渗透率14%。中国620万辆,渗透率25.6%。

但要看质量的话,就有点尴尬了。

蔚小理2022年分别亏损145/91.4/20亿元,平均每辆车亏损12/7.5/2.7万元。其他车厂情况也不好,威马今年三月停产、零跑2022年亏了51亿。未经核实的数据显示,截至今年一季度,有30%~40%的车企关停/倒闭。

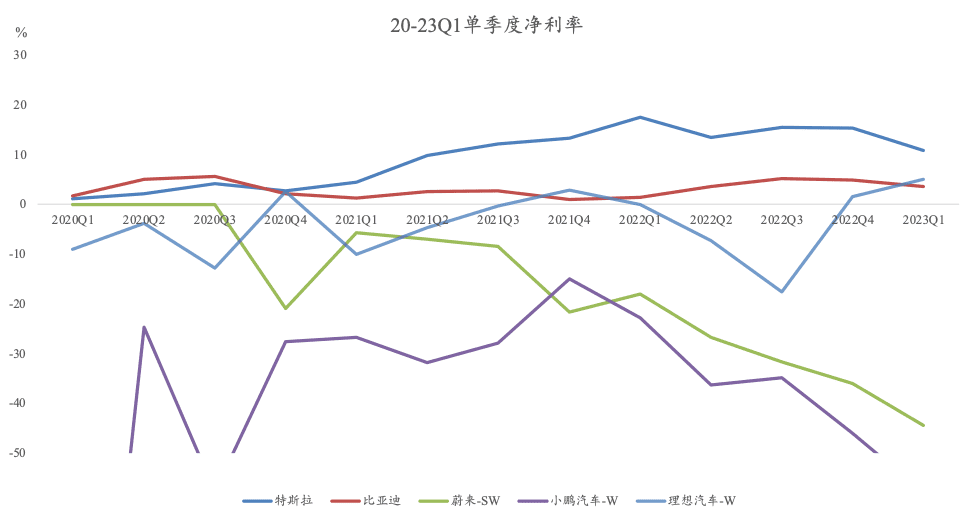

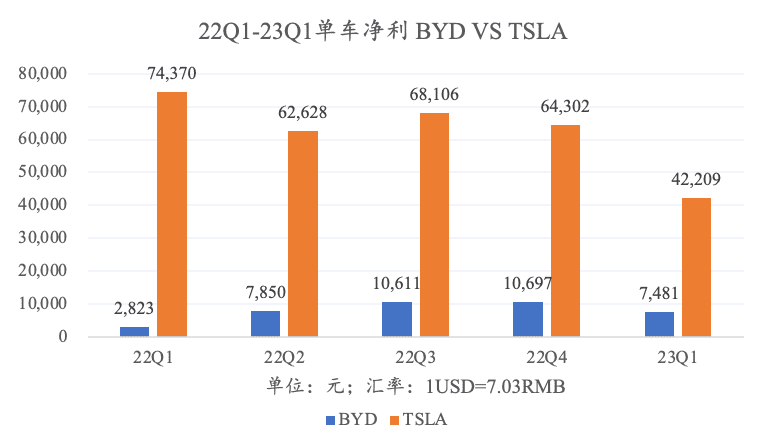

情况稍好的Top1比亚迪,在盈利能力上和特斯拉相比都还差距明显。2022年比亚迪净利率4.18%,特斯拉15.45%。2023Q1比亚迪净利率3.64%,特斯拉受一月份降价影响,净利率降至10.88%。

内卷的迹象,其实在下图几家车企的净利率走势中也能窥见一二。蔚来、小鹏和理想的净利率在2022年Q1同步下滑。对应的实际情况是三兄弟从2021年年底开始新车的目标市场发生了重叠。

2021年底,主打40万以上豪华车市的蔚来通过BaaS电池租赁模式将购车门槛拉低到了小鹏P7主打的25万元区间;2022年6月理想L9定价45.98万元,开始瓜分蔚来的豪华车市场;而小鹏则在9月将G9定在了30~40万元的区间,抢占了理想的市场。

欣慰的是,理想的净利从去年4季度开始回正,并在今年一季度交出了净利润9.3亿的好成绩,把净利率提高到了接近5%的水平。

在矛盾中发展的中国新能源汽车

所以,中国的新能源市场发展到目前,是好,还是不好?

笔者认为,答案是矛盾的。从增速来看、从渗透率来看,是好的。从车企的盈利能力、产能利用率、生产效率来看,中国的新能源市场,更像是被拔苗助长的产物。

补贴和资本的过热在短期内催生了大量的新能源企业,而新能源本身存在周期性。锂价高企的时候几乎对应了整个产业链从上游到下游供不应求的局面。上涨的金属价格一路从材料厂传导给电池厂再到车厂,但车厂面对的是消费者,不是说涨价就能涨价的。

但整个产业链,从原矿到整车覆盖了太多的行业,信息不对称加上漫长的建设期,造成了下游需求开始下降而上游却还在扩张的局面,结果就是产能冗余。(笔者掐指一算,还是宁德时代厉害。锂价高的时候把电池卖给人家,现在锂下来了,再去回收人家库存车上的电池。完美诠释了“定向循环”的终极奥义。)

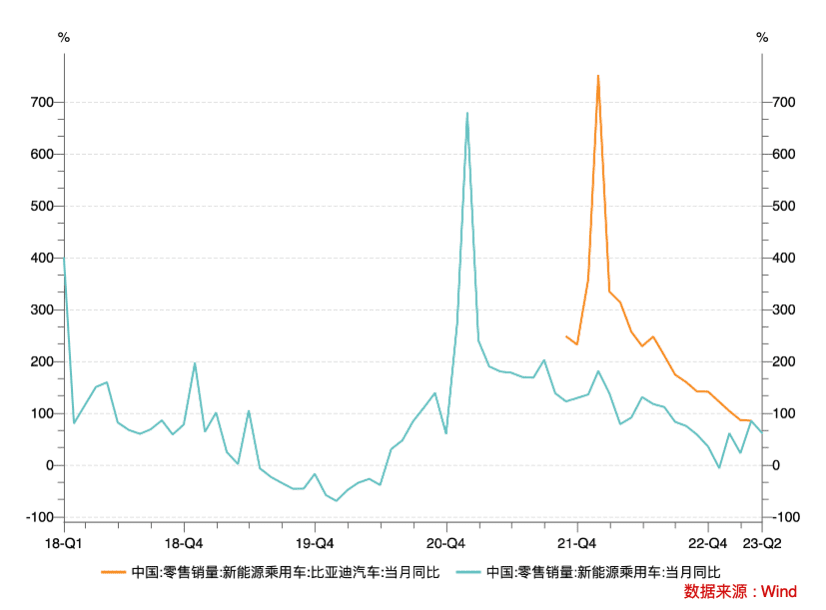

哪怕是比亚迪,也有清库存的烦恼。从销售数据来看,1月份特斯拉掀起的价格战对比亚迪的影响不大。不过,厂家公布的销量数据会有一定“弹性”,销量数据和真实的销售情况,也就是真正卖到消费者手里的数量,通常是有偏的。

一般情况下,销量=经销商提车量=卖给消费者+经销商库存。从行业惯例看,上险数被认为是更能真实反馈销售情况的数据,也就是“卖给消费者”的这部分数量。根据乘联会数据,今年前三个月,比亚迪新车上险数分别为11.8/14.6/18.3万辆,与公布的销量数据分别差-3.34/-4.76/-2.38万辆。仅2023Q1,比亚迪增加了10.48万辆库存,相比之下,2022全年比亚迪销量和上险量的缺口是21.7万辆。

不过,从最近几个月的数据来看,比亚迪在提价之后,该畅销的车型依然畅销。增速虽然下滑,但仍能与市场持平。对比亚迪而言,或许是向中高端市场延伸的积极信号。而对于其他品牌来说,比亚迪的增速从有数据以来始终领先于市场,如今增速趋同于市场(2023年五月比亚迪+85.1%、市场+84.8%),给了其他品牌活下去的空间。对于整个市场来说,集中度下降反而是好事。

新能源汽车的本质还是制造业

新能源和互联网的区别在于,后者提供的产品和服务是有粘性的,因此扩张更讲究的是时间上要迅速,覆盖的群体越广越好。谁先拿下消费者的“第一次”,模型跑通的概率越大。而新能源扩张的逻辑并不全是这样。产能的扩张需要大量的固定资产投入和漫长的建设期,没有稳定充足的订单保障,盲目扩张导致产线空置和折旧等开销会拖累企业的单位产品盈利水平。这也是为什么新能源企业扩产时会想引入产业链下游的投资人,一来是为了缓解资金压力,二来是确保能把产品卖出去。

除了产能和需求要匹配,产线建设和调试、技术成熟、产品认证,都需要人才和时间。尤其是涉及电池安全性和循环性能的检测环节,从前驱体—极片—电芯—模组—电池包需要经过五花八门的测试,其产品的认证时间很难去缩短。搞太快了,传统车企来不及转型,新能源也成了半吊子工程。结果就是,新能源卷完燃油车卷自己,价格战造成大量车厂和产业链上的企业倒闭和员工的就业问题。

和当年的智能机替代大哥大比起来,传统燃油车企转型做新能源,要克服的难点更多,需要的时间更久。一辆燃油车的制造,覆盖的配套行业,涉及的劳动力,太多了。造大哥大的工人去造智能机还相对容易,但是传统企业工人要转型造新能源,需要额外掌握大量的机械知识,需要的时间更久,对产品质量的波动会更大。某些新能源车在北方的冬天里被冻的开不了车门是有原因的。

技术更成熟的企业,通常对应了更高的生产效率和盈利水平:以比亚迪和特斯拉为例。前者单个工人年产25辆,后者的上海工厂2万人年产88万辆,平均下来单个工人年产45辆,生产效率是比亚迪的1.8倍。再就是特斯拉的一体化压铸,据说降本40%;盈利水平方面,两者的单车净利还不在一个量级。

但不得不说,差距在缩窄。相比2021年仅800多元的单车净利,比亚迪在2022年翻了近十倍。净利的改观有一部分得归功于比亚迪在电池、发动机和综合零部件领域的布局,一体化的商业模式抵补了比亚迪向新能源转型的部分成本。

其实比亚迪在降本方面下的功夫也是有目共睹的,比如对电芯外形、布局排列重新设计的更轻薄的刀片电池,在安全性和容量上都实现了大幅提升。跟奔驰最初的油改电EQ系列相比,同为传统燃油车出身的比亚迪其实做的已经很好了。人们的思维惯性很容易把传统能源车的转型和手机转型当作一回事,认为都是车,从消费端来看没啥区别。但油改电作为新能源车的过渡形态,离成熟形态还有相当远的距离,两者可以说是不同的行业。

BBA们的傲慢给了特斯拉机会

能不能赚钱,不仅要看企业在制造端能降本多少,还得看产品市场的竞争格局。

要BBA这种传统豪华车企去放下造燃油车的包袱是不现实的。品牌力摆在那儿,彻底改做新能源,这或许是关乎信仰的问题。信仰这东西,BBA们的消费者也有,他们愿意为此买单。所以,从经济效益的角度来考量,豪华车企的“傲慢”有时是合理的。

2022年劳斯莱斯发布了最贵新能源车SPECTRE,从性能上来看平平无奇,零百4.5s,续航500公里。有人调侃500万的车只有500公里的续航,就算是富豪也该有里程焦虑。可是劳斯的用户家里平均有7辆车,他们更焦虑的可能是今天要开哪辆车出门。其实劳斯莱斯在2010年就推出了首款电动概念车,但由于燃油车的销量一直不错。即便是在新能源时代,劳斯近十年的销量也是每年都在递增,电动车的计划就显得没有那么迫切。据悉SPECTRE的毛利率和最挣钱的油车是一个水平,品牌力带来的溢价相当可观。

传统豪华车企转型慢,正好给了target中高端的特斯拉更理想的发展空间。

中国的新能源,任重而道远

新能源车发展至今,需要的是更高自由度的市场化。在一个行业的发展初期,补贴和适当的政策干预没有问题,这好比百米冲刺的运动员需要助跑器。但是,对于一个行业来说,赢在起跑线上,不一定能笑到最后。对于制造业而言,或许赢在起跑线上,本身就不是一件好事。并不是说补贴不好,这还取决于补贴的时机、力度、精度等等。

对于中国的新能源汽车的发展来说,补贴从一开始就是个很矛盾的事情。尤其是产业发展之初。用力过猛,会有太多的企业涌入,技术来不及沉淀,还搞得传统车企来不及转型;力度不够,企业分担一部分研发/转型成本,剩下的传导给消费者,结果就是企业不赚钱,消费者也不买单。

但是,比起没有补贴,内卷或许是更好的结果。

从国家的角度来看,被拔苗助长的新能源汽车虽然内卷严重,却迫使了更多企业想办法去降本、去做非同质化的产品、去走出国门。这或许是policy maker早已预料到的结局。

但现如今的中国新能源,肩上的担子太重了。2023年1到5月国内的经济修复并没有达到市场的预期,央行在6月13日降息10bp。除了降息以外,各种消费政策也是刺激经济的主要手段之一。

从历史上来看消费政策大体有三类:第一类是针对汽车、家电等耐用品;第二类是日用消费品;第三类是针对文旅、体育、餐饮等服务类型消费。日用品的消费市场有限,家电受制于房地产萎靡。至于地产本身,去年4~10月份是地方性房地产政策出台的高峰期,而今年四月地产下滑同样严重,因城施策的文件数量却没有显著升高。原因大概率是地方能实施的政策已经不多了。

而新能源汽车的产业链足够长,消费刺激政策能覆盖的行业足够广,可以说是当下最好的选择。对于内卷加剧的新能源行业而言,市场需要进一步的政策来刺激需求,去消化多余的产能。

新能源汽车下乡,想法很好但痛点难除

在国务院常务会议上被屡次提及的新能源汽车下乡,看起来成绩不错。

根据中汽协的数据,从2020年7月开始的新能源汽车下乡到22年,新能源汽车下乡车型分别完成销售39.7万辆、106.8万辆和265.98万辆,三年带动新能源汽车下乡车型累计销售超410万辆。以22年为例,新能源下乡车型销量265.98万辆,占全国新能源汽车销量38.6%。

问题在于410万辆下乡车型中,有多少是真下乡了,又有多少是被有农村亲戚的城里人买走了?数据层面不得而知,但从网络上的实地走访结果来看,新能源汽车在农村的接受度并不高,销量很少。

新能源汽车难下乡,比较“流行”的说法是充电桩不够。

但……农村人似乎并不同意这个说法,在自家门口的院子里装个充电桩并不难,成本也不高。

真正的痛点或许还是农村购买力不足。相对于燃油车,新能源的性价比还是太低了。五六万就能买一台A级轿车。但是一台像样的电车,怎么也得12万、14万起。无论是在生产环节降本,还是在消费环节改善农村收入,都不是短期内就能实现的。归根结底,还是离不开补贴。

矛盾和内卷背后

在国内的实体制造行业,一窝蜂地上产能不是新能源汽车这个行业独有的。矛盾和内卷是多重因素推动的结果,而新能源只是国内制造业现状的一个缩影。无论是补贴、还是开篇就提及的资本,如果脱离了对产业本身合理发展的一些思考、规划和布局,只关注短期的数据和成绩,最后只会是一地鸡毛。

或许,价值投资每个人都懂,却都在揣着明白装糊涂。最后形成的局面就是,从投资者甚至到大股东,都在讲故事、玩击鼓传花。比如上半年的热门题材AI,还没等到这些AI改变世界,股东们就开始激流勇退了。根据Wind数据,今年以来(截至7月3日),AIGC、AI算力、ChatGPT概念股发生的股东减持事件(已完成、进行中、失败)共337起,而去年同期只有115起。

新能源还有很长的路要走,靠阶段性的补贴来消化多余的产品是不可持续的。供需终将要达到平衡。在这个过程中,冗余的产能基本就是两条路——要么出清,要么出海,这个局面是整个新能源产业链都要面对的。

半年前国内新能源热火朝天的时候,一位做新能源PE的前辈告诉我:“我们比较在乎的是企业的一体化程度。”确实,镍价高的那一阵,自然是供不应求,产品供给的稳定性无法保证,就要面临客户流失的问题。

但现在看来,企业有没有海外布局,或许是更重要的因素。而这又回到了制造业的本质——在一个全新的行业、一个陌生的环境下,你能不能搞定一个别人都搞不定的项目,或者做的比大部分人都好,然后形成一套可以复制下去的方法论。对于to B的制造企业而言,“品牌力”的溢价也就是来源于此。

特此鸣谢前辈Tiger先生分享的观点和建议。

本文来自微信公众号:singularity(ID:gh_04eb15f69687),作者:singularity