本文来自微信公众号:与非网eefocus(ID:ee-focus),作者:顾子扬,题图来自:视觉中国,原文标题:《芯片何时吃到充电桩出海潮红利?》

根据TrendForce统计,2023年第一季度全球新能源车销售总量为265.6万辆,同比增长28%。其中纯电动车,同比增长26%;插电混动车,同比增长34%。充电桩作为新能源汽车重要的补能来源,整个行业也将被进一步带动发展。

国内主要的充电桩企业也正在对海外市场蠢蠢欲动,纷纷加速海外标准认证。

本文将基于这一现象,从下游充电桩,到中游充电模块,以及上游BMIC,对整个产业链进行深入分析,希望能引发行业内外的人士更多的思考。

本土充电桩企业出海火热

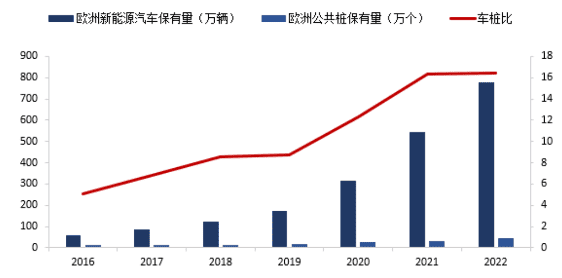

随着欧洲市场的电动化趋势不断推进,其充电桩的增速反而滞后于新能源车销量的增长,且充电基础设施出现分布不均衡的现象,整体数量偏少,公共车桩比持续推升。IEA数据显示,欧洲新能源汽车销量2022年达260.0万辆,保有量达762万辆,同年公共桩保有量为47.47万个,车桩比创历史新高,达16:1,缺口不断增大,给充电桩行业留下了巨大的空间。

图:2016~2022年欧洲新能源车桩比 来源:IEA,信达证券

在此背景之下,叠加欧盟此前政策规定要在2035年全面禁售燃油车,同时设定了2030年350万个新充电站的目标。因此,从市场和政策两个层面,都表现出巨大的市场潜力。

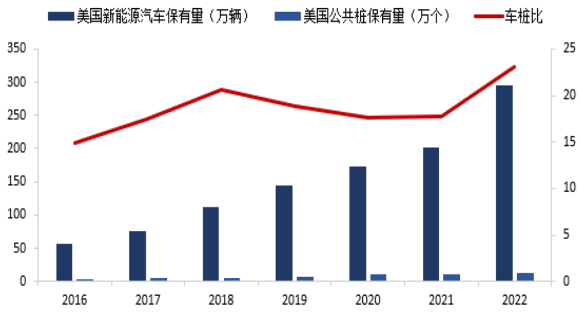

美国充电桩基础设施同样滞后,甚至有过之而无不及。IEA数据显示,2022年美国公共充电桩数量为12.8万个,而新能源车保有量达296万辆,车桩比高达23:1。

图:2016~2022年美国新能源车桩比 来源:IEA,信达证券

相对而言,美国各州之间存在的差距较大,除加州在公共桩保有量方面占据一定领先地位,其他州有陆续出台支持电动车充电桩建设的政策,拜登曾在2022年9月宣布过9亿元基础设施法案资金,用于35个州新建新能源汽车充电站。

反观国内,2022年我国车桩比已达2.5:1,公共车桩比也达到了7.1:1。相对海外市场来讲,本土充电桩的竞争也更为激烈,加上海外市场对于充电桩价格敏感度低,桩企售价和利润空间均更高,因此国内企业有足够的动力出海“厮杀”。

当然,不同的地区,其对充电桩的标准制定也有所不同,因此也存在着一定的进入门槛,对企业来说具有更高的挑战性。若能在海外市场持续占据一定市场份额,将从一定程度上体现我国桩企产品的竞争力。

直流充电桩成公共桩主要发展方向

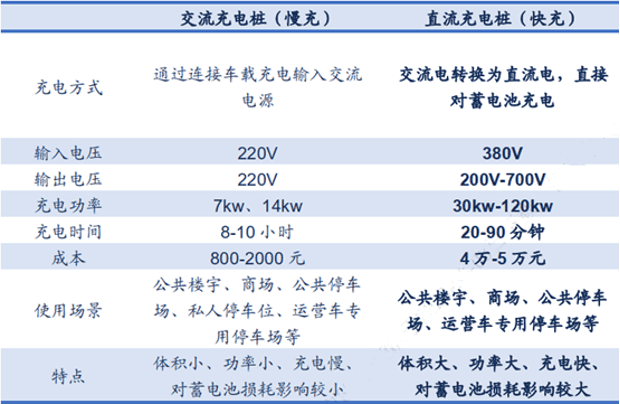

看到这里,你或许会疑惑,为什么对于这些地区主要的车桩比数据,笔者在横向比较的时候主要采用了公共车桩比,而非强调总的车桩比数据。正常来说,电动汽车的补能措施,除了换电以外,主流的还是依靠交流充电桩和直流充电桩两种。

交流充电桩需要通过车载充电机(OBC)来实现,受限于车内空间小,而无法搭载及使用对散热要求高的大功率充电设施,所以通过交流电桩充电补能的速度通常较慢;而直流充电桩则不同,由于直流快充桩拥有更大的空间,其整流器的功率也可以做得更大,在补电时将电网的交流电通过内置整流器直接转换成直流电,补给到动力电池端,充电效率更高。

图:交流充电桩与直流充电桩比较,来源:iiMedia Research、信达证券

值得一提的是,直流充电桩由于功率更大,结构更复杂,核心部件包括AC/DC转化器、APFC和整流器等模块,其内部接触器、熔断器、控制电路等使用量都会明显增加,因此成本要比内部结构相对简单的交流充电桩高得多。

私人充电桩由于对时效性要求不高,通常都是采用交流充电桩。而直流充电桩则多用于对充电效率要求更高的场景,如公共楼宇、商场、公共停车场等。随着快充的加速发展,直流充电桩将成为公共场合快充的主要发展方向,同时也代表着充电桩背后更高的附加价值——在半导体层面表现为更多的芯片、功率器件等等。

中游充电模块行业格局

在直流充电桩的结构中,充电模块作为“心脏”充当电能转换的桥梁。其性能也将直接影响充电桩的整体性能,甚至是充电安全等相关问题,成本占比达50%之多。再往上游看,就涉及到芯片、功率器件、PCB等电子元器件。

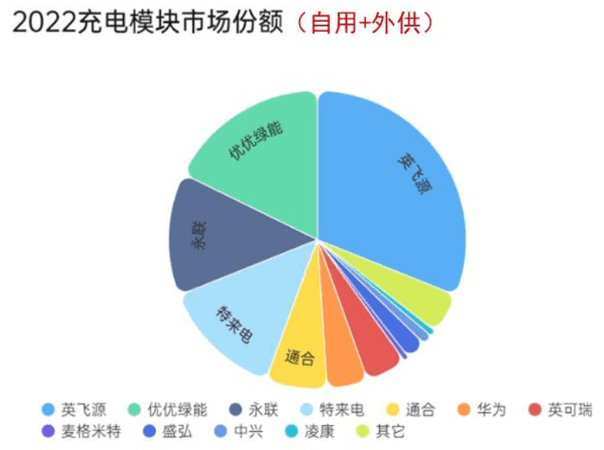

图:2022年充电模块市场格局,来源:充电桩管家,车桩新媒体,中信证券

其实充电模块并不是近两年才在国内崛起,而是经历多年市场竞争和价格战后,行业产品价格大幅下降,充分内卷后才形成今天的格局。价格从2016年单瓦1.2元降至2022年的0.13元每瓦。同时,充电模块的供应商也从2015年底的近40家,到如今活跃在市场上的仅剩10来家,数量远少于充电桩制造和运营环节的企业数量,头部企业市占率较高,行业CR 5超过80%。

充电模块单个产品内有超过2500个元器件,其结构之复杂,使得拓扑结构的设计会在很大程度上影响产品的性能和效率。其次,集成化能力也代表着充电模块产品的竞争力。最后,散热效率的表现也是充电模块核心技术壁垒的一部分。这些都意味着充电模块具有很高的行业技术壁垒。

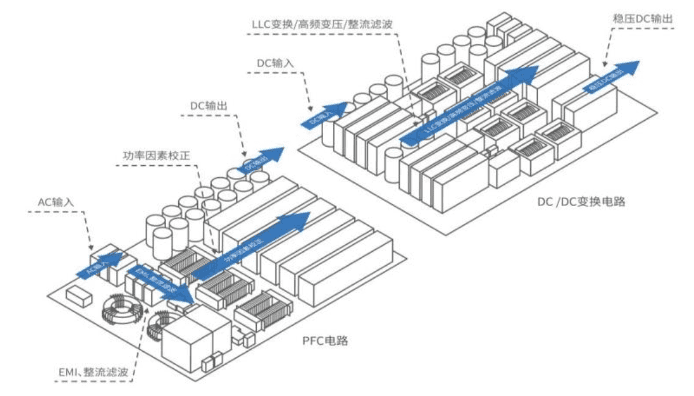

图:充电模块工作原理图,来源:优优绿能招股书

从原理上讲,当充电模块工作时,交流电经过电路整流后,变成直流电供给DC/DC变化电路。控制器则通过软件算法来驱动电路作用于半导体功率开关,从而控制充电模块的输出电压和电流,从而对电池组进行充电。在这过程中,关键的元器件包括功率器件、磁性元器件、电阻电容、芯片及PCB等。

随着直流快充在公共桩中的应用趋势愈加明显,充电模块的功率也朝着更大的方向发展。单个充电模块的功率从早期的3KW、7.5KW、15KW,到如今以 20KW、30KW为主,并朝着 40KW 甚至更高功率级别继续挺进。

在这过程中,碳化硅功率器件的应用可以帮助提升充电模块的功率密度及使用寿命。相比过去硅基器件,碳化硅由于具有更低的导通损耗和开关损耗、更高的开关频率、耐高温高压等材料特性,碳化硅MOSFET正在高功率化及高压平台化的过程中逐步取代硅基器件,甚至包括IGBT的部分应用场景。

另一方面,随着功率的提升,散热问题也一直受到充电模块企业广泛的关注。独立风道散热的设计,通过优化风道使得散热器与密闭箱体防水防尘,从而让电子元器件免于粉尘污染和腐蚀,提高充电模块的可靠性和使用寿命。

液冷散热目前也是主要的发展方向之一。其全隔离防护的设计使得充电模块具有更高的防护性,尤其是在恶劣环境下效果更加明显。虽然成本更高,但效果更好,后期检修维护的次数也会相应降低,随着技术的发展和成本的降低,未来有望成为充电模块的主流散热方式。

从充电桩产业链到BMIC

对于充电桩产业链而言,其实我们可以观察到,无论是下游的充电整桩制造、设施运营,还是中游的充电模块,本土企业已经占据主导地位,甚至有望出海抢占更多市场份额,产品具有一定竞争力。但再往上游走,到技术含量更高的半导体芯片、功率器件层面,国际厂商则占据着主导地位,无论是功率半导体还是充电芯片。

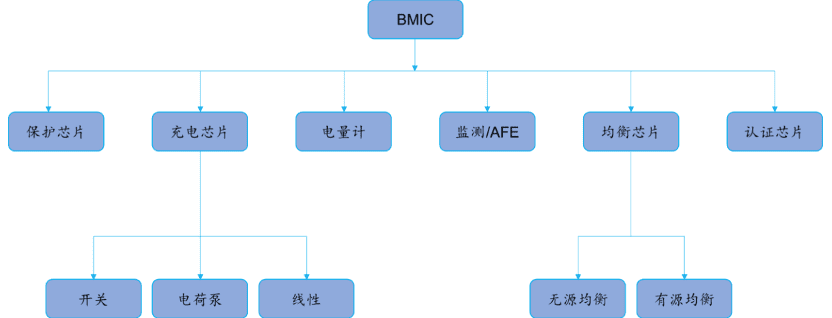

图:BMIC芯片分类,来源:财通证券

相比而言,电池管理芯片(BMIC)更具有产业的代表性,尤其是动力电池领域。BMIC被称为“模拟芯片的皇冠”,但其实它是属于数模混合芯片,既有数字端SOC/SOH 算法等功能的高技术壁垒,又需要模拟端深厚积累的模拟电路设计。

在ADI 2021年收购Maxim之后,它就和TI共同占据了全球BMIC市场六成的份额,使得市场呈现双寡头格局。根据GGII数据,本土企业在2022上半年全球动力电池装机量中占比超过五成,同时BMIC市场又不足一成。虽说巨大的份额差距、较高的行业关注度以及资本的纷纷入局,或有望加速国产替代,但就当前而言,并没有看到太多突破的迹象。

在国内上市及拟上市公司中,在动力电池方向上的BMIC,笔者观察到的相关突破寥寥无几。钜泉科技曾公告,预计2023年一季度首颗AFE芯片将流片;比亚迪半导体有动力电池管理相关的MCU产品;琪埔维产品包括汽车级电池组监控器和隔离器。而国际厂商们已经朝着BMIC通讯无线化,功能复杂化、智能化,高压化、高可靠性,以及电池全生命周期延伸等诸多方向进一步发展。

写在最后

在深入研究充电桩产业链后,下游充电整桩制造及运营企业以及中游的充电模块,本土企业的强势发展意味着在新能源车快速发展的时代,能够与国产整机厂商的发展相互协同。虽说随着充电桩产业链不断向上游演进,到半导体芯片层面,甚至动力电池的BMIC方面,本土企业的落后也并不让人意外,但笔者还是希望能够看到更多的本土企业技术的突破及产品的出击,来逐步扭转不同产业链环节的本土、国际厂商地位的巨大反差。

本文来自微信公众号:与非网eefocus(ID:ee-focus),作者:顾子扬