本文来自微信公众号:Ethan聊跨境新市场 (ID:kjdsxxsc2022),作者:Ethan,原文标题:《2022-2023年澳大利亚电商市场趋势报告》,头图来自:视觉中国

2022年,澳大利亚有940万家庭进行线上购物,占该国家庭总数量的82%。平均而言,每月有560万个家庭进行线上购物。在澳大利亚的边远地区和偏远地区,线上消费额分别同比增长6.4%和5.7%。

与此同时,利率上升、通货膨胀和生活成本高企这三重威胁将持续对消费者支出构成压力,并仍是零售商需要面临的环境考验。

一、 电商市场现状

1. 市场整体概况

澳大利亚统计局公布的数据显示,该国零售交易额实现连续16个月同比增长,2022年12月同比增长7.5%。

在强劲的家庭储蓄水平、工资增长和高就业率的推动下,2022年澳大利亚的消费意愿达到历史高位水平。然而,商家们需要深刻认识到的是,2/3的零售支出增长由通货膨胀导致的价格上涨所推动。

尽管防疫封锁和限制已经结束,但是疫情所产生的影响仍然挥之不去,随着可持续发展的挑战需要更清晰的关注,零售业已经进入了一个永久性的破坏状态。不断上升的经营成本继续影响商家们的利润率,供应链中断和员工短缺等行业挑战也仍然是零售商所关心的。

面对经济逆风和大环境外部压力,商家们比以往任何时候都更需要保持韧性。

CommonBankIQ数据显示,2022年澳大利亚消费者零售支出总额为3530亿美元,同比增长9.2%。随着消费者纷纷回归至线下实体店,线上零售情况比整体零售情况更加低迷。线上销售额为638亿美元,比2021年同期增长1.7%,线上零售额占零售总额的百分比也上升至18.1%。

近年来,“线上+线下”结合的全渠道策略零售商获得了较大市场反响。

与2019年相比,2022年全渠道策略零售商的线上市场份额增长了7%,而纯线上渠道运营的零售商的线上市场份额则恰好相应地下降了7%。

自2020年以来,全渠道零售商一直在投资、发展数字化体验,并整合线上和线下双线渠道。随着消费者现在陆续回到实体店购物,全渠道消费者依然保持住了竞争优势。

2022年,澳大利亚有940万家庭进行线上购物,这部分家庭数量占该国家庭总数量的82%,同比增长1.6%。2022年11月的线上购物家庭数量达到600万,创下历史纪录。即使在非旺季月份,2022年平均每月也有560万家庭进行线上购物。

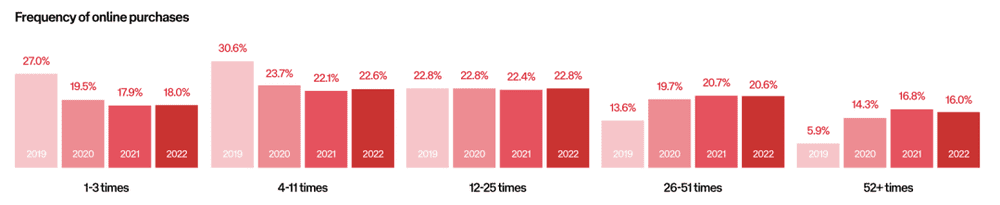

线下实体店恢复运营后,线上购物的频率也趋于稳定,在2021年实现两位数增长后,线上购物频率增长则有所滞缓,购物频率同比下降2.6%。从下图可知,近60%的澳大利亚家庭在2022年线上购物频率达到12次及以上,这一数据比2020年增长了3%,未来预计线上购物频率增长速度将恢复至常规水平。

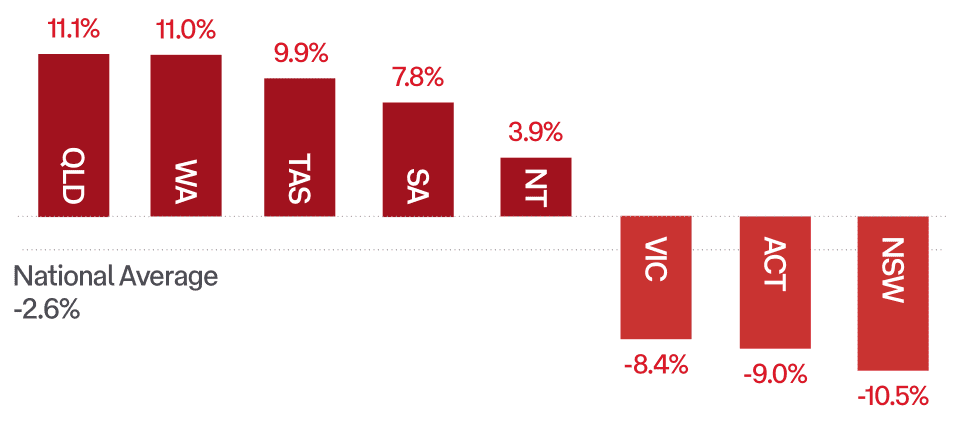

昆士兰州在2022年的在线购物数量同比增长率最高(11.1%),紧随其后的是西澳大利亚州(11%),这两个地区的气候和人们对户外运动的热爱促进了线上购物热度高涨,流行的线上购物品类包括运动休闲、宠物产品、园艺工具以及汽车零部件等。

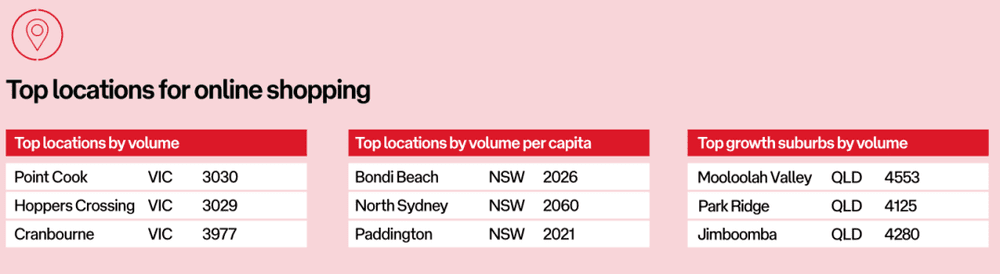

农村偏远地区的网购热度甚至超过了城市地区,下图为澳大利亚线上购物热门地区:

2. 消费者画像

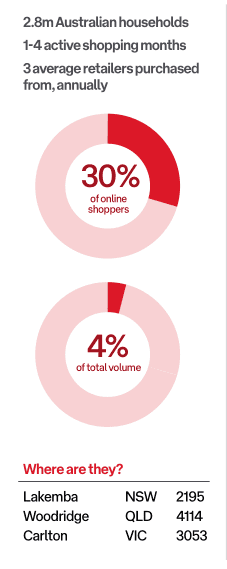

偶尔线上购物的消费者

这一群体约占280万澳大利亚家庭,年均选择3个线上零售商,占网购人群数量的30%,占4%的线上购物量。

该人群大多是男性消费者,年龄在55~74岁以上,收入较低,多居住在澳大利亚乡村偏远地区。这类人群更喜欢在实体店购物,但当他们在网上购物时,会比其他购物者购买更多的消费电子产品、家居用品和电器、工具和园艺、书籍、健康和保健产品等。

他们往往会在网上购物时寻找最优惠的价格,高度重视免费送货服务,对销售活动和付费订阅服务较为不感兴趣。

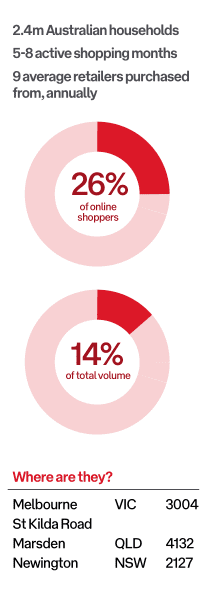

积极型线上消费者

这一群体约占240万澳大利亚家庭,年均选择9个线上零售商,占网购人群数量的26%,占14%的线上购物量。

这一购物群体中,年龄在45~74岁之间,收入中等的男性所占比例略高,他们生活在澳大利亚的大都市和地区。这类人群也喜欢在实体店内购物,但倾向于线上购买汽车配件和葡萄酒等酒类产品。他们也同样会在网上购物时寻找最优惠的价格,高度重视免费送货服务,对销售活动和付费订阅服务较为不感兴趣。

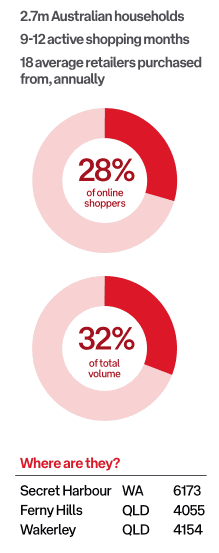

活跃型线上消费者

这一群体约占270万澳大利亚家庭,年均选择18个线上零售商,占网购人群数量的28%,占32%的线上购物量。

这一消费群体中的男性消费者占比也更高,通常在25~54岁之间,他们有家庭、忙碌的生活和中等偏高收入,更喜欢在网上购买运动休闲、鞋类、以及宠物产品,热衷于产品折扣,因此也积极参与黑色星期五、Boxing Day和亚马逊Prime会员日等销售活动。这一群体更倾向于选择付费订阅服务,尤其是商家提供免费送货服务时。

超级线上消费者

这一群体约占150万澳大利亚家庭,年均选择40个线上零售商,占网购人群数量的16%,占50%的线上购物量。

这一消费群体主要由18~44岁之间的女性组成,收入特别高,因此也更喜欢购买时尚、美妆个护产品和婴儿用品。

女性消费者们认为,线上购物可以为她们节省时间成本,快速送货到家服务也是必需项,这甚至比免费送货更重要。这一消费群体也比其他购物者更注重可持续发展,也更愿意参与促销活动与付费会员订阅。

3. 线上零售品类整体趋势

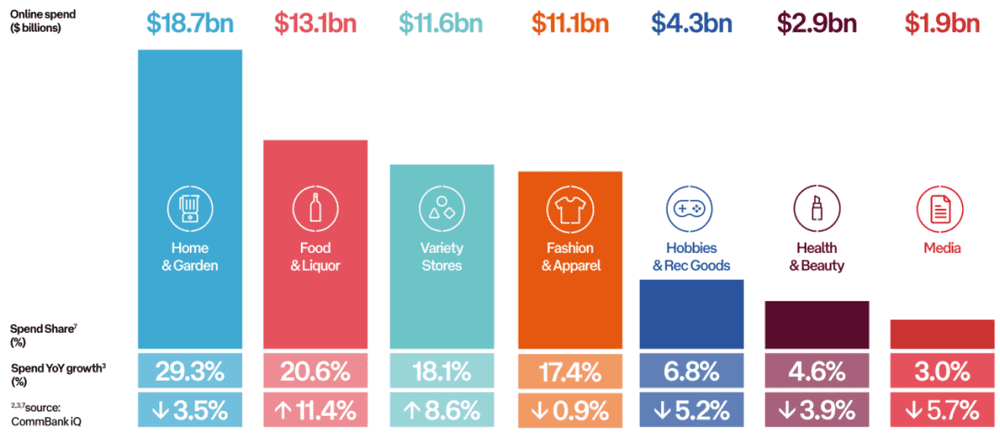

2022年澳大利亚的线上零售额达到638亿美元,同比上涨1.7%。

2022年的线上零售品类中,食品/酒水与杂货品类的营收年度同比增长速度彰显无疑,分别为11.4%和8.6%,而其他品类营收额年度同比增长则有所下降。

三、电商市场未来时

在通货膨胀的压力之下,零售贸易在2022年12月创下历史新高,预计未来10年零售业将恢复到每年3%左右的历史增长趋势。

与2019年相比,超过100万家庭在网上购物,这一趋势可能会持续下去。

疫情后,人们也逐渐回到办公室,恢复其他线下活动。未来10年,随着消费者对公寓的需求也将大幅增加。随着消费者生活方式和行为的改变,人们将有更多的消费需求需要满足。

全球范围内,主要的国际零售企业都正在通过扩大其快递网络来适应市场需求,例如,亚马逊和DHL正在积极扩大其包裹寄存柜网络,并为客户提供更多的递送选择。DHL还发挥了包裹柜的可持续性优势,将包裹递汇集至同一个收集点,而非多点揽收。

澳大利亚的送货上门服务也正在赶上这一全球趋势。消费者希望能使用7 x 24小时的快递柜,使他们能够在合适的时候提取商品。在未来5年内,国际上对包裹储物柜的需求预计将增加近一倍。

零售商的应对措施是将他们的商店网络转变为分散的订单履约中心,同时保持常规的店面运营功能。部分邮局也正在重新设计,以提供数字化的店内体验服务、更理想的自助服务选项和退货流程,并提供现场更衣室。

2022年7月,在新南威尔士州的奥兰治邮局( Orange Post Office)推出的“社区中心邮政倡议”中便提到,邮局将为当地的小企业提供专门的产品和服务,作为一个新的平台,直接向消费者销售企业的产品。

“社区中心”这一概念旨在满足现代电子商务不断发展的需求,为当地社区的消费需求量身定制邮局的配套服务。

四、 电商市场竞争点

关注可持续发展是近年来零售业最大的变化之一,大多数消费者选择更可持续的送货方式,即使这意味着等待包裹的时间将会更长。

作为成熟互联网环境下诞生的年轻群体和未来的主要消费者,阿尔法一代(出生年份:2012年至2025)比他们的父母接触到了更丰富的信息密度。因此,他们也正在向上影响,市场意识不断提高,推动零售商以更可持续的方式思考和行动。

56%的线上消费者会选择忍受更长的包裹派送时间,以减少对环境的负面影响。

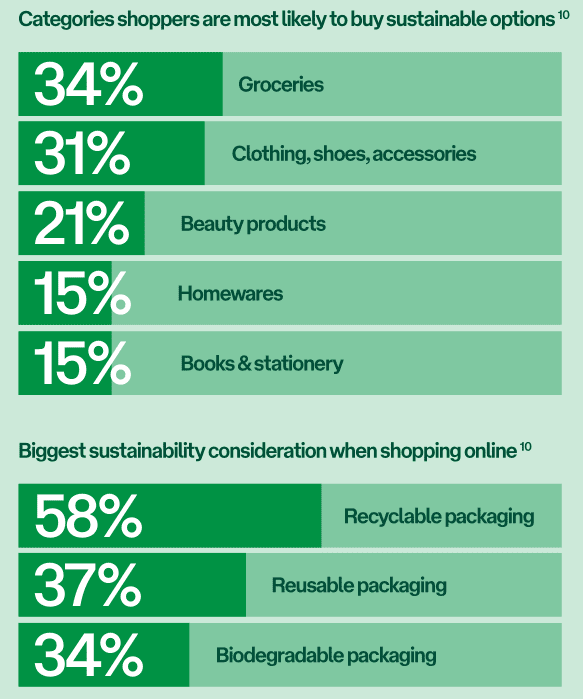

杂货类(34%)与时尚类(31%)是消费者投注可持续性关注度最高的两大品类。

消费者主要考虑的可持续性因素也包括:可回收包装(58%)、可重复使用包装(37%)、可生物降解包装(34%)。

此外,为了提升市场竞争力与受众粘度,品牌需要不断与受众互动并培养人们对品牌的忠诚度。80%中小型企业建立了忠诚计划,并也因此收获了更多的营收,参与忠诚度计划的消费者往往比普通消费者的消费需求更多。消费者也会通过忠诚度计划获得更多服务与奖励,53%的线上消费者表示希望获得个性化定制服务,29%的消费者表示希望享受快速送货服务。

作为全球跨境市场中的市场之一,2022年从澳大利亚市场购买的跨境消费者比例仅6%,相比于从英国(20%)与美国(26%)购买产品的跨境消费者比例则逊色不少。

五、电商垂直品类解析

1. 杂货类

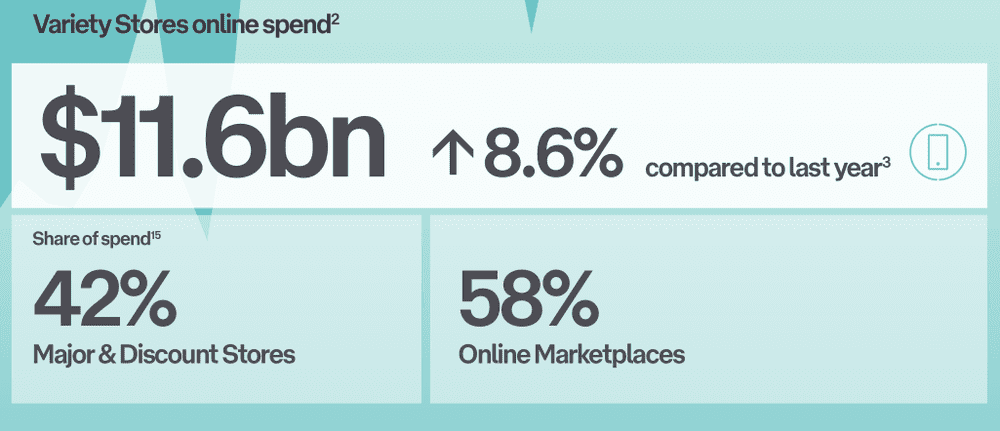

2022年,澳大利亚线上杂货类营收额为116亿美元,同比增长8.6%,42%的流量来自于折扣店,58%的流量来自于电商平台。

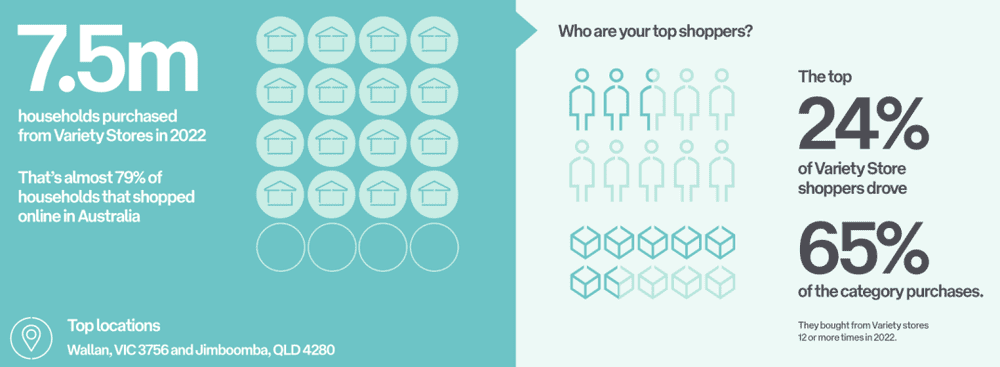

2022年,澳大利亚共计有750万家庭通过线上杂货店购买杂货类产品,该群体约占澳大利亚线上消费者79%。

杂货类消费者的主要消费群体占比为24%,他们的购买量占比为65%,2022年线上购物次数超过了12次。其中,51%的消费者还购买了婴儿用品。

沃伦(Wallan)和金布姆巴(Jimboomba)是澳大利亚线上杂货类的两大消费者所在地,两地距离各自的市中心也有一定的距离,因此消费者更倾向于网购。

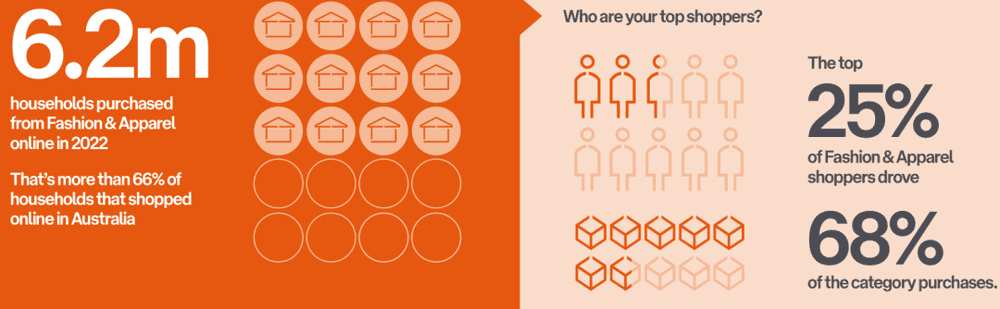

2. 时尚类

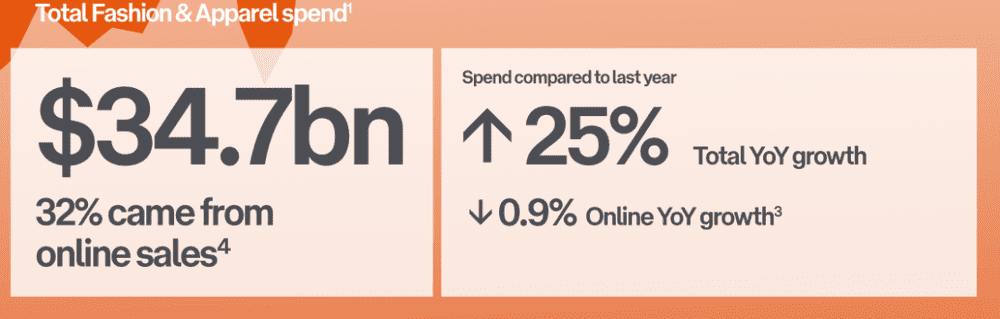

2022年,澳大利亚的时尚类营收额达到347亿美元,总营收同比增长率上涨了25%,线上营收占比32%,线上营收增长率下降了0.9%。

2022年,澳大利亚共计有620万家庭购买了时尚类产品,该群体约占澳大利亚线上消费者66%。

时尚类消费者的主要消费群体占比为25%,他们的购买量占比为68%,2022年线上购物次数超过了12次。其中,51%的消费者还购买了美妆类产品。

玫瑰湾 (Rose Bay)和邦迪海滩(Bondi Beach)拥有美丽的海港和澳大利亚最具标志性的海滩之一,这里的居民也是澳大利亚主要的时尚类消费者。他们通常是忙碌的专业人士,拥有高可支配收入,更喜欢网上购物带来的便利。商家提供快速、简单退货服务的零售商更有可能吸引这些地区的消费者。

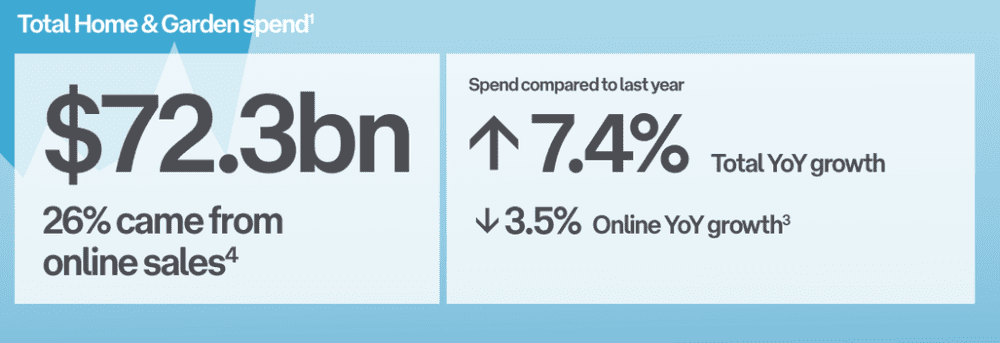

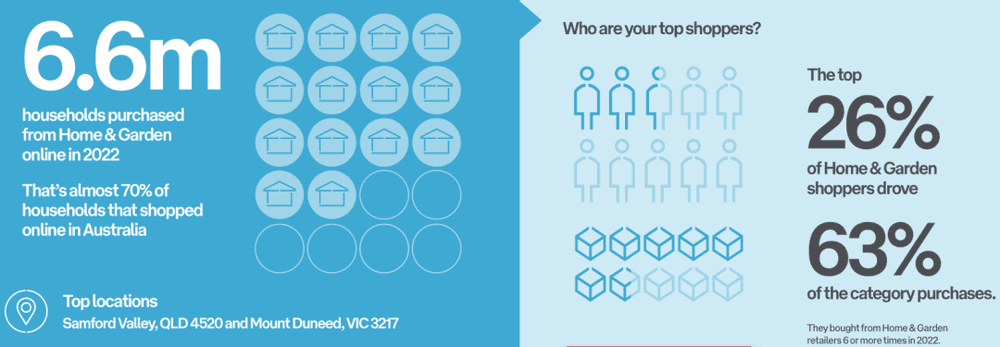

3. 家居园艺类

2022年,澳大利亚的家居园艺类营收额达到723亿美元,总营收同比增长率上涨了7.4%,线上营收占比26%,线上营收增长率下降了3.5%。

2022年,澳大利亚共计有660万家庭购买了家居园艺类产品,该群体约占澳大利亚线上消费者70%。

家居园艺类消费者的主要消费群体占比为26%,他们的购买量占比为63%,2022年线上购物次数超过了12次。其中,46%的消费者还购买了游戏、玩具与兴趣爱好类产品。

桑福德谷(Samford Valley)距离市中心约40分钟,这里也是澳大利亚主要的园艺类和宠物类消费者所在地。2022年人均宠物产品购买量达到最高。

杜尼德山(Mount Duneed)是一个发展中地区,有大量的新住宅,该地区在年轻家庭中很受欢迎,人们也更喜欢购买园艺家居类产品。

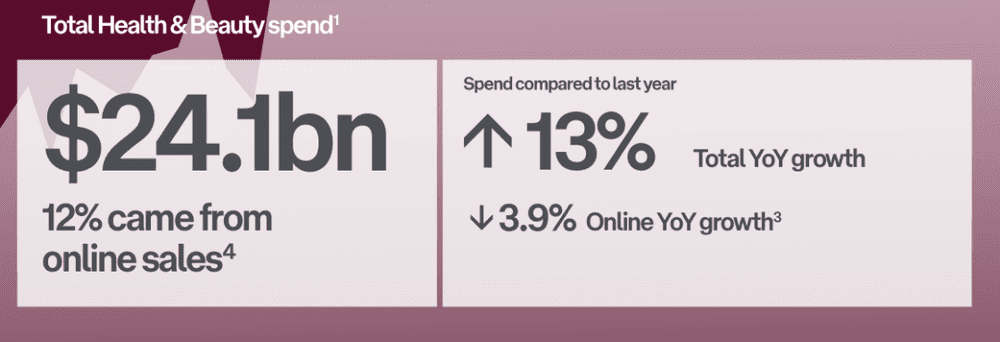

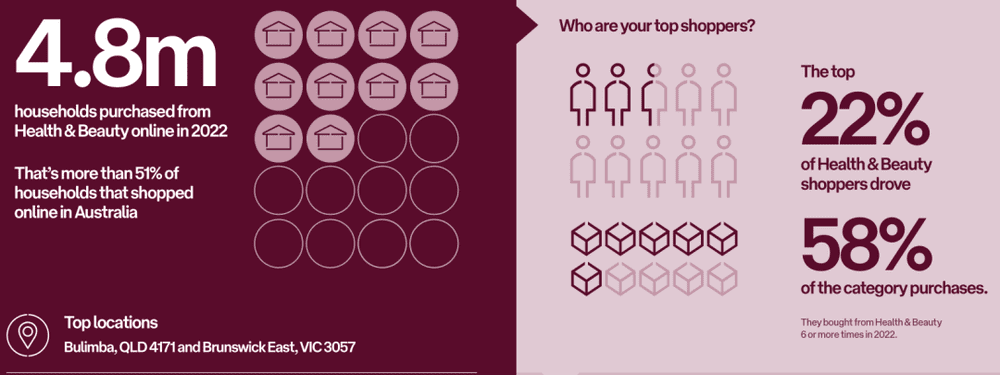

4. 健康与美容类

2022年,澳大利亚的健康与美容类营收额达到241亿美元,总营收同比增长率上涨了13%,线上营收占比12%,线上营收增长率下降了3.9%。

2022年,澳大利亚共计有480万家庭购买了家居园艺类产品,该群体约占澳大利亚线上消费者51%。

健康与美容类消费者的主要消费群体占比为22%,他们的购买量占比为58%,2022年线上购物次数超过了12次。其中,33%的消费者还购买了运动休闲类产品。

布林巴(Bulimba)和不伦瑞克东(Brunswick East)这两个地方都是各自两个州的富裕地区,也是美国主要的健康和美容线上消费者聚集地。当地居民收入高,但也希望节省去实体店购物的时间。

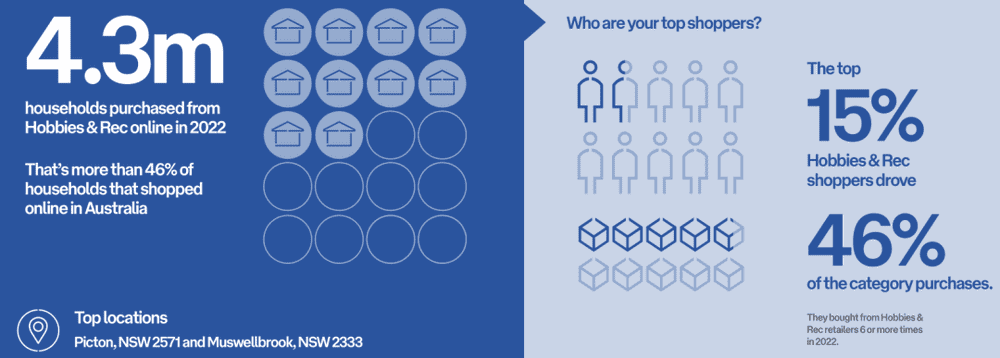

5. 兴趣爱好类

2022年,澳大利亚的兴趣爱好类营收额达到43亿美元,总营收同比增长率下降了5.2%,游戏、玩具与兴趣爱好类产品营收占比50%,娱乐用品营收占比50%。

2022年,澳大利亚共计有430万家庭购买了兴趣爱好类产品,该群体约占澳大利亚线上消费者46%。

兴趣爱好类消费者的主要消费群体占比为15%,他们的购买量占比为46%,2022年线上购物次数超过了12次。其中,超过25%的消费者还购买了工具类与园艺类产品。

皮克顿(Picton)有很多高收入家庭,他们也非常享受户外活动。另一方面,马斯韦尔布鲁克(Muswellbrook )有孩子的家庭较少,男性在煤矿业工作的比例偏高。这两个地区都有许多体育用品、电子/桌面游戏等娱乐产品的消费者。

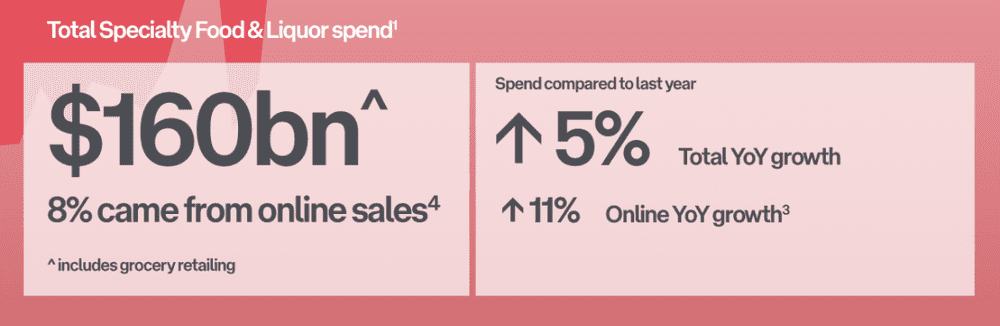

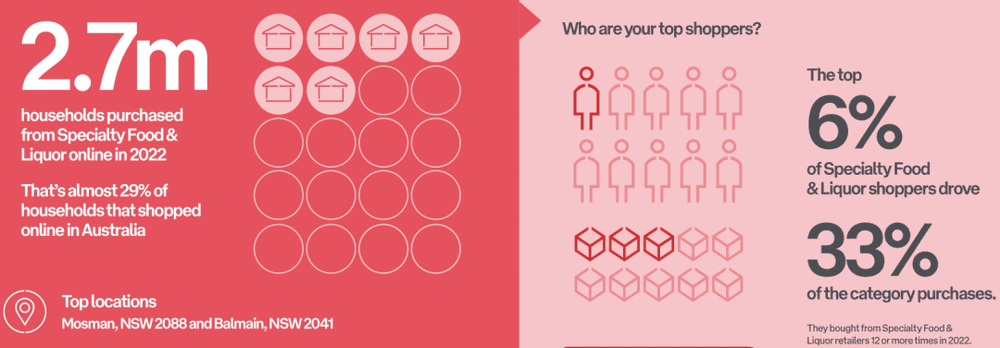

6. 特色食品/酒水类

2022年,澳大利亚的特色食品/酒水类营收额达到1600亿美元,总营收同比增长率上升了5%,线上营收占比8%,线上营收额增长率上涨了11%。

2022年,澳大利亚共计有270万家庭购买了特色食品/酒水类产品,该群体约占澳大利亚线上消费者29%。

特色食品/酒水类消费者的主要消费群体占比为6%,他们的购买量占比为33%,2022年线上购物次数超过了12次。其中,52%的消费者还购买了家电类产品。

在新南威尔士州的两个富裕的海滨地区——莫斯曼(Mosman)与巴尔曼(Balmain)——是澳大利亚主要的食品/酒类消费者所在地。由于怀揣着对生活中精致事物的独特品味,这些美食家的厨房经常配备新奇的设备,如葡萄酒冰箱、咖啡机,甚至是熟食冰箱。他们更倾向于通过网购大量囤积食材。

本文来自微信公众号:Ethan聊跨境新市场 (ID:kjdsxxsc2022),作者:Ethan,文中图源:Australia Post