本文来自微信公众号:商业案例记录(ID:BusinessAnalysis_),作者:长风,头图来自:视觉中国

一、零售电商平台对比:钱和时间是终极问题

1. 大多数人对消费的追求可分为 2 类:省钱、省时间。

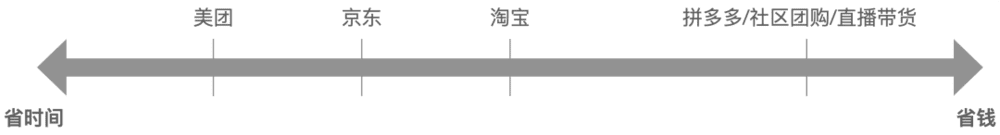

2. 假设光谱左侧是省时间,右侧是省钱,那么国内零售电商平台排序如下:

省时间程度:美团 > 京东 > 淘宝 > 拼多多/社区团购/直播带货;

省钱程度:拼多多/社区团购/直播带货 > 淘宝 > 京东 > 美团。

3. 钱和时间的关系,类似鱼和熊掌,只能取舍、不可兼得:要么花钱省时间,要么花时间省钱。

4. 花钱省时间的人,通常倾向于美团和京东,大多分布在一二线城市;花时间省钱的人,通常倾向于淘宝、拼多多和社区团购,以三四线城市为主。

(直播带货属于打发时间的冲动消费,地域差别不太显著。)

5. 若两个公司用户群体不同,那么互相模仿的难度很大,用户群体接近则业务会越来越像。典型例子如下:

社区团购除了多多买菜,其他都已经壮士断腕了;

美团和京东的内容、推荐算法基本为零,因为用户在 APP 上用完即走,根本不做过多停留;而它们彼此却越来越像,京东开始送外卖,美团优选改做“次日达”;

淘宝抖音扶持主播,拼多多推出小游戏,意在让用户花更多的时间。

6. 拼多多的崛起不是消费降级,而是给愿意花时间省钱的人提供了更合适的平台。

(p.s. 上篇文章提出的“硬件设备耗材化”,其实是为“愿意花钱省时间”的人提供更快的解决方案;“补贴硬件设备”则是通过补贴将一部分“追求省钱”的人变成自己的顾客。)

二、关于“吃饭”解决方案的分析:家庭和单身是两类场景

1. 我们从省时间、省钱两个角度分析“吃饭”的解决方案:

省时间程度:外卖 > 预制菜 > 生鲜电商 > 商超买菜 > 社区团购;

省钱程度:社区团购 > 商超买菜 > 生鲜电商 > 预制菜 > 外卖。

2. 不同人群对方案的偏好不同:

对 2 人以上的家庭用户而言,自己做饭更划算;对年轻单身用户而言,点外卖或外出就餐更省时间。

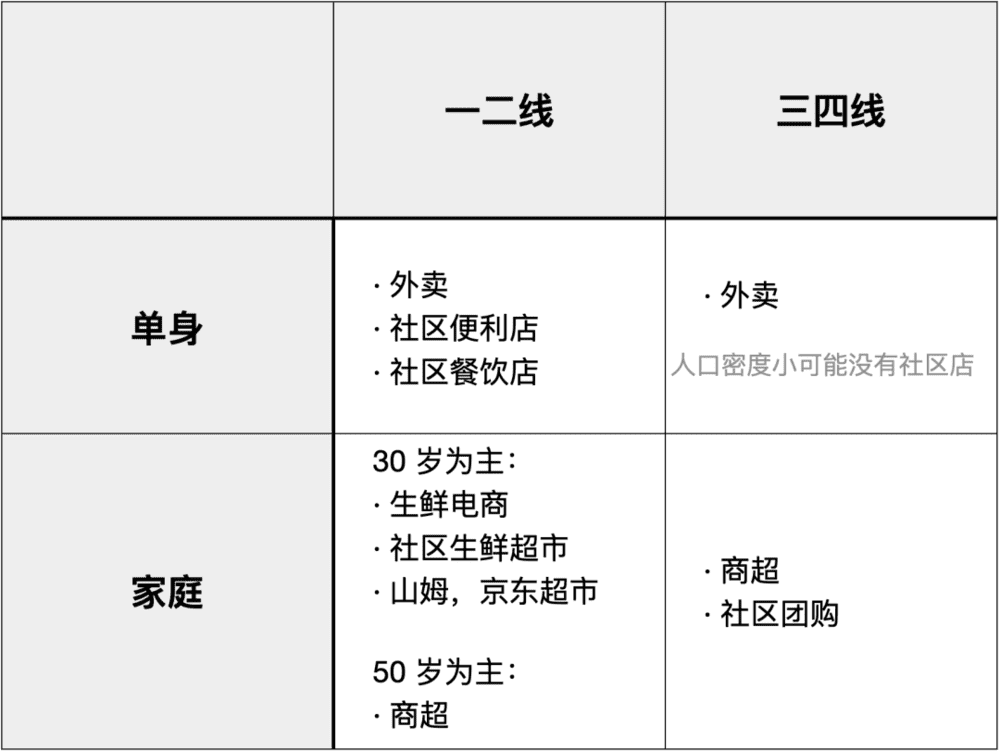

3. 综合来看,各类人群以及偏好方案大概是这样的:

三、聊聊各业态的一些特点和现状

1. 传统商超

有孩子的家庭倾向于商超:三天去一次超市、买新鲜蔬菜回家自己做。

因此,生鲜对商超非常重要,虽然毛利低,但引流作用显著:吸引人们到店,靠高毛利品类盈利。(类似上篇文章的流量模式)

对超市来说,生鲜占比过高意味着什么?很难产生全国性连锁。生鲜保质期短、耗损率高,超市只能本地采购本地卖,不能通过大批量采购拥有成本优势,因此中国至今没诞生沃尔玛式的全国连锁超市。(上上篇文章提到的行业整合,也因此发生缓慢)

那么沃尔玛用什么品类替代生鲜呢?没错,就是预制菜——冷冻产品、烹饪简单,典型的“省时间”产品,围绕预制菜也产生了中产阶级的超市形态:Costco、山姆会员店。

2. 预制菜、Costco/山姆会员店/京东超市

预制菜,“省时间型”产品,提供没有制熟的半成品,烹饪之后可以食用,它其实并不算新事物,我们每个人也早就接触过了——方便面、速冻水饺,比生鲜保质期长、比做饭简单;

有意思的是,很多人以为预制菜的客户是二三十岁的年轻单身人群(叮叮懒人菜、珍味小梅园最开始也这么认为),结果在调研时发现:喜欢预制菜的人其实是经常做饭的人,共同特征是家庭用户、多为女性、有孩子。

原因主要有以下几点:(1)年轻单身人群大多不做饭,缺乏厨具是个硬伤,冷冻空间不够、没有微波炉/平底锅/蒸锅;(2)以及预制菜还不够简单,仍需要用锅煮+清洗厨具,跟外卖的体验相差太远;(3)年轻人不去超市,但线上价格实在太高——预制菜多为冷冻,冷链运输一单成本在 12~15 元,因此要么花 50 元买一道菜,要么凑 100 元免配送费(冷冻空间不够/找人拼单太麻烦),算下来还不如点个外卖。以上种种,造成了年轻单身人群不是预制菜的受众。

那么预制菜的购买频次和场景就清晰了:一家人一周买一次、一次囤一周,最适合和卫生纸等日化用品搭配购买,于是美国诞生了 Costco、山姆会员店类中产阶级超市,中国出现了京东超市;

以Costco、山姆会员店为例。一周买一次意味着比传统超市更低的到店频率,所以这类超市通常有几个特点:(1)对选址要求不高,可以开在郊区而不是人流密集的市中心;(2)意味着用“赚 10 个人的 1000 元”代替“赚 1000 个人的 10 元”,必须要有比传统超市更高的客单价,不然频率和客单价都低只会活不下去,大包装、2人以上家庭采购是最好的选择;(3)还必须要有更高的客户忠诚度,于是付费会员应运而生;(4)用精选达到省时间的目的——质量不错的白牌商品、4000 个 SKU 而不是传统商超的上万个。

总结下来就是:轻选址、重客单、推会员、买精选。

再看京东超市。预制菜、日化用品作为非紧急的标品,也很适合线上购买,提供次日达的京东超市再合适不过。一方面,京东超市有跟头部品牌商合作的预制菜品类——突出品牌、京东采购及发货,另一方面,山姆也入驻了京东——无需成为会员、山姆发货、高于会员价20%。当然,京东超市没有采用大包装以提高客单价,而是通过“满 99 元免运费”机制,加上用于提升忠诚度的“京东 PLUS 会员”,轻选址、重客单、推会员、买精选四个特点再次得到了印证。

预制菜还有一类特殊的购买场景:直播带货,它特殊在消费者并非主动搜索购买,而是基于主播推荐即时下单(例如东方甄选),这对预制菜企业意味着两件事情:(1)销量取决于主播,主播粉丝量越大、销量越多;(2)选择自造主播的企业,起量周期长,更适合低投入的小本买卖;(3)和头部主播合作的企业,要理解议价权在主播方、结束后的复购率低,所以更适合新品牌/新品上市的尝鲜场景,后续的复购闭环还是会在 Costco/山姆/京东/传统商超完成。

那么预制菜企业的渠道布局就此清晰了:覆盖所有的家庭采购场景,线上和京东超市合作,线下入驻Costco/山姆会员店/传统商超/社区生鲜店/社区超市,自建直播带货可做可不做,生鲜电商的前置仓模式盈利堪忧、要注意风险,另外值得一提的是,社区团购可以试试,作为确定性强的家庭周期采购商品,预制菜和社区团购也许能结合得很好。

3. 外卖、社区便利店/无人货架、社区餐饮店

商超、预制菜的目标客群都是家庭人群,而外卖瞄准年轻单身人群。不需要任何厨具/加工/清洗、价格 30 元左右、下单等待 30 分钟,外卖凭借极度简单的体验成为了这类人群的首选。

让我们把目光投向邻国日本,针对同样的年轻单身人群,诞生了的是这两种解决方案——便利店和无人货架的便当。前者的密度是接近每 2000 人就拥有一家便利店(中国这个数字是 5500),这些店和货架就像是附近居民的“共享仓库”,其距离之近可以和我们的外卖下单键相提并论,买便当就像自来水一样容易,便利店和骑手一样,是服务最小化需求的毛细血管,成为了社会的基础设施。

(想想滴滴/共享单车/共享充电宝,共享只是名字,关键在于便利。有意思的是,Uber 的愿景是“make transportation as reliable as running water, everywhere, for everyone.”——让出行在任何地方,对任何人都像自来水一样可靠。)

还有一种解决方案很少被关注到:社区餐饮店。下楼即达+全时段营业+价格亲民,社区餐饮店做的是外卖覆盖不到人群或场景的生意。这类生意的表现也出乎意料的亮眼:相比于受到疫情冲击的购物中心餐饮店,社区餐饮店在疫情三年期间逆势增长——南城香北京门店三年间翻了一倍;袁记云饺 2021 年开店 858 家,2022 年仅 4 月份就开出 250 多家门店;紫光园在 2019 年底仅有 20 多家店,而 2020~2021 年新开了 100 多家直营店。抗风险和稳定程度可见一斑。

总而言之,针对年轻单身人群吃饭的解决方案不止外卖,那些被外卖高昂的配送成本、硬凑的起送价拒之门外的消费者,社区便利店、社区餐饮店给出了答案,这些小小的站点就像是最末梢的毛细血管,覆盖着互联网仍难以满足的需求,编织成一张更大更密的网。当然也要注意,社区商业生态只有在人口密度达到一定程度才能成立,所以还得谨慎扩张。

4. 生鲜电商、商超到家、社区超市

生鲜电商的核心用户大多是家庭用户、非单身用户,毕竟对 2 人以上场景,自己做饭是一个更省钱的选择,在此基础上,采购三天的生鲜并送货到家,还能更省一些时间。

生鲜电商的前置仓模式一路走来历经坎坷,从 2013~2015 年的生鲜热,到 2022 年“生鲜电商第一股”每日优鲜黯然离场,再到 2023 年初的曙光乍现:盒马 CEO 侯毅在内部信中透露,2022 年主力业态盒马鲜生实现盈利;叮咚买菜宣布 2022 年第四季度首次实现单季 GAAP 净利润转正;美团买菜据报道已基本实现盈亏平衡,并开始拓城苏州。曾经不被看好的前置仓,居然活过来,并且开始盈利了。

它们是这么做到的:叮咚买菜进货了毛利更高的“拳击虾”,客单价提升到 62 元;叮咚买菜和盒马均表示将发力(毛利高的)自有预制菜品牌,计划将其销售额占比提升至 30%~50%;美团买菜扩充了日用百货品类,目前拥有超过 3000 的 SKU,和 2022 年新开的高达 800 平米的仓库。提客单、扩高毛利品类,“生鲜电商”逐渐走向了“商超到家”,来到了即时零售领域。

同在即时零售领域的还有社区生鲜超市——小区里的、多为夫妻经营的生鲜+超市百货店,凭借下楼即达的位置优势、在固定客群长期盈利。二者对比之下,商超到家相当于对那些小区没有这类超市的替代方案。

因此现在各互联网公司、零售公司一边开展“商超到家”平台配送,一边把生鲜超市店开进社区,两类业务刚好形成互补关系:线下生鲜超市既能覆盖人口密度大的小区,又能通过到家配送、将服务范围扩大到缺乏社区商业生态的小区。

参考资料:

1.《交易类平台研究框架:基于“多快好省”的模型》中金公司

2.《幕后:从业20年,预制菜的核心打法与背后陷阱》

3.《每日优鲜落幕、山姆店崛起》疯投圈

4.《“附近的小店“越来越多,本地零售价值需要重估》

本文来自微信公众号:商业案例记录(ID:BusinessAnalysis_),作者:长风