4月20日,全球对冲基金巨头桥水基金创始人瑞·达利欧在第七届2023年全球私募基金西湖峰会上分享了他的原则及对当今世界的看法。以下是投资作业本整理的精华内容。本文来自微信公众号:投资作业本(ID:touzizuoyeben),编译:王丽,头图来自:视觉中国

三条动态引领全球改变

一个投资者不是天生的,他需要后天训练。他需要经验,他需要学习,来去练习他应对各种情况的反应,有些时候这些经验会是相当痛苦的,我会很快跟大家讲述一下我自己的故事以及跟大家分享一下我的经验。

当时,我在高尔夫球场当球童,把当球童的钱省下来了。为什么省下这些钱,因为我想把这些钱拿去投资。当时很多人第一桶金都是一点一滴累计起来的,这种一点一滴的累计方式虽然慢但也成就了我的第一桶金,但我们有更多更好的方式取得投资机会。

事件过了之后,大家当时认为全球经济可以顺利发展,并且所有事情都可以一帆风顺,但我们看到事实上并不是如此。

有些事情会引领全球的改变,尤其像是通货膨胀等等,它们都是动态调整。我们看到政府也会随着这些经济的情况来去宽松化或者紧缩货币政策或者利息,这又是另外一个动态。在我们现实生活中很多事情不是一条线性发展,而是诸多动态所形成的结果。例如目前世界经济以美国为首,美国出台的相关政策会影响世界各国其他经济体所出台的经济政策,这正是我们的第三条动态结果。

所以当时我还是交易员的时候,我跑到纽交所,想试图理解在这瞬息万变的数字当中它们到底代表了什么。我就发现了一些规律,有些事情是周而复始一而再再而三发生,我可以找到他们的规律。这里面有很多其他的事件我们是可以预测,例如美国与黄金脱钩等等。

我所学到的这些经验都只是我们一生当中能够碰到几个重大时间的节点,或者是独特的转变期,不是全部,有些节点是我们无法预知的。

每十年是个反转开始

所以我就开始学习历史,从历史上学习到了这些通货膨胀,他们不是忽然之间冒出来,而是有迹可循的,我还看到在70年代有了一个完全相反的趋势,我发现有规律而且规律不是相同的,规律有可能是不一样,甚至是相反的反作用推力。

在70年代一开始我试图诉说我的这些观点,但当时人们并没有办法完全接受这些东西。在70年代有一波很大的通货膨胀,当时大家觉得这个通货膨胀会一直存在,它不可能会终结,实际上却不是如此。因为这是动态过程,它有正向作用力和反向作用力。

在当时大家并不知道这一点存在,所以有些现象它是固定会同时一直发生,其实我们可以看到每十年就是一个反转的开始,对通货膨胀也是这样。

在1981年、1982年的时候我计算了当时美国政府对外的借贷,这个借贷主要借给其他国家超过他们能承受的范围,这些国家因为跟美国政府进行借贷导致他们的财政赤字水涨船高,这个现象我之前已经预测到也跟他们说了,这样的经济现象我说了,但当时不被人们所接受。

人性害怕错误,要从经验中找出规律并学习

所以我也学到几个宝贵的经验,那也就是人性,这个人性是什么?人性就是害怕犯错,这些社会上的改变、经济上的改变会改变我们每个人的行为模式,这些行为模式会改变我们每个人的思考模式。

但最重要的是,经过这些无论是正确还是错误的经验,我们都可以从中吸取教训,这也就是为什么我在诸多预测当中都能够有比较精准的预判。

我知道有市场环境,市场环境是会变的,我也知道市场会上行也会下降,你必须从你自己的经验当中找出规律并且学习。我也学习到我能够承受多高的风险,我也学习到把我的原则写下来,一条条列在我的面前,这样做决定的时候可以很好遵循自己所立下的原则。

世界处于危险边缘,面临三个剧变

在我看来,世界正处于一个危险的边缘,并且可能会面临三个痛苦的、地震式的剧变。这可能是我们生平没有见过,但已经在历史上发生过多次的、改变国内和世界秩序的大事件。

一是巨额债务的货币化。各国央行通过印钞和发行货币来购买这些债务,这就是我们现在所看到的金融体系的发展。

二是我们一生中看到的最大财富和价值观的鸿沟,所引发的巨大的内部冲突。

三是世界大国的冲突。

这三种力量现在都达到了1930年至1945年以来的最大程度。

三种力量叠加,导致世界剧变

在我的工作中,我了解到,当我遇到一生中没有发生过的事情时,我需要去研究历史以了解它在过去是如何运作的。因此我开始研究1500年以来的大国兴衰,包括它们的货币市场、经济和其他优势。

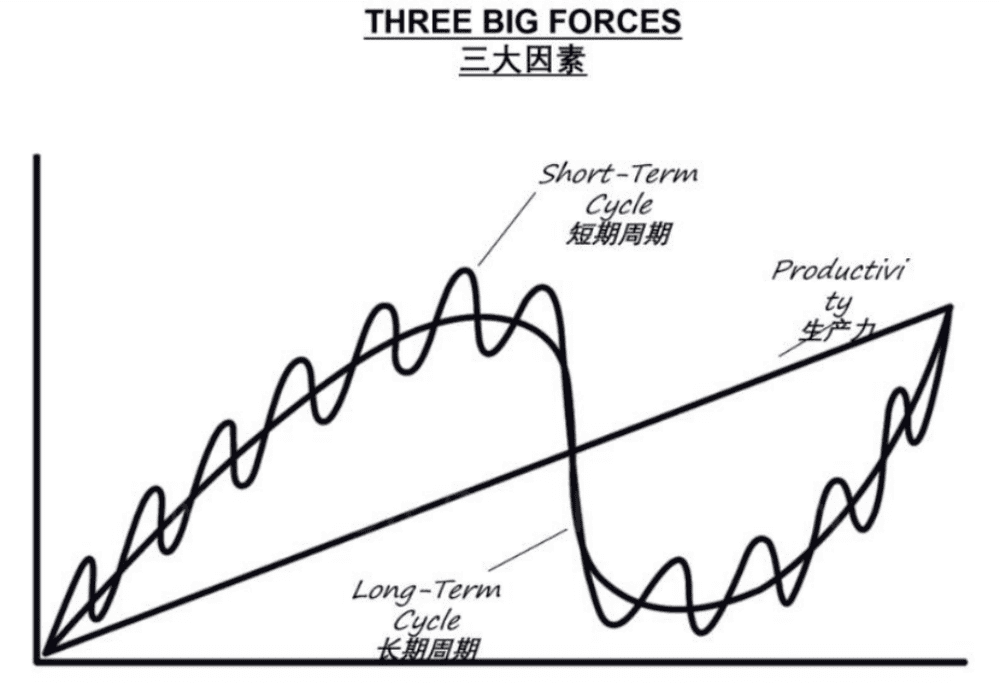

我并不是一个研究历史的学者,而是想要了解现在实际发生的事情,以及未来几年可能发生什么事情。在我的历史研究中,我发现有很多衡量幸福的指数,比如实际人均收入、人均寿命和营养水平。由于生产力的提高,尤其是技术的进步,从长远来看,情况会大大改善。技术的进步是非常重要的。

在这种上升趋势的进化过程中,存在巨大的周期性的波动。这些周期性波动由短周期组成,它们相互影响,会形成大周期。这个大周期就是我们所说的好年景和坏年景。

导致这种大周期的事件并不是根据时间线发生,而是有一定的因果关系。所以它们的发生并不是注定要发生,而是可以管理的。短周期一般是7年加减3年,长周期是120年加减50年。

这中间向上的斜线,就是一般由于技术推动的生产力提高而发生的改变。另外两条线反映了短周期和长周期,它会围绕这个上升趋势有些大幅的波动。比如说短期的信贷债务的周期,也叫经济周期或商业周期,包括经济疲软和通胀下降,我们称之为衰退。

这导致央行刺激信贷增长和经济增长,最终会导致通货膨胀,会使得央行收紧货币和信贷,然后再次导致衰退的信贷债务经济的问题。这个周期周而复始,我们处在其中。

很多时候,许多短周期累计形成一个大的长周期。在这个周期过程中,债务率上升,负债变得太大的话,就导致债务减计和巨额债务货币化。这是一个大周期的大概情况。伴随金融经济周期的,还有各国内部的政治周期以及国家之间的地缘政治周期。这是因为经济和政治之间会相互影响。

历史表明,这三种力量如果叠加在一起,就会导致动荡的过渡时期,导致巨大的国内和世界秩序的剧变。

我们总是被短周期迷惑,忽视潜在风险

可以看到,在中间这条上下波动的曲线,以及斜线上升的这条斜线,也就是短周期跟长周期的交叉点,中间有一个巨幅下降。为什么会有这样的变化?就是一个能量积累的过程。

例如美国央行可能会开始购入其他,例如国债,就是一个蓄力期,在这之中就会面临很多的问题。但是这样的周期其实不会被很多人所看到,因为我们总是会被短周期所迷惑,进而看不到一个长周期的改变,例如曾经很多次在一些金融危机之前,我已经提出过自己的观点,也警告这些主事人,但是他们总认为现在的情况是比较好的,比较健康,所以就忽视了潜在发生的危险。

除了思考国家内部一些经济周期之外,更要考虑可能是国际性的周期,这是一般投资人比较不常去有办法完全透视的一种周期。还有人类生活质量的提升,从最早访问中国到现在,中国人均收入已经有一个大幅的提升,中国当时所面临的这种周期性的力量跟现在所面临的已经差得非常多,同时证明中间这条斜线的生长力还是从左下角慢慢上升到右上角,是符合周期性预测的。

1945年是上一次新的世界秩序和货币秩序建立的时候,我们可以把它叫做美国和美元的世界秩序。自那以来已经经历了12.5个短周期了,积累到现在一个大的债务周期,而现在的债务占GDP的比重已经相当高了。

那时候,央行包括美联储就开始收紧货币政策来应对通货膨胀,使市场开始发生裂缝,而经济也开始出现疲软。在美国,现在很快要进入2024年的总统选举周期,可能最终是左翼和右翼的民粹主义者来竞争,这样双方不容易达成妥协,而且也不愿意接受失败。所以我们现在就进入了一个大的国际地缘政治周期。

我希望世界是智慧、克制和理解的。

本文来自微信公众号:投资作业本(ID:touzizuoyeben),编译:王丽