本文来自微信公众号:半导体行业观察 (ID:icbank),作者:穆梓,题图来自:视觉中国

在晶圆代工领域,中国台湾是其中最举足轻重的角色。

根据Digitimes研究中心数据,在2022年,台湾四大晶圆代工厂(台积电、联电、力积电与世界先进)合计营收达894亿美元,成长31%。而按照之前的统计,2022年全球晶圆代工营收将达1372亿美元,这就意味着四大晶圆厂贡献了全球超65%的晶圆代工。

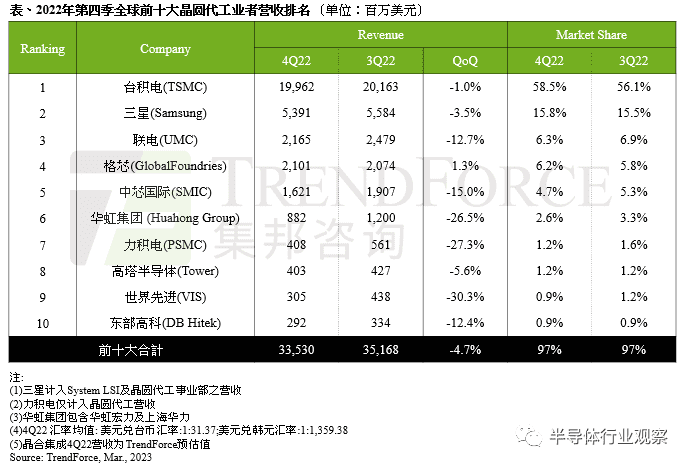

然而,据集邦咨询在三月份今日发布报告称,2022年第四季度前十大晶圆代工产值经历十四个季度以来首度衰退,环比减少4.7%,约335.3亿美元,且面对传统淡季及大环境的不确定性,预计2023年第一季度跌幅更深。

日前,晶圆代工四巨头发布了他们最新的财务报告,也证实了这种说法。

台积电下跌15%,四年首次

直到上一季度,晶圆代工龙头台积电依然一路凯歌,但现在,这股从去年下半年开始的寒意终于传递到了台积电。

台积电在周一表示,公司3月份营收下降15%,从上年同期的1719.7亿新台币降至1454.1亿新台币,这是近四年来首次下降。数据同时显示,台积电公司今年第一季度的营收同比增长3.6%,达到5086.3亿新台币(约合167.3亿美元),位于此前预期范围的低端。

值得一提的是,这是台积电连续第二个季度销售未达预期,表明全球电子产品的需求持续疲软,芯片行业的低迷尚未触底,利率上升、通胀飙涨和银行业危机未消继续削弱消费者信心。根据IDC最新的数据,全球个人电脑第一季出货量大降29%,苹果公司的Mac系列产品领跌。

据Digitimes报道,台积电的业绩下滑,其中更值得注意的是,苹果和联发科的砍单,连带如索尼、博通(Broadcom)等相关企业在台积电的订单缩减有莫大的关系。不过,台积电回应表示,汇率波动甚大,首季营收若以实际美元计价,仍达到先前所设财测目标。

业绩的不理想,不仅仅影响的是台积电自身,还有随之而来的一系列连锁反应。

例如,据台媒报道,有供应链指出,由于需求疲弱,台积电扩产及建厂速度放缓。其中,3nm制程原先目标在今年中月产能达到6万-7万片/月,但目前月产能约4万片/月,下半年可能最多到5万+片/月。

此外,台积电的高雄建厂计划也有变数。根据之前的计划,台积电原本计划于高雄建两座厂房,包括7纳米及28纳米厂房,其中,7纳米厂房在去年中投资者会议已表示因智能手机和个人电脑市场需求疲软影响而有调整;市场近日也传出因28纳米厂房也会调整。台媒报道,台积电高雄工厂的相关机电工程标案延后1年,相关无尘室及装机作业随之延后,而该厂计划采购的28纳米设备清单也全数取消。

相关报道进一步指出,台积电甚至在2nm的工厂上也有推延。不过,按照日经在三月底的报道,台积电的2nm工厂还在热火朝天地建设当中。即使市场那么不好,台积电并未放慢投资步伐,但据供应链透露,台积电已向设备商修正2024年订单,2024年资本支出同比降幅或是双位数百分比。

对于台积电而言,还需要面对的一个挑战就是美国芯片法案的补贴问题。

在去年年底,台积电在美国亚利桑那州投资的半导体代工厂举行上机典礼。台积电董事长刘德音当场宣布,将美国晶圆厂的投资金额加码到400亿美元,较之原来的120亿美元大幅提升。但是,在美国今年公布了芯片法案的相关申请细则之后,台积电陷入了左右为难。

据报道,美国要求受补助的厂商需要遵守附加条件,包括:详细财测等多项有关营业秘密的信息、须与联邦政府分享特定比率的获利分润、获补贴的公司10年内不得在中国大陆等“有疑虑的国家”扩大半导体制造产能、不能参与联合研究及技术授权等。对此,台积电董事长刘德音直言,该法案有些限制条件过于苛刻,台积电“没办法接受”,还要与美国政府讨论,不能让中国台湾的厂商营运受到负面影响。

而根据路透社的最新报道,欧洲的芯片法案,也让台积电寻找到了新出路。

联电年减20.09%,挑战重重

作为台湾晶圆代工的另一个代表,联电最近的日子也不太好过。

根据他们日前公布的数据,晶圆代工大厂联电2023年3月自结合并营收新台币176.88亿元,月增4.88%、年减20.11%,自近22月低点回升、仍创同期次高。累计首季合并营收新台币542.09亿元,季减20.09%、年减14.53%,为近7季低点、表现略低于预期,但仍创同期次高。

投顾法人推估,联电首季每股盈余估降至1.01元,为近7季低点,虽然半导体业正值库存调整期,但联电透过差异化的产品组合与全球客户合作,应可度过此次周期性波动,预估在下半年营运回温下,今年每股盈余约4.92元。

美系外资先前出具晶圆代工产业报告中,认为半导体产业上半年将持续去化库存,但砍单幅度已较前2季趋缓,随着下游供应链库存去化高峰已过,预期晶圆代工产业稼动率可望在下半年回稳。

美系外资指出,12吋晶圆代工成熟制程的上半年需求较8吋稳定,应用于OLED面板驱动IC的28纳米、车用微控制器(MCU)的40纳米eFlash制程需求仍吃紧。联电28纳米制程稼动率目前持稳,惟仍须观察三星外包订单可能收回自制对今明2年的需求影响。

在今年年初公布2022年营收的时候,联电方面曾表示,展望2023年首季,联电预估,晶圆出货量将季减17~19%(high teens),美元平均售价(ASP)则持稳;产能利用率则从第四季的约90%降至70%,毛利率自第四季的42.93%降至约34~36%(mid-30%)。法人依此推估,首季营收有可能季减两成。

联电总经理王石表示,2023年全球经济疲软,客户的库存天数高于正常水准,订单能见度偏低,预期第一季将充满多重挑战。应对当前的景气低迷,公司已进行严格的成本控管措施,并尽可能地推迟部分资本支出。

资本支出方面,联电2022年第四季资本支出约11.67亿美元,全年达约27亿美元,较先前预期的30亿美元缩减1成。2023年资本支出约30亿美元,其中9成用在12吋产能、1成用于8吋产能。

不过,以长期来看,联电仍乐观看待,以公司差异化的特殊制程技术领导地位、多元化产地的产能供应以及卓越的品质和营运,能让公司掌握跨产业持续数位转型推动的需求,成为领先客户的首选晶圆制造伙伴。

联电在当时指出,受惠于长期汽车电子化和自动化趋势的推动,预期车用电子IC将持续成为2023年及往后的重要成长驱动力。透过晶圆厂全面的车用等级制程技术和通过符合车用的严格品质标准,同时持续与世界级汽车领导厂商建立坚实的伙伴关系,公司已做好服务广大车用电子市场的准备。

而在二月,相关报道则指出,公司拟在第二季度提高晶圆投片量的客户提供10-15%的价格折扣。不过最近的消息表示,这并不包括公司的28nm产能,因为消息源表示,联电的这个产能接近满载,预计到2023年底报价和长期订单将保持稳定。

然而,类似唯捷创芯这些长约客户的解约,给联电带来新的不确定性。

本土射频巨头唯捷创芯表示,因终端消费电子市场需求下降,集成电路产业链进入去库存周期,原产能保障协议晶圆采购价格导致公司承担较高成本,继续执行协议会导致公司产品竞争力下降。为保证公司和中小投资者的利益,经公司审慎决定终止产能保障协议,以寻求更好的成本优势及先进技术工艺。于是,双方在近日已就上述解除产能保障协议事宜达成协议,根据产能保障协议的约定。

这在未来,也许会成为影响联电发展的一个X因素。

力积电和世界先进,急转直下

早两年高歌猛进的力积电和世界先进也不甚理想。

首先看力积电。据最新预告,公司2023年3月合并营收38.26亿元新台币,同比大跌46.88%,这是继一月和二月之后,连续三个月交出了如此差的答卷。数据显示,2023年2月,力积电合并营收36.9亿元新台币,较1月39.32亿元新台币减少6.14%、较去年同期66.2亿元新台币减少达44.25%,降至近29月低点。累计前2月合并营收76.23亿元新台币,较去年同期135.04亿元新台币减少达43.55%,为近3年同期低点。

法人表示,力积电前2月合并营收达首季营收预估目标约63%,表现低于预期。欲达成首季财测目标,则3月合并营收需月增达20.3~26%、回升至约44.4~46.56亿元水准,但从上面3月份的表现看来,力积电恐难如愿以偿。而根据力积电总经理谢再居先前法说时预期,2023年首季稼动率可能续降至约6成,使营收季减约15%。

不过,谢再居说,市场也有正面讯息出现,去年第四季客户库存有缓和趋势,今年第一季可望明显降低,车用、工控等分离式元件需求也维持不错,部分驱动IC与记忆体芯片客户标案短单需求浮现,虽然价格要求较具挑战,但已显示需求开始出现回温迹象。

长约方面,谢再居透露,已取消客户投片的制程技术限制,提供客户更多投片弹性,投片量不足的部分也不会立刻扣款,会给客户增加一年履约时间,保证金也会依投片进度与比例来退还。

对于今年营运是否优于整体晶圆代工产业,谢再居直言,公司产品与台积电不同,是二线晶圆代工厂,衰退程度受PC与消费市场影响较大,营收上下幅度也会更甚于台积电,预期衰退3%不会是底线。

再看世界先进,表现也半斤八两。

日前,世界先进公布了2023年3月的营收,数据显示,公司的自结合并营收25亿元新台币,月增0.64%、年减50.67%,自3年低点回升。受淡季及库存修正影响,世界先进先前预期首季营收将降至79~83亿元新台币,稼动率估续降10个百分点,使毛利率降至29~31%,营益率降至14.5~16.5%间。以财测中位数估算,营收约季减15%至近3年低点,毛利率及营益率则分别下探近5年半、10年低点。

世界先进预估首季晶圆出货量估季减7~9%、平均售价(ASP)季减1~6%,月产能约略持平27万片8吋晶圆。董事长暨总经理方略预期,首季营运是最冷的一季,后续应可望逐季改善,第二、三季有望温和回温态势,但回温幅度仍待观察。

美系外资出具报告认为,世界先进首季有个位数百分比产能用于提前备货,预期可能在第二季结束计划。而第二季营收增长来自首季的提前备货,预期季增率将低于10%,逊于市场预期的13~18%,并认为稼动率改善可能有限,毛利率恐较首季持续下滑。

同时,美系外资调查预期电源管理芯片(PMIC)首季产业平均售价(ASP)估计季减2~6%,但电源管理芯片上季贡献世界先进营收达78%。因此美系外资认为,这可能将压力转嫁至世界先进等晶圆代工厂,相关应用仍具挑战。此外,世界先进的车用营收贡献逾10%,美系外资近期发现,部分车用电源管理芯片厂开始出现产品降价压力,使车用半导体业务可能存在下修风险。

写在最后

毫无疑问,现在的晶圆代工领域和其他半导体细分市场一样,正在走下坡路。但是,在不少人看来,曙光似乎就在前面。

力积电董事长黄崇仁在早前被问到行业景气时表示,大致上这些需求会慢慢回来,从去年到今年库存调整半年应该是蛮多,现在去看每一家库存会降下来,特别是NB、PC有在动。他同时指出,现在库存消化比较快,全世界对通膨很敏感,这也造成对景气判断的改变,相信景气慢慢又会起来。

国际半导体产业协会(SEMI)预测报告数据也显示,虽然预计2023年全球晶圆厂设备支出将同比下降 22%,但到2024年将同比增长21%,恢复到920亿美元(约 6320.4 亿元人民币)的营收规模。

作为晶圆厂的主要指标,我们也从中看到了产业对半导体迅速恢复的信心。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:穆梓