本文来自微信公众号:半导体行业观察 (ID:icbank),作者:semianalysis,题图来自:视觉中国

台积电公布了他们的第一季度财报,作为半导体行业的心脏,密切关注他们意味着你正在把握脉搏。虽然许多其他公司可以提供信号和指示,但没有其他公司像台积电那样处于这一切的中心。(有关台积电的业绩解读,请参考《寒气吹到台积电》)

今天,我们解开台积电动感十足的季度收益,并向我们的读者介绍这里发生的一切。这包括讨论数据中心、移动和汽车半导体市场。其中汽车领域现在也有疲软的迹象,但这是最后表现强势的市场。乐观的一面是,台积电两天前谈到,接到了一份人工智能芯片的巨额订单。

台积电还谈到取消晶圆厂以及现在扩张在财务上不再可行的问题,我们还将分享一些关于台积电利用率以及台积电定价下降情况的数据。我们深入研究台积电的3nm和5nm坡道走势,因为台积电在今年下半年做出了一些相当大胆的假设。

收入走势

台积电该季度的主要数据是 2023 年第一季度收入下降至 167.2 亿美元,同比下降 4.8%。此外,台积电的第二季度指引暗示情况变得更糟,中点跌至 156 亿美元,同比下降 14.6%。话虽如此,台积电分享了他们的全年指导,这使我们能够回到以下估计。关于 5nm 和 3nm的表现,我们稍后会分享更多。

高性能计算占公司收入的比例从 42% 继续增长到 44%。虽然数据中心很强大,尤其是 AMD Genoa、Nvidia H100 和 Amazon Graviton 3 ramps 表现突出,但应该注意的是,即使是低功耗笔记本电脑芯片,如 Apple 的 M1,也属于高性能计算领域。

尽管按绝对美元计算,该部门占收入的百分比有所增长,但仍缩减了 10 亿美元,环比下降 27%。智能手机的情况看起来最糟糕,本季度销售额下降 18 亿美元,全年也有所下降。尽管季度表现疲软,但物联网继续保持强劲势头,实现同比增长。

汽车是最突出的。同比增长约 50%!对于恩智浦、Onsemi、Infineon 和 ST Micro 等大多数汽车芯片供应商来说,这听起来不错,但并不全是美好的。

“虽然台积电的汽车需求保持稳定,但到 2023 年下半年,它显示出疲软的迹象。”台积电 CEO魏哲家表示。

产能利用率直线下降

产能利用率是半导体业务中最重要的数字之一。鉴于业务是如此资本密集,闲置的时间就是在点燃金钱。台积电的收入和毛利率大幅下降主要是由于本季度的低利用率。自 Covid 热潮开始以来,台积电一直享有 100% 的利用率。现在画面不是那么漂亮了。

2022 年第四季度出现了疲软和出货量减少的初步迹象,但它们现在正在如火如荼地进行。就利用率而言,台积电的 N7(7nm)级节点受影响最严重。上个季度我们指出他们 2022 年 Q4 的利用率约为 83%。

现在,SemiAnalysis 的数据表明,2023 年 Q1,台积电7 nm 利用率低于 70%!此外,Q2 更糟,7nm 利用率将进一步跌至 60% 以下!这主要是由于智能手机和个人电脑的疲软,但大多数细分市场都存在更广泛的疲软。

7nm 并不是唯一受影响的节点。N16 在第一季度的利用率也低于 90%,而在第二季度的利用率有望达到 75% 左右。甚至 N5 也受到影响,利用率约为 88%。尽管台积电 N5 是最好的工艺技术节点,在首次出货后甚至领先三星和英特尔 3 年,但它并非不受半导体业务周期性的影响。台积电的旧节点仍然强劲,尽管有一些减弱的迹象,并且它们在第二季度开始释放产能。

台积电定价下降

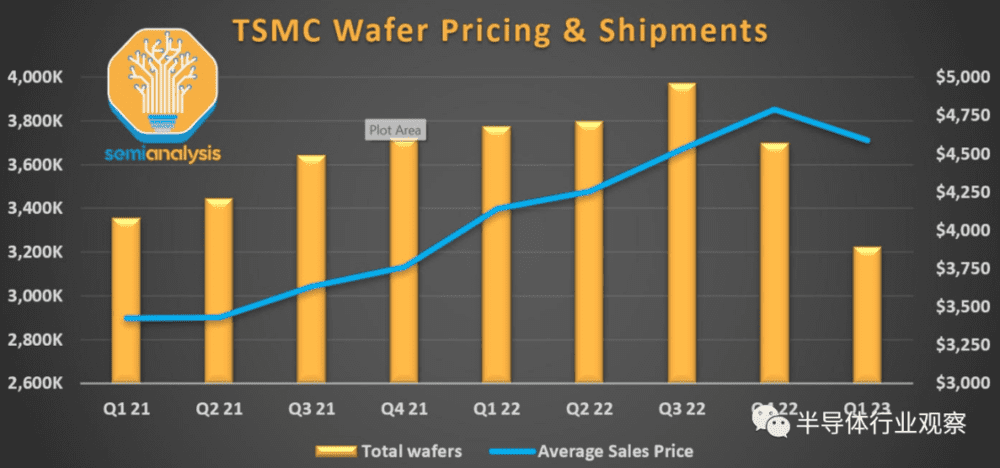

台积电多年来首次降价。尽管晶圆出货量从每季度近 400 万片下降到 2022 年第四季度的 370 万片,但定价仍在继续上涨。2023 年第一季度,台积电出货量继续下滑至 320 万片。

这种价格下降主要是由于台积电的 N7 工艺节点系列利用率不高。台积电不会在 2023 年降低对客户的定价。这是我们从多家主要的无晶圆厂公司确认后得出的结论。

3nm和2nm更新

台积电重申了前几个季度围绕其未来节点 N3 和 N2 发表的声明。N3 需求超过供应,将占 2023 年全年收入的中个位数,其中第三季度的贡献很大。与新节点的引入一样,N3 将在销量攀升的初始阶段稀释毛利率。

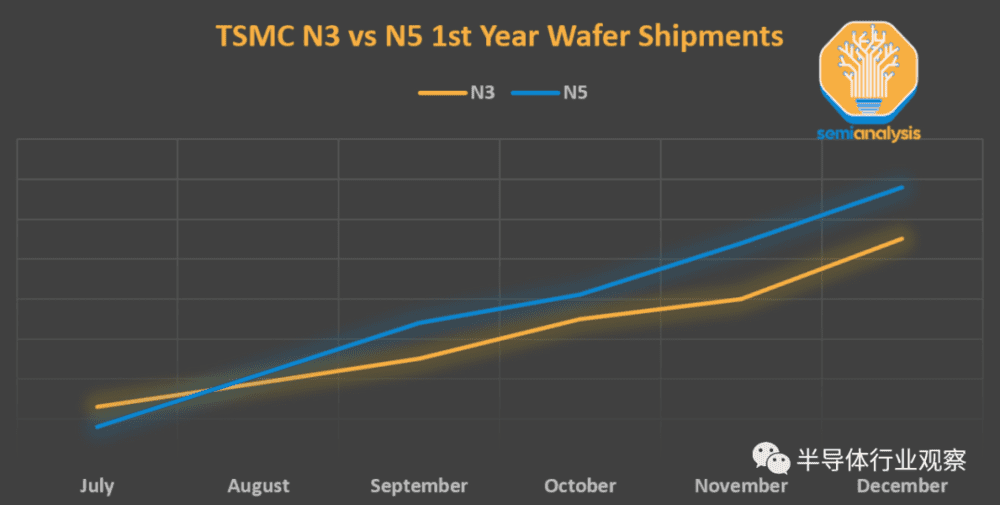

与 N5 在各自第一年的出货量相比,N3 的增长速度较慢且晶圆产量较小,这加剧了这种情况。Apple 最近的变化是仅在 Pro 型号上包含最新的芯片,并且每 N3 晶圆的 ASP 比 N5 高得多,这表明 N3 的每月晶圆(WPM)增长将落后于 N5。

接下来,N3 的变体 N3E 将于 2023 年下半年开始量产。这是大多数客户采用的主要 3nm 变体。台积电在 3nm 上的参与度很高,在推出的前两年,芯片设计流片量是 5nm 的两倍多。

造成这种情况的一个重要因素是智能手机和 HPC 产品坡道之间的差距越来越小。从历史上看,智能手机是第一个推出新节点的,因为手机芯片的小芯片尺寸有助于提高良率。现在,随着 chiplets 的出现以及数据中心对能效的永无止境的需求,许多 HPC 客户都要求尽快将他们的产品推向 3nm。

N2 是他们对纳米片的第一次尝试,预计仍将在 2025 年进入量产,并从 2026 年开始带来更高的收入贡献。与 N3 相比,N2 将提供全节点的性能和功率优势。在不评论竞争对手的同时,台积电预计其 N3 节点将是业界最先进的,他们对 N2 未来将继续扩大其技术领先地位充满信心。

“我们的 2 纳米技术在推出时将成为业界最先进的半导体技术,无论是在密度还是能效方面,并将进一步扩大我们在未来的技术领先地位。”台积电 CEO 魏哲家表示。

28nm的取消

台积电对成熟节点的供过于求持谨慎态度,因此专注于扩大射频和成像等专业技术的产能。他们的高雄晶圆厂本应扩大 28 纳米产能,但这在经济上已不再可行。扩张的重点现在已经转移到领先优势。

“我们在日本建造了一个,我们还在南京扩大我们的 28nm 产能,这是第二个,然后我们正在考虑欧洲,这可能是汽车应用的第三个。把这三者放在一起,我们不认为在高雄建造 28nm 在财务上是可行的,所以我们调整成(在高雄建设)一个我们现在还很缺乏的更高级节点。”台积电CEO魏哲家说。

海外晶圆厂

台积电更新了其海外晶圆厂建设的最新进展,目前由海外运营办公室(OOO)领导,其任务是确保每个晶圆厂的文化在各国保持一致,并提供支持以确保晶圆厂的性能与中国台湾的相匹配。

位于亚利桑那州的美国晶圆厂面临一些许可问题,但仍有望从 2024 年底开始使用 N4 工艺生产芯片。虽然成本肯定高于中国台湾,但台积电认为地理位置可为客户提供价值,并将以此价值为基础进行销售。这意味着如果来自美国晶圆厂,客户愿意为每片晶圆支付更多费用。因此,利润率预计将与公司平均水平持平。

台积电在日本的专业 28 纳米晶圆厂也有望在 2024 年底开始量产。他们还在南京扩建 28 纳米晶圆厂,以支持那里的客户。最后,台积电正在评估在欧洲为汽车客户建设 28 纳米晶圆厂的可行性,等待客户反馈和政府支持。台积电还指出,他们已经为亚利桑那晶圆厂雇佣了 900 多名美国员工,在日本雇佣了 370 多名员工,但这与中国台湾仅在 2023 年就招聘的 6000 多人相比就相形见绌了。

资本支出追踪

最重要的数字之一是台积电表示他们在 2023 年的资本支出。他们重申他们之前分享的数字为 320 亿美元至 360 亿美元之间,低于 2022 年的 364 亿美元。这特别有趣,因为之前台湾媒体报道说,台积电会砍掉 40% 的 EUV 光刻机订单。同一家媒体还表示,N5 的利用率在第二季度恢复到满负荷,但这显然也不是真的。

鉴于其资本支出的情况,台积电重申资本支出是完全有道理的。他们在第一季度花费了 99.5 亿美元,占全年预算的近 30%。我们相信第二季度(支出)也将很大,约为 90 亿美元,尽管不像第一季度那样接近 100 亿美元。

当然,台积电在 2024 年的投入并不多。此外,台积电 2024 年的订单也不多。他们在这方面一直持谨慎乐观的态度。看看 ASML,光刻冠军和仅次于 Applied Materials 的第二大的工具制造商的表现,我们也可以确定这一点。

ASML 在第一季度只有 375 亿欧元的新订单(O/w EUV 为16亿欧元),尽管收入为 67.5 亿欧元。这种订单的巨大疲软不会影响 2023 年,而是会影响 2024 年。总的来说,ASML 和半导体资本支出将在 2023 年表现强劲,这要归功于去年的大量订单,加上中国急于(购买)大量工具。

抛开这个切线不谈,订单疲软的迹象使我们认为台积电的资本支出将会下降。台积电的 H2 资本支出运行率接近 300 亿美元。这对 ASML、Applied Materials、Lam Research、Screen、ASMI、KLA、Onto 和 Nova Measurements 等公司产生了非常负面的影响。

所有这些容量都被添加到一个萎缩的市场中。如果半导体市场不卷土重来,产能周期将非常坎坷。

台积电的资本密集度,即晶圆厂支出与收入之比,目前在 2023 年约为 46%。他们评论说,他们的长期资本密集度在 30% 左右。这意味着他们明年的资本支出也落在 290 亿美元的范围内,类似于他们的 2023 年下半年资本支出运行率。这对半导体资本支出来说可能会变得很糟糕。

他们将保持 FCF(自由现金流)为正,这与内存厂商目前不同,但内存反弹将半导体资本支出推向新高的希望,需要与领先优势的下滑和中国进一步的禁令相抵消。

先进封装

台积电先进封装收入因客户需求而下降,从 2022 年占总收入的 7% 下降到 2023 年的 6% 至 7%。在我们看来,上个季度就发生了这种情况,原因是移动设备的扇出(Fanout)包含在他们的高级封装中。苹果和联发科(订单)的走弱是罪魁祸首。

尽管如此,长期增长率预计将略高于企业平均水平。在产能扩张方面,台积电CEO魏哲家是这样说的:“就在最近这两天,我接到了一个客户的电话,要求大幅增加后端产能,尤其是在 CoWoS 中。我们仍在对此进行评估。”

Nvidia 是 CoWoS 的 A100 和 H100 级数据中心 AI GPU 的最大客户。

通过 Broadcom,谷歌凭借 TPUv4 和 TPUv5 成为台积电 CoWoS 的第二大客户。AMD 也在部分产品中使用了 CoWoS,但它们在 2023 年的量相对较小。最后,Amazon 的 Al芯片 Trainium 以及 Microsoft 的新 AI 芯片也使用了 CoWoS。

AI训练对内存性能的需求正在推动设计使用高带宽内存(HBM),而高带宽内存必须使用 CoWoS 等先进封装技术进行连接。这些公司中的任何一家——更有可能是所有公司——都在大力增加支出,并需要更多的 CoWoS 容量。需要明确的是,亚马逊的 Tranium 尽管通过 Alchip 获得了大量订单,但并不是那么好,微软的第一代AI 芯片也无法取代 Nvidia。

台积电的全年指引意味着 H2 非常强劲。他们争辩说全年收入仅下降到中个位数;如果我们保守估计下降 3.9%,则全年收入为 729.2 亿美元。从全年来看,这听起来并不太疯狂。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:semianalysis