本文来自微信公众号:半导体行业观察 (ID:icbank),作者:杜芹DQ,题图来源:视觉中国

不知道你发现没,曾经的射频巨头如Skyworks、Qorvo、博通(Avago),早已开始瞄准射频之外的其他市场,而且愈发重视射频以外的市场。射频芯片是手机终端最重要的核心之一,射频芯片负责射频收发、频率合成和功率放大。曾经受惠于智能手机的崛起,射频芯片成为半导体行业中一个明星产业。尤其是随着5G的发展到来,射频芯片的需求一度甚嚣尘上。然而,随着手机和可穿戴等消费电子这些市场的成熟和竞争的加剧,这些企业开始将目光投向了其他市场。

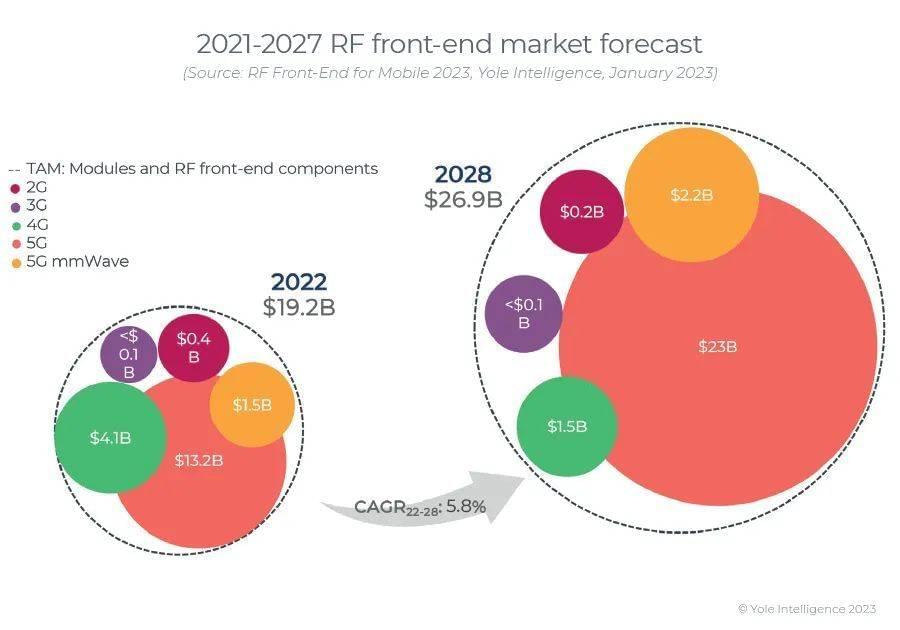

根据Yole的数据,2021年射频前端的市场为190亿美元以上,2022年由于手机市场的下滑,射频前端市场规模与2021年的市场相差无几。而接下来,由于智能手机的温和增长以及5G普及的潜力有限,预计到2028年射频前端的市场年复合增长率约为5.8%,将达到269亿美元。不由发问,射频芯片,不香了吗?

射频芯片市场格局

RF是Radio Frequency的缩写,指无线电频率。频率范围在300KHz~300GHz之间。RF最早的应用是Radio—无线电广播(FM /AM)。而射频芯片是将无线电信号转换成一定的无线电信号波形,通过天线谐振发送出去的电子元件。

在手机终端中,射频芯片和基带芯片是最重要的两个核心。射频芯片负责射频收发、频率合成、功率放大。基带芯片负责信号处理和协议处理。

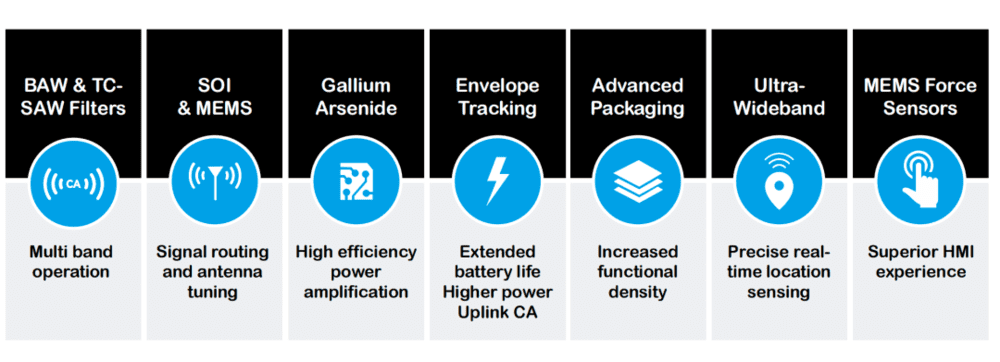

在整个射频芯片赛道中,射频前端行业规模巨大,市场增速较快。射频前端(Radio Frequency Front-End)在通讯系统中天线和基带电路之间的部分,包括发射通路和接收通路,一般由射频功率放大器、射频滤波器、双工器、射频开关、射频低噪声放大器等共同组成。

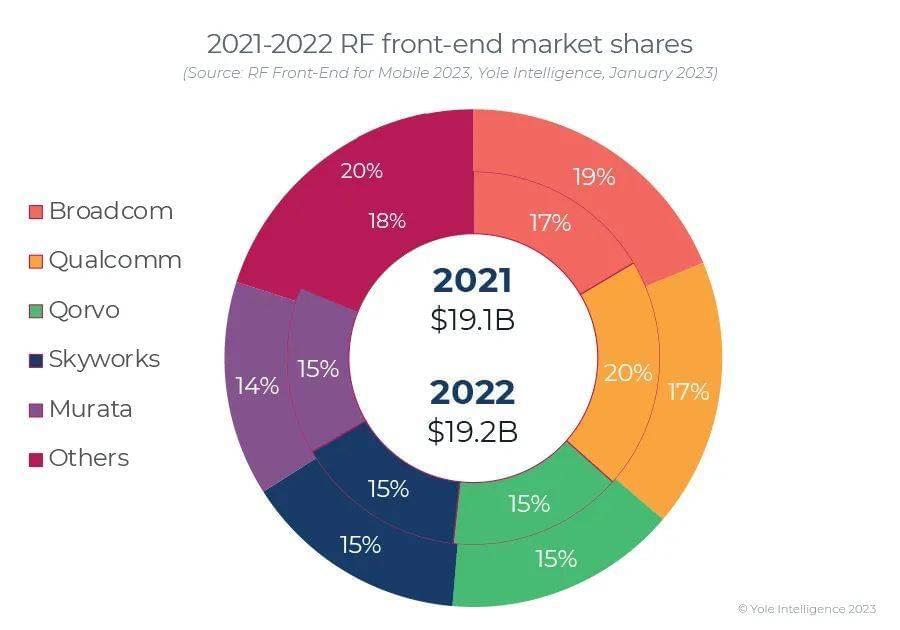

射频前端行业是我国集成电路行业中对外依存度较高的细分领域之一,特别是在 5G、高集成度射频前端模组等前沿市场,据Yole的数据,2022年全球射频前端市场由Broadcom(19%)、Qualcomm(17%)、Qorvo(15%)、Skyworks(15%)和村田(14%)等美系和日系厂商占据主导地位,这些射频巨头通过不断地收购整合,不断补强射频前端技术能力。这五大射频前端厂商合计占据市场约 80%的份额,也占据我国大部分的市场份额。

过去几年,转型成为射频芯片巨头的一大主旋律。

不同于Skyworks和Qorvo,博通的转型似乎来得更早一些。博通如今的业务主要分为两块:半导体解决方案业务和软件业务。射频在博通庞大的半导体部门中已经逐渐不露锋芒,甚至在2019年博通还要将射频业务剥离。2022年博通的营收为238亿美元,同比增长26.7%。博通这几年越来越重视软件业务。目前其所有营收来源中,70%多是来自半导体,软件占据20%之多。2022年5月,博通宣布将以约610亿美元收购云服务提供商VMware,在此之前,2018年博通还以189亿美元现金收购了软件公司CA Technologies。

所以接下来我们主要就SKyworks和Qorvo这两大射频巨头的转型发展,看他们的财报都透露出了什么信号。

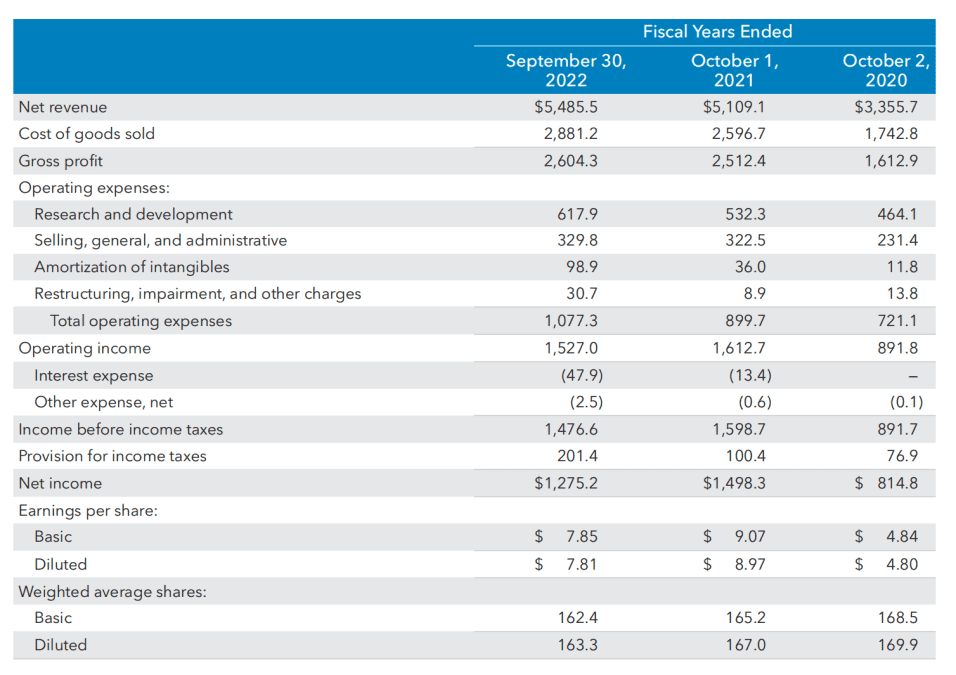

首先是Skyworks,2022财年Skyworks收入54.86亿美元, 同比增长7%。其中非移动业务高速增长,2022财年Skyworks 的广泛市场业务(非移动业务)收入20亿美元,占总营收比重提升至36%。2021年4月22日,Skyworks宣布以27.5亿美元收购Silicon Labs的基础设施和汽车相关业务,此次收购加速了Skyworks向高增长细分市场的扩张,包括电动和混合动力汽车、工业和电机控制、电源、5G无线基础设施等应用。

可见,日益多样化的移动和物联网解决方案组合,正在帮助Skyworks赢得更大的增长。预计非移动业务将成为Skyworks 2023财年及之后的关键发展驱动力。

如果说Skyworks是一个成熟稳重的壮年,通过产品线的高效运营和内生增长来稳步增长。那么,另外一个射频的巨头Qorvo就像是一个大胆且具有冒险精神的青年,不断地汲取营养,壮大自己。不仅营收逐年攀升,产品线也比Skyworks更加多元化。

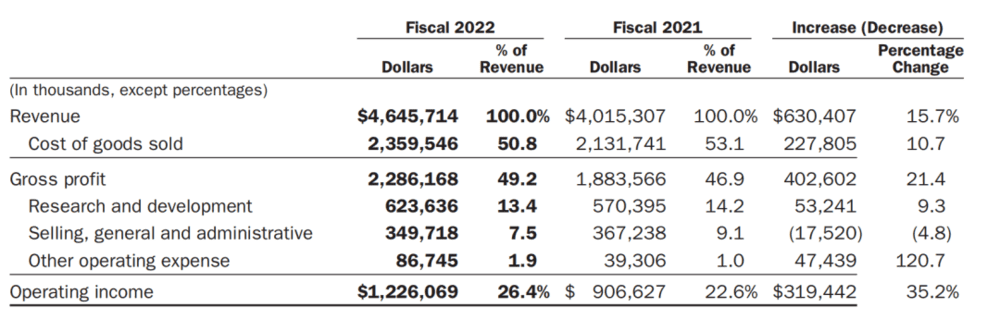

2022年Qorvo营收46.5亿美元,同比增长15.7%。收入增长主要是由于对Qorvo的5G移动解决方案以及电源管理、汽车和宽带产品的需求增加。其中移动产品仍然占据Qorvo 76%的营收来源,而且2022年移动产品的营收同比增长了24.1%。Qorvo在财报中提到,移动产品的高增长主要是最大客户5G内容增加所推动的。

可以看出,射频仍然是Qorvo的基石。但射频之外,Qorvo瞄向了物联网、汽车和电源。在Qorvo基础设施和国防产品(IDP)中,电源管理产品和汽车的需求均在不断增长。这离不开Qorvo过去几年在这些领域的收购:

2016年Qorvo收购了低功耗无线通信芯片制造商GreenPeak Technologies,扩大了其在物联网市场的业务;

2020年Qorvo收购了电源管理半导体公司Active-Semi International Inc,此次收购有助于Qorvo扩大其在智能家居、汽车和工业应用等领域的业务;

2020年2月4日,Qorvo完成对UWB定位技术厂商Decawave的收购。

2020年2月19日,Qorvo完成对射频和微波器件制造商 Custom MMIC的收购。

2021年5月6日,Qorvo完成对MEMS传感器解决方案提供商NextInput的收购。

2021年11月4日,Qorvo又收购了SiC器件供应商UnitedSiC,进军功率半导体行业。

现在的Qorvo除了射频芯片之外,还有UWB、matter、SiC器件、MEMS等等,未来几年Qrovo将凭借广泛的产品组合,赢下物联网和汽车这些高增长的市场。

Skyworks和Qorvo这两大射频巨头转型,究其原因无外乎几个:一是,面临单一大客户的掣肘,在2020年-2022年,苹果分别占据Skyworks净收入的56%、59%和58%。苹果在Qorvo 2021和2022财年的总营收中分别占约30%和33%;三星电子在2021和2022财年的总营收中分别占约7%和11%。而且苹果14已经用上了自研的射频芯片,随着苹果自研的不断深入,对他们构成长期威胁。

再一个是射频市场显露疲态。射频的下游市场有智能手机和基站等,智能手机增长放缓是行业共识,在全球经济压力之下,基站的建设也有所放缓。Qorvo的财报显示,2022年中国5G mMIMO部署减少,导致公司的基站需求下降。

然后就是,中国在射频领域的崛起,低端射频已然成为红海,低价竞争他们自然也玩不过。所以他们的策略是逐渐向高端迈进以及多元化的投资押注。

国内射频芯片陷入混战

在5G爆发前夜,中国本土厂商嗅到了射频前端这一大有可图的市场,纷纷涌入并迅速成长。在射频前端领域参与竞争的国内企业数量日益增加。本应该是一个很好的国产替代良机,但现在更多的是“替代国产”,国内射频芯片同质化现象严重,国内射频企业仍在中低端领域充分竞争。

射频芯片最大的下游应用市场手机行业需求的疲软,让诸多射频芯片赛道的厂商更加艰难。“价格战”是当下国内射频芯片市场的主要竞争策略。

如国内做WiFi FEM的射频厂商三伍微电子创始人钟林所说,国产射频前端芯片已经进入无序的竞争,在国内30亿人民币的WiFi FEM市场规模下,有近30家厂商参与竞争。国产射频前端芯片杀价已经无底线,刚步入2023年,WiFi6 FEM价格战进入了屠夫时代,5.8G WiFi6 FEM价格杀到了0.17USD以下,5.8G WiFi5 FEM价格更是杀到0.15USD以下。他还指出,现在不是射频前端芯片竞争最惨的时候,每个射频细分赛道还会有更多的竞争者进来,国产射频芯片将进入三年困难期。

国内方面,射频赛道的两家上市企业卓胜微和唯捷创芯等,目前已成为射频前端芯片市场的主要竞争者之一。2022年两家的营收也均遭到了不同程度的下降。2022年卓胜微实现营业总收入 36.79亿元,同比下降20.59%;营业利润10.75亿元,同比下降51.58%;2022年度唯捷创芯实现营业总收入22.8亿元,同比降低34.79%;公司营业利润和利润总额分别同比增长524.27%和 483.99%,归属于母公司所有者的净利润扭亏为盈。

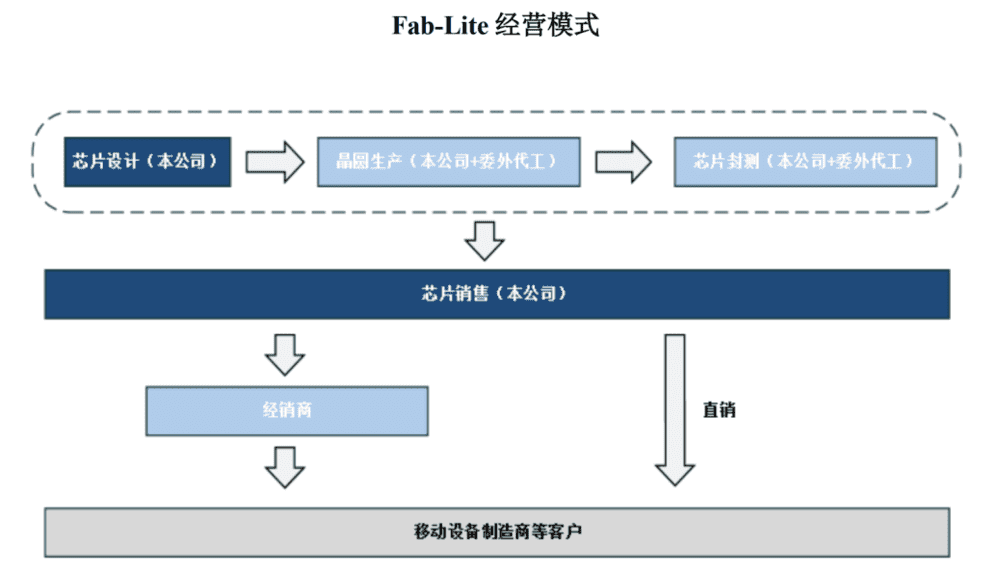

对于射频前端芯片而言,IDM的经营模式占据优势。因为射频前端芯片需要多种不同的生产工艺,生产链各环节间紧密关联,因此产品的研发和制造依赖于供应链的稳定。国际巨头大部分都是以IDM模式经营,拥有设计、制造和封测的全产业链能力。国内方面,目前卓胜微已经开始由Fabless开始逐步转向 Fab-Lite,采用垂直一体化经营和Fabless并行的方式,形成从研发设计、晶圆制造、封装测试到销售的完整生态链。

而大多数国内的射频芯片厂商均采用Fabless的模式,所以就面临着供应链风险。例如,2021年各大晶圆厂普遍存在产能不足的情况,为了保障产能,唯捷创芯与UMC签订了产能保障协议,2022年1月1日正式生效,期限三年。但2022 年下半年和2023年,由于终端消费电子市场需求下降,集成电路产业链进入“去库存”周期,继续执行原产能保障协议晶圆采购价格导致唯捷创芯承担较高成本,于是在今年的4月4日,唯捷创芯选择了终止该协议,并向UMC支付了400万美元终止费。

国内还有多家射频赛道的企业正在上市之路上奋战。

2022年10月,飞骧科技科创板IPO获受理。飞骧科技主营业务为射频前端芯片的研发、设计和销售,主要产品包括5G模组、4G PA及模组、2G-3G PA及模组、射频开关类及泛链接类。

2022年11月,慧智微科创板过会。慧智微主要为智能手机、物联网等领域提供射频前端芯片。技术体系以功率放大器(PA)的设计能力为核心,兼具低噪声放大器(LNA)、射频开关(Switch)、集成无源器件滤波器(IPD Filter)等射频器件的设计能力。

2022年12月21日,上交所正式受理了康希通信的上市申请。康希通信主要产品为WiFi FEM,即应用于WiFi通信领域的射频前端芯片模组,由公司自主研发PA、LNA及 Switch 芯片集成,实现WiFi发射链路及接收链路信号的增强放大、低噪声放大等功能。

那么,射频前端芯片赛道还能跑出几家上市企业呢?让我们静观其变吧。

写在最后,射频芯片市场不香了吗?并不是,看看另一边来势汹汹的高通,其正在通过一系列WiFi 7前端模块扩展其射频前端,不仅是手机射频前端,还要拿下汽车和物联网市场。

对国产射频厂商而言,射频前端的市场机会仍然巨大,目前国产化率仍然很低,而且目前国产头部射频前端厂商尚不具备高性能滤波器、多工器的研发和制造能力,需要依赖外购。5G等新技术将不断推动射频前端技术的创新,创新比以往任何时候都更成为引领射频前端市场的关键。国产射频企业仍需拼搏,当市场沉淀下来,属于国产射频企业的时代才真正到来。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:杜芹DQ