本文来自微信公众号:每经头条 (ID:nbdtoutiao),作者:郑雨航,编辑:兰素英、卢祥勇、杜波,原文标题:《石油大消息!沙特带头,多国突然宣布减产,白宫:不可取!专家解读…》,头图来自:视觉中国

当地时间4月2日,以沙特阿拉伯为首的多个OPEC+国家宣布“自愿”从5月起削减石油供应量,总减产幅度超过160万桶/日。

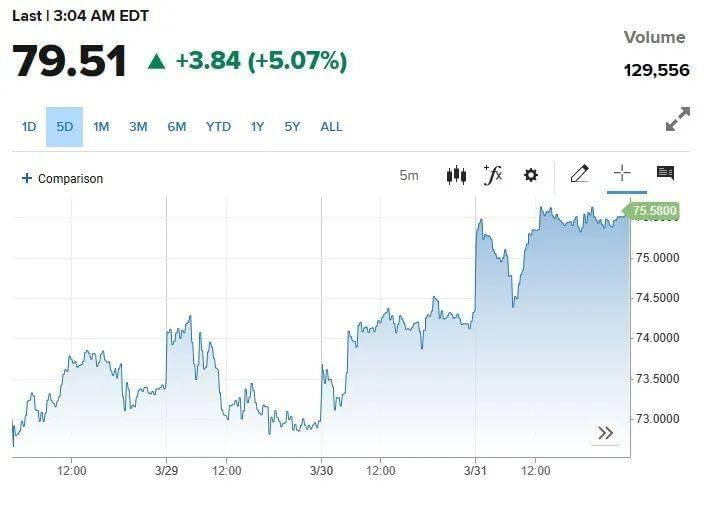

减产消息引发WTI原油大幅高开超7%,重返81美元/桶,目前涨幅有所收窄,维持在5%左右。布伦特原油亚市盘初一度上涨逾8%至86.44美元/桶,为近一个月新高,目前交投于84美元/桶附近。

对此,社科院世界经济与政治研究所国际大宗商品室主任王永中在接受《每日经济新闻》记者采访时表示,中东国家战略自主性增强,短期来看油价上涨虽对消费国不利,但中长期看,对于国际油价的稳定具有积极作用。

减产消息一出,被誉为全球“大宗旗手”的高盛火速上调油价预期。这一减产消息势必让欧美的抗通胀之路更为艰难。当前,欧洲仍深处通胀旋涡中,而在美国,长期加息在降低通胀方面已经开始初见成效,但意外的石油减产或再度让美联储陷入“两难境地”。

上海外国语大学中东研究所助理研究员文少彪告诉记者,“美欧都面临严重的通胀压力,处于长期加息通道,而油价的上涨在一定程度上会抵消这种努力。”

“中东国家已不愿意为美欧自身问题‘买单’,美联储或只能在维持金融系统稳定与抗通胀间做平衡。”王永中表示。

一、OPEC+的“意外之举”

4月2日,多个OPEC+国宣布将从5月起,实施自愿石油减产,持续到2023年底。据不完全统计,OPEC+累计宣布减产超过160万桶。沙特能源部称,减产是为了支持石油市场的预防性措施。

俄罗斯副总理诺瓦克在减产声明中称,俄罗斯自愿减产的原因在于美国和欧洲持续的银行业危机、全球经济不确定性以及能源政策方面的不可预测和短视,并且当前全球石油市场正在经历高波动性和不可预测性的时期。

《每日经济新闻》记者注意到,国际油价由于全球需求疲软,持续低迷,连续第5个月下跌,尤其在今年一季度以来,美油下跌6.1%,布油下跌6.58%。

3月初,美国硅谷银行倒闭,瑞信被迫“卖身”给瑞银,再一次引发人们对全球金融市场风险蔓延和原油需求大幅下降的担忧。投资者对包括原油期货在内的风险资产的大范围抛售,又反过来加剧了市场对美国经济陷入衰退的担忧情绪。

王永中对记者指出,中东地区的OPEC+国家带头减产,主要是出于两方面原因:

其一是经济原因。俄乌冲突持续,叠加欧美银行业危机,短期内全球经济预期下行,油价下行。所以只能靠减产来维持油价水平,支撑中东国家自己的国内经济。

其二是政治原因。中东国家与西方国家尤其是美国已经形成竞争关系,美国甚至在酝酿立法对抗中东产油国。在这样的情况下,阿拉伯国家对美国的独立性正在增强,自然不会再为欧美国家的通胀问题“买单”。

显然,拜登政府并不希望看到OPEC+石油减产。2日,白宫国家安全委员会发言人发表声明回应称,沙特阿拉伯和其他OPEC+国家对石油的减产是不可取的,并称政府将继续与生产商和消费者合作,确保能源市场支持经济增长并降低能源消费价格。

在去年能源成本飙升的情况下,美国一直在推动沙特开采更多石油以遏制猖獗的通胀。白宫此前曾向沙特保证,如果油价下跌,它将介入补充其战略储备,而上周,拜登政府公开排除了采购新原油的可能性,油价持续下跌。

上海外国语大学中东研究所助理研究员文少彪认为,面对中东国家的“突然减产”,美欧国家很可能将联手反制,如美国或进一步增加本国的石油产能和释放国家战略石油储备,且美欧之间的石油贸易也会持续增长。

“欧美国家当然希望OPEC继续维持现有产量,让石油市场继续过剩,甚至油价继续走低,对于其国内缓解通胀压力是有好处的。”王永中对记者表示,从需求国的角度来讲,当然希望油价越低越好,但是,油价过低,产油国企业受损,未来供给或不能够满足需求,从中长期来看,油价或大幅波动,并不利于全球石油市场的稳定。

“所以,OPEC+减产,对于国际原油市场起到维稳的作用,对于大多数国家来说是可以接受的。但是,美欧指望中东国家配合低油价来抑制自身通胀,似乎并不能如他们所愿了。”王永中向记者总结称。

二、减产或置美联储于两难

减产消息一出,WTI原油大幅高开超7%,重返81美元/桶,目前涨幅有所收窄,维持在5%左右。布伦特原油亚市盘初一度上涨逾8%至86.44美元/桶,为近一个月新高,目前交投于84美元/桶附近。

被誉为全球“大宗旗手”的高盛火速上调油价预期,将2023年底布伦特原油价格预测从每桶90美元上调至每桶95美元,将2024年底布伦特原油价格预测从每桶97美元上调至每桶100美元。

多家外媒表示,中东国家公布的“意料之外”的减产让整个能源行业措手不及,石油消费国对提振的原油价格协调应对空间很小。

OPEC+的意外减产,势必给欧美经济带来新一轮的通胀冲击。《纽约时报》报道称,OPEC+这次集体行动具有象征性意义,目前的油价正好是俄乌冲突爆发之前的三分之一。欧美几家银行的倒闭、法国大罢工等事件导致其对全球经济衰退的担忧日益加剧。

“美欧都面临严重的通胀压力,处于长期加息通道,而油价的上涨在一定程度上会抵消这种努力。”文少彪直言。

从数据上看,欧洲还在通胀旋涡中,美联储长期抗通胀成效似乎已开始显现。

《每日经济新闻》记者注意到,3月份,欧元区剔除波动较大的能源和食品价格的核心通胀率升至5.7%的历史高点,而整体通胀率则从8.5%跌至6.9%。4月1日,欧洲央行行长拉加德表示,即使欧元区的整体通胀指标本月跌幅创历史新高,欧元区核心通胀仍然“明显过高”。

美国方面,上周美国商务部经济分析局发布的最新数据显示,美国通胀超预期放缓,市场转向押注本轮激进的加息周期已接近尾声。但美国方面认为,世界需要继续降低油价来维持经济增长,并阻止普京从能源贸易中赚取更多收入支撑其对乌克兰的行动。

而周日OPEC+集体宣布石油减产后,美联储或将再次陷入“两难境地”。

“美联储货币政策现在面临两难,要想办法稳定国内金融市场。如果继续加息,对银行部门打击很大,银行的资产价值会大幅下滑,银行偿付能力会出现更多问题;但如果加息放缓,叠加全球石油减产,稍微缓解的通胀压力又会马上到来。”王永中对《每日经济新闻》记者分析表示。

美国商业银行的存款下滑势头仍在继续,根据美联储上周五3月31日发布的最新H.8报告,截至3月22日当周,美国所有商业银行的存款规模再度减少1257亿美元,为连续第九周下滑。

在OPEC+宣布减产石油后,欧美央行的降息路径更显得扑朔迷离。当前市场已经开始押注美国将于2023年开启降息,而欧元区尚未有加息终止路径的共识。

王永中对记者直言,中东地区不愿意为欧美通胀“买单”后,美联储的加息周期预计将会进一步放长,以一种缓慢的节奏,达到金融系统和通胀的平衡。

“欧美需要明白,俄乌冲突所导致的供应链问题、通胀问题、银行业问题,都是欧美自身造成的。这一系列问题,加上原油价格上升,其国内较高的通胀将会持续比较长的一段时间,并不能光靠美联储加息降息来简单遏制了。”王永中总结称。

文少彪则认为,硅谷银行危机的发酵已经对美联储和拜登政府发出了警示,激进的加息政策必须转向,提升金融市场的稳定和流动性应置于更优先的地位,通过不断加息来压制通胀的做法面临巨大阻力。

本文来自微信公众号:每经头条 (ID:nbdtoutiao),作者:郑雨航,编辑:兰素英、卢祥勇、杜波