喜的是,亏损多年,逸仙电商终于在去年第四季度,实现了上市以来的首次盈利。悲的是,转型一年,逸仙电商依旧没有摆脱亏损的魔咒,去年累计亏损8.2亿,营收更是下跌超三成,跌回了2019年的水平。

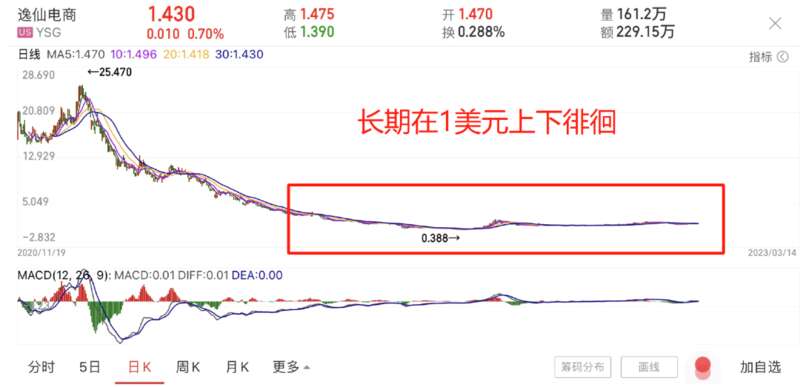

更尴尬的是逸仙电商现在的股价,从上市最巅峰时的25.47美元一路狂跌,如今只剩1.43美元,长达一年时间在“1美元退市”的底线来回试探,市值从曾经的百亿美元,跌到了不到8亿美元,蒸发了超900亿人民币。去年4月还收到纽约证券交易所的退市警告,如今股价虽然重回1美元,但退市的危机依旧潜在。

2019年,高瓴创始人张磊对完美日记创始人黄锦峰说:" 中国一定有机会诞生新的欧莱雅。”但如今,逸仙电商距离“中国欧莱雅”的目标,似乎越来越远了。

净亏8亿,营收暴跌21亿

净亏8亿,营收暴跌21亿完美日记卖不动了?

“国货之光”“大牌平替”的完美日记,真的卖不动了。

3月8日,完美日记的母公司逸仙电商发布其2022年第四季度和全年业绩,去年第四季度营收同比下跌39%至10.1亿元,其中,支柱性的彩妆业务下滑42.4%。而2022年全年,逸仙电商营收下跌36.5%至37亿元,净亏损8.2亿元。

相较上一年,整整少卖了21亿,下滑超三成。

完美日记的营收下滑,早有迹象。作为逸仙电商在招股书中单独提到的KOL,李佳琦的重要性不不言而喻。但在去年双十一,完美日记居然反常的缺席了李佳琦的预售直播间活动,也没有像往常一样高调的宣布战绩,而是含糊带过。第三方数据显示,去年双十一,完美日记创下了2018年以来的最差战绩,连天猫彩妆榜前20都没有挤进。

要知道,此前的四年里,完美日记一直是个“优等生”,曾连续四年稳居天猫双11彩妆榜单前5,其中有两年还是第一名。如今却落到二十名开外,这个成绩,也难怪藏着掖着。

实际在更早之前,完美日记就已经开始显露疲态。2021年,逸仙电商实现营业收入58.40亿元,同比增长11.60%,增速远少于2020年的72.65%。到了2022年,营收增速直接由正变负。而在2023年,营收下滑的趋势还将持续下去。逸仙电商在财报中预计,其2023年第一季度营收,还将同比下降20%~30%。

财报显示,彩妆业务的大量下滑是造成逸仙电商2022年营收减少的直接原因,而这又可以追溯到逸仙在营销方面的开支减少,导致其原本下滑的流量进一步枯竭。2022年四个季度,逸仙电商的营销费用分别为6.04亿、6.25亿、5.6亿、5.35亿,总计23.24亿,同比减少了42%。

逸仙电商不惜减少流量和营销,实际也是迫于无奈,因为在此前“重营销”的模式下,逸仙电商还出现了连续三年的巨额亏损,现在为了收窄亏损,只好从比较容易下手的营销费用上“动刀”。

2020年~2022年,逸仙电商的营收分别为52.3亿元,58.40亿元,和37亿元;同期的营销费用却分别为34.1亿元、40.06亿元、23.24亿。这三年里,逸仙电商的净利润分别为-26.9亿元、-15.5亿元,-8.2亿元,三年累计亏损超50亿元。也无怪网友吐槽:完美日记的钱,全被网红给赚走了。

连续三年的巨额亏损、营收也开始下滑,逸仙电商的股票也令人担忧。

上市仅一年时间,逸仙电商就从人生巅峰跌落谷底,股价从最高的25美元左右,跌到1美元出头,市值蒸发超过900亿人民币。之后的一年多时间里,股价长期在1美元上下徘徊,中间甚至很长时间低于1美元,2022年4月,还被纽约证监会发出退市警告。

如今股价虽然重回1.43美元,但却依旧站在1美元的红线边缘,没能真正摆脱危机。

“大牌平价”光环失效

完美日记前狼后虎

吃准了互联网红利,完美日记曾打着“大牌平替”“国货之光”的名头,靠着“KOL组合营销+流量明星代言”的金字塔营销,成立四年就跑步上市,成为国产美妆行业的一个神话。

但最近,完美日记“大牌平替”的光环开始失效了,年轻人开始寻找起了“贵替”。DT财经的一份调研显示,根据小红书笔记,大家找贵替时最想换掉的产品大多来自珂拉琪、完美日记、ColourPop等以白菜价著称的美妆品牌。

如果说“平替”的优势在价格,“贵替”则意味着品质能得到保障。寻找完美日记“贵替”趋势的增长,也侧面反映出完美日记的质量得不到消费者的认可。

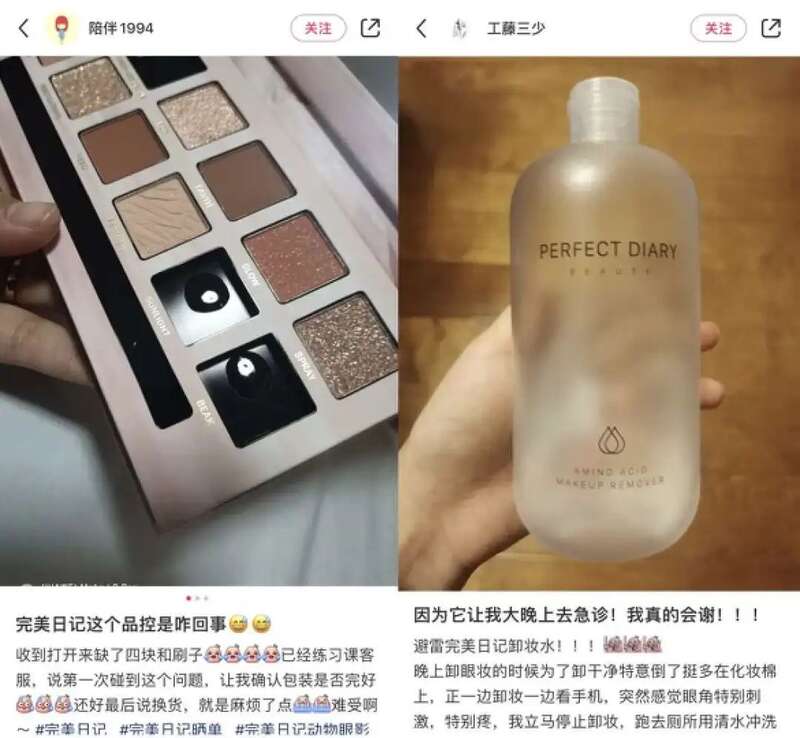

“飞粉”“唇炎”“过敏”......小红书上,吐槽完美日记质量和品控问题的笔记不在少数。其中争议最大的就是其爆款的动物眼影系列、小细跟口红。不少博主表示,其眼影飞粉严重、难上色,比不上其他几十块钱的平替;品控差,不是缺了几块眼影,就是少了刷子。小细跟口红质地拔干、起皮,价格还贵。动辄200多的大牌口红净重至少3g起步,完美日记的小细跟只有0.8g,但售价却要89元,算下来,完美日记平均每克的售价还远高于国际大牌,难言平价。

此外,完美日记线下体验店的遇冷,也是其“平替”光环消失的一个表现。

曾经人山人海,如今门可罗雀。逸仙电商在最新的财报中主动披露:去年因为表现不佳,部分线下门店被关闭。

而原因,归根结底还是营销驱动下,对研发的轻视。财报显示,2018年至2020年,逸仙电商的研发费用分别为264万元、2318万元、6651万元和1.42亿元,分别占净收入的0.4%、0.8%、1.3%和2.43%,相较同期巨额的营销费用,只不过是九牛一毛。不过去年,这一数据已提升至行业前列。

另一方面,完美日记也开始陷入国际大牌和本土品牌的“前后夹击”之中。从2020年开始,国际美妆护肤大牌纷纷开始降价促销,反攻中国市场。近几年京东、天猫等电商平台的大促活动中,SK-II、雅诗兰黛、YSL等国际大牌的身影时常占据首位。据IT桔子统计的数据则显示,自2020年以来,欧莱雅、雅诗兰黛一直把持中国中高端美妆市场占有率前两名,本土品牌的份额愈发稀少。

而低价市场中,完美日记的“平替”还在不断涌现。前有国际大牌的攻势凶猛,后有本土品牌的背刺,完美日记的市场空间被进一步压缩。

转型护肤,道阻且长

一直以来,逸仙电商对标的就是国际化妆品龙头,欧莱雅。只靠“大牌平替”,毛利低的彩妆业务,显然不能支撑这个梦想。而完美日记在消费端的降温,也迫使着逸仙电商必须要寻求除美妆外的第二增长曲线。

转型的方向,就是护肤。在黄锦峰看来,护肤业务的利润远高于彩妆,只有将重心转移到护肤业务上,逸仙电商才能改头换面。

但是该怎么搞?逸仙电商的方法是:收购。通过收购的方式扩张矩阵,这是国际集团常采取的手段。欧莱雅就是通过收购兰蔻、圣罗兰等品牌,一步步成为如今的国际化妆品巨头。

从2020年开始,逸仙电商就通过收购,加码护肤赛道,相继收购了法国护肤品牌科兰黎,台湾功能护肤品牌Dr.wu的中国大陆业务、英国护肤品牌EVE LOM。不仅扩充了在护肤品品类的品牌矩阵,还拥有了高端线品牌。

2022年,逸仙电商开始了向护肤业务的转型。经过一年的努力,转型成果还是非常显著。2022年护肤品品牌的净收入总额从去年同期的8.552亿元人民币增长45.2%,至12.4亿元人民币(1.8亿美元),占总净收入的比例33.5%。

靠着护肤业务,2022年,逸仙电商的全年毛利率从66.8%%上升至68.0%。

但这只是站在逸仙电商内部的增长,站到整个护肤品赛道中,DR.WU达尔肤、EVE LOM和法国科兰黎的竞争力并不突出,从销量来看,相对国际大牌,受众明显势弱。

另外,前瞻产业研究院的统计显示,中国护肤品行业的CR4为31.1%,CR8则达到44.6%,市场集中度不断上升,马太效应正在加强。后入局的逸仙电商品牌尚未成熟,还处在追赶阶段,如果不能打造出另一个“完美日记”,很难从国际大牌手中夺食。

但想要在护肤品赛道中,再复制出一个“完美日记”,逸仙电商还面临很大的挑战。何况现在的“完美日记”已经不再那么完美。

要做“中国的欧莱雅”,逸仙电商的路还很漫长<