本文来自微信公众号:豹变(ID:baobiannews),作者:李鑫,编辑:刘杨,题图来自:视觉中国

在开年热播大戏《狂飙》里,高启强有句很火的台词:“风浪越大,鱼越贵。”

国内“服务器一哥”浪潮信息对这句台词应该深有体会。由于ChatGPT火遍全球,在算力、算法、应用多点布局的浪潮信息短短20个交易日狂涨近80%,成为了近期资本市场最大的一条鱼。而本周被美国纳入“实体清单”之后,又令其股价遭受毁灭性打击。

3月5日和6日,浪潮信息接连一字板跌停,短短两天市值蒸发了近120亿元。不过,抄底资金突然降临,3月6日一字跌停当天,成交额高达119亿,创出近期天量,说明市场出现分歧。

从当天的龙虎榜来看,卖出席位中,有两家机构席位合计卖出超2亿,而买入前5位均为营业部,说明非机构的游资和散户开始抄底。

那么问题来了,“实体清单”为什么让浪潮信息如此暴跌?巨量分歧下,浪潮信息能否站起来?

一份“清单”引发的暴跌

浪潮信息的股价瞬间崩塌,核心在于命门遭到攻击。

浪潮信息算是老牌企业,成立于1998年,于2000年在深交所上市。从业务布局来看,公司 99%以上的收入均来自于服务器销售相关业务。

什么是服务器?

服务器本质是一种高性能计算机,类似于个人电脑,服务器由CPU、内存、硬盘、电源等硬件构成。只是相比于个人电脑,服务器在计算能力、稳定性、可靠性、安全性等方面要求更高。

而美国当地时间3月2日公布的“实体清单”,可能导致浪潮信息无法获得来自英特尔等厂商的芯片,这也将使得其服务器业务无法开展。

根据规则,本次28家中国实体被纳入“实体清单”后,美国企业向这些实体出口、再出口、转让美国《出口管理条例》管辖的所有产品和技术时,都要向美国政府申请许可。

此外,这28家实体中,包含浪潮信息大股东浪潮集团在内的6家实体,还特别受到了美国 “外国直接产品规则”的约束,也就是说,只要这些公司的产品使用了美国《出口管理条例》管控的软件和技术,即使不在美国生产,也要获得美国许可。

比如,上一轮被这一规则限制的华为,如果旗下海思设计的一款芯片使用了美国政府管控的软件或设备,即便这款芯片生产全在美国之外,也必须经美国政府许可。这使得华为无法使用台积电代工的先进芯片,且与高通、微软等美国厂商也只能交易4G相关产品和服务,华为的5G手机业务线因此折戟。

简单理解就是,美方不想让自己的任何一滴技术肥水,流向中国田。而这让浪潮信息陷入重大不确定性。

虽然2019年以后的财报,浪潮信息已经将自己的前五大供应商隐去,但从历史可观测数据来看,英特尔应该仍是其最大的供应商。

数据显示,2017~2019年,浪潮信息前五名供应商采购金额分别为143.81亿元、283.46亿元、291.06亿元,采购金额占比分别为58.80%、59.34%、61.04%。

其中,英特尔是其最大供应商,浪潮信息同期向英特尔的采购金额分别为73.23亿元、145.76亿元、178.96亿元,占总采购金额的比值分别为29.94%、30.51%、37.53%。可以看出,无论是采购金额还是占比都在增加,粘性越来越高。浪潮显然无法通过多元化供应商的方法来降低成本。

之所以判断英特尔应该仍是浪潮信息主要芯片采购者,主要来自其当下的产业格局。知名分析机构Counterpoint发布的报告显示,2022年的服务器市场CPU的份额中,英特尔独占70.77%,排名第一,AMD排名第二,份额为19.84%,这两家公司都是美国国内公司。

所以,如果浪潮信息真的被芯片“卡脖子”,情况恐不乐观。对于此次制裁,浪潮信息向媒体回应,相关情况公司正在进行进一步的研讨和评估,暂时无法做其他回应;至于供应链是否稳定,公司正在开会判断各方面情况。

不过,即便没被列入实体清单,浪潮信息的处境也并不容易。

风浪背后的“算力战争”

服务器是一个尚在成长的行业,尤其在人工智能的加持下。

根据IDC公布的数据,2017~2021年全球服务器出货量和收入呈现波动上升,2021年全球服务器出货量约1353.9万台,全球服务器收入约为992.2亿美元,分别同比增长6.9%和6.4%。

中国增速更快,2021年中国服务器市场销售额达到250.9亿美元,增长12.7%,持续领涨全球,在全球市场占比25.3%,同比提升1.4个百分点,出货量达到391.1万台,同比增长8.4%。

而近期以ChatGPT为代表的人工智能的发展,则可能成为推动行业下一轮增长的动力。这是因为,人工智能对计算机性能、能耗、吞吐和延迟等方面要求较高,传统通用服务器的负载能力有限,无法承受高负载的人工智能应用。

据OpenAI 2019年人工智能数据,自2012年起,人工智能训练任务中使用的算力呈现指数级增长,其目前速度为3.5个月翻一倍,服务器等硬件性能的持续提升是支撑人工智能算力的保障。

在这个增长的赛道中,浪潮信息占据了一定的市场份额。

根据IDC发布的2021年度全球服务器最新市场报告:市场占有率排名前三的厂商分别为戴尔、浪潮、HPE,其中浪潮服务器市场占有率超越了2020年的第二名HPE,上升至全球第二。在中国市场,浪潮在出货量位居第一,占比达到30%。而在更细分的AI服务器领域,浪潮更是全球份额第一,国内份额达到50%。

不过,虽然浪潮信息具有一定的行业地位,但在产业中的角色稍显弱势。

如上文所述从产业链的角度来看,服务器上游的核心元器件为芯片,芯片行业的垄断程度高,上游供货商议价权大。如此高的市场份额,浪潮信息难有话语权。

再看下游,财报显示,浪潮的下游客户主要是政府、大中型企业集团等,而且通过大型项目招投标方式获取订单,前5大客户收入保持在30~40%之间。大客户高度集中同样体现出浪潮信息的议价能力不强。

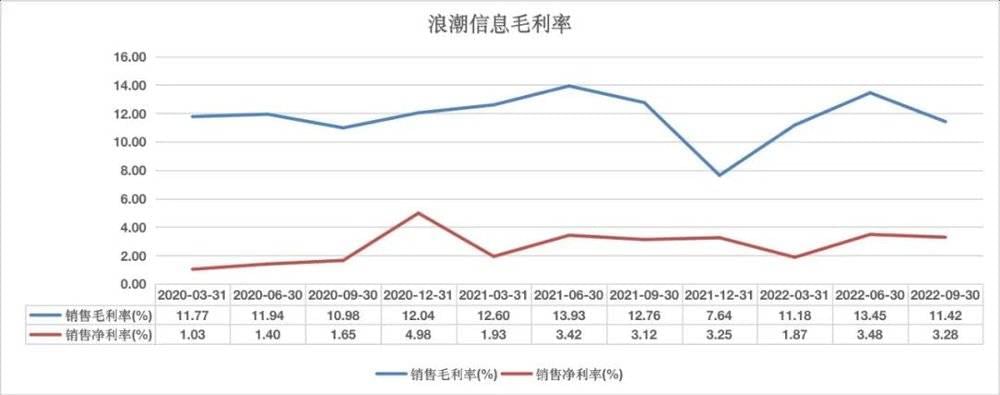

略显尴尬的产业链地位,或许是浪潮信息利润率微薄的原因。2013年以来,浪潮信息毛利率已经从17%跌至12%,而净利率更是低至2.89%。

此外,浪潮信息的低毛利率和净利率,有一部分或许是为了低价抢占份额。因为相比同行业中科曙光、紫光股份等20%+的毛利率和5%+的净利率,浪潮信息数据有明显压低的可能。这也侧面说明,行业竞争依然激烈。

“行业一哥”也缺钱

产业链地位不占优,竞争压力、供应链压力,也让浪潮信息的现金流常年不稳定。

典型如2021年,在净利润20亿的背景下,浪潮信息当年经营活动现金流,却大幅降低至负82.9亿元。

为什么企业利润为正,反映造血的经营性现金流却为负?核心原因在于,浪潮信息的存货和应收账款暴增,占用了不少资金。

2021年年末,浪潮信息的存货达到224亿元,同比增长104.71%。之所以要备这么多货,浪潮信息在《投资者关系活动记录表》中的解释是:存货增长,主要源于市场供应紧张、物料价格波动等市场不确定因素。

如果说,存货只是由于上游供应紧张和价格波动,那么应收账款增加则来自竞争。

对于应收账款暴增,公司当年解释称主要是发货节奏问题,第四季度的发货量较大,相应货款尚未到期收回导致。

如果从数据来看,似乎确实如此,2021年第四季度浪潮信息收入金额为208亿元,为全年四个季度中最高值,和公司的解释合拍。

但是如果仔细查看其2021年第四季度跌至7.64%的毛利率我们会发现,这应收账款的暴增,很可能是公司降价促销的结果。

毛利率下降无非两种原因,成本上升,产品降价。如果对比同行的中科曙光、紫光股份,在当年依然在20%以上,并无明显异动,可见成本上升不是扰动因素,降价促销是大概率事件。

存货、应收账款的增长占用了资金,也让浪潮信息加快融资步伐。

2021年年末,浪潮信息账面货币资金由101.34亿元下降至72.77亿元,但是负债端的短期借款由26.91亿元飙涨至45.58亿元,长期借款由6.10亿元同样翻倍至15.10亿元;另外,有息负债还包括20.15亿元的短期应付债券。

同时,为了补充流动资金,2021年12月30日和2022年初发行了两笔合计30亿元的超短期融资债券。

根据2022年第三季度财报,浪潮信息账上货币资金为79.91亿元,一年内需要偿还的短期债务为78.53亿元。

回顾2013年至2021年的9年间,浪潮信息经营、投资、筹资性现金流净额分别为-48.89亿元、-20.61亿元、137.73亿元。可见,企业长期总体自身造血能力不强,需要持续依靠外部融资维持经营的运转和扩张。

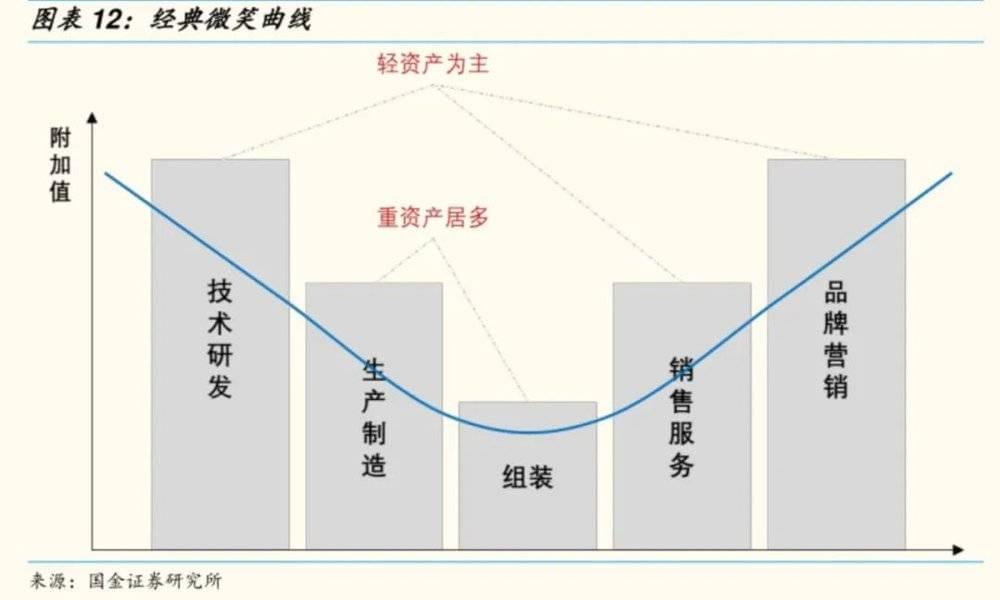

总的来看,虽然浪潮信息属于服务器领域的行业龙头,但由于处在制造组装环节,总体受到上下游的挤压。而其当下处境,也是国内众多制造业公司的缩影。

1992年宏碁集团创办人施振荣为了“再造宏碁”提出了有名的“微笑曲线”理论。“微笑曲线”说的是,制造端总体利润率低,但是研发与营销的附加价值高,因此产业未来应朝微笑曲线的两端发展。而以浪潮信息等为代表的企业,刚好处于利润率偏低的环节。

不过,制造环节也并非总是利润微薄。台积电通过在芯片制程方面的技术优势和大量核心专利,使得净利率达到恐怖的47%,甚至高于苹果,实现反微笑曲线的利润增长;为优衣库等代工的申洲国际则是通过垂直整合、自主研发、精细管理等方式提高了产品附加值和品牌溢价,从而实现了高利润率。关键在于能否创造独特的价值。

不过对于浪潮信息而言,苦练内功似乎是未来要考虑的事,当下来自美方的强打击似乎已经无法躲避,如何挺过当下,或许是更紧迫的事。

本文来自微信公众号:豹变(ID:baobiannews),作者:李鑫,编辑:刘杨