当地时间2023年3月11日,美国加州,硅谷银行总部入口。 视觉中国 图

美国时间3月10日(北京时间上周五晚间),美国资产排名第16的硅谷银行(SVB)因挤兑出现流动性危机,最终被美国联邦存款保险公司(FDIC)接管,相应SVB被标普500指数剔除。截至2022年底,硅谷银行总资产大约2090亿美元,总存款约1754亿美元,硅谷银行危机是次贷危机以来,美国最大的银行业危机,加之硅谷银行的客户多是科创公司,故其影响除了银行业和金融市场之外,还冲击到众多科创公司的现金流和支付结算。

FDIC公布数据显示,截至2022年末,在硅谷银行的存款中,能够被美国存款保险覆盖的存款占比仅为2.7%,换而言之,超过97%的存款面临损失风险,这也是上周四(3月9日)硅谷银行当天存款流失420亿美元的主要原因。因此,即便是硅谷银行被FDIC接管,若没有新的救市措施,在现有机制下,美国众多社区银行和地方存款机构仍会面临存款搬家的挤兑风险。实际上,与硅谷银行同遭厄运的,还有纽约州的签名银行(Signature Bank),也已经在周日被关闭。

针对可能发生的银行危机,当地时间周日晚间(北京时间周一早间),美国财政部、美联储和FDIC公布了应对措施:

1.无论存款是否参加了存款保险,硅谷银行与签名银行所有储户的存款都会得到FDIC的全额保护。

2.美联储创设“银行定期融资计划”(BTFP)用以应对银行业的流动性压力,向银行、储蓄协会、信用合作社和其他符合条件的存款机构提供为期一年的贷款(贷款利率为隔夜利率+10bps),以抵押美国国债、机构债务和抵押支持证券,以及其他合格资产作为抵押品,而且这些资产将按面值法进行估值,而非是市值法,即抵押物估值不会受到市场波动的影响,能全额用于抵押。

3.美国财政部从外汇稳定基金为BTFP提供250亿美元的资金支持。

上述三方面措施,表明美国政府是十分认真地对待此次事件。短期看,只要美国储户能成功被应对政策稳住,美国银行业出现大面积挤兑的系统性风险就暂时不会发生。但硅谷银行挤兑危机映射出的新变化需持续关注,就目前我们认识,有四点值得叙事:

首先,硅谷银行能被众多科创公司所青睐,其金融服务一定有过人之处,但最终还是被挤兑关闭,毫无疑问,其管理一定出了严重问题。例如,硅谷银行公开信息显示,早在2022年4月,其首席风险官Laura Izurieta就辞职,直到2023年1月Kim Olson才被任命为新的CRO,然而就是在缺失CRO的情况下,2022年硅谷银行累计召开了18次风险委员会会议,远高于往年的5-7次,显示出对于自身的危机,硅谷银行应该早有警觉。

由于硅谷银行的资产多是美国国债和MBS等证券资产,这些资产的质量和流动性都很好,硅谷银行可以完全通过出售、抵押等手段来获取短期流动性支持,而且硅谷银行又是美联储的会员银行,因而它是有资格向美联储申请紧急贷款。但最终硅谷银行选择的策略竟然是在出售可供出售账户的证券资产、向FHLB借款之后,直接选择了股票增发,不幸的是它不仅未获得投资人的新支持,反而进一步令投资人更加担忧,并开始撤资和挤兑。换而言之,硅谷银行在坐拥规模巨大、流动性好证券资产的情况下,被关闭,很显然它拟定的应对策略出现致命失误,背后一定是其管理出了严重问题。

其次,美国金融监管没有与时俱进。硅谷银行危机暴露出美国金融监管对地方银行的松懈。例如,类似像硅谷银行将资产配置在国债、MBS证券资产的银行是大有人在的,在低利率政策周期内,这样资产配置没什么问题,但伴随美联储加息周期的启动,且加息节奏不断加强,这些资产配置都需要进行利率风险的管理,很显然硅谷银行等金融机构并未进行利率风险对冲,监管机构也未就其存款投保情况提出监管要求。因此,监管机构负有不可推卸的责任,令本应有的监管成本最终转成了规模更大的救助成本,即便是本次救助成本可以通过资产重组来弥补,不由纳税人承担,但由此引发市场波动产生的交易成本却是实实在在地由全社会承担。

第三,救助一定会带来道德风险。虽然在本次救助策略上,美国财政部、美联储和FDIC采取了“只救储户,不救银行及股东、债权人”,尽力在最大程度上来避免“大而不倒”( Too Big to Fail)的道德风险。实际上,2013年3月鲍威尔在“国际银行家协会2013年华盛顿会议上”专门就此问题,就明确指出的“面对一家大型商业银行的倒闭,我们选择扩大安全网,而不是冒系统性储户挤兑的真正风险”的策略。例如,在本次救助中,FDIC援引系统性风险例外条款(在财政部和美联储的支持下)来保护硅谷银行与签名银行储户的所有存款。

然而,即便如此,依然能够带来道德风险。一方面,对于银行而言,本次救助再次印证了无论银行投保与否,其储户存款一定是有保证的,未投保意味着银行不用支付存款保险费用。对于科创企业而言,他们的财富也得到了保全,本来他们可以通过给硅谷银行补充资本寻求报团取暖,现在反而因他们的挤兑导致了危机和危机救助,然而在过去一年多的时间里,科创企业的裁员规模是惊人的,被裁人员未得到任何额外补充。仅此两个方面就反映出巨大的道德风险和不公平。

第四,美联储抗通胀的路径更加曲折。自去年3月份启动加息周期以来,面对强劲的就业市场和通胀预期,美联储被迫不断增强加息力度和节奏,目前市场预计至今年上半年美联储就会将政策利率提升至5.0-5.5%,即18个月间,政策利率将累计提升了525BPs。利率环境如此快速的变化势必会给金融市场、金融机构带来压力,硅谷银行挤兑危机则反映出,利率环境的巨变已经给美国金融稳定带来了巨大压力,由此一定会影响到美联储抗通胀的策略。鉴于目前美国通胀已经呈现出广泛性,而美国人的实际工资薪酬存在较大缺口,始终给名义薪酬带来上涨压力,而金融稳定对加息的扰动,只能令美联储抗通胀的路径更为曲折。

由于硅谷银行挤兑危机还在进行中,各方仍在博弈,事态的发展还存在诸多不确定性,以上仅是目前我们就能够掌握到的信息,给出的认识,这些认识一定是不成熟的,需要持续反思。

(作者单位:中国建设银行金融市场部,仅为个人观点)

硅谷银行破产,A股大佬纷纷澄清,为何美国全力营救?

3月10日,美国硅谷银行宣布破产,成为美国历史上第二大倒闭银行。很多人排队取钱,其中不乏亚裔面孔。

这个事影响很大,先不管美国储户的死活。中国也是有很多富豪、上市公司董事成员在硅谷银行有存款的。很多股民担心大老板存的钱没了,公司会完蛋。所以消息一出,相关公司股价跌得厉害,很多公司都出了说明公告。包括潘石屹在内的富豪老板也在媒体澄清。

这个事影响很大,先不管美国储户的死活。中国也是有很多富豪、上市公司董事成员在硅谷银行有存款的。很多股民担心大老板存的钱没了,公司会完蛋。所以消息一出,相关公司股价跌得厉害,很多公司都出了说明公告。包括潘石屹在内的富豪老板也在媒体澄清。 不过峰回路转,美国联邦监管机构12日晚宣布采取紧急措施,将向硅谷银行提供资金,储户从周一开始就可以获得全部存款。本来,银行破产,美国相关机构是没有义务去救的。但为何美国破天荒的巨额抢救?这背后,隐藏着一个存续数十年的金融规则。

不过峰回路转,美国联邦监管机构12日晚宣布采取紧急措施,将向硅谷银行提供资金,储户从周一开始就可以获得全部存款。本来,银行破产,美国相关机构是没有义务去救的。但为何美国破天荒的巨额抢救?这背后,隐藏着一个存续数十年的金融规则。 硅谷银行之所以能引起那么多重视,主要受它涉及范围太广了。首先,从地位上说,硅谷银行在美国排名16位,相当于北京银行、广发银行在中国的地位,比一些地方银行的级别高很多。从服务人群上说,硅谷银行主要服务的是硅谷地区的科技大佬,包括Facebook、twitter等全球性的明星企业。

硅谷银行之所以能引起那么多重视,主要受它涉及范围太广了。首先,从地位上说,硅谷银行在美国排名16位,相当于北京银行、广发银行在中国的地位,比一些地方银行的级别高很多。从服务人群上说,硅谷银行主要服务的是硅谷地区的科技大佬,包括Facebook、twitter等全球性的明星企业。 我们从一个消息来感受硅谷公司的辐射能量:“至3月12日已有包括红杉资本在内的325家风投机构,签署了一份共同的支持硅谷银行声明。

我们从一个消息来感受硅谷公司的辐射能量:“至3月12日已有包括红杉资本在内的325家风投机构,签署了一份共同的支持硅谷银行声明。此外,雇用超过22000名员工的650名创始人也共同签署声明表示,要求监管部门阻止灾难发生。”从世界影响上看,BBC的说法是:如果硅谷银行的英国分行破产,英国30%至40%的初创企业将受影响,涉及员工多达5万人。中国也有硅谷银行的分行,在上海,而且还是和浦发银行合资搞的。所以这个事儿不仅仅是美国的问题,也是世界性的问题,关乎美国国家信誉、金融信誉。在硅谷银行宣布破产后的第二天,拜登就和加州州长打电话,表态要救了。

那么问题来了。硅谷银行是怎么瘫掉的呢?

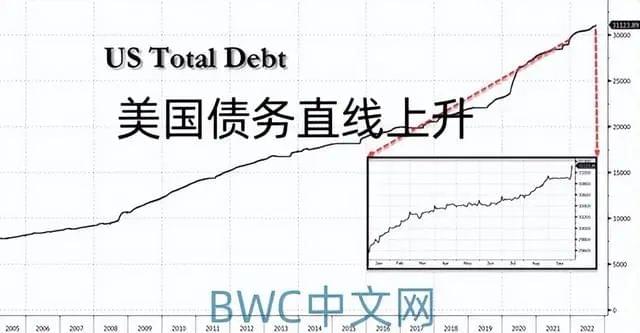

那么问题来了。硅谷银行是怎么瘫掉的呢? 事出反常必有妖,硅谷银行的破产,和美国金融部门的骚操作有着直接的关系。银行破产,主要就是没钱了。钱去哪里了?被国家“吃了”。如今美国政府债务已经突破31万亿美元,不仅可以100%确定还不起本金,甚至连利息都不见得能还得起。

事出反常必有妖,硅谷银行的破产,和美国金融部门的骚操作有着直接的关系。银行破产,主要就是没钱了。钱去哪里了?被国家“吃了”。如今美国政府债务已经突破31万亿美元,不仅可以100%确定还不起本金,甚至连利息都不见得能还得起。 所以发债过日子也就成了日常操作。让别人买你的债,肯定也是有利息诱惑的。所以早年,硅谷银行就把很多储户存款买了美国国债,而且是越买越多,长期投资。这本是一波护国、牟利双赢的行为。奈何美联储因为疫情期间滥发钞票,搞得物价很高,现在需要加息把这些钞票收回来。这一加,很多银行就把存款利率加到了5%,和中国巅峰时期的房贷利率差不多。可硅谷银行的利息没那么高啊,于是储户就想把钱拿出来,买其他银行的存款。一边是买的国债还没到期,无法兑现。一边是大量储户兑现。

所以发债过日子也就成了日常操作。让别人买你的债,肯定也是有利息诱惑的。所以早年,硅谷银行就把很多储户存款买了美国国债,而且是越买越多,长期投资。这本是一波护国、牟利双赢的行为。奈何美联储因为疫情期间滥发钞票,搞得物价很高,现在需要加息把这些钞票收回来。这一加,很多银行就把存款利率加到了5%,和中国巅峰时期的房贷利率差不多。可硅谷银行的利息没那么高啊,于是储户就想把钱拿出来,买其他银行的存款。一边是买的国债还没到期,无法兑现。一边是大量储户兑现。

资本主义的友谊就是那么纯粹且务实。最后,硅谷银行不得不在挤兑潮中,宣布破产。

资本主义的友谊就是那么纯粹且务实。最后,硅谷银行不得不在挤兑潮中,宣布破产。 因为加息导致挤兑破产,普通人不懂这个道理,很多投资人是懂的。懂得里面的风险:你一个银行为什么能肆无忌惮地购买国债,风险监管何在?国家发债,银行买债,然后宣布破产,这不就等于强行拿民众的钱消化政府的债务吗?滥发钞票——加息——滥发钞票,这个过程卷走了多少老百姓的钱?这样一搞,以后谁还敢买美国国债?谁还相信美元的稳定?所以这件事之所以能引起总统的重视,美国有关部门全力救助,本质上就是要维护美国金融乃至货币体系的信誉。

因为加息导致挤兑破产,普通人不懂这个道理,很多投资人是懂的。懂得里面的风险:你一个银行为什么能肆无忌惮地购买国债,风险监管何在?国家发债,银行买债,然后宣布破产,这不就等于强行拿民众的钱消化政府的债务吗?滥发钞票——加息——滥发钞票,这个过程卷走了多少老百姓的钱?这样一搞,以后谁还敢买美国国债?谁还相信美元的稳定?所以这件事之所以能引起总统的重视,美国有关部门全力救助,本质上就是要维护美国金融乃至货币体系的信誉。 金融货币、军事武器、美式民主,构成了美国宰制世界的基础。其中的金融货币讲究的就是一个信誉。就好比恒大,你只要把牛吹好,即便欠了2万亿,老百姓还是会买你房子,投资人依然投你。可一旦暴雷,信誉也就不在了,房子也就卖不动了,投资人也就和你要钱了。这就是《一代宗师》里面所说的:面子留了血,里子得收住,收不住,那就是毁派灭门的大事。

金融货币、军事武器、美式民主,构成了美国宰制世界的基础。其中的金融货币讲究的就是一个信誉。就好比恒大,你只要把牛吹好,即便欠了2万亿,老百姓还是会买你房子,投资人依然投你。可一旦暴雷,信誉也就不在了,房子也就卖不动了,投资人也就和你要钱了。这就是《一代宗师》里面所说的:面子留了血,里子得收住,收不住,那就是毁派灭门的大事。 所以,美国一定会全力救助硅谷银行。因为维持国债的信誉,就是维持印绿纸掠夺世界人民财富的游戏规则。救一家银行看似成本很大。但游戏主导权的不可撼动地位,才是最重要的。舍小钱,保大车。

所以,美国一定会全力救助硅谷银行。因为维持国债的信誉,就是维持印绿纸掠夺世界人民财富的游戏规则。救一家银行看似成本很大。但游戏主导权的不可撼动地位,才是最重要的。舍小钱,保大车。