北京时间3月11日,美国加州监管机构宣布,硅谷银行(SVB)因“流动性不足与资不抵债”被FDIC(美国联邦存款保险公司)接管,并开始安排后续存款偿付计划。这一新闻迅速登上各大美媒头条。《每日经济新闻》记者注意到,美国媒体头版以“硅谷银行在令人震惊的48小时后破产,引发对银行业崩溃的担忧”为题进行报道。

消息发布后,硅谷银行股价暴跌60%,创1998年以来最大跌幅,市值蒸发96亿美元,同时也触发了美国银行股的普遍抛售,甚至市值接近4000亿美元的商业银行巨头摩根大通单日跌幅也超过了5%。

记者还了解到,有报道称,目前,美国联邦存款保险公司(FDIC)正在加紧出售硅谷银行资产,储户有望在周一(3月13日)拿到存款的30%到50%。

硅谷银行的主要客户是美国硅谷的初创公司,是美国高科技行业、创始人、初创公司以及员工之间的主要金融渠道。数百家公司的运营资本存在硅谷银行,很多公司通过这家银行给员工发放工资。在过去18个月里,由于美国科技股股价显著下行,裁员潮也在整个科技行业蔓延。硅谷银行与科技行业的联系迅速成为一种负担。

图片来源:视觉中国

硅谷银行抢在接管前数小时发年终奖

据美国消费者新闻与商业频道(CNBC)当地时间3月11日报道,赶在美国联邦存款保险公司(FDIC)接管之前数小时,硅谷银行(SIVB)按原定计划于周五(3月10日)向美国员工发放了年终奖。早在硅谷银行暴雷前数日,奖金发放程序就在推进之中。

周五当天,硅谷银行CEO在一份短短两分钟的视频讲话中告诉员工,自己不再进行公司决策。

另据央视财经援引美国《财富》网站11日报道,就在美国硅谷银行10日宣布破产的11天前,其首席执行官格雷格·贝克尔(Greg Becker)根据一项交易计划出售了价值360万美元(约合人民币2468万元)的母公司SVB金融集团的股票。

根据向美国证券交易委员会提交的监管备案文件,贝克尔在2月27日出售了约1.2万股SVB金融集团股票,为一年多来首次。贝克尔在1月26日提交了出售股票的相关计划。对此,贝克尔和SVB金融集团都没有予以回应,也没有回应贝克尔在提交出售股票计划时是否清楚该银行的经营状况。

FDIC为硅谷银行员工

提供45天聘期及1.5倍工资

当地时间11日,据路透社报道,美国监管机构联邦存款保险公司(Federal Deposit Insurance Corp,FDIC)为硅谷银行的员工提供45天的聘期,并给予1.5倍的工资,希望员工留下来协助处理后续事宜。

报道称,FDIC在发给硅谷员工的一封电子邮件中写道,FDIC将登记保留员工的信息,而前母公司硅谷银行将提供其医疗保健详细信息。截至2022年底,硅谷银行拥有8528名员工。据悉,硅谷银行宣布倒闭后,美国银行市值已蒸发超过1000亿美元。硅谷银行去年底排名美国第16大银行,拥有约2090亿美元资产和1754亿美元的存款。

当地时间11日,据美国消费者新闻与商业频道(CNBC)报道,美国硅谷和金融界人士公开呼吁联邦政府在硅谷银行倒闭后,推动另一家银行承担其资产和债务责任。

报道称,美国联邦存款保险公司(FDIC)将为每位储户提供高达25万美元的保险,但硅谷银行的储户多数都拥有超过该数额的存款,其中包括大量初创公司。报道分析,硅谷银行倒闭可能引发科技行业的大范围倒闭和裁员浪潮。

另据中国新闻网3月12日报道,综合外媒报道,美国白宫发声明说,硅谷银行倒闭后,美国总统拜登11日就此事与加州州长纽瑟姆进行了交谈。据路透社报道,声明指出,“(拜登)总统和加州州长谈到了硅谷银行和应对这种情况的努力”,但未公布更多会谈细节。

FDIC加紧出售资产投资者呼吁大行收购

央视财经报道,美国联邦存款保险公司(FDIC)接管硅谷银行后称,该行破产时总资产为2090亿美元,其中拥有大约1754亿美元存款。据彭博社报道,FDIC作为由美国国会创建的独立机构,正在加紧出售该行资产,抢在下周一前返还投资者的部分无保险保障存款。知情者透露,第一批返还的款项可能在投资者无保险存款总额的30%到50%之间。

FDIC只为每个存户提供最高25万美元的存款保险赔付,这笔金额同样将于周一发放。硅谷银行的多数初创企业和风投客户的存款远高于25万美元。

硅谷银行的业务和资产已经吸引到投资者。橡树资本等对冲基金提议收购硅谷银行的存款,报价介于折价率60-80美分对1.00美元。与此同时,投行杰弗瑞的交易员正在联系众多初创公司的创始人,提议收购对方在硅谷银行的存款索赔权,折价率至少为70美分对1.00美元。除了杰弗瑞之外,其他银行机构也有意收购硅谷银行的存款业务。

据彭博社报道,为避免恐慌进一步传导至其他中小银行,安抚存款用户,FDIC和美联储正在讨论设立一支新的基金,一旦有更多银行面临倒闭,基金将为存款提供保障。

然而,初创企业和投资大佬们似乎对FDIC目前的措施不够满意。他们认为应该由美国大银行来接管硅谷银行,或者承诺存款100%返还,否则无法遏制投资者对中小银行的信心下滑。

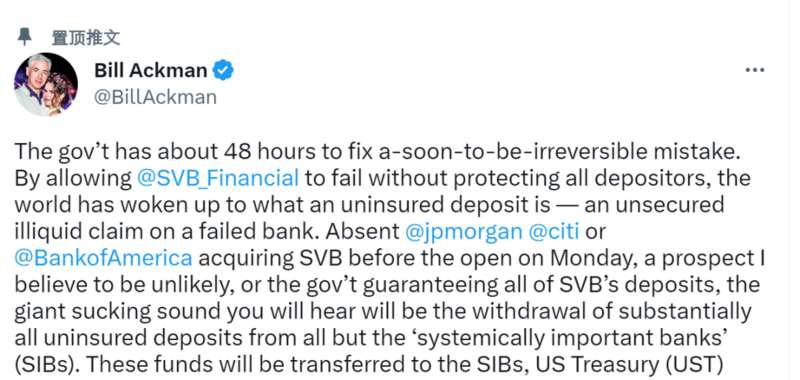

对冲基金大佬比尔·阿克曼发推表示,政府只有48小时来修复这场很快就无法挽回的错误,除非摩根大通、花旗、美国银行在周一开市之前收购硅谷银行,或者政府保障硅谷银行的所有存款,否则除了“系统性重要银行”外,所有银行的无保险存款都将被提走。

图片来源:海外社交媒体截图

风险投资家兼前科技公司首席执行官大卫·萨克斯也发推表示,政府需要在周一开市前宣布所有存款都安全无恙,将硅谷银行交给四大银行之一,否则危机将继续蔓延。

产品期限错配、大量配置MBS、强势加息周期下沦为牺牲品

风暴起源于什么?还要从硅谷银行的业务领域说起。

硅谷银行专注于科技领域投资。相较于传统商业银行,服务于高科技企业和未盈利初创企业融资需求的硅谷银行,衍生出自己的私人银行、股权投资和投行业务,ROE(净资产收益率)水平长期高于传统商业银行。

图片来源:视觉中国

“2020年疫情暴发,从特朗普到拜登,从联邦政府到州政府,在2020年至2021年间开启了史无前例的大放水,在巨额的量化宽松之下,硅谷的优质企业广受吹捧,以零成本获得了大量的贷款。”兴业证券一名不愿具名的分析师在接受《每日经济新闻》记者微信采访时表示。

在2020年下半年,美联储仍在风风火火进行QE,市场流动性十分宽松,在融资成本极低的背景下,一些科技企业尤其是初创科技企业掀起了IPO融资热潮,并获得巨大融资支持。

这一时期,硅谷银行为这些科技企业放出的贷款超过1000亿美元。硅谷银行资产规模迅速扩张,从700多亿美元迅速膨胀到约2000亿美元,2020年6月至2021年12月的一年半期间,SVB的存款由760亿美元上升到超过1900亿美元。

一般来讲,从存款和贷款之间“吃息差”是商业银行的主要利润来源,但其时美联储基准利率只有0~0.25%,且融资成本极低,银行利润被压缩得十分有限。

为了取得更高额的利润,硅谷银行选择用部分“无息负债”购买传统意义上风险相对较小的美债和抵押贷款支持证券(MBS),一度将50%以上的资产配置于此。

MBS是最早的资产证券化品种,最早产生于上世纪60年代的美国。它主要由美国住房专业银行及储蓄机构利用其贷出的住房抵押贷款发行的一种资产证券化商品,并由政府机构或具有政府背景的金融机构对该证券进行担保,具有浓厚的公共金融政策色彩。

此外,作为联邦储备体系的成员银行,美联储要求按照其活期存款一定比例持有准备金,这也是硅谷银行用无息负债选择买入大量的美国国债和MBS的原因之一。

硅谷银行的最新年报显示,其投资组合中超过一半都是1年期到5年期的无风险国债。

“疫情期间美联储放水,美国的PE/VC市场也快速扩张,给硅谷银行带来大量低息存款,这些硅谷的企业把从金融机构借到的钱都存在了硅谷银行,硅谷银行拿到了大量存款,却面临硅谷企业信贷需求下降的情况,便在美联储0利率时期,买了大量1%利率的美债与抵押贷款支持证券。”前述兴业证券分析师告诉记者。

严重的期限错配,是硅谷银行此番危机的导火索。

兴业证券分析师对《每日经济新闻》记者表示,硅谷银行在加息前期搞了长短期错配,是其“翻车”的前奏。硅谷银行的业务模式有别于传统银行,专注于服务初创企业的融资需求,在此过程中沉淀了大量低成本活期存款,造成资产端债券投资配置的增加,为后续高利率环境引发流动性危机埋下了隐患。

该分析师表示,2022年,美联储开启大幅加息,一年的时间内将利率拉至4.5%左右,市场预计加息还将持续到2023年底,利率水平可能逼近6%,这使得市面上的债券收益率升至5%~7%,导致买了1%债券的硅谷银行面临巨额的浮亏。

“本来,只要硅谷银行一直抻着,账面上就看不到亏损。但是,纳指2022年的下跌,导致硅谷公司账面资金持续下滑,美联储的利率激增,又导致大量硅谷公司选择从硅谷银行取钱还债,引发硅谷银行没钱偿还客户的困境。”该分析师表示。

在2022年美联储进入加息周期的过程中,PE/VC市场的流动性盛宴结束,硅谷银行面临巨大压力,2022年总资产较年初仅增加了3亿美元,但有息存款成本从2021年的0.13%大幅攀升到2022年的1.13%。

另据央视财经,美联储大幅加息,导致很多科技企业现金流枯竭,因此将很多投资于银行的资产进行了变现。硅谷银行不得不变卖一些价值大幅下跌的证券资产。有分析称,硅谷银行的情况并非个例,美联储加息导致很多美国银行持有的证券资产价值缩水,未来可能有更多的银行发生类似的“爆雷”事件。

“相当愤怒!”硅谷银行出事前竟干了这件事

这两天,美国的金融市场遭遇了一起严重的突发爆雷事件——服务于许多美国科技初创企业的硅谷银行,因为一系列投资经营失误引发了挤兑风波,进而导致这家成立于1983年、排名全美国第16位的银行宣布破产,被美国政府的机构所接管。

不过,美国有媒体爆料称,就在出事前的数小时里,硅谷银行还干了一件让美国舆论相当愤怒的事情。

有知情人士透露,就在硅谷银行于周五爆雷并被政府破产接管前的数个小时里,银行的管理层居然还在给员工和高管们发放2022年的奖金。

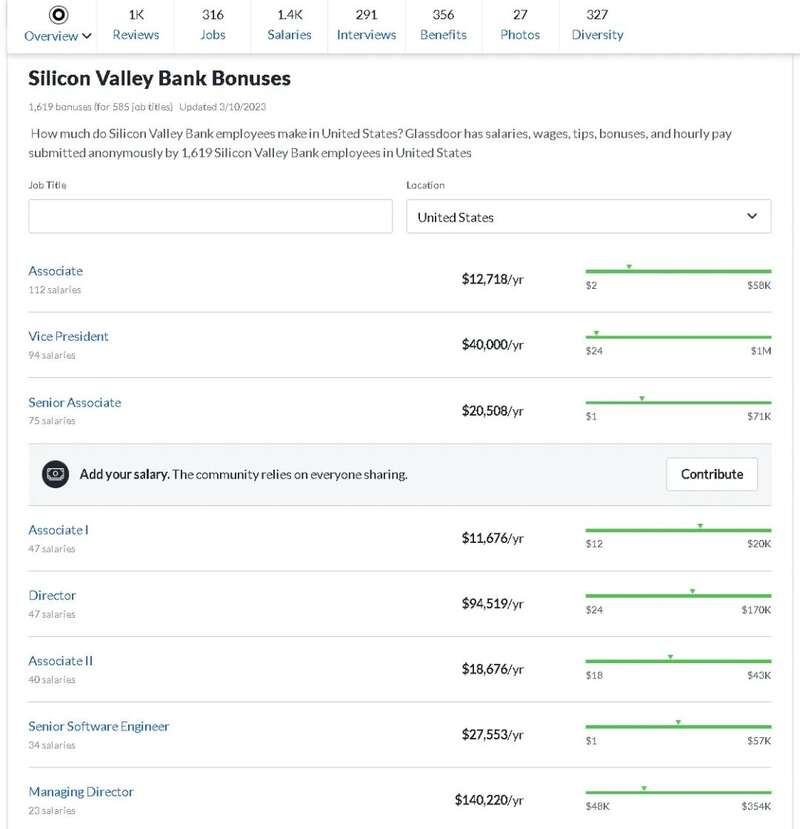

美媒称,尽管这笔奖金的数额到底是多少还不清楚,但来自美国某网站信息显示,该银行一年发给员工和高管的奖金范畴大概在1万多美元到10多万美元。其中初级的助理岗为1.27万美元一年(约为8.29万人民币),常务经理则在14万美元一年(约为96.7万人民币)。

美媒还表示,硅谷银行还曾在2018年时成为了美国所有上市银行中薪资最高的一家。数据显示,该银行在2018年支付给员工的年薪平均为25万美元(按当时汇率算大约为160万人民币)。

尽管相关知情人士还说,硅谷银行往年也是在3月的第二个星期五发放奖金,表示今年发奖金的日子其实是与爆雷的日子重合了,但由于大量该银行的客户因为此次的爆雷事件无法取出自己的存款——尤其是不少身为该银行客户的硅谷初创科技企业,已经难以取出钱来给自己的员工发工资。

更何况,从大量美国媒体对于硅谷银行破产事件的报道来看,该银行此次遭遇的爆雷和挤兑破产风波,主要是银行内部的一系列投资经营失误引发。这意味着公司的高管负有不可推卸的责任。

所以,硅谷银行在临近爆雷前还不忘给自己人发奖金的做法,很快引起了美国网民的广泛不满。

目前,已经接管了硅谷银行的美国联邦存款保险公司(FDIC)拒绝就此事置评。