本文来自微信公众号:半导体行业观察 (ID:icbank),作者:李寿鹏,题图来自:视觉中国

正如大家所看到,自去年下半年以来,经济的不景气传导到芯片领域,导致需求急转直下。再叠加地缘政治等因素的影响,全球半导体的下行加速。一方面,芯片企业业绩大幅下滑,晶圆厂也都纷纷调整了投资;另一方面,为了节省支出,包括半导体企业在内的全球科技公司开启了新一轮的裁员潮。

尤其是在国内,因为各种众所周知的原因,这种不安因素开始在投资圈和芯片初创企业之间蔓延,连芯片工程师也感受到了这种“寒意”。

于是,“活下去”便成为了整个半导体产业的关键词。大家也在合出其招,以熬过这个“冬天”。

寒意漫遍半导体

从几乎所有半导体公司的财报和他们对未来的预测中,我们都感受到了寒意。

据半导体行业协会(SIA)的报告,2023 年 1 月全球半导体行业销售额总计 413 亿美元,比 2022 年 12 月的 436 亿美元下降 5.2%,比 2022 年 1月的507 亿美元总销售额下降 18.5%。其中,作为全球电子设备制造中心的中国大陆地区的销售同比下滑更是达到惊人的31.6%。

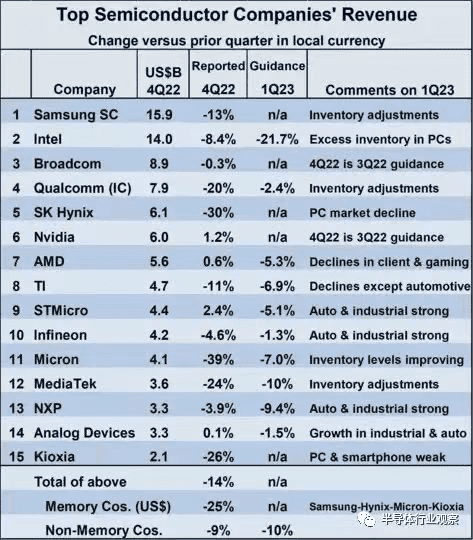

WSWT统计的数据显示,从去年年底开始的不景气在今年第一季度继续蔓延。如下图所示,前 15 大半导体供应商在 2022 年第四季度的收入与 2022 年第三季度相比下降了 14%。下降幅度最大的是存储器公司,下降了 25%;非内存公司下跌了 9%。在15 家公司中,仅有 4 家(Nvidia、AMD、STMicroelectronics 和 Analog Devices)的收入略有增长,增幅从 0.1% 到 2.4% 不等。

2023 年第一季度,顶级公司的前景普遍黯淡。半导体行业通常在今年第一季度疲软,但大多数公司预计 2023 年第一季度将弱于正常水平。按照提供 2023 年第一季度收入指引的九家非内存公司的数据可以看到,他们预期都会下滑,其加权平均跌幅为 10%。其中,英特尔最为悲观,指引为下降 22%。

由此可以看到,销售端的不景气正在成为最大症结。来到设备方面,相关统计也不太理想。以近年来最有购买力的中国大陆为例。

公众号“半导体综研”的统计数据也显示,最近3月,中国大陆半导体前道制造设备进口金额为3919.5 百万美元,较去年同期下降 28.8%。除了其他沉积设备进口金额增加以外,其余设备进口金额同样均有不同比例的减少;具体到热处理设备方面,10~12 月的总进口金额为 337.8 百万美元,同下降22.9%,环比下降 24.8%;CVD 设备同期进口金额同比下降 22.3%;PVD 设备的同期进口金额为205.9 百万美元,环比下降 43.8%;干法刻蚀设备同期的总进口金额为 719.3 百万美元,同比减少 26.1%,环比减少 34.1%。

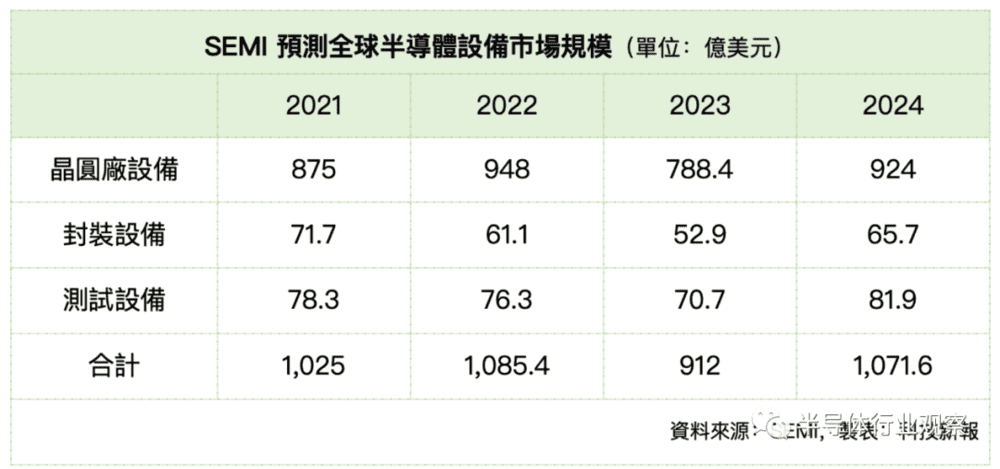

国际半导体产业协会(SEMI)在去年12月发布的 2022 年全球半导体设备市场预测数据也显示,虽然2022 年设备销售额再创新高,但 2023 年预估年减 16% 萎缩至 912 亿美元,到 2024 年恢复增长。

在需求不振的影响下,高位的库存也正在成为行业的大困扰。

韩国媒体日前指出,今年前两个月,三星电子的存储芯片业务亏损高达 23 亿美元,这是韩国巨头十五年来的首次亏损,这个亏损幅度也是惊人。韩国官方更是在早前的一份声明中表示,韩国的芯片库存比一个月前增长了 28%。创下了 1996 年 2 月以来的最大增幅。与一年前相比,库存更是增加了39.5%;

之所以韩国芯片会有这样的惨状,与存储芯片的高空跳水有着莫大的关系。根据集邦科技(TrendForce)最新数据,用于手机与个人电脑的 DRAM 平均售价,上季再大跌 34.4%,跟去年第 3 季跌幅 31.4% 相比,没好转反而恶化。至于资料中心与企业客户视为主要产品的 NAND,表现仅较 DRAM 好一点。

除了存储以外,MCU、电源管理芯片、CIS、手机芯片和 OLED 驱动芯片等芯片也都面临着库存困扰。

在多种因素夹击下,企业各出奇招。

企业力争“活下去”

对于半导体企业而言,活下去成为了他们的目标。裁员成为了他们的第一个选择的方式。根据半导体行业观察之前的不完全统计,包括英特尔、美光、高通、新思、Arm、格芯和Lam research等半导体企业都宣布了裁员。这股风据闻也吹向了国内。

除了裁员,芯片公司还通过各种各样的方式来减少支出。

首先看晶圆代工厂方面,“降价”拉客户成为他们渡过寒冬的又一个选择。台媒日前报道也指出,晶圆代工成熟制程杀价风暴扩大,业界传出,由于产能利用率拉升状况不如预期,联电、力积电、世界先进等晶圆代工厂祭出“只要来投片,价格都可以谈”策略,客户若愿意多下单,价格折让幅度可达一至两成,比先前降价幅度更大。

台媒进一步指出,此前,全球第二大晶圆代工厂南韩三星因应市况低迷,传出砍成熟制程报价一成抢单,如今台厂为填补产能,降价幅度更大,意味半导体进入库存调整期,导致晶圆代工成熟制程转为买方市场的态势延续并持续恶化。

除了降价以外,砍资本支出也成为了晶圆厂支出应对市场下行的另一道板斧。

晶圆代工巨头台积电在今年年初就表示,公司今年资本支出将较去年历史新高 363 亿美元下滑,估计介于320亿美元至360亿美元,略低于市场预期;而据《韩国经济日报》报导,原本有意维持高档资本支出的韩国科技巨头三星电子,也传出可能缩减晶圆代工投资,凸显芯片需求低迷。花旗集团全球市场公司更是直言,随着库存价格的下跌,三星藉由削减投资,调整晶片供应策略的可能性日益升高;联电则将今年的资本支出由 36 亿美元下修至 30 美元,降幅达 16.7%;世界先进则预估,公司 2023 资本支出降至 100 亿元新台币,年减逾 48%。

在芯片公司方面,除了降价以外,去库存则成为了他们的另一个“求生”技能。

以 MCU 为例,据笔者了解,现在消费电子 MCU 拥有极高的库存。有多位国内 MCU 从业者向笔者透露,现在大家都在躬身入局,加速去库存。台媒的消息早前更是直言,台湾 MCU 厂商盛群证实,从二月起起针对分销商全面性调降 MCU 报价。业界认为,随着降价风暴不止,众多 MCU 厂也将承压;至于 OLED 驱动芯片,有行内人士告诉笔者,因为库存原因,这些芯片的价格一路下滑,已经几近跌破成本价;存储芯片的去库存压力更不用直言。

除了芯片公司,终端客户“去库存”也成为了影响了市场走势的另一个因素。众所周知,在过去三年里,疫情影响了供应链,让很多终端厂商“囤货”以应对这个不确定性。在市场需求不振的情况下,终端厂商就不再向芯片公司下订单。模拟芯片大厂德州仪器在今年年初发布去年四季度财报时就名言,去年第 4 季,客户取消订单的情况增加。这主要是因为客户倾向削减库存。他们预期,本季需求下滑的情况比季节需求下滑更疲弱。

“客户在做他们数十年来会做的事,而且将持续进行,他们库存有点多。我们将观察这要花多久的时间来解决。”德州仪器 CFO 在接受媒体采访时表示。

虽然大家都在积极去库存,但据台湾经济日报报道,一位知情人士说明,目前的去库存化还是比原本预估慢,比如原本估计的库存去化速度是进 0.5 个月的货,配合销 1 个月的货,就可以逐步降低 0.5 个月的库存;但现在实际的状况却是要进 0.6 个月的货。

这无疑给芯片的去库存带来了新的压力。

上述的求生方式是针对有产品的芯片公司。但正如大家所看到的,过去几年,全球涌现了很多初创芯片公司,尤其是在国内。对于他们而言,在现在这个环境下如何量入为出就是他们的根本。这主要从两个维度看:一些已经有产品的芯片公司如何在这种环境下投片、出货、融资生存?没有产品的公司,如何控制自己的团队规模扩展?如何融资生存?

工程师的韬光养晦

在这波半导体的下行中,工程师无疑是另一个备受打击的群体。

过去几年,因为初创芯片企业的蜂拥而至,加上资本市场的看来,整个芯片企业抢人进入了疯狂的状态,半导体行业观察在之前的文章《缺人,我们前台转版图了》中也讲述了这种现状。人才解决方案公司翰德(Hudson)的统计也显示,芯片是 2022 年跳槽薪资涨幅最高的行业,平均涨幅超过 50%。

但是,进入到了2023年,在资本市场观望和终端市场不景气的双重暴击下,一切似乎都在回归正常。首先需要强调的是,我们所说的正常并不是说芯片工程师的工资跌下来了,而是说芯片的人才频繁跳槽,甚至以前那种跨行的现象,已经开始减少。

之所以出现这种现状,这首先当然与企业人才的需求有关。国外芯片公司不用多言,冻结招聘和裁员的企业已经报道不少。来到国内芯片公司方面,据笔者获悉,有不少芯片企业冻结了招聘,有些企业甚至已经出现了只出不进的规定,其主要目的当然是为了勒紧裤腰带过冬。

从之前的一些报道中,我们也有看到,一些芯片工程师凭借着频繁跳槽,把自己的薪酬往上抬,这也不是个例。但在目前这种环境下,这些现象也很少见到了。有些工程师在于笔者的交流中也坦言,在这个行情下,保住自己的工作,安然过冬才是首要任务。

但是,即使在现在的这种不景气的环境下,HR 也说市场上难觅高质量的工程师,这从侧面也说明了,一个芯片工程师如果有过硬的实力,在任何时候都不用担忧的。此外,这种现状一方面还印证了前面人员谨慎跳槽的观点;另一方面,还体现了芯片企业保留重要有生力量,迎接下一波复苏的决心。

正如Malcolm Penn在其分析文章中所说,今年半导体将不可避免地下滑 22%。但是,我们没必要恐慌或者绝望。因为过去的历史表明,半导体就是这样的一个周期性产业,而且每次半导体的“崩盘”其实就是获得市场份额的有利时机。为此 Malcolm Penn 建议,现在是时候卷起袖子,做任何必要的事情来在短期内生存,但他建议我们不要损害长期的利益。

“现在采取的任何行动都需要清楚而坚定地牢记:2024 年行情可能会好转。现在不是恐慌的时候,而是采取果断行动、冷静头脑和保持先发优势的时候。是时候为即将到来的不可避免的第 17 次行业复苏做好准备了。”Malcolm Penn说。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:李寿鹏