本文来自微信公众号:猎云精选(ID:lieyunjingxuan),作者:孙媛,原文标题:《2023,“国产达芬奇”决战商业化》,题图来自:视觉中国

扎堆上市这一幕,出现在了手术机器人赛道。

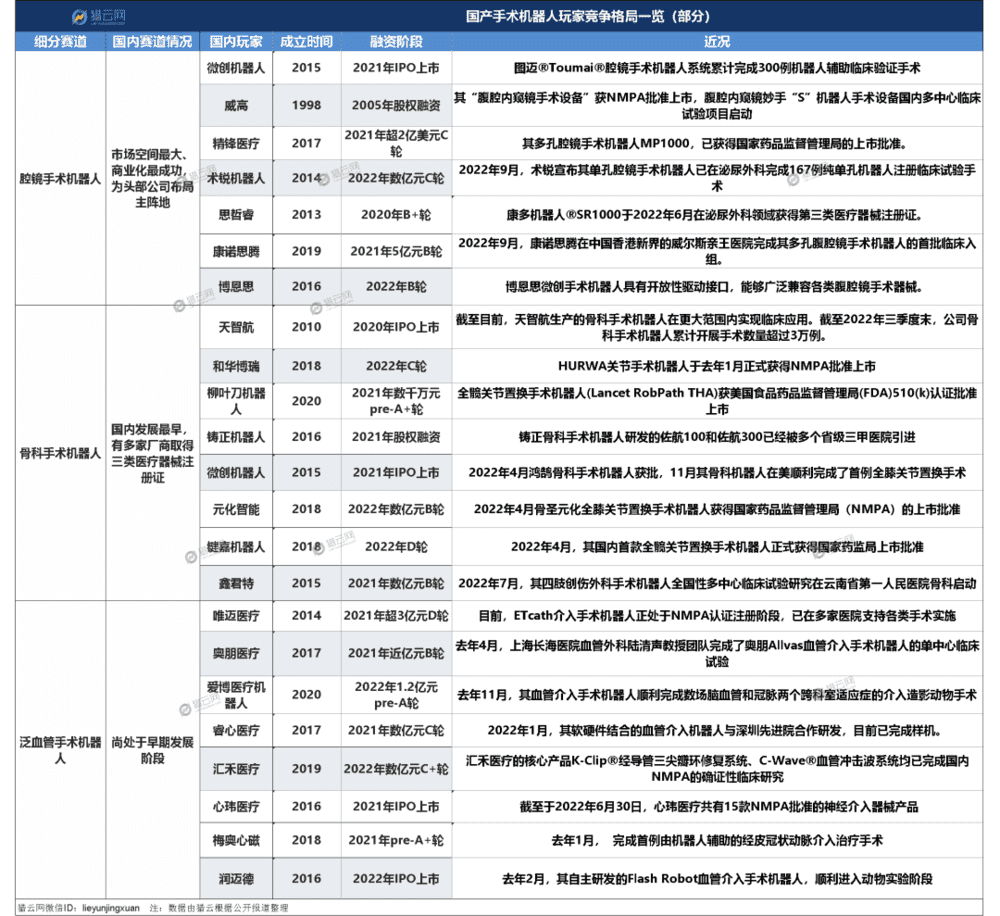

自去年7月,血管介入手术机器人润迈德成功登陆港交所后,骨科机器人厂商键嘉医疗与腔镜手术机器人厂商思哲睿、精锋医疗都陆续开启了二级市场的征途;更早前,腹腔微创手术机器人派尔特、膝关节手术机器人业聚医疗、经皮手术机器人医达健康等先后在港交所递交招股书,拟在港股IPO。

然而,头部手术机器人企业齐刷刷冲刺上市的背后,二级市场的表现却并不好看。

2020年头顶“手术机器人第一股”的天智航上演“上市即高光”,其12元/股的发行价上市6天股价飙升至141.6元/股,达600亿市值,如今股价下跌90%,市值徘徊在60亿左右。而天智航在2018年定向增发中估值就已达到50亿元。

2021年上市的微创机器人则是以43.2港元/股的发行价开盘即破发,总市值目前已亏近百亿。2022年上市的润迈德自然也走了前辈们的老路,才半年多时间市值就从60亿港元跌至12亿。

分别作为骨科手术机器人、腹腔镜手术机器人以及介入手术机器人的上市代表,三家公司股价市值双下跌和高研发下的亏损状态,以及思哲睿、精锋医疗招股书上的“零收入”,无疑暴露出头部玩家们被商业化裹足的现况。

拿证只是入场券,商业化才是“硬骨头”,意识到这点,一级市场VC也冷静下来。

张茜作为动平衡资本生物医药组投资总监,身处一线,感受特别明显。她不禁感慨, “2022年这个赛道太冷了。”

“2021年微创机器人上市前感觉投资热度就已快到顶点。去年我们收不到太多项目,收到的项目基本也被pass,很多是在市场上融资过1~2轮,而现在融不到钱的。同质化比较严重,也看不到创新点。”

资本火热与商业化受困形成了鲜明对比,俨然,从“对标达芬奇”的愿景到“和达芬奇竞争”的现况上,国产手术机器人正在经历一场硬仗。

手术机器人时代,国内创企“虽迟但到”

时间拨回到二十多年前。

在2001年达芬奇一代完成首例前列腺手术后,手术机器人从概念到落地。此后一年,天津大学、南开大学联合天津总医院就开发了机器人辅助显微外科手术系统。

彼时在国内,手术机器人的启程也并不算落后,尤其表现在骨科。

2004年,北京航空航天大学和北京积水潭医院联合研制开发了双平面骨科机器人系统,完成了国内首例机器人辅助骨科手术。2005年,北京天智航公司成立,开始推进该手术机器人系统的产品化。2010年,中国首台拥有自主知识产权的骨科导航机器人面世。

同年,科研学者主导的国产机器人项目陆续进入临床,不同术式的手术机器人兴起。但此之前,国产手术机器人主要在以高校和医院为主体引入国外技术的早期探索阶段,研发领域水花甚微。

而手术机器人作为非常高精密的大型智能化手术器械,可分为腹腔镜、骨科、神经外科、血管介入等不同类型,针对每一种器官的手术隔行如隔山。

直到2015年后,国内政策端对手术机器人频开绿灯,国内才开始百花齐放,高校、科研院所为研发主体进入自主创新阶段。在2014年至2017年,新成立的公司数量(70多家)是过去15年之和的两倍多(30多家)。

其中,在腹腔镜手术机器人方向,哈尔滨工业大学机器人研究所开发的康多机器人,天津大学和中南大学联合开发的妙手机器人等都在这一时期快速发展。

而骨科作为国产手术机器人最早进入的领域,亦发展迅猛。2016年天智航推出了第三代骨科手术机器人,鑫君特、罗森博特、键嘉、长木谷等企业涌现。据易凯资本的报告,自2016年以来,海外投资额增长超300%,总投资达到13.6亿美元,国内总投资额也超百亿元,是最热的细分领域。

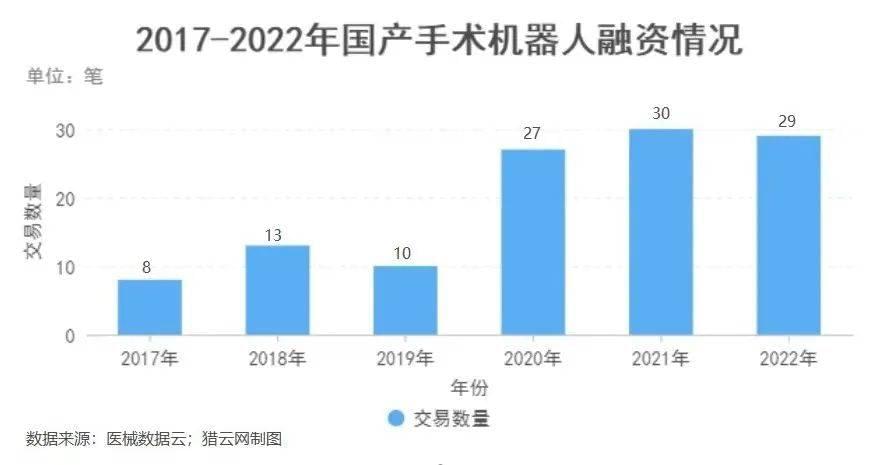

到2020年,投手术机器人的热情被天智航上市股价飙升一触即发,外加直觉外科的市场表现更是将赛道投融资推至高潮,相较于2019年10笔融资交易,2020年的27笔直接翻近3倍。

一方面机械臂、控制系统、影像系统等主要部件已大体具备国产化能力,传统外科器械公司开始入场,也通过自主研发或合作开发方式拓展到手术机器人赛道,另一方面,达芬奇机器人的专利陆续到期,都让国产手术机器人迎来了快速发展的黄金期,礼来亚洲基金、经纬创投、启明创投、招商局资本、朗玛峰创投、君联资本、鼎晖资本等明星机构纷纷入局。

据医械数据云统计,2017~2021年,我国手术机器人领域融资次数趋势有所上升,总融资次数为88起,平均每年约17.6起。这期间,中国手术机器人市场由8.8亿元增长至近41.9亿元,复合年增长率47.6%。

玩家困于商业化,“国产平替”烧钱难止

然而,即便国产后来者不断,但在这场技术变革下,依然是国外巨头在市场抢跑。

其中,腔镜机器人的技术成熟度相对较高,为行业研发重点,市场占比60%,代表产品有达芬奇机器人。骨科机器人是另一发力点,市场占比15%,以美敦力、捷迈、史赛克、施乐辉等代表。此外,神经外科和血管介入机器人也在不断发展中,其他手术领域的机器人技术则比较空白。

过去20多年里,直觉外科公司的后视镜里,始终都没有出现过追赶者的影子,而国内玩家们要啃这块硬骨头,核心还是为了“打价格”。

先看一组公开数据。

2019年,达芬奇系统的装机量达到5500台。一台达芬奇外科手术设备美国本土的销售价格在60万到250万美元之间,但由于手术机器人的技术和市场被国外制造厂商垄断,卖到国内的价格则近2000万元。

此外,“达芬奇”的机械臂是一种高值耗材,每台手术平均至少需要4条,但每条机械臂最多只能使用10次,用到第11次时,机器人就会自动锁死,必须更换新的机械臂才能重启,机械臂的价格在美国从700美元到3200美元不等,国内每条约为10万元。而达芬奇外科手术设备每年的服务协议则在10万美元到17万美元之间。

设备的价格,自然会反映到医院的收费上。

据了解,目前国内一台借助“达芬奇”实施的手术比普通手术要贵3万元左右,还有巨大的下调空间。因此,国内绝大多数布局腹腔镜手术机器人的企业,共同策略都是:做“国产平替”。

但成效却似乎不尽人意。

此前在公开报道中,就有国产手术机器人项目的内部人员坦言,对比“达芬奇”,虽然从手术效果上来看差不多,但从医生的操作体验上看,国产手术机器人跟“达芬奇”的距离就好比开买菜车跟豪车的区别。

这一点华医资本创始人刘云也有同感。他认为部分玩家仍处于“达芬奇”的一代机水平,整体技术创新性、临床推广、手术使用过程中的流畅性,跟国外相比存在差距,更多的是国外上一代技术的复刻。

技术差距、临床反馈不如预期是一方面,“贵”也是市场端十动然拒的一大原因。

据张茜了解,能对标达芬奇的多功能型国产手术机器人,价格无太大优势,即便砍一半,也在千万级,而购买客群三甲医院目前还是认准达芬奇。

“国产手术机器人起步较晚,大部分手术机器人创企并非从临床需求出发,还在走仿制国外或者仿制其他国产的路,所以一开始就面对很多国际专利限制,而研发注册周期长影响迭代速度,临床替换难度大。”

俨然,商业化成为了部分国产玩家们在越过研发、产品定型到注册审批后,需要直面的新坎。而由于竞争残酷,这一环节依然避不开“烧钱”。

对此,一线投资人也早已见怪不怪。张茜点出,手术机器人就是典型的烧钱模式,因为赛道技术壁垒高,大设备开发需要数百名人才招聘,而高知团队内部的运营研发资金需求极大。而拿证之后,依然需要资金去铺市场。

如此看来,如今头部玩家们迫切上市的动作无疑是能够拿到大量资金,让企业迭代下一代技术和对现有产品市场推广的较佳途径。

而现阶段销售进展比较慢,主要还是因为手术机器人拿到注册证之后,要跟医院沟通试做,才能一点点上量。

刘云表示,国内大部分还是基层医疗,真正能够买手术机器人的医院其实不多。对患者来说,一台手术用手术机器人收费要多收几万元,其接受需要一定时间教育。无论是几百上千万的设备卖给医院,还是跟患者收耗材费用,整体偏贵之下,商业化都存在较大的困难。

这意味着,团队从做出来到卖出去,还需要做市场教育和销售的投入。而一旦销售没赶上,甚至会前功尽弃。

张茜曾投过已拿证的其他医械项目,创始人认为产品好可以“一招鲜吃遍天”,然而医疗器械迭代速度太快,没能抓住上市半年到一年的窗口期,就会被其他企业反超,再过两年可能开始集采,销售跟不上就吃大亏。

同理,张茜认为,对于已拿证的手术机器人来说,商业化不是单维度的问题,底层是产品成本是否太高,然后在相应价格条件下,又拼技术稳定性以及比不比得过国外竞品。

“导航手术机器人以天智航为代表,上市后临床端和二级市场反馈都不甚乐观,营收不达预期,且市场竞争越来越激烈。腔镜手术机器人市场,2021年以来威高、微创、康多、精锋手术机器人陆续获批上市,在和达芬奇机器人PK中,中后期项目需要讲明白商业化路径、如何走出市场销售困境以及国内外厂商同质化竞争的问题。”

市场端叫好不叫座,以及玩家们在烧钱和亏损下艰难爬坡,自然也反映在一级市场。

据医械数据云数据,去年手术机器人共发生29起融资事件,同比下降3.33%,是2019年以来首次的融资交易数据下滑。而在2021年几乎每个月,都有手术机器人公司宣布完成融资,过亿元融资事件超过10起。

与此同时,随着头部效应明显,创业公司新增量也发生了变化。据企查查数据显示,2017年以来,我国合计新注册21家相关企业,其中2017年、2018年、2019年新注册量分别同比增加150.0%、20.0%、16.7%至5家、6家、7家,2020年至2022年3年新增相关企业数量均为1家。

当然,这是赛道波峰波谷螺旋上升的发展态势所呈现的正常规律,但也意味着在看好赛道的大前提下,资本也变得谨慎。

据张茜观察,现在还在一级市场的项目融资难度加剧。“产品审批周期长、难度大,意味着企业会面临资金链断裂风险和前期投资人退出压力。过去资本愿意花钱砸出一家头部企业,但市场上钱就这么多,这里融资了,能给另一部分企业的钱就变少了。”

2023还能往哪卷,下沉或有想象空间

然而,道路虽波折,但钱途无量。

据弗诺斯特沙利文数据显示,手术机器人的全球市场规模预计2030年将达4028亿元,其中腔镜手术机器人规模最大,骨科手术机器人增长态势良好。中国手术机器人的市场规模由2016年8.53亿元增至2020年的人民币29.35亿元,年复合增长率达36.2%,预计2030年中国手术机器人的市场规模将达584.26亿元,年复合增长率为34.9%。

与此同时,经过十多年的发展,手术机器人行业包含全产业链,国内手术机器人相关企业集中于中游制造环节。多学科融合的手术机器人每套系统涉及超过35000个零件和2700余项专利,行业形成了以上游零部件及软件的供应商,中游各类手术机器人的生产制造商,下游以医院为主的共生产业链。

2021年以来,国产手术机器人上市获批速度更是明显加快。公开资料显示,相较于2021年全年只有六款产品获批,2022年国产手术机器人获批产品全年共有15款产品获批,其中腔镜三款,骨科10款获批,神经外科两款。

仍在培育期的国产手术机器人,虽然技术和商业间的平衡问题仍未解决,但在产业发展的关键期,政策倾斜成为了冲破瓶颈的最大助推力。

1月,工业和信息化部等十七部门联合发布《“机器人+”应用行动实施方案的通知》,对多个领域的机器人产业提出发展要求。在医疗健康方面,《方案》提出,鼓励有条件有需求的医院使用机器人实施精准微创手术,建设机器人应用标准化手术室,研究手术机器人临床应用标准规范。

该《方案》旨在落实《“十四五”机器人产业发展规划》重点任务,加快推进机器人应用拓展。其中,服务机器人类别中就包括手术机器人。

然而,政策的春风是一方面,另一方面手术机器人方面的医保定价已经开始发力,2022年医保局的两份文件也让厂商们心头一紧,内容直指控价。

还未赚钱,就要面临着降价,对这样的趋势,张茜认为,玩家们可以把视野拓展到基层市场。“与其争夺同一个客户群体,打价格战,不如将成本控制到百万级,随着手术机器人的降价、医保逐步覆盖,将市场从大三甲向基层医疗市场推广普及,有助推动机器人手术量快速放量,更快获得规模化付费。”

目前,直观复星、天智航、微创机器人、柏慧维康、铸正机器人等公司均提出了下沉基层医院的策略,以此提高综合手术量,摊薄设备成本。

在这样的商业化进程中,张茜预测,一波洗牌将会发生。

她从行业发展角度分析,随着未来2年一批手术机器人产品集中获批上市,玩家面临价格竞争,烧钱模式难以为继,真正具有原创技术、平台化能力以及商业模式可持续的手术机器人公司会从市场中厮杀出来,出现真正的行业龙头;另外,行业内收并购会更频繁,手术机器人成为外科器械公司整体解决方案的重要板块。

“保守点来说玩家们可能未来5年也很难盈利,反向要求创业者扎根更底层的创新,将一些核心零部件的供应从海外改自研,并结合本土创新的手术应用进行开发,才不至于在手术机器人的浪潮下被洗牌。我们会更看重创业公司围绕术式创新、拓展覆盖更多适应症的能力。这个领域一定还是会跑出来几家。”

本文来自微信公众号:猎云精选(ID:lieyunjingxuan),作者:孙媛