本文来自微信公众号:麦教授随笔(ID:profmikezhang),作者:Michael 麦教授,原文标题:《科学的理解巴菲特、索罗斯、林奇和格罗斯的投资风格》,头图来自:视觉中国

刚刚过去的这一年中,发生了很多不可预见的重大事件,近年来鲜有先例。

这一年,诺贝尔经济学奖颁给了金融危机的研究者。“危机”一词频频被提及,Polycrisis(多重危机)成为流行热词,用来形容当前种种经济与非经济事件冲击下错综复杂的情况。“Permacrisis”(长久危机)一词也被《柯林斯词典》选为2022年度词汇。

“悲观者正确,乐观者前行”。市场的每一次震荡和波动,都是对投资者的考验。往前看,未来依旧被不确定性的迷雾笼罩着,对未知的恐慌与不安让一部分人或停滞不前错失良机,或行差踏错铩羽而归;也让一部分人坚定信心谋定而后动,进而从市场中获利。

回顾过去,历史上市场有过许多动荡和危机的时刻,但依旧诞生了一些经过危机淬炼的伟大投资者。或许从下面这四位经久不衰的投资巨星身上,从他们成功的投资经验和哲学中,能够得到一些启示。

《Superstar Investors》[1]是AQR曾经发布的一篇论文,研究者们试图用因子(factor)或风格(style)投资来解释巴菲特、索罗斯、林奇和格罗斯的投资表现,以确定他们的智慧是否可以系统化,将他们的理念广泛应用时是否仍然能够产生alpha。

一、伯克希尔·哈撒韦:价值、质量、低风险(和杠杆)

“无论我们谈论的是袜子还是股票,我都喜欢在打折时购买优质商品。”

——沃伦·巴菲特,2008年伯克希尔·哈撒韦公司年报

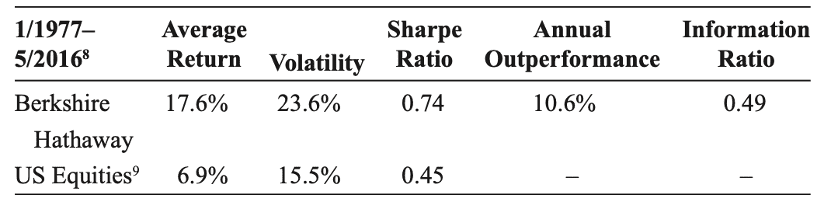

研究选取了伯克希尔·哈撒韦(以下简称BRK)在1977年1月至2016年5月期间的业绩表现。

通过分析发现,尽管BRK在这期间的平均年回报率远高于美股(17.6%vs6.9%),但它的波动率也更高。对波动率进行调整后,BRK的夏普比率为0.74,而美股的夏普比率为0.45。

BRK对传统风险因子也产生了显著的alpha。然而,当控制了巴菲特在其著作中描述的一些投资风格因子时,这种alpha在统计上就变得不显著了。所以,这里的“巴菲特因子”是:

市场(Market):来自Kenneth French数据库的美股市场因子;

价值(Value):来自Kenneth French数据库的HML(High-Minus-Low)因子;

低风险(Low-Risk):AQR数据库中的“Betting-Against-Beta”(BAB)因子;

质量(Quality):AQR数据库中的“Quality-Minus-Junk”(QMJ)因子。

将这些因子进行回归,结果如下表所示:

每一个“巴菲特因子”在统计上都是显著的(即t值都大于2),表明这些投资风格因子都在BRK的成功中发挥了作用。

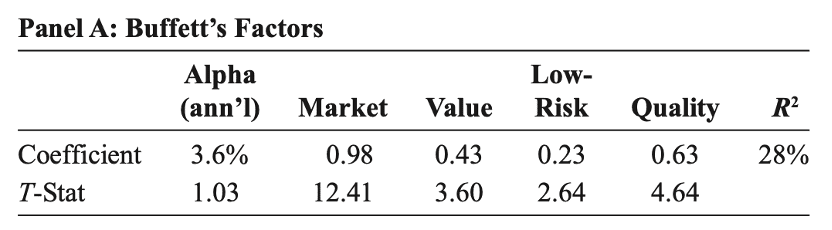

为了进一步说明每种因子的重要程度,可以参考基于回归结果的归因分析。

伯克希尔·哈撒韦之所以能够获得高出市场的超额回报,方法之一是通过其保险业务获得廉价的杠杆,使其能够获得比大多数传统投资者更多的此类风格敞口。

另外,由于过去的40年里,BRK的股票市场敞口(或者说beta)已经下降了(这意味着股票风险溢价带来的回报减少),但beta在下跌的过程中存在着较大的波动,这就引出了一个有趣的问题:“策略性市场敞口”(tactical market exposure)是否是BRK的一个额外的回报来源?

换句话说,BRK长期以来优异的业绩表现是否与市场择时有关?为此,可以引入了一个“策略性beta”(tactical beta)来验证这个问题。当市场表现良好/不佳时,这个策略性beta值较高/较低,将意味着把握市场时机的能力。数据显示,市场敞口的变化与市场收益之间没有任何明显的关联。

这就表明,BRK长期亮眼的业绩记录,可能与市场择时的关系不大,更多的是与回报丰厚的投资风格因子有关。

二、PIMCO总回报基金:高收益信贷,短久期,做空波动率

“从技术层面上来讲,我/我们公司倾向于做空波动率并以多种形式赚取‘利差’,包括通过期权和期货、抵押贷款市场提前偿付风险,以及采用子弹策略而不是收益率低的哑铃策略等。在较长的时间内,这些做法获得了奖赏。”

——比尔·格罗斯,《Investment Outlooks》,2013年4月

PIMCO总回报基金(以下简称TRF)可以说是全球最负盛名的债券基金。自1987年TRF成立以来,比尔·格罗斯一直是该基金的掌门人,直到2014年他才离开PIMCO。

格罗斯在其拥有众多读者的著作《Investment Outlooks》中,描述了TRF表现优于市场的策略,这种策略包括整合多种收益来源,以及尝试把握时机。

对于前者,其中许多收益来源是不同形式的套利交易。许多债券经理将其简单地概括为“持有短期BBB债券”,这是几十年来广为人知的策略。尽管TRF的实际持有范围要广得多(包括抵押贷款、通胀挂钩债和新兴市场债)。

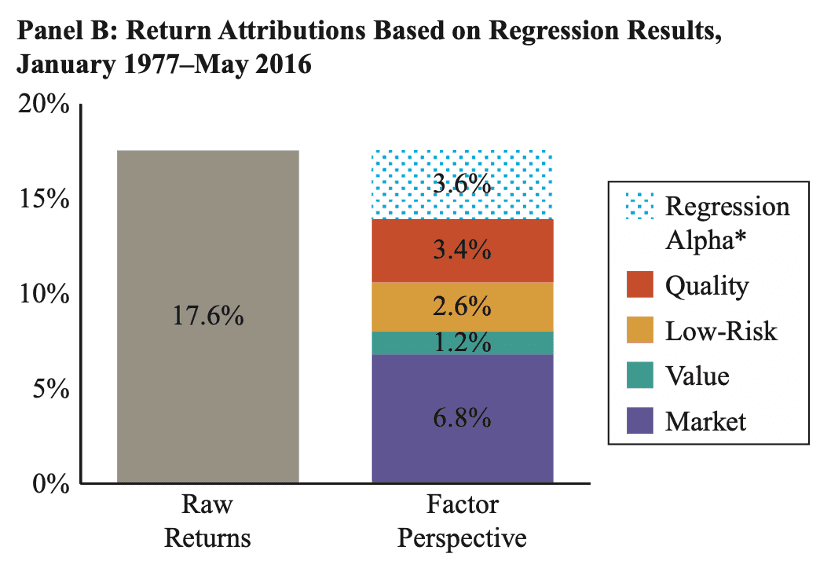

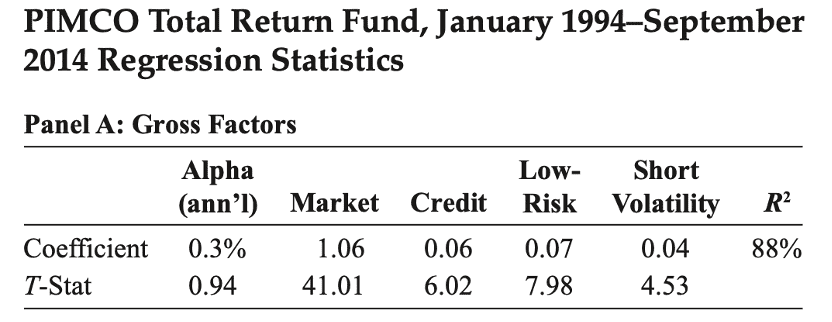

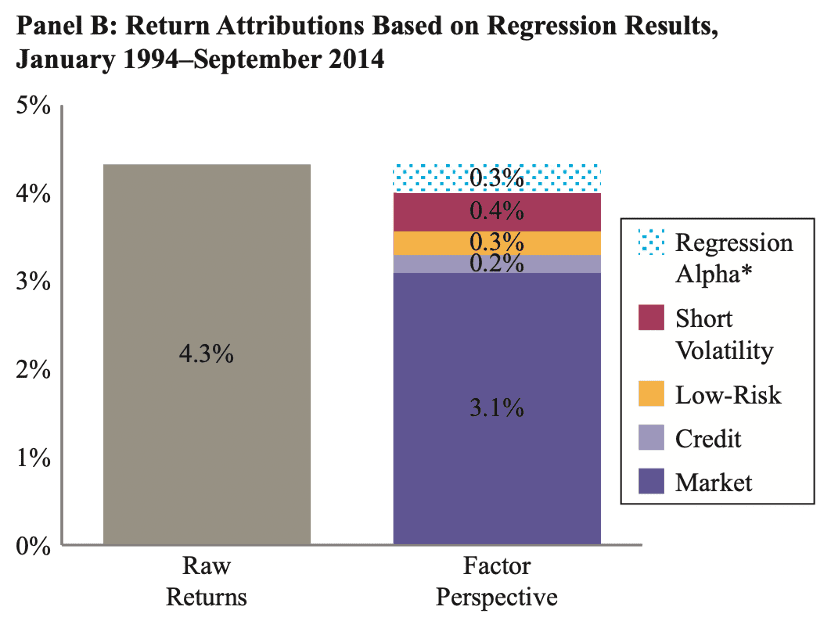

但研究发现,TRF的平均超额收益的很大一部分可以用短久期债券的敞口(利用衍生品达到与基准Barclay’s US Aggregate(巴克莱美国综合债券指数)类似的久期)以及承担信贷风险来解释。

另一个超额收益来源则是:做空波动率。总的来说,就是通过做空固定收益期权来获取波动率的风险溢价。

因此,用来解释TRF平均回报的四个因子为:

市场(Market):巴克莱美国综合债券指数;

信用(Credit):5年期美国高收益CDX指数;

低风险(Low-Risk):做多2年期和5年期,相对于做空10年期和30年期美国债券期货的期限中性因子;

做空波动率(Short Volatility):卖出1个月、30-delta strangles的10年期国债期货。

回归结果显示,这些因子可以解释大部分的平均收益,每个因子在统计上都有显著的敞口。

值得注意的是,对TRF敞口上的分析没有包含任何时间变化。这意味着,策略性择时(tactical timing)对TRF成功的重要性可能比许多投资者想象的要小。

然而,TRF也以对市场时机有着准确的把握而著称,例如对美国国债久期(有时是美元走势)策略性择时,以及PIMCO的大量研究都集中在长周期和短周期押注上。

研究还发现,“beta择时”的成功好坏参半:当涉及到基准的择时敞口时(这里为久期择时),市场择时和基准表现亮眼/不佳之间没有相关性。

换言之,久期择时(虽然是TRF的一个特点)平均而言似乎也并没有增加多少价值。相比之下,信贷择时可能更具附加价值。具体来说,TRF在金融危机后(信贷表现良好的时期)增加了对信贷溢价的敞口。

三、量子基金:小盘股、(无处不在的)趋势和基本货币交易

“我们试图捕捉早期的新趋势以及后期的趋势逆转。因此,我们倾向于稳定市场,而不是扰乱市场。我们这样做不是为了公共服务。这就是我们赚钱的风格。”

——乔治·索罗斯

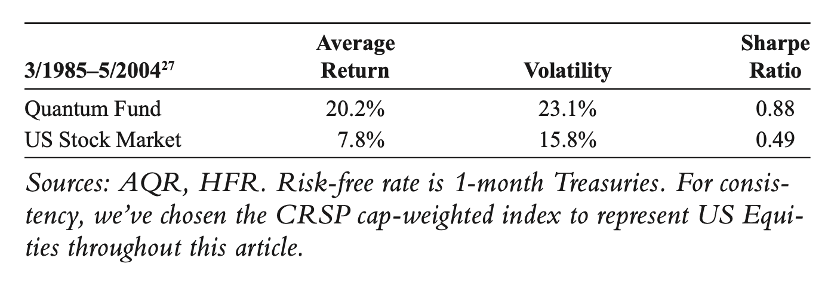

乔治·索罗斯是最早的一批对冲基金经理,也可以说是有史以来最成功的对冲基金经理之一。他专注于全球宏观战略,尤其以货币交易而闻名。

索罗斯最成功的基金之一是量子基金(Quantum Fund),该基金最为著名的事件是1992年英国货币危机期间卖空英镑,该交易获利约10亿美元,并使得索罗斯被称为“让英格兰银行破产的人”。

索罗斯还因发展繁荣/萧条周期和反身性理论(Reflexivity)而闻名,该理论基于价格和基本面之间的负反馈和正反馈(强调自我加强的正反馈的作用)。

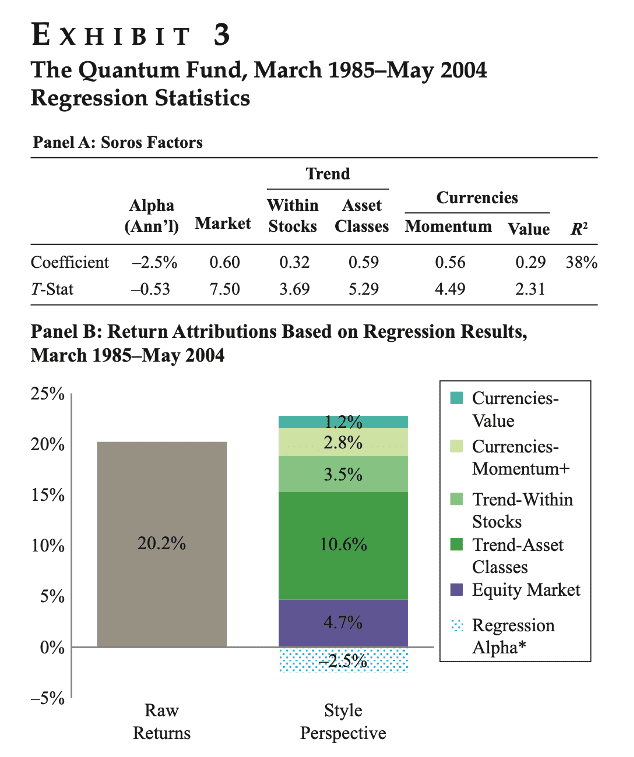

鉴于他对趋势和货币的关注,研究中的“量子基金因子”是:

市场(Market):来自Kenneth French的数据库的美国股票市场因素;

趋势(Trend):

股票方面,来自Kenneth French数据库中的UMD因子;

宏观资产类别中,来自AQR数据库的时间序列动量(TSMOM)因子;

货币(Currencies)

动量(Momentum):使用跟踪1年期的股市动量,适用于G10货币;

价值(Value):购买力平价应用于G10 markets。

同样用这些因子进行回归分析和收益归因。

结果显示,趋势/动量因子对于所选时期的平均回报具有很大的贡献。

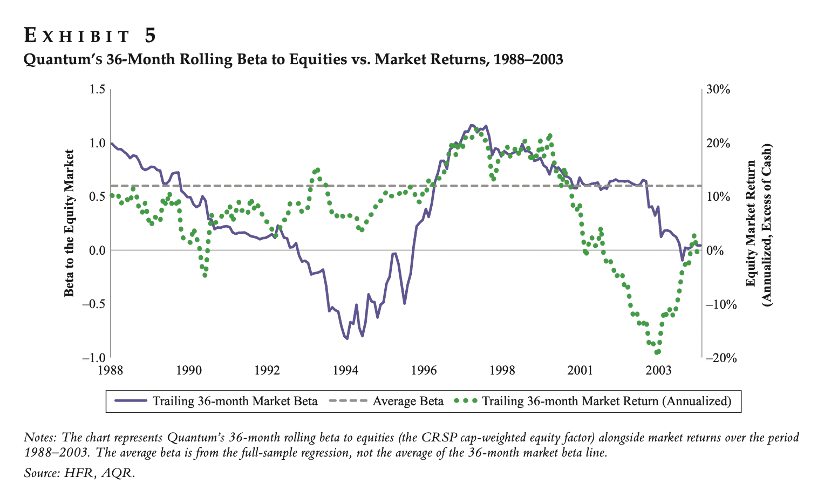

通常情况下,对冲基金经理都偏向于做多股票,索罗斯也不例外。量子基金在这20年里的平均市场beta系数为0.6。然而,在这个平均数附近,beta系数有着较大差异,如下图所示:

从图中rolling beta(紫线)和同期市场回报(绿点)的变化情况来看,20世纪90年代初减少市场敞口的决定似乎降低了价值(因为这一时期的股票市场取得了正收益),而增加市场敞口的决定似乎在20世纪90年代末科技泡沫期间起到了积极作用。在20年的样本中,“策略性beta”和回报之间存在正相关关系,这表明索罗斯能够通过市场择时提高alpha。

四、麦哲伦基金:小盘股、动量,以及很高的Alpha

“25年后的彼得·林奇:不仅仅是‘投资于你所熟知的东西’。这位昔日的共同基金摇滚明星表示,这条著名的建议并没有看上去那么简单。”

——Chana R. Schoenberger(2015)《华尔街日报》,2015年12月6日

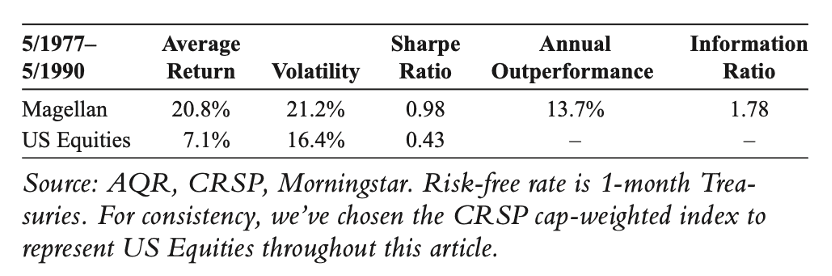

1977年5月至1990年5月,彼得·林奇执掌富达麦哲伦基金(Fidelity’s Magellan Fund)。在此期间,共同基金从约2000万美元增长至140亿美元(同时考虑回报和资金流入),并实现了平均高于现金收益21%的佳绩(而同期股市的超额收益为7%)。

林奇也像前面提到的其他投资巨星一样,公开了自己的投资理念,并就此撰写了多本著作。相比之下,他的投资投资哲学并不像其他人那么简约:他为不同类别的公司制定了不同的清单,这使得通过广泛的因子评估麦哲伦基金过往的业绩变得更加困难(可能相关性也没那么高)。

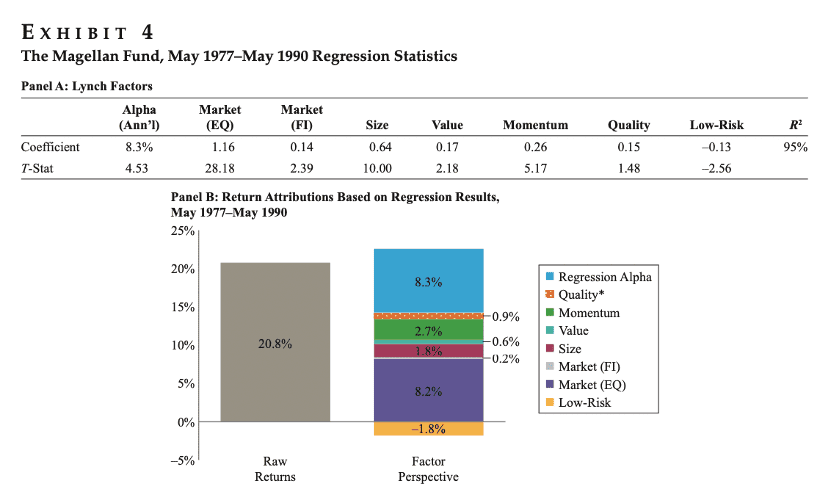

因此,研究者选用了一些学术界最为常用的因子作为“林奇因子”,其分别是:

市场(Market):Kenneth French数据库中的美股因子和巴克莱美国综合债券指数;

规模(Size):Kenneth French数据库中的SMB因子;

价值(Value):Kenneth French数据库中的HML因子;

动量(Momentum):Kenneth French数据库中的UMD因子;

质量(Quality):AQR数据库中的QMJ因子;

低风险(Low-Risk):AQR数据库中的BAB因子。

如图所示,麦哲伦基金的优异表现似乎部分来自于承担了比市场更大的风险,以及获得了小盘股和动量溢价。另外还有一些价值溢价的敞口,但规模较小。

虽然质量(quality)溢价的敞口在统计学上并不显著(t统计量低于2),但作者认为,即使系统地应用,“质量”也是最复杂的投资风格因子之一,因此可能更难衡量。

所以,林奇一直以来的令人印象深刻的业绩似乎是在低风险溢价的敞口为负值的情况下实现的(这与巴菲特不同,后者利用了低风险溢价)。

鉴于麦哲伦基金回归和归因中令人瞩目的超过8%的alpha,自然会将市场择时作为超额收益的潜在来源。然而,研究的结果表明,择时的优势微乎其微(如果有的话)。这表明,与市场择时相比,选股才是麦哲伦基金成功的一个更重要的因素。

五、结论:向大师学习

“但我承认的一点是……我们所有人,甚至像巴菲特、索罗斯、福斯这样的老前辈,是的,我也是,都是在投资者可能经历的最有利的时期,最有吸引力的时期踏入这个领域的。自20世纪70年代初以来……一个投资者如果承担了边际风险,明智地利用了杠杆效应,并巧妙的避开了周期性的去杠杆化资产撤出潮,就可以(在某些情况下)获得‘伟大’的桂冠。”

——比尔·格罗斯,《Investment Outlook》,2013年4月

《Superstar Investors》的最后提出了三点结论。

首先,许多伟大投资者的成功,并不是运气或偶然,而是长期投资于历史上产生超额收益的投资风格的回报。

第二,文中分析的因子(或风格)在从固定收益投资组合到全球宏观对冲基金的许多情况下都是成功的。但对基金经理的选择有着明显的影响,也就是说,无论基金经理是基本面投资还是量化投资、是传统投资还是另类投资:投资者应了解哪些风格(如果有的话)是基金经理投资流程的一部分,并判断是否存在与这些风格相关的正预期回报。

第三,仅靠因子(或风格)不足以取得成功,还需要耐心、能力和长期的持之以恒。

无论跑赢市场的业绩是来自“alpha”还是“beta”,投资者如今都面临着传统资产类别得低预期回报。鉴于这些不利因素,任何额外的非市场收益来源都可能特别有价值。虽然历史上跑赢市场的主要方式是通过alpha或简单地承担更多风险,但投资者现在可以获得一系列其他风格的溢价;因此有可能通过多种途径获得长期成功。

正如《Superstar Investors》开头巴菲特的那句话:

“45年前,本·格雷厄姆教导我,在投资中,不一定要做出非凡的事情才能取得非凡的成就。”

最后,再用《伟大的博弈》中的一段话作为本篇的结尾:

“尽管有数不清的海难,人类依然扬帆出海,同样的道理,尽管有无数次金融危机,人们依然会进入这个市场中去,辛勤地买低卖高,怀着对美好未来的憧憬,将手里的资金投入到市场,去参与这场伟大的博弈。正是这样,通过参与这场伟大的博弈,人类在游戏规则内追逐自身利益的同时,推动着一只‘无形的手’——使这个世界变得更加富足,更加丰富多彩。”

[1] Brooks, Tsuji and Villalon,“Superstar investor”,Journal of Investing, 2019.

本文来自微信公众号:麦教授随笔(ID:profmikezhang),作者:Michael 麦教授