无论是南宁的房贷可延长至80岁,还是成都的90岁,其实都是变相的“接力贷”。但我们还应看到,真正给“贷款年限”设置终极限制的,不全是金融机构政策,更可能是肉眼不能看见的血亲关系。

你愿意还房贷到80岁吗?

“南宁房贷年龄期限可延长至80岁”的新闻,近日冲上了热搜。据报道,广西南宁一股份制银行从2月10日起,将个人住房按揭贷款年限从原来的70年调整至80年。所谓贷款年限,是指“贷款人年龄+贷款期限”之和。

换句话说,最长贷款期30年不变的前提下,50周岁的贷款人有望获批最长30年期的房贷,60周岁则最高可得20年的房贷,如此类推。

正当网友为“还贷到80岁”热议,成都某商业银行被证实已将最长贷款年限延长至90岁。据《成都日报》报道,这是一种名为“合力贷”的特色个贷产品,其中“还款人”一栏也要加上子女。

银行解释,该产品主要解决老年贷款购房者的常见痛点:由于年龄偏大,老年信贷申请者通常会受到贷款额度、期限等方面的限制。

实际上,这种“还贷到80岁”的情况在我国早有先例。2019年年初,杭州某银行规定个人住房按揭贷款最长可贷到80周岁,父母和子女可接力还款,即所谓的“接力贷”。

然而,哪怕有着“贷贷相传”的保障,长达30年的时间里,家庭或个人财务状况难免有起伏。

在四五十岁贷款买房,是一种什么的体验?如果年长的贷款人中途离世,余下的贷款将如何处理?我们试着从中外不同地区的“贷款年限”去寻找答案。

中国香港:楼价逐年涨,有人50岁才背上房贷

南宁的还贷到80岁,暂时还没有相关业务落地,但在寸金寸土的香港,人到中年才贷款买楼却大有人在。

本地媒体在2019年曾报道过一位黄先生的买房故事。黄先生50岁时购入一套两房单位,楼价688万港元,贷款510万港元,分30年期还清。他与太太两人的月收入合共超过6万港元,月供不算吃力。之前一家五口常年租房,每月房租1.6万港元,黄先生总觉得是在“帮房东供房”。

妨碍他们买房的因素,从来都是高昂的首付。夫妻二人存钱的速度,总赶不上香港楼价的涨幅。曾经有一次存够了首付,又因政策调整而不得不放弃。

有楼才有家,真的?/《上车家族》剧照

然而,黄先生50岁才开始供楼,意味着他要到80岁才能还清贷款。退休后收入减少,付不起月供又该怎么办?面对媒体的疑问,黄先生表示付不起月供就卖楼,搬去更远的地方,或换到小面积单位。

黄先生并非个例,香港一间按揭咨询公司曾统计贷款买房的客户年龄,发现有四成客户是在41岁至60岁之间,这种“大叔之龄买房”的现象正在成为常态。

日本:超长借贷期限,退休后继续操劳

如果你到日本旅游时碰到了七八十岁的司机和服务员,不要想当然地以为是他们太勤奋,更可能是他们的房贷没还清。

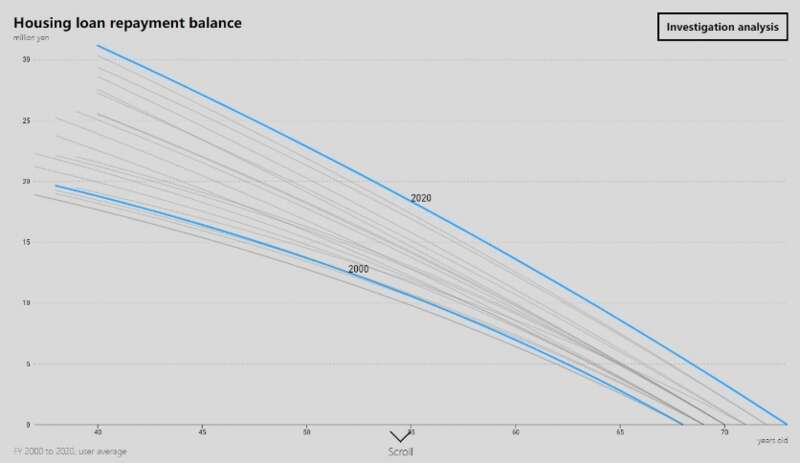

《日本经济新闻》比较了2000年至2020年期间的房贷数据,发现日本购房者还清全部房贷的平均年龄正在不断上升,已达到了73岁,创下了历史新高。

为了还房贷,很多老人退休后仍要从事兼职工作。根据日本房产中介的统计,65岁至69岁的老年人中,平均7人里有1人需要做兼职来贴补家用。

日本老人从事收银工作。/视觉中国

随着昭和泡沫的破裂,日本政府持续用低利率来刺激经济,目前,日本个人自住房贷的利率低至0.3%—0.5%之间。

那些目睹“土地神话”化为泡影的中年人,再次鼓起勇气“进场”,在更大年纪,借更多的钱,还更长的贷款。为了借到更高的额度,个别家庭甚至夫妻俩双双负债。

据统计,日本人在2003年初次申请房贷的平均年龄为37岁,贷款总额均值为1900万日元,到了2020年,这两个均值分别上升至40岁和3100万日元。

20年里,日本平均个人住房贷款总额明显增加。/Nikkei Asia

顺应这一潮流,日本有银行放宽房贷申请人的年龄限制。一般来说,日本房贷的最高期限是35年,预计信贷申请人80岁前还清,索尼银行则会放宽至85岁。

地方的宫崎银行,更是从2022年起将住房贷款最高期限提升至50年,“年龄+期限”加和高达92年,超过日本平均预期寿命。

人们原想着延长还款期,可减少月供压力,但未来并不总似预期。上涨的物业费、大小的楼宇翻修等额外费用,都能让“老房奴”们捉襟见肘。这些老年人要么在退休前节衣缩食提前还贷,要么70岁后为还贷继续操劳。

日本法律规定,房贷未还清的房产需征得贷款银行同意,方可进行出租。受传统观念的影响,日本人不喜欢二手房。楼龄超过10年的二手房,要想转手可比在中国香港困难多了。

法国:老年贷款难获批,保险也不好买

在法国,就算你拍着胸口说自己乐意供楼到80岁,政府和保险公司也不会爽快答应。

老年人往往被法国银行机构视为“高风险”客户。过去,为了获得贷款,有法国老人会在贷款申请者一栏加上子女的姓名。在审核时,法国信贷部门通常会看年纪最大的贷款申请人来判断,而非年纪最小的。

随着法国加速进入老龄化社会,以及离婚率上升,当地金融机构逐渐放宽老年人贷款业务。通常情况下,法国的贷款年限不超过75或80年(贷款年限=贷款人年龄+贷款期限,即贷款人预计到多少岁还清贷款)。

老人贷款的另一个阻力,来自保险公司。法国银行要求贷款者必须购买“房贷保险”。如果在偿还贷款期间,贷款人因死亡、意外事故或被解雇而无法偿还贷款,余下的贷款则由保险公司来承担。

在法国,优雅地老去并不容易。/《刺猬的优雅》剧照

贷款人年龄越大,保险公司会认为其“生病”或“失业”的风险越高,保费也就越高,甚至有可能拒保。

哪怕贷款人不介意多交保费,也可能贷不到款。按照法国金融监管机构的最新规定,法国银行发放贷款必须遵守税后收入35%的信贷杠杆,而且贷款期限不得超过25年。

法国收紧信贷条件旨在降低借款人过度负债的风险,但同时也限制了50岁以上人士获得贷款的机会。

英国:超过半数英国人,65岁后才能还清房贷

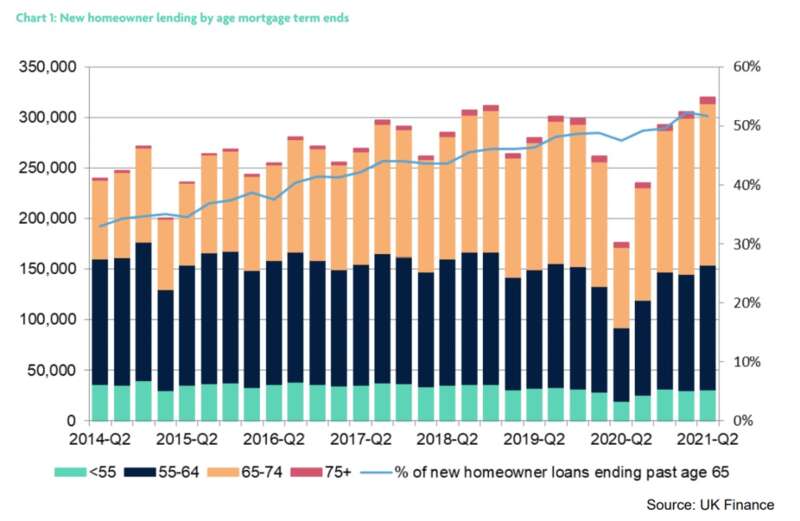

随着平均预期寿命增长和延迟退休,英国55岁以上人士的贷款需求持续增长。

自2014年起,老年贷款业务开始在英国流行,随后迎来连续5年的增长。受新冠疫情的影响,该业务短暂下跌后,在2021年回弹至有记录以来的最高位。

根据英国金融行业协会UK Finance的报告,预计申请人在65岁还清的新增房贷业务数量,占到2021年全英个人房贷的一半以上。

老年人撑起英国个人贷款业务。/UK Finance

当英国的个贷业务整体萎缩时,老年贷款这一细分市场却逆市增长,其中年过六旬的贷款者是这一细分市场增长的主要动力。

为了业务增长,英国银行对老年贷款者还算友好。自住房的贷款年限可达到80或85年,一般分为5—25年期。

贷款人的预计退休年龄减去现在的年龄,大致就是贷款可以贷到的最长期限。如果这个时间过短,则意味着月供过高,越难以通过银行在贷款支付能力的审核。

金融的本质是信用、杠杆与风险。尽管英国银行欲拓展新业务,但它们审核贷款时并不会忽略老年申请人自带的风险。

美国:没年龄限制,更看重还款能力

位于大洋彼岸的美国,对房贷申请者的最高年龄没有限制,但对还款能力有着较严格的要求。

在美国,任何金融机构都不能因年龄太大而拒绝人们的贷款申请。美国《公平信贷机会法》禁止贷款人在处理信贷业务时,基于种族、性别和年龄等的不同而对信贷申请人采取歧视待遇。

美国金融机构还会推出适合老年人的贷款计划,例如针对62岁以上老人的Reverse Mortgage,类似人们熟悉的“以房养老”,适合退休后想改善住房条件的老年家庭。

不过,根据美国消费者金融保护局的规定,借款人可根据申请人的还款能力评估,从而决定是否批出贷款。中老年申请者容易被质疑退休后,能否拥有稳定且足够的收入来偿还贷款。

《大空头》剧照

房贷的尽头,是亲人

看过中外多地的“贷款年限”情况,我们不难发现不同地区的贷款年限设置,与各自的老龄化程度、近年的经济调控政策和控制风险的法律法规等因素息息相关。

根据联合国发布的《2023年世界社会报告》,2021年全球65岁及以上人口为7.61亿人,到2050年这一数字将增加到16亿人,其中80岁以上的人口增长速度更快。一句话,人们的寿命正在延长。

无论是东亚、西欧还是北美地区,金融机构都在努力适应人口结构的变化,重新审视老年人的贷款需求,将贷款年限适当地延后5年至10年。

人类寿命在延长,老后烦恼也不少。/《爱》剧照

2003年,《中国人民银行关于进一步加强房地产信贷业务管理的通知》首次提出了个人住房贷款差别化管理,强调针对不同的购房者采取不同的住房信贷政策。对此,各家银行可以自行规定个人按揭贷款的年龄上限。

有房地产政策研究的专业人士表示,我国多家银行延长贷款年限,与正在试点的延迟退休政策方向相呼应,对年龄较大的购房者有一定促进作用。

在大趋势之下,我们也应看到文化与传统的重要影响。与欧美文化下的人们相比,东亚文化更容易将“房产”与“安居”联系到一块,因此也更愿意为一处房产背负几十年的债务。

回到中华文化的语境下,老年人之所以申请房贷,大多数还是为了孩子,帮助名下已有一套房的子女利用老人的购房名额,同时享受首次贷款的利率优惠。

无论是南宁的80岁,还是成都的90岁,其实都是变相的“接力贷”。多数中国家庭掏出六个钱包买一套房,父母、子女实际都是“共同还款人”,只是没把名字都写在“贷款申请表”上。

真正给“贷款年限”设置终极限制的,不全是金融机构政策,更可能是肉眼不能看见的血亲关系。