受中国对煤炭的庞大需求,蒙古国在2022年间实现了历史性的贸易顺差和出口额;在新的一年间,这一势头似乎将会继续。

2022年2月13日,蒙古国公布了1月最新的进出口数据:蒙古对华出口同比增长了155%,达9.3亿美元(约合63亿元人民币);而煤炭出口总额更是增长了300%,达5.7亿美元(约合39亿元人民币)。蒙古整体的贸易顺差达3.9亿美元(约合27亿元人民币),出口总额增长100%,达10.8亿美元(约合73亿元人民币),中国占其中的86.4%。

对于中国来说,这一点贸易额可以说是微乎其微,低于大多数县的GDP;但是,在蒙古,与华贸易是举足轻重的。如果中国的消费欲望没有猛增,而仅是与去年持平,那么蒙古国的贸易顺差就彻底不复存在。实际上,在2021年间,对华煤炭出口额占蒙古GDP的36%。

不过,高度依赖中国的现状,在蒙古国内是个高度具有争议的话题。去年12月,蒙古就曾爆发与中国煤炭贸易相关的示威,迫使蒙古政府展开了一系列调查,甚至终止与中国企业的煤炭直销协议。尽管1月蒙古对华煤炭出口同比高增,但是环比上个月却经历了显著的回落。蒙古难道已经赚够了中国的钱?

炼焦煤进口的外交风云

能源利益,是20世纪下半叶许多外交乃至军事冲突的共同点,在21世纪仍是如此。

占蒙古出口份额最大的是烟煤。1月,蒙古对华出口额中的59.4%是烟煤。烟煤可分为长焰煤、气煤、肥煤、炼焦煤、瘦煤和贫煤等。对于中国来说,意义最大的是炼焦煤,在2022年间占所有蒙古煤炭进口的82%重量和90%金额。

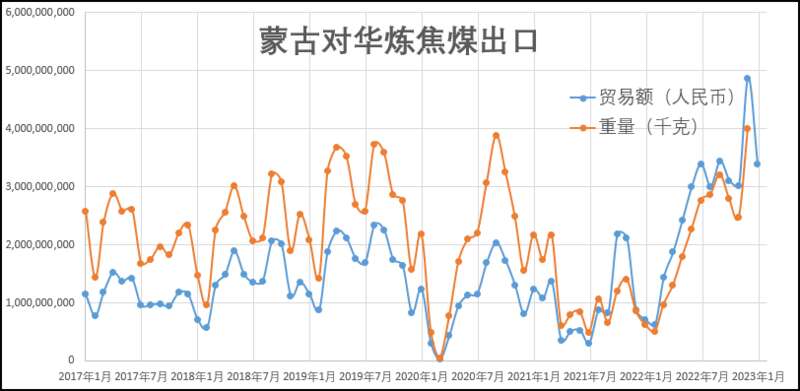

2017年至今的蒙古对华炼焦煤出口金额与重量(观察者网绘制)

炼焦煤具有一定粘结性,在室式焦炉炼焦条件下可以结焦,主要用于制造钢材。目前,中国的保供稳价政策主要针对民生关联度高的动力煤,而不是焦煤。因此,动力煤价受政府制定的价格区间的影响,而焦煤的价格则更加由市场机制所决定。

据国家能源局,2008年的经济危机,是中国煤炭市场的关键转折点。许多亚太主要煤炭消费国需求锐减,而中国的能源需求不减反增;在国际煤价下跌,国内需求持续上升的情况下,南方沿海电厂购买国际煤炭的成本低于从国内购买。自2009年,中国就一直是煤炭净进口国。

中国煤炭和炼焦煤产量都遥遥领先,占全世界大约50%。对于能源保供端来说,国内产量基本可以满足需求量;在2022年,中国仅5%的动力煤来自进口。然而,中国大约10%的炼焦煤依赖进口。虽然中国炼焦煤种类资源充足,但是主焦煤资源相对紧缺,尤其是低硫优质主焦煤,随着不断的开采逐年减少,导致部分主焦煤供应仍需依赖进口,尤其沿海地区钢厂焦化厂使用度较高。目前,进口主焦煤占国内主焦煤总供应量的30%左右。

澳大利亚的炼焦煤储量虽然仅占全球总储量的2%,但是却占全球产量的22%。这是因为澳大利亚炼焦煤的煤质较好,主要有低灰、低硫、高反应后强度等优点。澳大利亚生产的炼焦煤超过七成用于出口,在新冠疫情前占全球炼焦煤贸易量的一半;由于中国自产的炼焦煤大多数不在国际市场流通,因此炼焦煤的国际贸易普遍采用澳大利亚焦煤分类指标。

不过,在2020年,由于澳大利亚政府高调要求“调查新冠的‘中国起源’”,并发表和采取一系列对华不友好的言论和举措,两国关系急转而下。实际上,中澳关系此前就有恶化的迹象,但是2020年成为了“最后一根稻草”,使得中国下定决心暂停从澳大利亚进口大部分商品,包括煤炭。

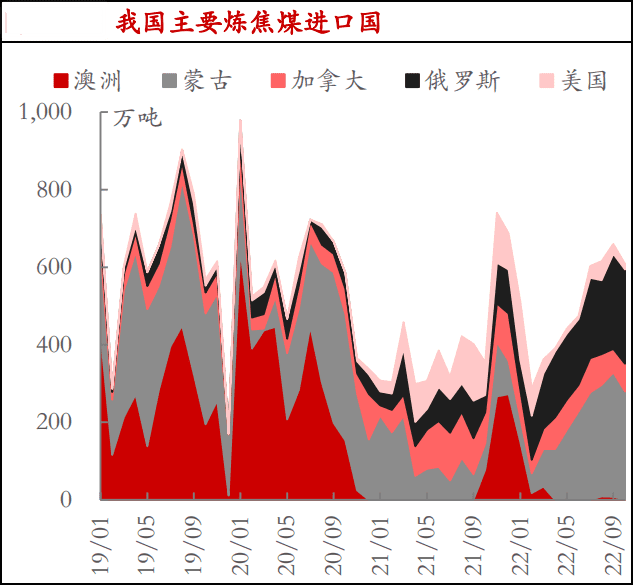

此举使得中国炼焦煤进口量从2020年的7256万吨下滑至5470万吨。原本的“老二”蒙古,成为了中国最大炼焦煤供应国。

中国主要炼焦煤进口国(图源:东证期货)

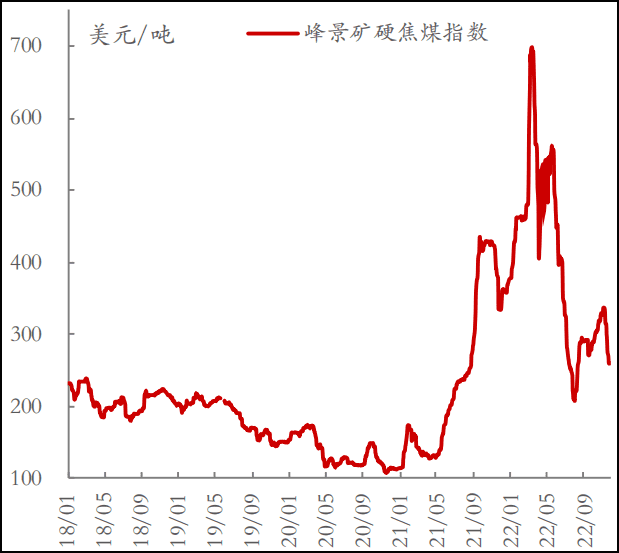

恰好在过去两年,随着部分国家的经济复苏所产生的消费需求强势反弹,全球爆发了数十年未有的能源危机;俄乌冲突的爆发,使得能源局势雪上加霜。受大环境能源紧缺的影响,煤炭价格也升至十余年内的新高。

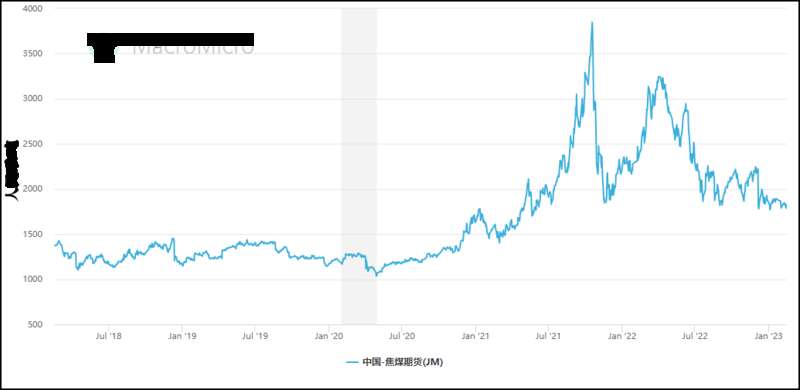

中国的煤炭价格较国际市场更为稳定。总体而言,中国大多数煤炭都是自供自销,受国际能源市场的影响相对较小,后者可以被视为中国煤价的“底线”,毕竟中国是全球能源市场的结构性消费者,无法长期获取低于市场价的煤炭。当国际炼焦煤价在2022年2月升至每吨700美元(约合当时的4400元人民币)时,国内炼焦煤期货价格也升至这一价位;然而,当国际炼焦煤价格在2020年达到最低点每吨100美元(约合当时的700元人民币)时,国内炼焦煤价还是高于每吨1000元。

中国焦煤价格(图源:财经M平方)

同期国际焦煤价格(图源:东证期货)

对蒙古来说,虽然地理决定中国必然是自己的大客户,但是与中国开展长期合作显然不是吃亏的买卖。实际上,蒙古去年出口的煤炭量不及疫情前的2019年,但仍然依靠较高的价格而获得了历史性的收益。

这段时间内,对蒙古出口煤炭影响最大的,是新冠疫情导致的交通阻碍。蒙古国内铁路建设依然匮乏,而仅有的几条铁路大多是在苏联的帮助下修建的,因此采用了苏联的轨距,无法与中国直通铁路。因此,蒙古对华煤炭出口要么需要卡车远距离运载,要么需要在双方边境线通过卡车转运。卡车司机跨境过程受到两国防疫政策的影响,限制了两国贸易。

不过,随着中蒙相继调整防疫政策,两国的双边贸易引来了进一步发展的机遇。在2022年9月,蒙古从最大煤矿修通往中蒙边境的重载铁路通车,每年最多可增加蒙古煤炭出口量4千万吨。11月,塔本陶勒盖至宗巴彦铁路建成通车,中蒙进出口货物能力再次增加2000万吨。

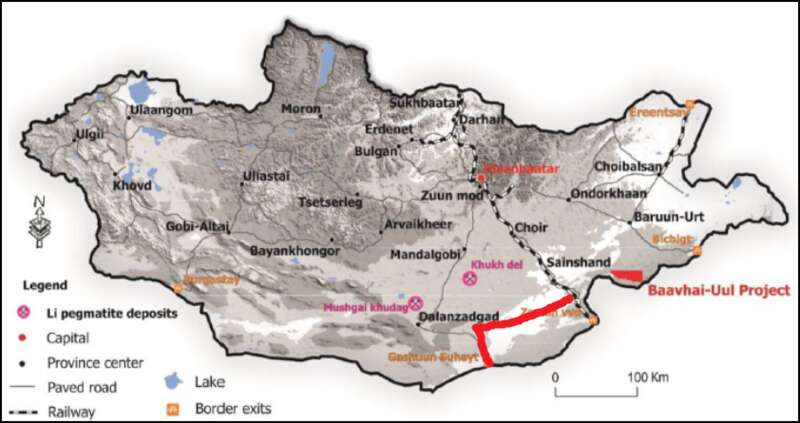

蒙古铁路地图(黑白线为原铁路,红线为2022年新建铁路线路)

蒙古不想卖了?

此时本应是中蒙贸易的最盛时期。然而,创下历史性贸易收入的蒙古人却“不干了”。

2022年12月4日,蒙古首都首都乌兰巴托爆发了大规模示威,数千人聚集在蒙古国中央政府、议会等政府机构前的广场上,要求政府惩戒煤炭出口中的贪腐官员。

蒙古历史性的贸易收入,大多数并没有惠及普通民众。受全球通胀危机,加之新冠疫情和俄乌冲突对贸易的影响,蒙古的通胀率达到15.2%,使得多数民众的生活质量实质性下降了。

在这一背景下,蒙古反贪局11月中旬宣布,包括国有煤矿公司珍宝塔本陶勒盖公司(Erdenes Tavantolgoy)首席执行官在内的30多名官员,因为涉嫌贪污而接受调查。同月,蒙古国会议员托密德在议会新闻发布会上表示:“自2013年以来,640万吨煤炭没有被蒙古国海关官员登记,却出现在中国海关总署记录上。”这引起了蒙古国内多方怀疑,部分官员是否利用职权之便将煤炭偷偷运往中国,以获取非法利润。

对于经济高度依赖对华煤炭出口的蒙古来说,这些指控无疑触及了“国本”,与全国各界的利益息息相关。12月5日,抗议者还一度试图闯入乌兰巴托的政府宫,迫使蒙古总理罗布森那木斯莱·奥云额尔登次日与抗议者见面,承诺及时解决煤炭盗窃问题。

此后,蒙古政府扩大了调查范围,公开了塔本陶勒盖公司所有的合同,并披露了运输该煤矿煤炭的25000名卡车司机的详细信息。12月中旬,示威逐渐得以平息。

示威游行现场(图片:蒙通社)

蒙古的举动并没有就此结束。调查结果显示,塔本陶勒盖公司通过在同中方的煤炭交易中,使用“账外交易”的方式实现资金贪污与煤炭盗窃活动。该公司随后宣布,从2月开始,单方面终止和中国买家签署的直接销售协议,该公司的煤炭将在蒙古国证券交易所进行拍卖;在2月9日的首拍上,成交价格较现在的蒙煤现货价格每吨小涨了15~20元。此外,其他蒙古国煤炭企业的对华出口,也不再按照此前的坑口价出售,而是改为边境价结算。

对此,中国回应说,中国理解蒙古的做法,但不应是这种轻率的“通知”,而应该经过双方协商后再下定义。中国对此事态度明确:蒙方的错,不该由中国来买单。

实际上,长期以来,蒙古国内就一直存有质疑与华拓展贸易联系的声音。随着两国经贸往来日益密切,蒙古人与中国人的往来增加,这即提供了沟通的机遇,也增加了排斥心态的空间。作为一个小国,蒙古社会对于潜在文化流失较为敏感,与之当下往来最密切的中国成了部分蒙古人眼中的“威胁”;蒙古国内近年出现了多个针对中国的“新纳粹”组织,他们宣扬的“反对中资矿场”也与蒙古部分团体的利益不谋而合。

鉴于地理因素,蒙古与外界的贸易往来不是通过中国,就只能通过俄罗斯了。蒙古在去年4月与俄罗斯达成共识,俄方将允许蒙古利用自己的铁路和港口设施绕过中国,直接出口煤炭。不过,标普咨询分析认为,俄罗斯自身也在试图将煤炭出口转向东亚的港口,短期内估计没有多余的运载量匀给蒙古。

除此之外,蒙古也有经济学家担心,近年大笔资金的流入可能会引起货币升值、资产通胀,一方面因所谓的“荷兰病”打击其他产业的收益,另一方面加剧通胀,变相使得普通民众的生活更加艰难;蒙古国内收益分配问题,是不可忽视的一个背景因素。

沙利文会见蒙古国家安全委员会秘书(图源:蒙通社)

那么,示威者的质疑有没有道理呢?

在示威爆发后,两国海关公布的数据似乎依然出入较大;截至发稿,中国海关总署的最新进出口数据是2022年12月的。蒙古海关12月公布的数据显示对华出口了440万吨煤炭,其中基本100%为烟煤。中国海关总署没有“烟煤”这一类别,而是进行了进一步细分。据海关总署数据,中国12月从蒙古进口了400万吨炼焦煤、69万吨其他烟煤、4.9万吨褐煤和24万吨其他煤。无论如何归纳分类,似乎都找不出相互对应的数据;如果直接将中国煤炭进口数量相加,似乎就凭空多出了将近50万吨煤炭。

这一现象似乎并不能被“清关需要时间”所合理解释。在2022年全年,蒙方数据显示对华出口了2800万吨煤炭,中方数据显示进口了3110万吨蒙古煤炭;2021年,蒙方数据显示对华出口了1400万吨煤炭,中方数据则显示进口了1640万吨煤炭;2020年,蒙方数据显示对华出口了2720万吨煤炭,中方数据则显示进口了2850万吨煤炭。在过去三年间,似乎共有680万吨蒙古煤炭“莫名其妙”地出现在中蒙边境,占双方煤炭贸易额的近10%。

不过,蒙古在过去三年间几乎所有剩余的煤炭出口都是销向韩国和新加坡,而中国则是主要的途径国;如果将蒙古剩余的煤炭出口加上,那就可以完全解释了“多出的”680万吨蒙古煤炭出口,甚至有60余万吨煤炭似乎没被中国“收到”,不过仅占双边煤炭贸易的1%,且可能是通过俄罗斯转运。

换句话说,中蒙两国海关数据的不一致,可能只是统计口径区别。

中国蒙煤进口数据

蒙古对华煤炭出口数据

差距

蒙古总煤炭出口数据

差距

2020年

2850万吨

2720万吨

-130万吨

2870万吨

+20万吨

2021年

1640万吨

1400万吨

-240万吨

1610万吨

-30万吨

2022年

3110万吨

2800万吨

-310万吨

3180万吨

+70万吨

总量

7600万吨

6920万吨

-680万吨

7660万吨

+60万

中蒙煤炭进出口数据

蒙古示威者提出的另一个疑点是两国煤炭贸易额上的出入,以及煤炭在蒙古国内每吨70美元(约合480元人民币)的价位,对华出口每吨160美元(约合1100元人民币)的价位和中国境内蒙煤每吨1900元的价位之间的差距。这一价格确实是国内目前最便宜的炼焦煤价位,较市场平均价低10%;蒙古的炼焦煤可直接露天开采,因此成本较低。

据观察者网此前报道,贸易额出入问题可能是因为双方货币对美元的贬值,以美元计价就会出现较大的差额。而煤炭在出口过程中,需要多次转运,且经手多方,在不同阶段价位不同不足为奇。当然,能源交易中的巨额利润,也显然为潜在贪腐提供了温床。

中国可四处比价

虽然蒙古政策的动荡给中国带来了一些不确定性,但随着中国逐渐修复与澳大利亚的关系,对蒙古煤炭的依赖正在降低。

自澳大利亚工党总理安东尼·阿尔巴尼斯(Anthony Albanese)2022年6月上任以来,中澳关系迅速回升。澳大利亚新政府多次表明,希望与中国修复关系的希望,扭转了前任政府“反华急先锋”的姿态;中国也表示,欢迎中澳关系出现的转机。

据外媒报道,中国宝武钢铁集团在春节前以每吨325美元的价格购买了8万吨的炼焦煤,成为两年多来中国首次购买澳大利亚炼焦煤,首批于2月10日抵达湛江。此外,另外两艘装载炼焦煤的煤船,也预计将在2月抵达中国。澳大利亚的炼焦煤,质量本身就要优于蒙古。

澳大利亚海波因特煤炭装载港口资料图

此外,中国也在迅速发展与俄罗斯的能源贸易。自俄乌冲突爆发以来,俄罗斯与其最大贸易伙伴欧盟的关系急转直下。8月,欧盟宣布对俄罗斯施加煤炭禁运,迫使俄罗斯寻找新的出口市场;俄罗斯对华出口的炼焦煤量从2021年的1074万吨升至2022年的2100万吨。俄罗斯的炼焦煤种类完备,且储量丰富,占全球的41%。

中国经济的转型也会在远期降低煤炭需求。为了实现2030年碳达峰的目标,中国将于同年实现钢产量达峰,大多国际分析人士认为中国应该能更早实现这一目标,这也将减轻中国对炼焦煤进口的依赖。

作为中国的近邻,蒙古占据了从中国经济发展获利的绝佳位置。不过,这并不意味着中国需要一直盯着同一贸易伙伴;过去几年恰好证明,在必要的时候,中国是可以找到新的贸易伙伴的。