本文来自微信公众号:每经头条 (ID:nbdtoutiao),作者:林姿辰,编辑:程鹏、董兴生、杜波,题图来自:视觉中国

近日(2月3日),国家医保局公布了一份对“建议将不孕不育治疗纳入免费医疗”的提案答复函(简称“提案答复函”),称将逐步把适宜的分娩镇痛和辅助生殖技术项目纳入医保基金支付范围,并鼓励中医医院开设优生优育门诊,提供不孕不育诊疗服务。

尽管这不是医保局首次表态,但该回复公布的时间,是在“2022年人口负增长”“部分地区生育登记取消结婚限制”等消息之后,敏锐的投资者已经嗅到了行业机会——最近一个交易日(2月3日),基因测序龙头贝瑞基因(SZ000710,股价13.33元,市值47.27亿元)上涨近5%,国内民营辅助生殖龙头锦欣生殖(HK01951,股价7.71港元,市值207.54亿港元)上涨0.92%。

但同样不容忽视的是,2022年,Wind辅助生殖板块指数跌幅为29.31%,10家已经发布年度业绩预告的板块公司中有一半业绩预亏。不仅如此,这些板块公司的股价,似乎总是在坐过山车。

行业指数上蹿下跳,一份文件撑起行业半年信心?

2022年,是辅助生殖利好政策频出的一年。其中,国家卫健委、民政部等17个部门发布的《关于进一步完善和落实积极生育支持措施的指导意见》明确提出,要指导地方综合考虑医保(含生育保险)基金可承受能力、相关技术规范性等因素,逐步将适宜的分娩镇痛和辅助生殖技术项目按程序纳入基金支付范围。2月3日,国家医保局公布的提案答复函再次提到该内容,相关消息又在全网刷屏。

事实上,在2023年春节后开工首周,“2022年国内人口自然增长率为-0.60‰”“四川生育登记取消结婚限制、取消数量限制”等热搜消息都指向了国内人口问题。

在二级市场,2023年元旦至今,Wind辅助生殖指数上涨10.03%,但辅助生殖赛道的投资并非“一路长虹”,反而时常有希望落空。如2022年2月,北京市医保局出台政策将16项辅助生殖技术项目纳入医保甲类报销范围,4月时又称“根据医疗保障待遇清单相关规定,按照国家医保局要求,北京市辅助生殖技术服务项目纳入医保支付范围工作暂缓执行”,随后Wind辅助生殖指数经历了长达数月的下跌。

直至2022年11月,杭州市和荆门市出台辅助生殖有关项目的专项补贴或项目报销政策,该指数才有所回升,但全年跌幅仍达29.31%。

另外,受疫情等因素影响,国内辅助生殖赛道公司的业绩表现并不理想。

Wind数据显示,目前已有10家辅助生殖板块上市公司发布2022年度业绩预告,其中一半的公司全年业绩亏损。具体来看,NIPT(无创产前检测)领域头部企业贝瑞基因预计归母净利润为-2亿元~-2.8亿元,亏损同比扩大80.48%~152.67%;康芝药业(SZ300086,股价6.77元,市值30.47亿元)预计归母净利润为-1.72亿元~-2.45亿元,同比由盈转亏;悦心健康(SZ002162,股价5.20元,市值48.18亿元)预计归母净利润为-2亿元至-2.8亿元,同比由盈转亏。

值得一提的是,康芝药业和悦心健康都是半道转入辅助生殖赛道,前者的的主营业务是儿童药,后者的主营业务是瓷砖销售,尽管辅助生殖政策发布时,两家公司的股价曾扶摇直上,但辅助生殖业务贡献的业绩不大。康芝药业还在2022年出售了两家IVF(试管婴儿技术)持牌医院。

龙头公司股价低迷,市场兑现卡在支付端

国信证券1月研报显示,根据沙利文数据,2018年,中国327家IVF持牌医疗机构进行了68.4万个取卵周期,平均每家2000个取卵周期。但实际上,只有32家机构的IVF取卵周期超过5000个。每年取卵周期超过1000个的机构占比不足20%。

这体现了辅助生殖行业竞争格局的高集中度——由于国内IVF牌照比较稀缺且价格高昂,持证医院的技术、声誉、业务正向循环需要多年积累,目前国内知名的辅助生殖医院较少,除了中信湘雅、北大三院等顶尖公立辅助生殖医疗机构,市场品牌效应最明显的是于2019年上市的“辅助生殖第一股”锦欣生殖。

而锦欣生殖也是康芝药业出售的两家IVF持牌医院的新主人。目前,公司境内业务已经拓展至深圳、武汉、香港等地,主要提供以IVF为代表的生殖科服务。境外业务,则已拓展至美国。

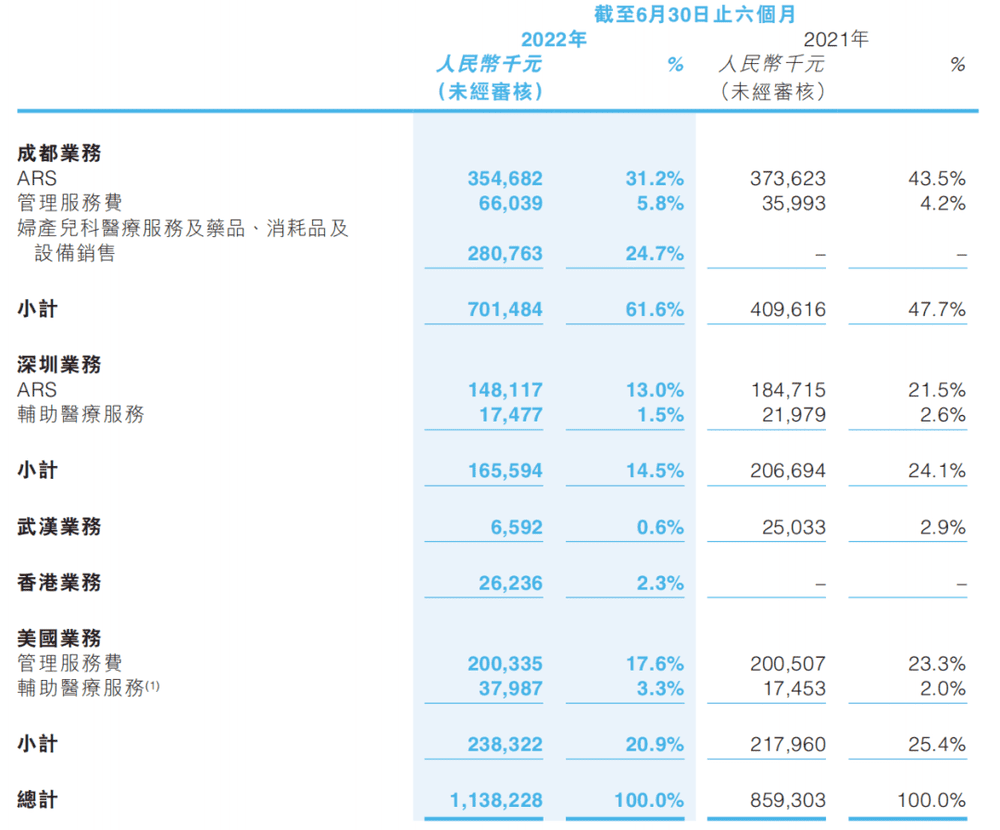

2022年上半年,公司实现收入约11.38亿元,同比增加32.5%;纯利约为1.88亿元,同比增加15.4%。其中,ARS(辅助生殖)的收入贡献为44.2%;美国业务的收入贡献为20.9%。

尽管太平洋证券研报显示,随着患者年龄结构变化、患者支付能力提升,预计到2030年国内IVF渗透率有望提升至27%(2016年该指标为10.2%,远低于日本同期56.1%的水平),但身处黄金赛道的锦欣生殖股价一直不尽如人意。

1月29日,《每日经济新闻》报道《辅助生殖,求子群体“最后一道希望” 业内人士:首次纳入医保堪称“破冰”,把蛋糕做大更重要》曾提到,高价一直是我国辅助生殖渗透率在低位徘徊的重要因素。

这也是市场屡次对“辅助生殖服务纳入医保”给出积极回应的原因,即通过医保支付提高患者对价格的承受能力,进而打开渗透率“天花板”。不过,定位于“保基本”的医保,目前对于辅助生殖支付的支持力度有限。当真正的支付大头仍要落到患者头上时,辅助生殖赛道只能是“看起来很美”。

而提案答复函中提到的生育支持药物,是一条更容易兑现的赛道。目前,用于试管婴儿的药费在总费用中占了大头,虽然溴隐亭、曲普瑞林、氯米芬等促排卵药品已被纳入医保支付范围,但都是进口药。未来,国产生育支持药物的市场空间值得期待。

本文来自微信公众号:每经头条 (ID:nbdtoutiao),作者:林姿辰,编辑:程鹏、董兴生、杜波