本文来自微信公众号:智造前研(ID:zhizao-qianyan),作者:孟祥威,原文标题:《2022 年汽车交通行业融资报告:568 起融资事件,累计融资金额近 2000 亿》,题图来自:视觉中国

(按照惯例未披露融资额的事件未统计金额。为了方便统计,我们对金额按照取中间数值的规则来计算——数百万融资取 300 万来计算;数千万融资取 3000 万来计算;另外,保守起见,近千万融资我们取 600 万来计算,近千万美元则取 600 万美元即 3600 万人民币来计算;千万级指 1000 万;近亿元指 6000 万;上亿元指的是 1 亿元。1港元=0.8元人民币;1欧元=7元人民币。融资时间以媒体披露时间计算。)

一、汽车交通行业全年概览

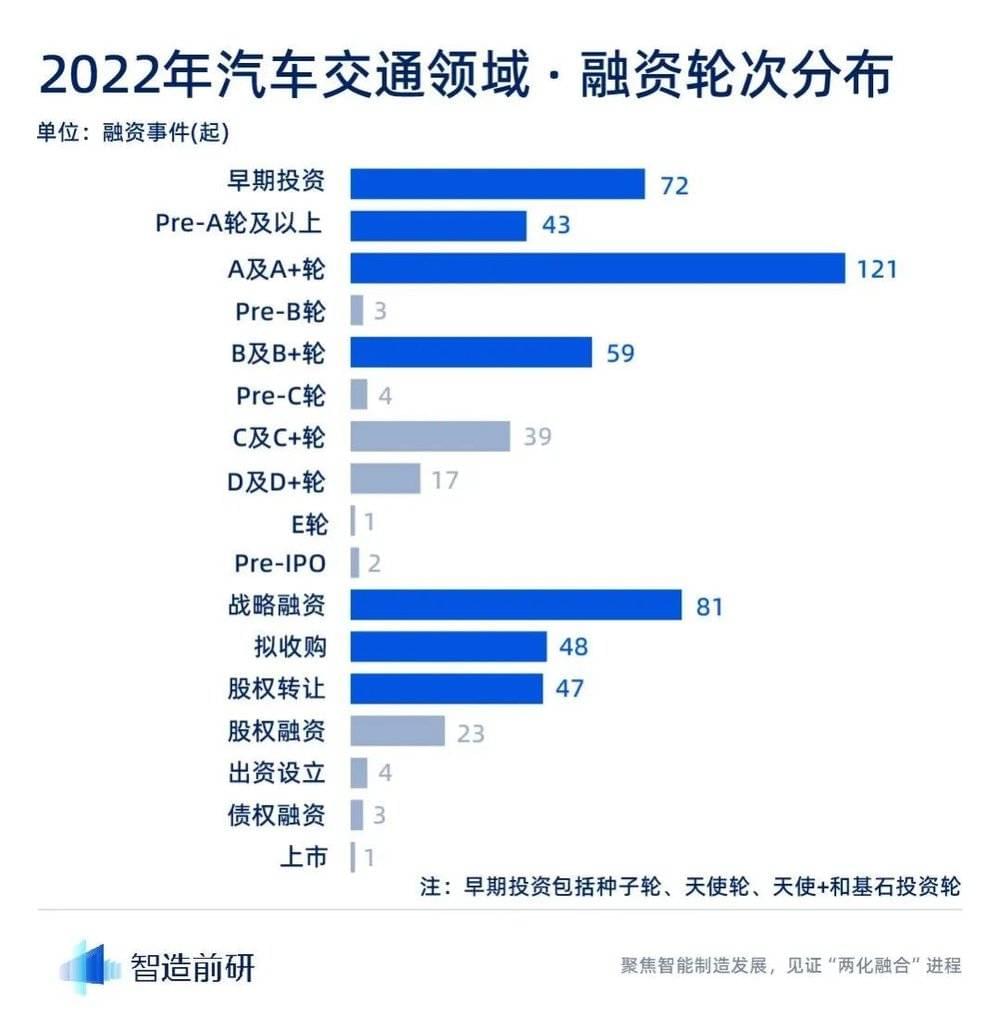

融资轮次方面,有超过 40% 的融资事件发生在 A 轮及之前的早期投资阶段,与往年不同的是,种子、天使轮等超前期融资的比例略有下降,Pre-A 及 A 轮的占比大幅上升至 28%,面对风云变幻的市场局势,生存能力更强且具有一定规模的项目更容易获得融资。

与早期融资平分秋色的,是战略融资及收购和股权转让。在出手的机构中不仅可以看到一汽、江淮、东风、上汽等老牌汽车厂商,也能看到蔚来、小米、阿波罗这样的造车新势力,他们无一不是大型的集团公司且拥有雄厚的资本实力,被投项目多为智能化方案及半导体产品供应商,在这些投资事件中我们也可以一窥行业巨头的产业链布局。

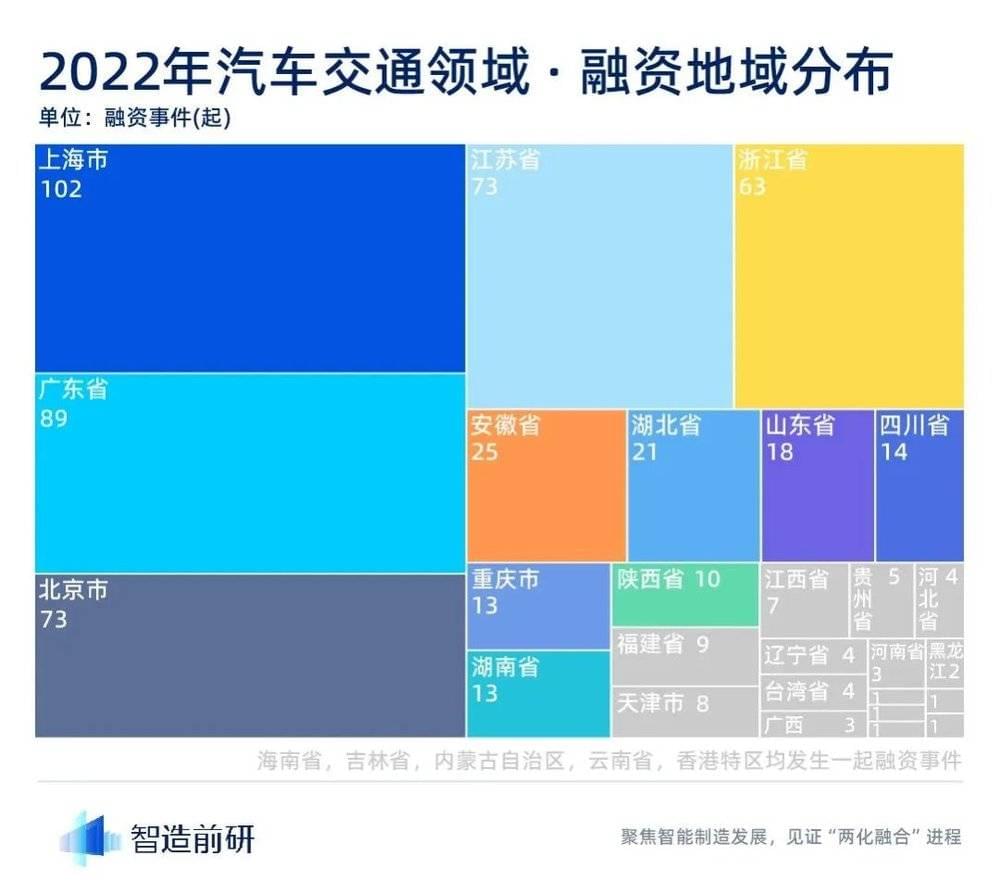

2022 年全国共有 27 个省市和自治区产生了融资事件,其中上海市得益于完善的供应链环境和独特的区位优势,以 102 起融资的数量拔得头筹,同为沿海发达地区的广东省紧随其后;北京和江苏同为 73 起融资,略低于广东并列第三;浙江以 63 起的数量位列第四,但仍然大幅领先于后续地区。

北京、上海两个超一线城市,及广东、江苏、浙江三个沿海大省共产生融资事件 400 起,占总融资数量的 70%。广大内陆地区在人才、生产工艺、进出口便利性方面并不占优势,在汽车交通领域难以形成规模化发展。

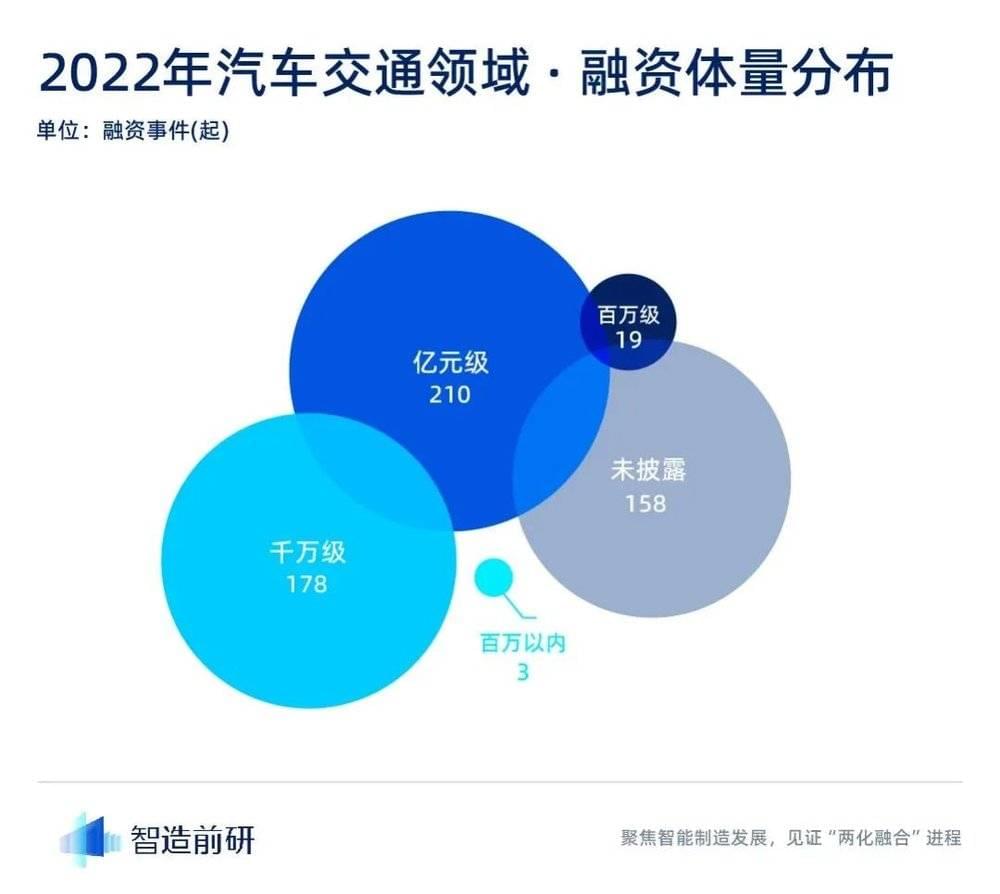

从融资体量上看,2022 年汽车交通行业共发生 210 起亿元及以上融资,占比达到 37%;千万级融资 178 起,占比 31%;百万级融资 19 起,占比为 3%;仅有 3 起融资金额在百万元以内。

与其他轻资产行业相比汽车交通领域多为大额融资,单轮融资过亿元人民币已经非常常见,这些企业的产品往往需要大量的研发投入才能获得较为理想的成果,对资本自身实力及所附资源的要求也相对较高。

二、热点细分赛道

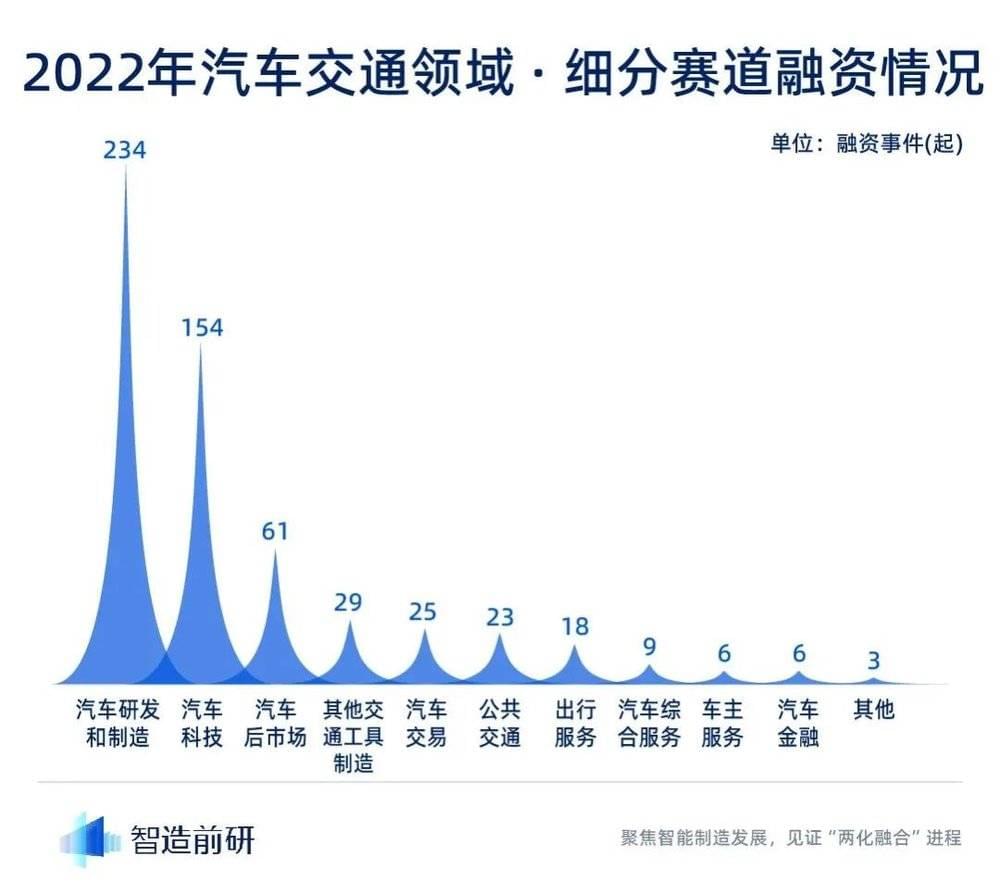

行业二级赛道方面,汽车整车研发及零部件生产制造企业完成了 234 起融资,位居热门赛道榜首,全年狂揽资金 1094.8 亿元,占总融资额的 60%。汽车科技类企业以 154 起的融资数量位居第二,他们多为自动驾驶、车辆网等智能解决方案供应商,与前面的汽车研发制造企业一起,占到总融资额的 74%。

值得一提的是,虽然早年热门的出行服务领域出现了大幅降温,但依然发生了一起 50 亿元的超大额融资,行业发展潜力不容小觑。

三、活跃资本动向

2022 年共有 1074 家投资机构加码汽车交通行业,其中有 9 家机构出手 7 次以上,且除同创伟业和蔚来资本外,均为国家政府部门或国企背景。这些机构虽然出手次数并不太多,但每次都掷地有声,排名第一的深创投(深圳市创新投资集团)所涉及的 11 起融资全部超过亿元,并多次领投甚至独投。剩余机构中,有 602 家出手超过 2 次,320 家机构出手超过 3 次。

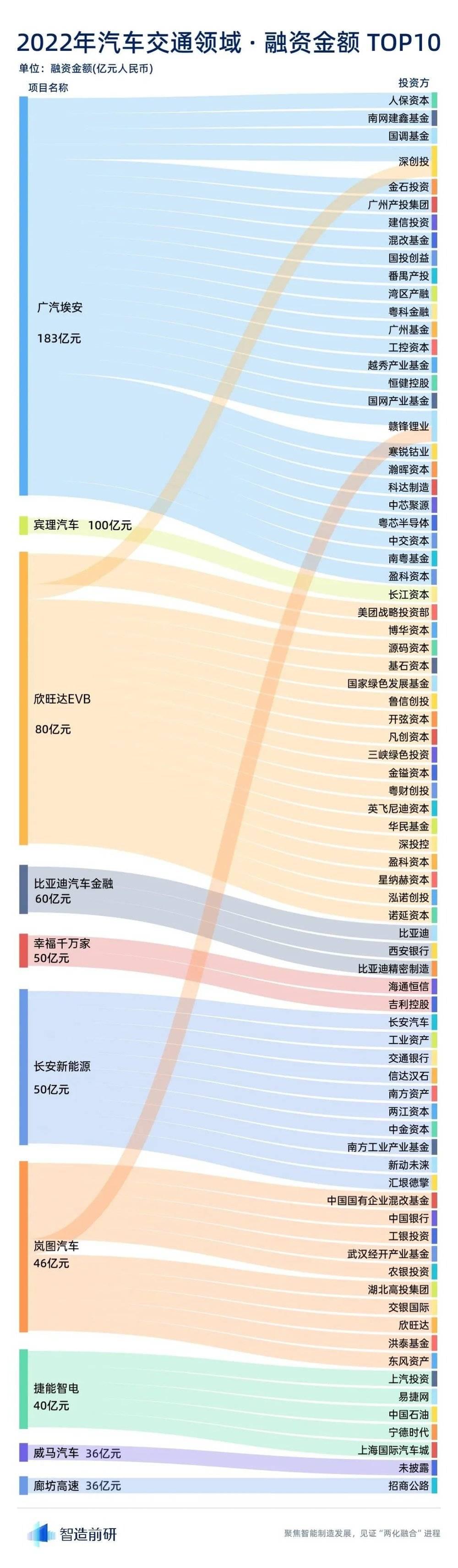

在 2022 年汽车交通行业单笔融资金额排名前 10 的事件里,汽车研发和制造企业占据 7 席且融资金额均超过 30 亿元,广汽埃安以高达 183 亿的融资金额当之无愧的拿下年度最大单笔融资,廊坊高速以 36 亿元的金额守住前 10 的大门,成为唯一上榜的基础设施类企业。位于重庆的出行运力服务商“幸福千万家”以 50 亿元的融资额领跑出行服务行业,或成为新的行业黑马。

四、结语

纵观全部融资事件,可以看到汽车交通行业的步伐较为稳健,极少出现企业小步快跑频繁融资的情况。资本对行业发展的信心相对充足,对明星项目出手果断“稳准狠”,特别是面对新能源汽车这种可能实现中国汽车工业弯道超车的历史性机遇,更是毫不吝惜资金投入。

随着高端制造技术的突破和国产化率的提高,期待更多有能力有追求的品牌为我们带来更多优质的汽车产品和服务。

本文来自微信公众号:智造前研(ID:zhizao-qianyan),作者:孟祥威