本文来自微信公众号:每日经济新闻 (ID:nbdnews),作者:蔡鼎,编辑:程鹏 高涵 盖源源,头图来自:视觉中国

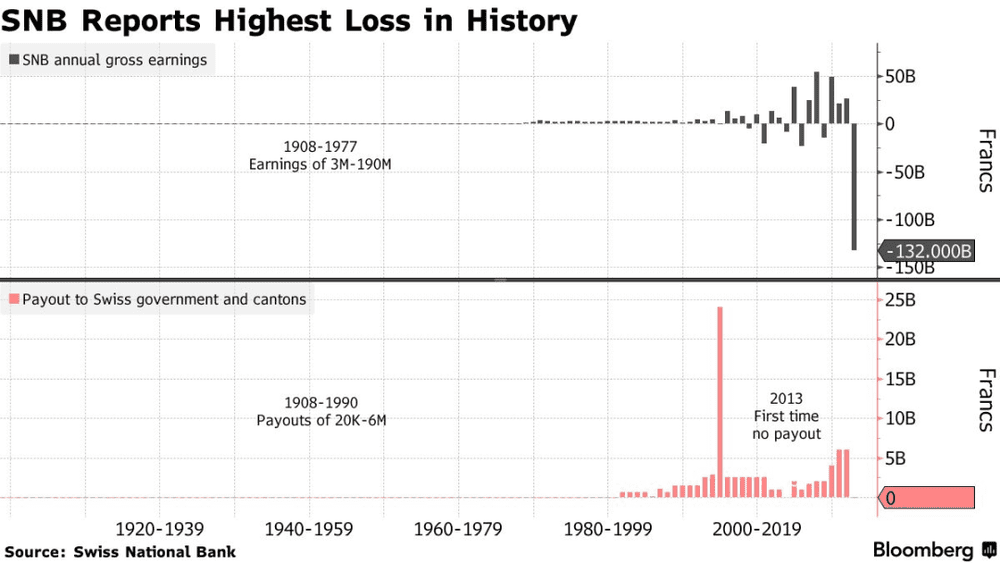

瑞士央行于苏黎世时间1月9日(周一)表示,由于股市和固收市场的下跌冲击其股票和债券投资组合价值,该行2022年全年巨亏1320亿瑞郎(约1430亿美元,约9700亿元),为该行116年历史上最大亏损,相当于瑞士7745亿瑞郎GDP(2022年预期值)的18%左右。此外,报告期内瑞郎的走强也对瑞士央行的资产负债表产生了负面影响。

与周一公布的巨幅亏损形成鲜明对比的,是瑞士央行2021年高达260亿瑞郎的利润。不过,这也不是瑞士央行首次在单个年度中录得亏损,2015年,该行就录得了230亿瑞郎的亏损。

瑞士央行将于苏黎世时间3月6日公布详细的2022年财务数据。

外汇头寸损失1310亿瑞郎成亏损主因

瑞士央行表示,2022年的亏损中约有1310亿瑞郎来源于外汇市场。据路透社报道,其购买了超过8000亿瑞郎的股票和债券用于做空瑞郎,但由于瑞郎一直以来表现得较为强势,7月兑欧元升至平价以上,导致了瑞士央行在汇市的损失。

此外,瑞士央行的外汇储备在2022年下降了17%左右。截至去年底,瑞士央行持有外汇储备7840亿瑞郎,低于上一年同期的9450亿瑞郎。不过,7840亿瑞郎的外储还是超过了沙特的GDP。

自2022年6月以来,瑞郎兑欧元一直处于平价上方,此前仅在2015年取消与欧元1.20的汇率挂钩后短暂触及过这一水平。瑞士经济目前以出口为主,历史上一直试图压低强瑞郎,不过分析师认为,尽管欧元区的高通胀导致瑞郎升值,但瑞士企业仍能保持较强的竞争力。

此外,去年,由于全球各大央行纷纷激进加息对抗创纪录的通胀,全球股市走弱,债券价格也录得下跌。

除了亏损外,瑞士央行周一公布的数据中唯一的亮点是该行的黄金持有量。截至2021年底,瑞士央行的黄金持有量为1040吨,这些黄金资产在2022年为其带来了4亿瑞郎的收益。

瑞士央行表示,2022年的亏损意味着该行不会向瑞士中央和地方政府支付通常情况下的支出,为1906年该行成立以来第二次。去年,瑞士央行向该国中央和地方政府支付了60亿瑞郎。

路透社报道中称,巨亏不太可能对瑞士央行的货币政策产生影响。瑞士央行行长乔丹努力采取行动遏制瑞士的高通胀,该行在2022年进行了三次加息。

2022年9月下旬,瑞士央行加息75个基点,将借贷成本提高至了零以上。瑞士央行的此次加息,标志着全欧洲结束了长达8年的负利率政策,一个时代就此终结。在那次加息后的新闻发布会上,瑞士央行行长乔丹表示,“不能排除瑞士央行有必要进一步上调政策利率,以确保中期物价稳定。”乔丹还补充称,他和其他决策者愿意在必要时干预汇市。

瑞士J.Safra Sarasin银行首席经济学家Karsten Junius也表示,尽管瑞士央行去年录得巨幅亏损,但他预计这并不会改变该行的货币政策。Junius预计,瑞士央行今年还会再加息100个基点,将利率推升至2%。他还指出,瑞士目前的通胀比欧元区更接近2%。

美联储、澳联储、荷兰央行也出现亏损

《每日经济新闻》记者注意到,瑞士央行去年的巨额亏损只是全球央行表现的一个缩影。2022年,在全球利率急速上升的背景下,金融环境急剧收缩,并产生了无法挽回的财政后果。

在瑞士邻近的欧元区,各成员国央行行长们也面临越来越大的压力。例如,英国财政部将向央行划拨超110亿英镑,以弥补因债券购买行动而蒙受的预期损失。

除了欧元区,“最会炒股的央行”——美联储也不例外。据券商Amherst Pierpont的估算,美联储2022年年底将录得800亿美元的年度亏损,而2021年美联储有约1000亿美元盈余可以交付给财政部。截至2022年10月19日,美联储在美国财政部的欠款达到53亿美元,而就在2022年年8月底,这一数字还为正值。而这些欠款则需要通过美联储的未来收入来偿还。

根据机构测算,包括美联储在内的主要央行在2022年大幅加息和全球债市暴跌的背景下,都将面临巨大损失。虽然盈利通常并非央行的主要考虑,但市场人士表示,央行亏损也绝非仅仅是会计层面的问题,由此带来的政治压力可能会威胁央行的独立性,限制央行在应对下次危机时可采取的措施。

在全球范围内,还有多家央行面临会计损失。澳大利亚联储在截至2022年6月的12个月内公布了367亿澳元(约合230亿美元)的会计亏损,导致其净资产头寸录得-124亿澳元。荷兰央行行长克拉斯·纽特去年10月警告称,他预计未来几年荷兰央行将累计亏损约90亿欧元(约合88亿美元)。

本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。本文来自微信公众号:每日经济新闻 (ID:nbdnews),作者:蔡鼎,编辑:程鹏 高涵 盖源源