截至12月30日收盘,上证综指涨0.51%,报3089.26点;深证成指涨0.18%,报11015.99点;创业板指跌0.11%,报2346.77点。

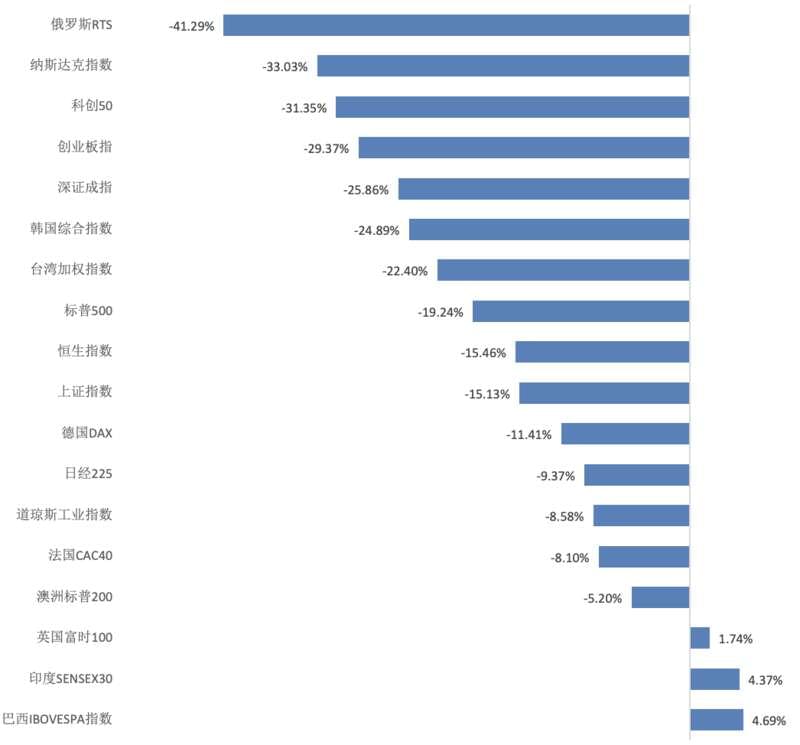

至此,2022年上证综指跌15.13%,深证成指跌25.85%,创业板指跌29.37%。在20个主要股指中分列第10位、第15位和第17位。

数据来源:Wind数据

放眼全球来看,在俄乌冲突持续、央行普遍加息应对高通胀的背景下,全球主要股指今年同样表现不佳,跌多涨少。Wind数据显示,俄罗斯RTS指数跌近40%,在全球主要股指年度表现中垫底;巴西IBOVESPA指数以4.69%的涨幅位居首位。

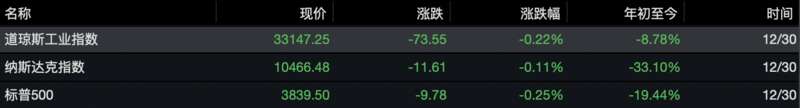

美股方面,在长达3年的牛市后,伴随着美联储激进加息、对美国经济衰退的担忧,2022年美股三大股指全线收跌。其中,道指年度收跌8.8%,较年初历史高点跌超10%;纳指跌33.1%,较上年高点跌约35.4%;标普500指数跌19.4%,较年初高点跌超20%。

数据来源:Wind数据

据彭博报道,2022年,通货膨胀重新抬头,全球股市价值损失了五分之一,成为金融危机以来最糟糕的一年。随着多国央行急于通过加息来遏制消费价格的上涨,2022年债券下跌16%,导致至少1990年以来的最大跌幅,受美联储持续加息引起经济衰退担忧、俄乌冲突、供应链紧张、通胀飙升等多重不利因素的冲击,美国股市2022年录得2008年以来的最差年度表现。其中纳指年度跌幅居历史第四位,仅次于2008年、2000年和1974年。

明星科技股更是遭到“血洗”。特斯拉领跌,年度跌幅65.03%,创下公司2010年上市以来最差年度表现。Meta全年跌64.22%,跌幅仅次于特斯拉。此外,亚马逊、英伟达跌约50%,谷歌、台积电跌近40%,苹果、微软跌超20%。

欧洲市场方面,创下2018年以来的最大年度跌幅。欧洲Stoxx600指数全年下挫12.8%,2018年该股指全年累跌13.2%。英国富时100指数年初至今微涨1.2%,更专注于英国本土公司的富时250指数今年累计下滑19.5%,创2008年以来的最大年度跌幅;法国CAC40指数和德国DAX指数同期跌幅分别为9.5%和12.5%。

亚太主要市场中,印度SENSEX30和新加坡海峡指数涨幅均超4%,澳洲标普200指数跌超5%,日经225指数跌9.37%,台湾加权指数和韩国综合指数分别跌22.4%和24.89%。去年一路高歌的越南股市今年也褪去光环,越南VN30指数年内累计下跌33.85%。

恒生指数2022年全年跌幅为15.46%,与上证指数相仿。港股自2022年初以来持续受压,主要是由于俄乌地缘政局紧张局势、美联储持续加息,加上疫情反复,以及房地产市场疲弱,导致投资气氛不振。步入第四季,在利好因素开始浮现支持下,港股修复年初以来的部份失地,但2022年全年依然报跌,并且为连续第三年下跌。2022年,恒生指数及恒生中国企业指数分别录得15.5%及18.6%的跌幅,恒生科技指数则下跌27.2%。

在76只恒生指数成份股当中,24只于2022年上涨。金沙中国有限公司(01928.HK)、中国海洋石油(00883.HK)、海底捞(06862.HK)表现最好,今年分别上涨42.6%、37.4%和32.4%。

展望2023年全球资本市场,广发证券指出,本轮美联储加息周期的结束已经近在咫尺,诸多大类资产即将迎来显著的拐点。该机构判断,在美联储最后一次加息附近,全球主要股指将于美联储最后一次加息前后迎来“触底回升”,因此预计全球主要股指大多都最晚将在23年上半年迎来改善。届时,新兴市场弹性优于发达市场。

野村东方国际证券表示,在防疫政策优化和刺激政策加码的背景下,经济周期性复苏的预期迅速重燃,A股超低估值已成为未来长期回报的有力保障。

瑞银资产管理指出,全球市场流动性继续收紧,资产价格波动仍将处于高位。美元下行趋势应该会逐步确立,然后企稳回升。美联储大幅加息正在见顶过程中。发达国家央行将较长时间维持鹰派基调,限制股票上行空间,美国经济韧性和中国经济复苏将提供底部支撑。美股风险溢价大幅下滑,全球股票进入震荡。投资债券的风险更低,高收益率更具吸引力。全球固定收益价值提升,投资人不必过分追求信用下沉也可获得不错收益。