在全球化减速和重构的背景下,如果欧洲制造向外转移成为趋势,哪些国家和行业能够承接欧洲特别是德国的产能转移?本文来自微信公众号:雪涛宏观笔记(ID:xuetao_macro),作者:宋雪涛、郭微微,题图来自:视觉中国

根据中国商务部的数据,今年1-10月全国实际使用外资1683.4亿美元,同比增长17.4%,其中来自德国的投资同比增长95.8%,明显高于整体外商投资增速,而同期国内固定资产投资增速仅为5.8%。究竟是哪些欧洲企业加速了对华投资?

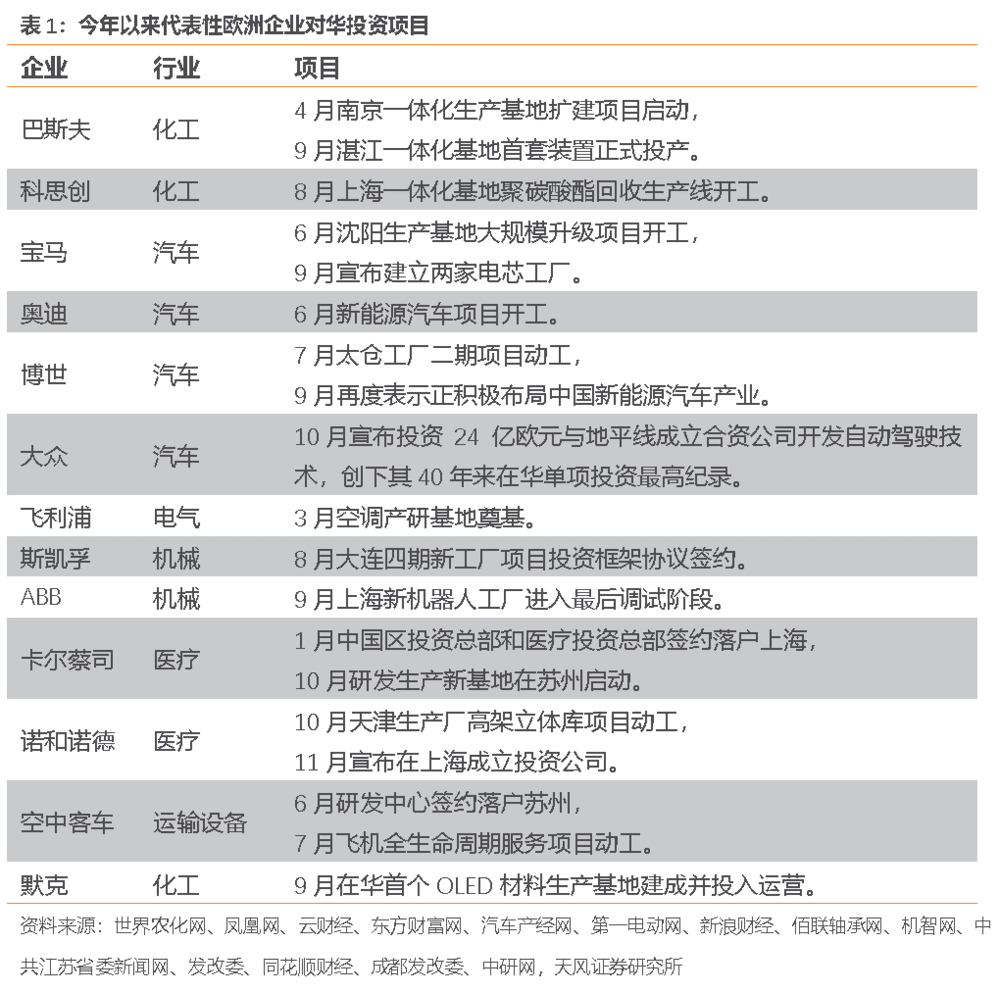

今年Rhodium Group的一份咨询报告显示,近四年德国对华投资中,化工巨头巴斯夫和三大车企大众、宝马、戴姆勒占比接近80%,也就是说,少数大型跨国企业的投资动向即能对欧洲对华直接投资产生重要影响。今年以来多家欧洲跨国公司选择扩大在华投资,典型案例包括巴斯夫、宝马、奥迪、博世、斯凯孚、空中客车等企业在中国的新生产基地开工和扩产,涵盖了化工、汽车、电气、机械、医疗等行业。这些企业主要来自德国,既包括了资源密集型行业如化工,也有技术密集型行业如医疗。

如果说能源密集型行业的产能转移可能受今年以来欧洲能源危机的催化,那么技术密集型行业的产能转移,和目的地市场容量、技术条件、产业链分布、法律环境等一系列因素有关。在全球化减速和重构的背景下,如果欧洲制造向外转移成为趋势,我们不禁要问,哪些国家和行业能够承接欧洲特别是德国的产能转移?

和之前订单转移相比,产能转移是一个时间跨度更长、影响范围更广的趋势,产能转移需要满足一些必备要素。

首先,国际分工的位置越接近,越容易承接产能转移。

对于各国在全球产业链分工中的位置,可以利用全球价值链数据(GVC),通过拆分各国工业品的上游价值来源和下游价值分布,计算出各国在全球产业链的分工中所处的位置。用这种方法,我们计算了八个主要制造业国家在代表性行业中的分工位置。

分国家看,与德国的分工最接近的是中国、印度;日韩与德国的分工也比较相似,尤其是在基础金属、金属制品、机动车、其他交运设备、电气设备、机械设备等领域;德国与美国的分工相似性不高,只有汽车和金属制品两个行业相对接近;德国与越南、墨西哥的分工相似度也不高,只在炼焦、基础金属等高能耗行业的分工相对接近。

分行业看,德国在橡胶塑料、电气设备和医药这三大行业中的分工位置与中国的重叠性远高于其他国家;德国在机械、化工这两大行业中的分工与中国和印度都比较相似;德国在汽车产业中的分工与日本、印度最接近,其次是韩国、美国和中国;在计算机、电子产业中的分工与韩国、印度最接近,其次是日本、中国。

然而,仅靠全球产业链分工位置的重叠或相似,并不足以承接欧洲的产能转移,还取决于能否承接的住,这就关系到制造业的规模化程度,即各国制造业在全球产业链中的体量。对此,可以计算各国的增加值出口规模(VAX,即生产增加值里的出口部分),衡量各国的供应链对于产能转移的消纳能力。

对比各国产能转移的消纳能力,中国、美国和德国是全球供应链的三大关键节点,2018年三个国家的制造业增加值出口规模(VAX)分别占全球的17%、10%和10%。另外,日本和韩国的制造业VAX占全球7%和6%,体量居中;印度、越南和墨西哥的制造业VAX占全球2%、1%和2%,体量偏小。

中国在几大竞争主体中的优势较为均衡,具备充裕的人力资本、不断积累的技术水平、完备的产业链体系、庞大的内需市场;美国的技术优势较强、税收条件优惠、融资条件优越,但是劳动力供应受限、产业配套不足、基础设施短缺;日韩的工业基础和技术水平较好,但面临资源约束问题;印度、越南和墨西哥的劳动力和土地等要素成本优势突出,也出台了各种投资优惠政策,但工业基础较差、技术人才短缺、市场容量不足,尚未形成较为完善的工业配套体系。

具体到各个产业,德国的优势产业是机动车(VAX占比全球25%)、机械设备(19%)、电气设备(14%)、金属制品(12%)、橡胶塑料(10%)、化工(9%)和医药(8%)。

美国的优势产业是其他交运设备(35%)、炼焦(15%)、计算机电子(13%)、医药(13%)、化工(12%)、造纸(11%)、机械(9%)和金属制品(9%)。

日本的优势产业是机械(15%)、机动车(15%)、电气设备(12%)和基础金属(11%),韩国的优势产业是计算机电子(17%)、橡胶塑料(6%)、电气设备(6%)和化工(5%)。

印度的优势产业是纺织(6%)、炼焦(5%)和医药(4%),越南的优势产业是纺织(6%),墨西哥的优势产业是汽车(8%)。中国基本具备全产业优势,但在医药、机动车和其他交运设备上略显不足。

化工出口领域,中国具备复杂的价值链网络和较强的竞争力;

日本、墨西哥的传统车出口增加值高于中国;

机械出口领域,日本的竞争力仅次于德国,中国还有差距;

电气设备出口领域,中国承接德国产能转移的竞争力更强;

中国在金属制品出口领域具备统治地位;

橡胶材料出口领域的竞争格局与金属制品类似;

医药出口领域,中国竞争力还不及爱尔兰、瑞士、美国。

综合国际分工和行业规模这两个维度,中国对于德国的优势产业都具备较强的替代能力,尤其是在化工产业的国际竞争优势最为突出。在化工出口领域,中国的竞争对手主要是印度和美国,印度与德国分工环节接近,但能够承接的产业体量有限;美国生产基础较好,但位于产业链前端,与德国存在较大差异。

另一个体量较大的出口行业是汽车,中国相比于日本和墨西哥等竞争对手,传统车的出口增加值偏低,目前还处在满足国产替代的阶段,但是从欧洲车企最近的投资动向来看,中国在新能源车和智能汽车领域具有较强的竞争力,可能成为吸引欧洲汽车业产能转移的优势领域。

中国在机械设备和电气设备出口领域,主要面对来自日韩的竞争,日本机械设备的出口竞争力较强,但是电气设备的出口竞争力较弱。中国在金属制品出口领域会面对美国的竞争;在橡胶塑料出口领域会面对日本、韩国、印度的竞争;另外中国在医药出口领域会面对印度的分流。

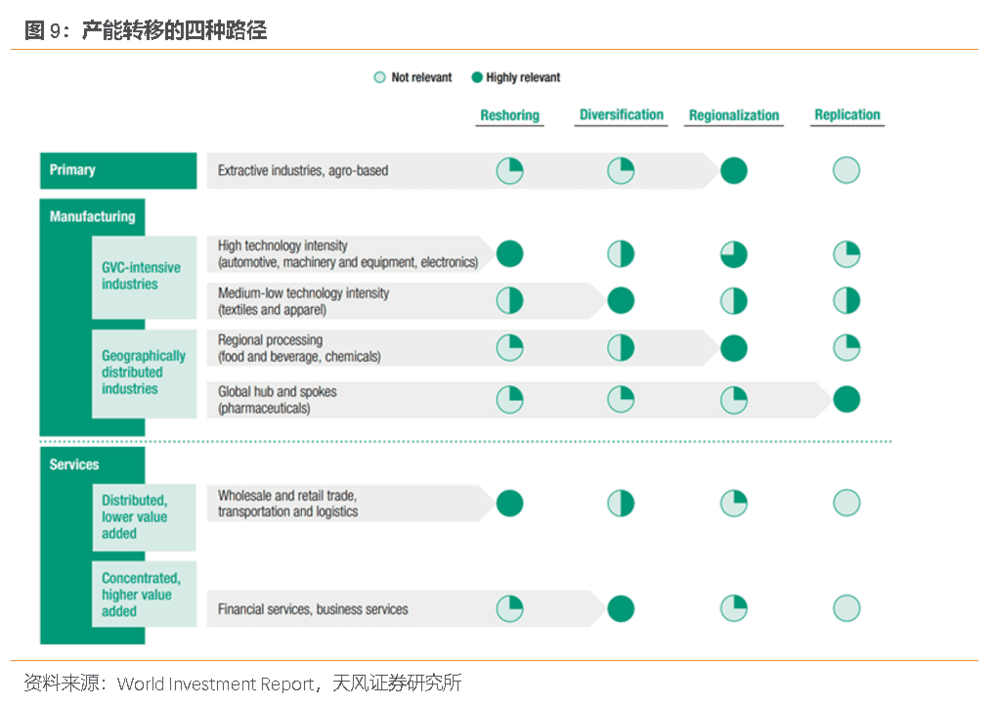

最后,过去三年的新冠危机、供应链危机、能源危机,既加速了产能转移的趋势,又带来了产能转移的新特征。例如,跨国公司在规划未来产能目的地时,不仅要考虑要素成本(劳动力和土地)、劳动力供给、技术积累等影响产能分布的传统因素,还要考虑供应链稳定性、能源安全甚至地缘政治等安全因素等,进而产生了本地化、近岸化、安全备份等产能布局的新特征。

比如纺织服装等低端产业的供应链各环节可替代性较强,即使生产中断也不难找到替代厂商,上下游企业越分散安全性越高,有可能延续分散化布局;但是半导体和制药等高端产业的供应链关键环节较难找到合意替代,因此上下游产业集聚的特性更加突出,也容易形成产业回迁本土、近岸布局和生产线备份等新趋势。

具体到外商对华的产能投资,近几年来出现了两个特点:

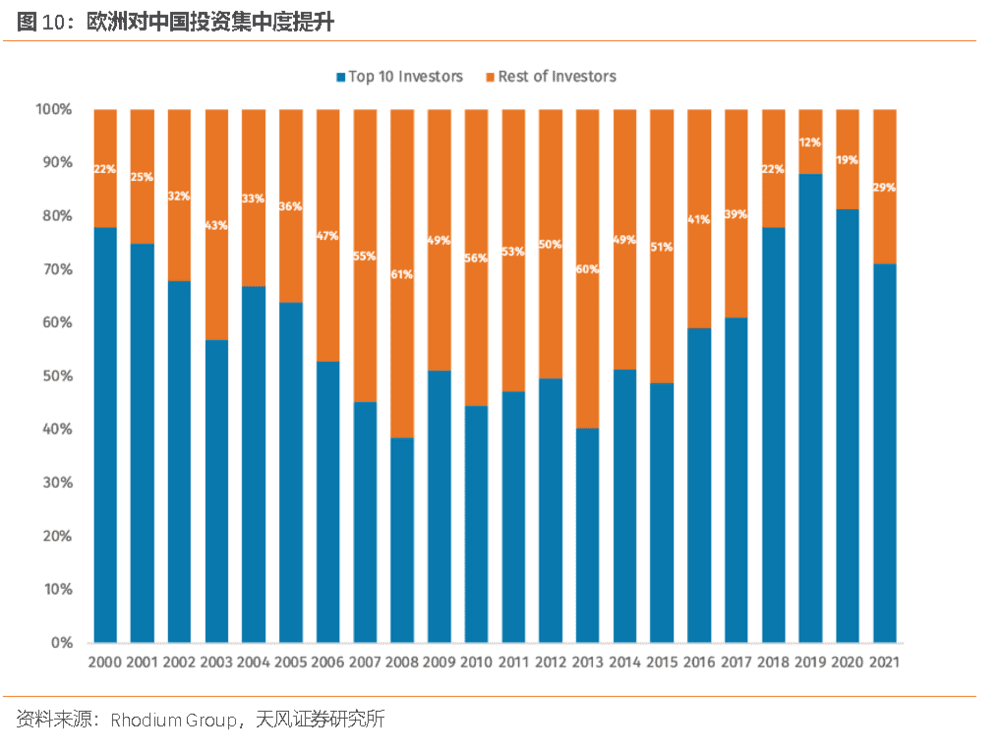

第一是外企投资集中度上升。比如欧洲对中国投资排名前十的企业,2008-2017年占比欧洲对华总投资额的49%,而2018-2021年这一比例上升到了80%左右。未来这一趋势可能将进一步强化,大型企业继续积极布局中国,而中小企业保持观望态度。

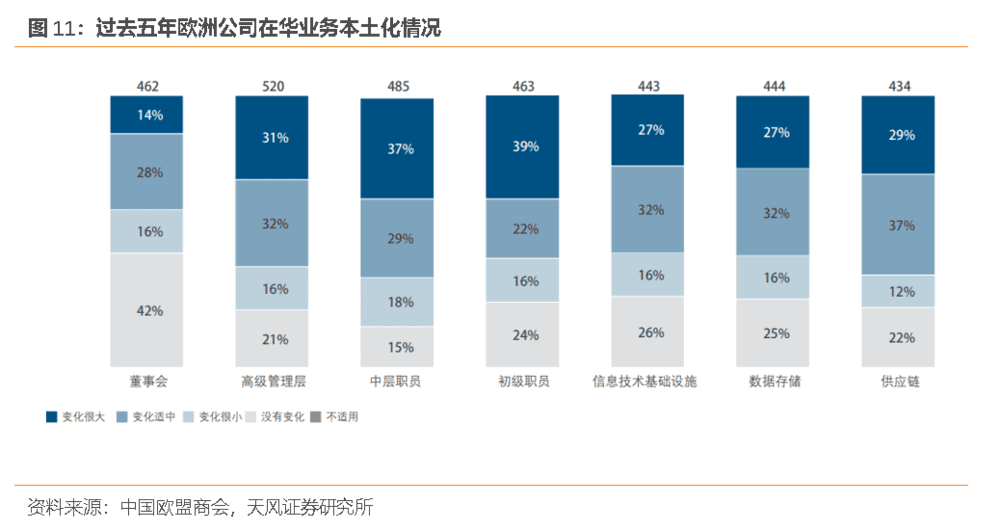

第二是产能要素的本地化率提升。根据中国欧盟商会的调查,欧洲企业的中国业务正在加强本地化,过去五年大多欧洲企业中国区业务的员工职位实现了本地化,75%的欧洲企业将信息技术和数据存储的基础设施本地化。未来外资企业在信息基础设施和数据存储的本地化需求,将带来这些领域的新增资本开支需求。

本文来自微信公众号:雪涛宏观笔记(ID:xuetao_macro),作者:宋雪涛、郭微微