本文来自微信公众号:半导体行业观察 (ID:icbank),作者:Stephen Rothrock,头图来自:视觉中国

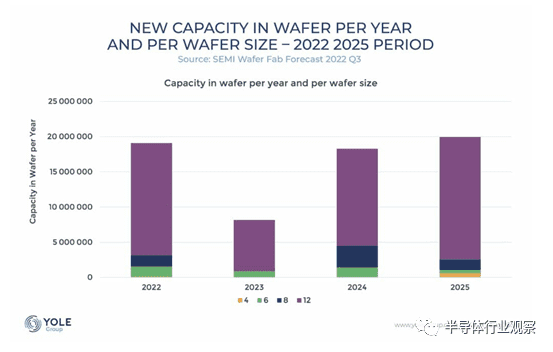

根据SEMI最新的报告,预计全球半导体行业将在2021至2023年间开始建设的84座大规模芯片制造工厂中投资5000多亿美元,其中包括汽车和高性能计算在内的细分市场将推动支出增长。增长预期包括今年开始建设的33家新工厂和预计2023年将新增的28家工厂。

SEMI总裁兼首席执行官Ajit Manocha表示:“《世界晶圆厂预测报告》的最新更新反映了半导体对世界各国和众多行业的战略重要性日益增加。报告强调了政府激励措施在扩大产能和加强供应链方面的重大影响。鉴于该行业的长期前景看好,半导体制造业投资的增加对于为多种新兴应用驱动的长期增长奠定基础至关重要。”

四年兴建41座晶圆厂

中国台湾工研院产科国际所在早前提供的数据则表示,2022年至2025年全球将兴建41座晶圆厂,相当于目前全台湾12英寸厂的总量。其中,以美国增加九座最多,主因台积电、三星、英特尔大举在美国投资建厂,不仅可能导致产业面临供需失衡压力,也恐带来高耗电、高碳排等挑战,台厂更将受地缘政治考验。

在释出以上数据的时候,台湾工研院产科国际所呼吁半导体大咖重视在全球疯狂盖新厂将带来众多挑战的问题。

工研院产科国际所分析,以未来新增晶圆厂所在单一国别来看,在台积电、三星以及英特尔、美光、德州仪器等大举投入美国扩产下,未来三年美国新增晶圆厂总数最多、达九座,当中包含八座12英寸厂与一座8英寸厂。

工研院产科国际所半导体研究部产业分析师黄慧修指出,由于半导体应用需求成长与地缘政治因素,全球晶圆厂扩厂潮2022年至2025年估计陆续动工兴建41座新厂,但也因此产生更多碳足迹,半导体业必须改善高耗电、高碳排等问题。

黄慧修认为,地缘政治持续牵动半导体业从全球化走向区域化,其中,美国芯片法案推升大厂在美国生产并降低依赖非美业者,估计美国境内产能占比将提升,加上美国出口管制升级钳制中国大陆半导体发展,已看见中国台湾晶圆代工厂随着两者以外客户占比提升而持续降低对中国大陆客户依赖。

芯片制造需求强劲

据Yole所说,全球大流行最初转移了晶圆厂交易的投资,但由于美国和欧洲芯片立法的潜在财政支持,在供应链限制和熟练劳动力短缺方面苦苦挣扎的弹性半导体行业重新引起了人们的兴趣。

来自ATREG的CEO Stephen Rothrock和Yole的CEO Jean-Christophe讨论了新兴的商业模式,这些模式可以使全球半导体行业迁移到具有最佳制造能力的前沿和成熟技术。

在COVID期间,受限的供应链导致半导体行业所有领域的价格大幅上涨,但存储器业务除外。据Yole预计,这部分业务在2021年的半导体销售额增长25%,但今年将下降至11%,部分原因是价格上涨。由于电动汽车技术的快速发展,汽车行业增长尤其显着,但强劲的需求也推高了工业和数据中心市场的价格。增长放缓的另一个因素是通货膨胀,这导致智能手机和其他消费产品的订单减少。由于俄乌冲突,半导体供应链也出现了阻塞,再加上超大规模企业、初创公司的增长,

毫无疑问,经济衰退之风正在刮起,迫使芯片公司在考虑提高晶圆产量时考虑这一点。然而,较低的增长率并不一定意味着许多公司对其产品的制造需求下降。需求依然强劲,IDM和晶圆代工厂都需要找到增加晶圆厂产能并应对当前和未来挑战的方法。

尽管半导体行业能够快速增长,但在预算有限的情况下,对更多产能的需求以及与之相关的大量投资仍然很困难。在试图快速适应当前的经济和地缘政治环境时,芯片制造商供应链的弹性将受到考验。在接下来的几个月里,监测和识别薄弱环节以及行业制定解决这些薄弱环节的战略将非常重要。

晶圆厂的巨大建设成本难题

越来越多的公司对端到端的设计和制造能力感兴趣。前沿技术将使广泛的研发计划受益,但关键问题是缺乏这一级别的晶圆厂。全球缺乏晶圆厂的一个重要原因是建造它们并使它们上线所需的大量成本。

考虑到5nm的前沿晶圆厂成本约为50亿美元以上,而10nm的成本略低于20亿美元,成本差异巨大。政府激励措施无疑会有所帮助,即将出台的欧洲CHIPS法案和最近通过的美国法案意味着我们可能会看到更多前沿能力在世界范围内的发展。韩国和日本也在通过自己的金融支持立法。

即使采取了所有这些举措,我们也可能需要三年时间才能开始看到制造能力投放市场。

过去三个季度没有重大的投资整合,延迟导致每个人都追赶和投资。由于需要更多的前沿设备,因此需要进一步扩大生产。

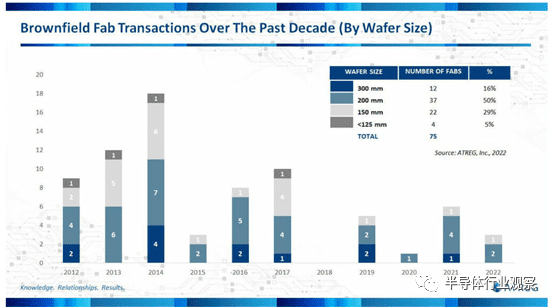

现在全球的供应有限,因为全球仅有150多家300毫米晶圆厂,其中中国有75家(其中台湾42家,大陆33家),美国有19家,欧洲和中东只有12家。虽然领先优势很重要并吸引了大量投资,但很大一部分活动仍停留在 200 毫米,对 90 纳米至 180 纳米工艺的不同节点的需求很大。

全球约有230家200mm晶圆厂,其中51家位于美国,49家位于欧洲和中东。

建设晶圆厂的一些取舍

新建的晶圆厂需要在不太先进的节点上生产与长期需求之间取得平衡。德州仪器(Texas Instruments)是一家典型范例,该公司宣布了建造新的300毫米晶圆厂的目标,以满足其在传统工艺的模拟生产需求。这对行业来说也是一个重要的趋势,因为这意味着200mm设备难接入所带来的生产大重组。

英特尔宣布在俄亥俄州建厂,升级其位于凤凰城、以色列和爱尔兰的晶圆厂后,许多大公司主要转向领先优势。投资公告的水平非常重要——美光在纽约中部的 1000 亿美元计划,三星和德州仪器在德克萨斯州的绿地,博世、英飞凌科技和意法半导体在欧洲有 300mm 投资。但值得注意的是,并非所有这些 300 毫米晶圆厂都处于领先地位——许多是 14 纳米及以上的稍微落后的工艺。

还有地缘政治因素在起作用。台湾见证了台积电的崛起,如今该公司控制着全球 55% 以上的代工制造。这意味着许多小公司现在想知道他们会发生什么,因为像苹果和高通这样的大公司在代工厂内主导着需求。这种担忧导致他们寻找自己的晶圆厂制造机会,以减少对他人的依赖并确保供应链的安全。

除此之外,使用化合物半导体的电力电子技术趋势为半导体行业提供了机会。我们看到投资正在向 GaA、SiC 和 GaN 制造设施转移。例如,Wolfspeed 在纽约的莫霍克谷建立了一个领先的碳化硅工厂,他们最近还宣布在北卡罗来纳州建立一个新材料工厂来支持 SiC 业务。欧司朗还宣布投资 8.5 亿美元用于 microLED 的八英寸设施。此类化合物半导体投资将显着扩大这些产品的可用容量,以服务于手机、5G 网络和电动汽车等终端市场。

晶圆厂运营的一系列挑战

通常需要 18 到 24 个月来建造晶圆厂主体、安装设备,然后再花 18 个月使工具线运行并使产品符合量产要求。随着公司寻求交钥匙设施以满足不断增长的需求,这导致了对建厂地址的空前需求。一些采用 fab-light 战略的芯片制造商正在向其他用户出售设施以确保长期供应,而不是考虑替代用途。onsemi 的情况就是这样,他们在去年就帮助其出售了三个运营设施,包括将其位于比利时奥德纳尔德的 150mm 晶圆厂出售给 BelGaN Group BV,该公司将使用 8-英制转换套件可用于 70% 的工具。

其他公司选择改造现有场所,将其改造为包括晶圆厂空间或添加洁净室作为现有建筑的扩建。

总部位于明尼苏达州的晶圆厂 SkyWater Technology 利用国防部拨款扩建了其布卢明顿 200 毫米晶圆厂,该拨款提供了大部分建造成本。有多种因素迫使这些和其他大中型和小型芯片制造商考虑翻新现有设施或建造新设施。

在美国,典型的洁净室建筑成本在三年前为每平方英尺25500 美元,但如今已接近每平方英尺28500 美元。洁净室通常占整个晶圆厂占地面积的三分之一,需要高效才能在五年内看到投资回报。

在纽约州奥尔巴尼,建造了一个纳米中心,拥有大约 75000 平方英尺的洁净室空间,可供较小的用户进行研发和小批量生产。虽然一些公司非常关注这种纳米中心模型中的控制和知识产权,但其他公司可能会发现这可能是他们自己建造较小现场设施所需的替代方案。在当今的背景下,继续构建现有的半导体生态系统和集群以提供更强大的供应链并确保对晶圆厂运营至关重要的额外支持基础设施至关重要。

美国和欧洲的芯片立法也旨在为新公司和小型参与者提供补贴,而不仅仅是大型制造商。考虑到四年期间的资金分配相当于中国两年的支出,有多少较小的项目将获得资金还有待观察。随着美国的基础设施法案和科学法案等其他计划争夺资金,建筑工程公司和熟练的贸易工人将面临激烈的竞争。这些人力资本问题对半导体行业来说是一个重大的额外挑战。

目前的情况迫使芯片制造商联合起来最大限度地利用有限的资源来降低制造成本。ST Microelectronics 和 GlobalFoundries 最近发布的公告是一个有趣的商业模式。在 ST 位于法国 Crolles 的工厂旁边建立联合运营的 300mm 晶圆厂的合作表明,公司对如何处理和保护他们的知识产权越来越放心,并且他们可以在并行运行的晶圆厂内创建模块。

在不久的将来,我们可能会看到更多此类合作伙伴关系,作为在装载、效率、上市时间和成本方面优化晶圆厂的一种方式,特别是在两三个公司所在的化合物半导体领域可以共同经营一个单一的设施。

与晶圆厂的设计一样重要,公司控制制造成本并与合理的战略研发投资计划相平衡也同样重要。此外,产品周期可能非常短——一个过程可能需要两年时间才能建立,但当竞争对手在市场上处于领先地位时,它就会变得多余。这解释了为什么半导体行业在建设晶圆厂时谨慎行事,并以集群为重点。

晶圆厂需要以 75% 或以上的产能运营才能具有成本效益。鉴于晶圆厂运营的高成本,芯片制造商需要能够有效地管理流程,这在过去十年中导致了如此多的整合。公司可以在简化的流程中制造单一产品。德州仪器就是一个很好的例子,专注于模拟和 300mm,现在主导着市场。同样的整合战略在英特尔、高通和英伟达身上也取得了成功。

金融市场对领先企业毛利率达到 40% 至 60% 的热衷需要解决,因为这不一定与持有库存的需要同步。正如我们从 COVID-19中了解到的那样,精益库存可能会给供应链带来问题。生产投资是提高利润率的一种解决方案,这样晶圆厂就可以加工更多设备并降低成本。

全球半导体行业的性质意味着今天制定的计划及其成果将在四五年后才会显现出来。IDM 和晶圆代工厂都在发展他们的技术、制造期望以及如何满足对越来越多的微芯片日益增长的需求的想法。我们预计他们将找到新的资金来源、新的合作模式以及调整其业务实践以适应新的全球半导体制造格局的新方法。

原文链接:https://www.yolegroup.com/strategy-insights/the-2023-global-fab-landscape-opportunities-and-obstacles/

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:Stephen Rothrock