本文来自微信公众号:财联社 (ID:cailianpress),作者:刘越,题图来自:视觉中国

半导体芯片短缺在过去两年成为全球焦点。疫情导致的供应链冲击、弹性强化的需求以及俄乌冲突、中美竞争等因素,使芯片巨头们纷纷采取行动来预防和缓解短缺。

国信证券分析师胡剑等12月1日发布的研报指出,半导体产业已完成两次产业转移。第一次是1980s由美国转移到日本,产生了东芝、富士通等日本世界级半导体公司;第二次是1990s从日本转移到韩国、中国,这期间大规模集成电路开始生产,培育了三星、台积电等半导体公司。

如今,东南亚正成为芯片巨头押注的宝地。东南亚具有独特的中立区域定位,在全球半导体生产线和供应链中发挥重大作用,并深度融入全球价值链。东方财富证券分析师曲一平11月22日发布的研报指出,测算各地区半导体产业链实现自给自足所需成本,亚太地区(中国大陆除外)前期投资拥有最大优势,每年新增费用也相对较低。

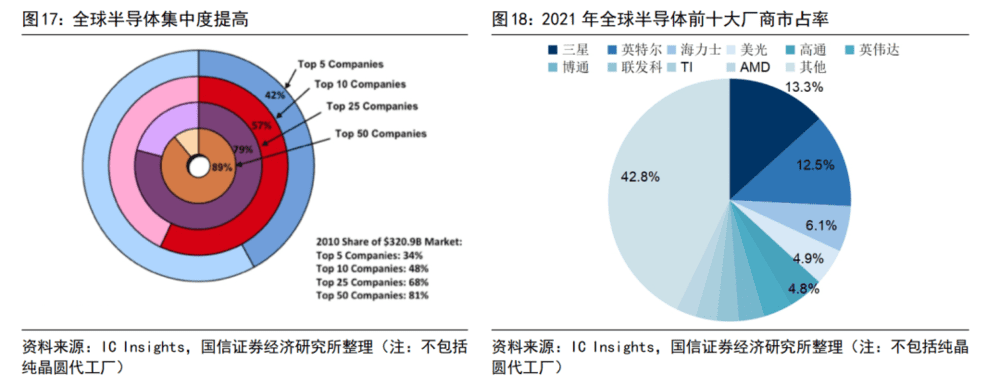

半导体行业包括设计、制造、封测三个环节,企业经营模式分为IDM(垂直整合制造)和垂直分工两种。整体来看,2010年以来半导体市场集中度有所提高,IC Insights认为,随着未来几年的并购继续发生,顶级供应商的份额可能提高到更高的水平。

2021年前十大厂商分别为三星(13.3%)、英特尔(12.5%)、海力士(6.1%)、美光(4.9%)、高通(4.8%)。

国信证券指出,与全球龙头企业相比,A股半导体产业链封测环节差距最小。国内封测领域龙头长电科技在新加坡设厂。此外,2017~2018年,通富微电、华天科技、苏州固锝三家A股半导体厂商先后宣布并购马来西亚的封测厂。据业内人士分析,三家被收购的企业并非都处于长期盈利的状态,“如何规避贸易摩擦影响,获得先进封装技术并提升国际影响力”才是这些厂商考虑的重点。

东南亚成全球芯片巨头布局战略要地

细数东南亚各国,分析人士指出,新加坡的人力资本、基础设施和友好的商业环境使其成为天然的首选停靠港。菲律宾、马来西亚、泰国、越南和印度尼西亚拥有熟练的劳动力和人才基础,可以为复杂芯片的后端制造提供支持。

新加坡:制造基地,产业链成熟

多家全球半导体大厂选择在新加坡设厂,英飞凌、ST、美光,以及分销巨头安富利和富昌等。具体来看,晶圆制造环节,新加坡拥有格芯、联电、SSMC等大厂;设备环节,有ASM、KLA等大型生产基地,爱德万、泰瑞达、TEL、泛林集团、应用材料等在新加坡也有较大的区域总部;封测环节,星科金朋、ASE、Amkor、长电科技等均在新加坡设厂。

菲律宾:MLCC大厂聚集地

菲律宾首都马尼拉拥有“MLCC工厂聚集地”之称,这里汇集村田、三星、太阳诱电等MLCC大厂。数据显示,村田在马尼拉的大厂产能占公司整体的15%,三星在马尼拉的大厂产能占公司整体的40%。

马来西亚:封测重地,头部企业新增投资

马来西亚槟城被称为“东方硅谷”,2022年11月10日,日月光在槟城的新芯片组装和测试工厂破土动工。封测领域外,太阳诱电在大马子公司内兴建MLCC新工厂,预计明年3月完工;博世在槟城建设新的半导体测试中心;7月,英飞凌位于马来西亚居林的第三工厂项目举行奠基仪式,将用于第三代半导体碳化硅、氮化镓产品制造;Lam Research未来超过1/3的制造能力将在马来西亚。

泰国:零部件制造,日本半导体厂商扎根

泰国是全球排名第13位的电子产品和零部件制造基地,也是日本企业长期投资的聚集地,索尼、罗姆、三星、村田、东芝、京瓷等都在泰国建立了Fab。此外,恩智浦、西部数据、微芯科技也在泰国有厂房。

越南:封装性价比之选,全球知名代工厂

根据VKFTA的消息,越南取消了对韩国电子产品和零部件征收的31项关税税目,促使其成为三星电子的后花园。但三星在越南拥有的“八处制造和研究设施”均为电子产品组装和芯片封装工厂,不包括晶圆厂。

此外,半导体巨头安靠科技、安森美、英特尔都在加大对越南的投资,但“默契”的是,投资的项目均是封装厂,没有晶圆厂,越南成为拥有着诸多全球知名半导体企业的代工厂。

A股封测三小龙市占率跻身前十,封测环节差距小

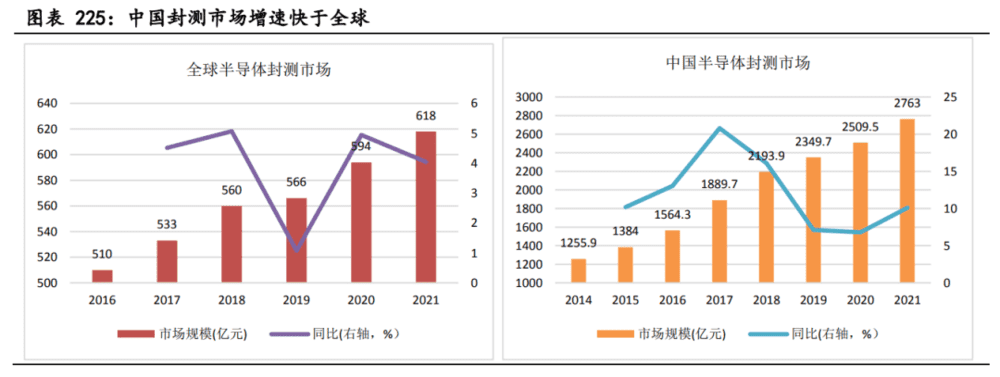

封测环节是集成电路产业链的保障。东方财富证券指出,中国封测行业在2014~2021年各年均持续保持正增长,2021年市场规模达到2763亿元,2016~2021年平均年增速为12.1%,显著高于全球增速,封测领域本土化形势较好。

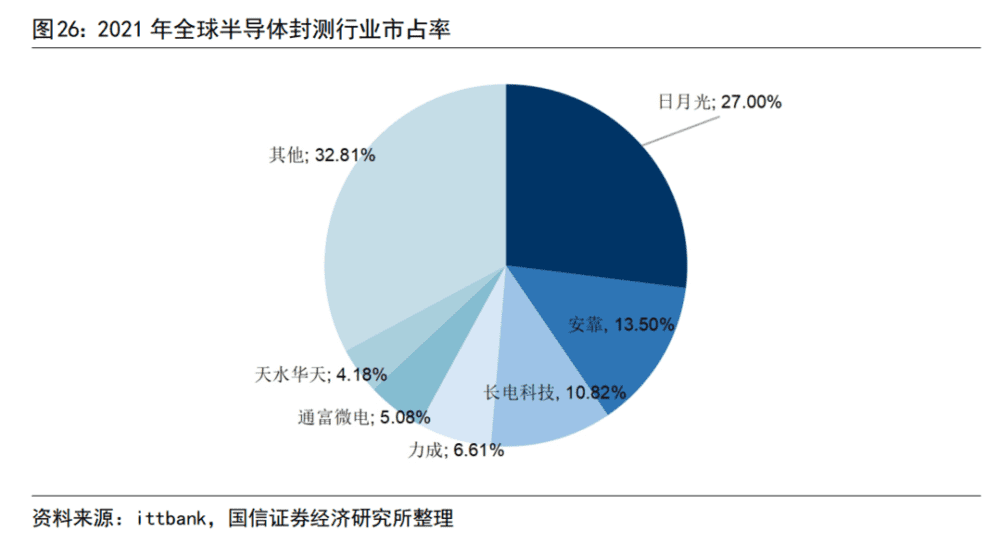

根据ittbank的统计,2021年全球封测行业前五大厂商合计市占率为63%,其中排名第一的日月光市占率27.0%,安靠、长电分别以市占率13.5%和10.8%排名第二和第三。在全球前十大厂商中,中国A股公司长电科技、通富微电、华天科技分别排名第三、第五和第六。

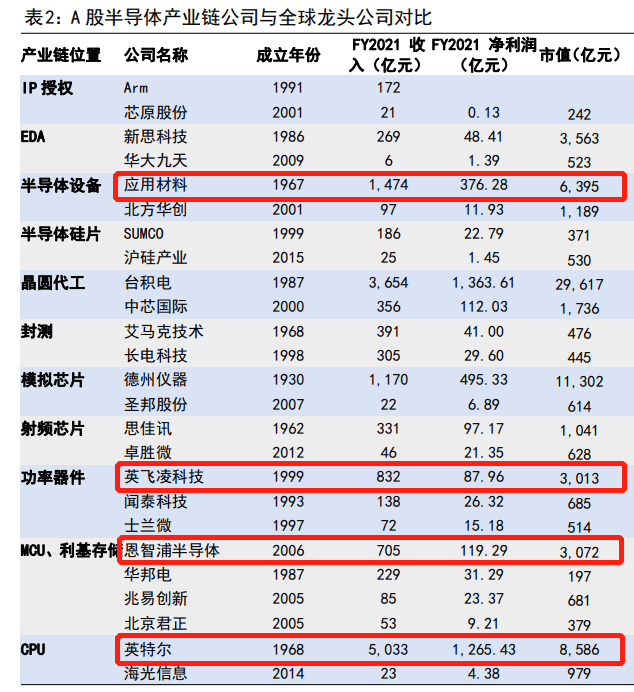

国信证券指出,与全球龙头企业相比,封测环节,长电科技2021年的收入和净利润体量超过艾马克技术的70%;功率器件方面,闻泰科技通过收购安世半导体缩小了与英飞凌的差距;EDA、半导体设备、模拟芯片、晶圆代工国内龙头不到全球龙头的10%,CPU/GPU这类具有生态属性的产品差距更为明显,不到1%。

不过,分析人士指出,赶上半导体供应链发生转变的潮流,东南亚各国正在持续吸引大量外资的投入,但其中部分国家要实现从“代工国家”转为“技术研发重镇”,势必需要一段漫长的时间。

本文来自微信公众号:财联社 (ID:cailianpress),作者:刘越